Подводим итоги 1 кв. 2020 года для российского нефтегаза

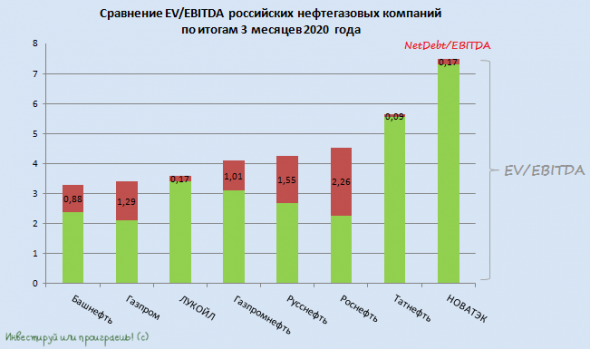

🧮 Большинство российских публичных нефтедобывающих компаний отчитались по МСФО за 1 кв. 2020 года, за исключением разве что Русснефти, которая публикует свои финансовые результаты раз в полгода, и Газпрома, которого устанешь ждать и который традиционно с большим опозданием представляет цифры. А потому самое время обновить расклад сил в этом секторе и посмотреть, как внезапно обрушившийся коронавирусный кризис начинает сказываться на финансовых мультипликаторах компаний и не открываются ли инвестиционные возможности, которыми нужно воспользоваться?

Начнём с того, что именно нефтянка оказалась одной из самых пострадавших отраслей за последние месяцы, а мы с вами узнали, что котировки цен на чёрное золото могут быть не только околонулевыми, но и отрицательными. Более того, второй квартал для этой отрасли может оказаться ещё хуже, учитывая вынужденное снижение добычи российскими компаниями в рамках ОПЕК++, на фоне весьма осторожного восстановления котировок цен на нефть, достаточно крепкого рубя и негативных последствий от пандемии коронавируса, в полной мере проявившиеся именно с 1 апреля.

Авто-репост. Читать в блоге >>>

Козлов Юрий, фуфло

Andrea, фуфло — это когда сидишь без ЛУКОЙЛа в портфеле!

Козлов Юрий, в меня по 5300

Акции ИСКЧ (Институт Стволовых Клеток Человека) раллируют четвёртый день подряд и за одну только текущую неделю они уже выросли в цене в 3,5 раза! Жаль, что я далёк от медицинской тематики и эта тема не в моей компетенции, а кто-то ведь заработал на этом (по крайней мере, пока ещё бумажную прибыль).

Акции ИСКЧ (Институт Стволовых Клеток Человека) раллируют четвёртый день подряд и за одну только текущую неделю они уже выросли в цене в 3,5 раза! Жаль, что я далёк от медицинской тематики и эта тема не в моей компетенции, а кто-то ведь заработал на этом (по крайней мере, пока ещё бумажную прибыль).