Блог им. Klinskih-tag

Сургутнефтегаз: дивидендные ожидания + корпоративная интрига

- 29 октября 2019, 22:52

- |

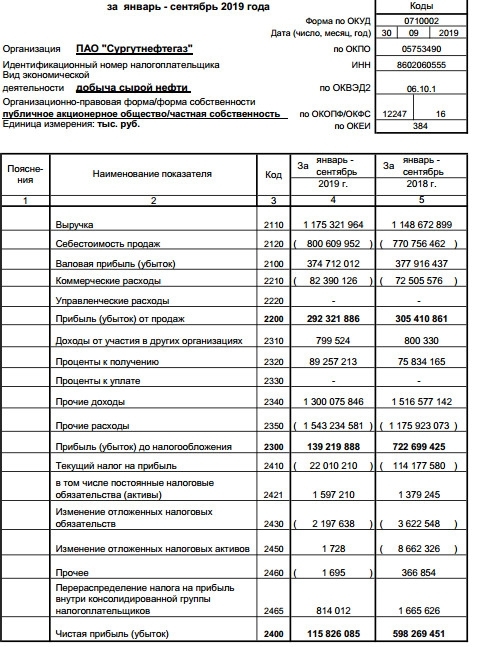

Сургутнефтегаз сегодня представил свою бухгалтерскую отчётность по РСБУ за 9 месяцев 2019 года:

Выручка компании за этот период немного прибавила – на 2,3% (г/г) до 1,18 млрд рублей, в то время как чистая прибыль рухнула сразу в пять с лишним раз до 115,8 млрд рублей. Учитывая специфику бизнеса Сургутнефтегаза, это вовсе неудивительно, ведь итоговый финансовый результат компании очень чувствителен к изменению курса доллара США по отношению к российской валюте.

Если посмотреть на прикреплённую картинку ниже, то можно увидеть, что за минувшие 9 месяцев 2018 года проценты за владение «кубышкой» и прибыль от продаж (непосредственно, операционная деятельность компании) в ltm-выражении практически не изменились, в то время как переоценка «кубышки» уже второй квартал кряду находится в отрицательной области. И будет там находиться по итогам всего текущего года, если курс доллара на момент 31 декабря не превысит 69,5 рублей (значение на конец 2018 года). Объясняется это весьма просто: за 9 месяцев 2018 года рубль несколько ослабел по отношению к доллару, в то время как в этом году российская валюта чувствует себя более уверенно к американской – а это значит, что валютная «кубышка», пересчитанная в рублях, в прошлом году пополнилась, а в этом году немного прохудилась.

Но это нормальный и уже совершенно привычный нам процесс в случае с Сургутнефтегаза, лишь добавляющий неопределённости в прогнозировании финансовых результатов. При этом основной бизнес компании никаких вопросов не вызывает: достаточно посмотреть на операционную прибыль компании, исключающую валютные переоценки, и увидеть там её скромное снижение на 4% (г/г) до 292,3 млрд рублей по итогам 9 месяцев 2019 года.

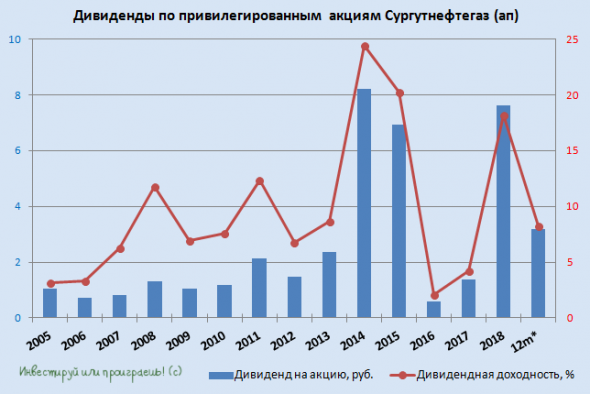

Теперь пару слов о дивидендах. Если опять же отталкиваться от результатов за последние 12 месяцев, то на одну привилегированную акцию Сургутнефтегаза расчётный дивиденд получается равен 3,18 руб. с ДД около 8,3% — очень даже неплохой вариант, учитывая сверх щедрые дивиденды за прошлый год и достаточно крепкий рубль на сегодняшний день.

Правда, дивидендная история с префами Сургутнефтегаза в последнее время ушла на второй план, уступив место внутрикорпоративным событиям (созданиедочерней структуры ООО «Рион», которая предположительно будет заниматься вложениями в ценные бумаги и их управлением) и самым разнообразным слухам на этой почве, один из которых (покупка пакета акций ЛУКОЙЛа) буквально вчера развеял лично Вагит Алекперов, заявив(https://t.me/invest_or_lost/1297), что менеджмент ЛУКОЙЛа не планирует продавать свой пакет акций в компании.

В-общем, продолжаем следить за дальнейшим развитием событий. Наращивать позицию в префах Сургутнефтегаза по текущим котировкам никакого желания нет, но и продавать тоже большого смысла нет, пока не приоткроется завеса тайны вокруг дальнейшей глобальной стратегии компании.

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- Headhunter

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Аэрофлот

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Элемент

- Энел Россия

- Эталон

- Юнипро

- Яндекс

Если бы не хайп, уже в декабре префы сдулись бы до 25.

Кстати, именно поэтому я, как и многие из нас, продал летом свои бумаги, чтобы не входить в дивотсечку, понимая что при таком курсе размер дивгэпа будет куда больше дива. Что, собственно, и случилось.

В 2017м было 25 потому что после 61 курс стал 56 в минимуме. Это ровно тоже, что после 70 текущий 64. Ибо минусовая переоценка кубышки была ± на ту же сумму.

Именно поэтому я и написал именно про такие же 25р за преф (разумеется если курс до конца декабря остался таким как есть сейчас). Или тем более был таким как на моём выходе перед дивотсечкой в середине июля — 62,5 р/$.

Кстати, именно поэтому последняя дивдоха была такой огромной, а Сурпреф к отсечке так и не вырос даже до моих целевых 60р при 7,62 дива — потому что ВСЕ понимали видя курс, что следующий див будет уже в разы ниже.

А то что Сурпреф — защитная бумага — это естественно, с этим никто и не поспорит.

Сам я, кстати, тоже долгосрочный дивидендный инвестор

Но они должны быть НЕ разовыми пиками(как обсуждаемый Сурпреф), а более-менее устойчиво прогрессивными. Поэтому я регулярно пересматриваю портфель и при критичном изменении фундаментала заменяю позы.

Доход 1.84руб прогнозирует дивов

https://www.dohod.ru/ik/analytics/dividend/sngsp

У дохода в прогнозах часто ерунда. По сургуту он исторически год от года мимо прогнозы дает.

А вот сайт у них хороший, статистика хорошо собрана и структурирована.

Выручка компании за этот период немного прибавила – на 2,3% (г/г) до 1,18 млрд рублей

Дети, балансы в тысячах)))))

Вы понимаете, что такое Сургут и что такое ярд рублей?

Там квартиры у людей по ярду рублей))))))))))