Блог им. Klinskih-tag |Юнипро: высокие дивиденды стали на шаг ближе

- 11 ноября 2020, 10:47

- |

Юнипро по итогам 9 месяцев 2020 года снизила чистую прибыль по МСФО ровно на четверть, по сравнению с аналогичным периодом прошлого года, до 10,2 млрд рублей. Показатель EBITDA не досчитался чуть более 10% (г/г), довольствовавшись результатом в 19,2 млрд.

Причиной тому – слабая динамика выручки (-7,4% до 54,8 млрд рублей), на фоне куда более скромного снижения операционных расходов – всего на 1,2% до 42,4 млрд. За причинами далеко ходить не надо: цены на электроэнергию оказались ниже прошлогодних, да ещё и выработка электроэнергии не досчиталась сразу 10%, неуклонно снижаясь в последние годы.

📙 В представленной презентации Юнипро говорится, что компания начнёт получать платежи по ДПМ за третий энергоблок Берёзовской ГРЭС со 2 кв. 2021 года, а германский энергоконцерн Uniper ещё раз подтвердил срок его запуска в первом полугодии следующего года. Очень хочется верить, что показания российской дочки и немецкой материнской энергокомпании сходятся не случайно, и мы действительно дождёмся уже в ближайшем будущем долгожданный ввод в эксплуатацию застрявшего на ремонте аварийного энергоблока.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. Klinskih-tag |Северсталь: заглянем в финансовую отчётность

- 23 октября 2020, 09:46

- |

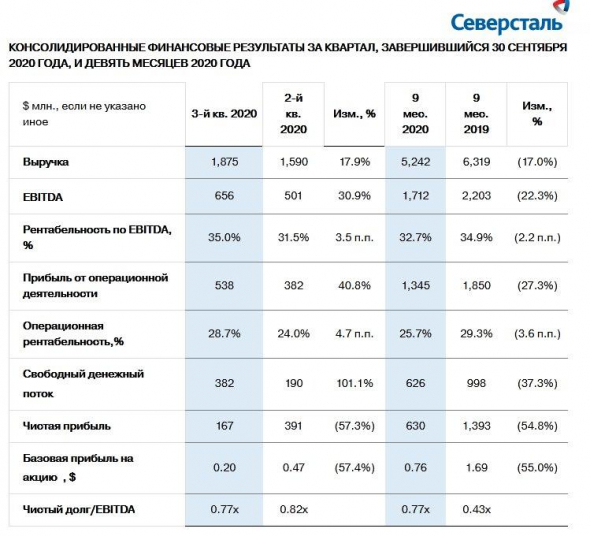

🧮 Северсталь вслед за НЛМК отчиталась по МСФО за 3 кв. 2020 года:

На фоне восстановления цен на сталь и роста объёмов продаж выручка компании по сравнению с прошлым кварталом увеличилась на 18% (кв/кв) до $1,88 млрд, что примерно соответствует ожиданиям рынка, а показатель EBITDA вырос на 31% (кв/кв) до $656 млн, что оказалось лучше консенсус-прогноза ($630 млн).

Правда, в годовом сравнении ожидать положительной динамики финансовых показателей Северстали пока не приходится: по итогам 9 месяцев 2020 года выручка снизилась на 17% (г/г) до $5,2 млрд, что обусловлено снижением цен реализации и уменьшением объёмов продаж стальной продукции, а показатель EBITDA и вовсе растерял 22,3%, даже несмотря на отмеченное снижение себестоимости продаж в отчётном периоде.

Радует, что рентабельность по EBITDA по итогам трёх кварталов удержалась на высоком уровне, скромно снизившись с 34,9% до 32,7%.

( Читать дальше )

Блог им. Klinskih-tag |ВТБ отчитался по МСФО за 7m2020: резервы продолжают давить

- 03 сентября 2020, 11:05

- |

🧮🏦 ВТБ отчитался по МСФО за 7 месяцев 2020 года.

На фоне всплеска резервирования чистая прибыль в июле оказалась почти в 20 раз ниже прошлогоднего результата, составив скромные 1,1 млрд рублей (против 20,5 млрд годом ранее). Июльский объём резервов ВТБ в размере 48,7 млрд рублей сопоставим с квартальными расходами на резервирование: так, по итогам 2 кв. 2020 года резервы составили 68,8 млрд рублей, а в 1 кв. 2020 года – 45,1 млрд.

Поэтому, несмотря на неплохие результаты непосредственно от банковской деятельности (рост чистых комиссионных и процентных доходов), чистая прибыль ВТБ по итогам 1 полугодия 2020 года снизилась в 2,3 раза (г/г) – до 43 млрд рублей.

👨🏻💼В официальном пресс-релизе

( Читать дальше )

Блог им. Klinskih-tag |Магнит воскресает, маржинальность растёт

- 31 июля 2020, 11:08

- |

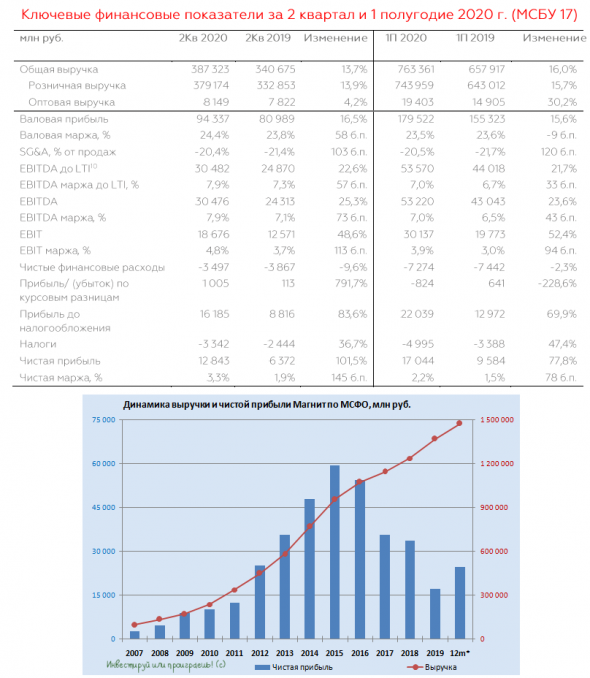

🛒 Для Магнита 2 кв. 2020 года стал чрезвычайно успешным, а потому те, кто в марте сделал ставку на покупку акций потребительского продуктового сегмента точно не прогадал! Полные тележки гречки, туалетной бумаги и ощущение предстоящего Армагеддона всё-таки сделали своё дело. А жизнь тем временем более ли менее вернулась в привычное русло: мы с вами ходим на работу, дети пошли в детские сады, а многие семьи и вовсе поехали погреться к берегу морю.

Согласно опубликованной вчера отчётности по МСФО, чистая прибыль Магнита с апреля по июнь удвоилась по сравнению с аналогичным периодом прошлого года и составила 12,8 млрд рублей, чистая маржа улучшилась на 1,4 процентных пункта до 3,3%, а показатель EBITDA прибавил ровно на четверть – до 30,5 млрд рублей, продемонстрировав рост маржи EBITDA c 7,1% до 7,9%.

В качестве главных драйверов ритейлер отмечает снижение промо-активности (Армагеддон же, зачем нужны промо-акции?), снижение торговых потерь (с полок сметали буквально всё в те карантинные дни), а также улучшение условий с поставщиками, арендодателями и кредиторами (все дружно стали более сговорчивыми, дабы пережить случившийся кризис).

( Читать дальше )

Блог им. Klinskih-tag |Сбербанк отчитался по МСФО за 1 полугодие 2020 года

- 30 июля 2020, 13:27

- |

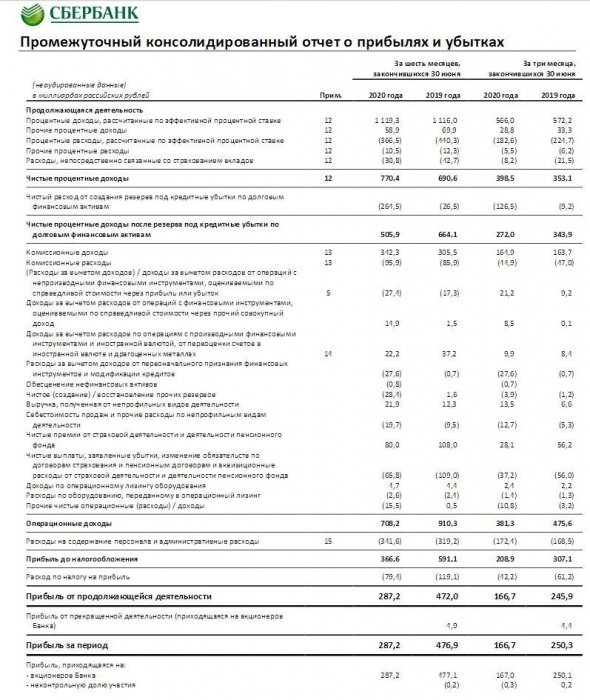

Сбербанк весьма неплохо отчитался по МСФО за 1 полугодие 2020 года, заработав за этот период чистую прибыль в размере 287,2 млрд рублей (при ожиданиях в 265,7 млрд):

Этот результат оказался в 1,7 раза ниже, чем за аналогичный период прошлого года, и связан исключительно с повышенными расходами на создание резервов по долговым финансовым активам, на которые с января по июнь потребовалось 264,5 млрд рублей. Из которых 138 млрд пришлись на первый квартал, а 126,5 млрд рублей – на второй.

«По итогам квартала Сбербанк заработал чистую прибыль в размере 166,7 млрд рублей, обеспечив рентабельность капитала 14,2%, несмотря на снижение деловой активности и повышенный уровень отчислений в резервы. Постепенное восстановление экономики даёт основу для нашего умеренно оптимистичного прогноза на второе полугодие», — отметила финдиректор Сбербанка Александра Бурико, слова которой приводятся в пресс-релизе.

( Читать дальше )

Блог им. Klinskih-tag |АЛРОСА: лучшее конечно впереди

- 07 июня 2020, 15:21

- |

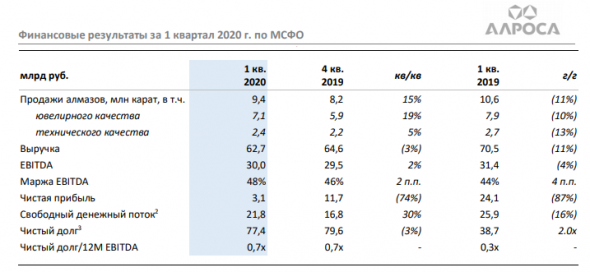

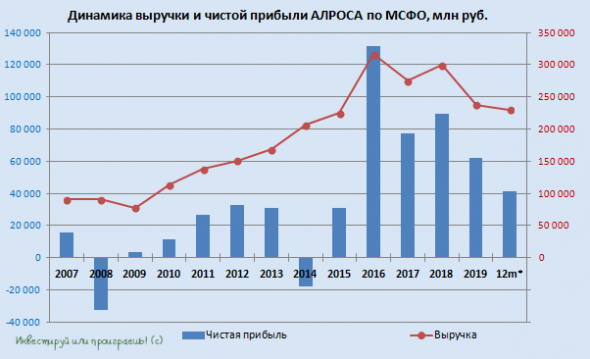

АЛРОСА опубликовала финансовые результаты по МСФО за 1 кв. 2020 года:

✔️ На фоне слабых продаж и сложной коронавирусной ситуации в мире вряд ли кого-то удивило падение фин.показателей компании по всем фронтам. Выручка снизилась на 11% (г/г) до 63 млрд рублей, дополнительно получив давление в виде падения цен на алмазно-бриллиантовую продукцию и доходов от госсубсидий, в результате чего показатель EBITDA не досчитался 4% по сравнению с прошлым годом, а чистая прибыль рухнула на 87% до 3,1 млрд рублей.

( Читать дальше )

Блог им. Klinskih-tag |ТМК: публичного будущего у компании нет?

- 23 мая 2020, 00:20

- |

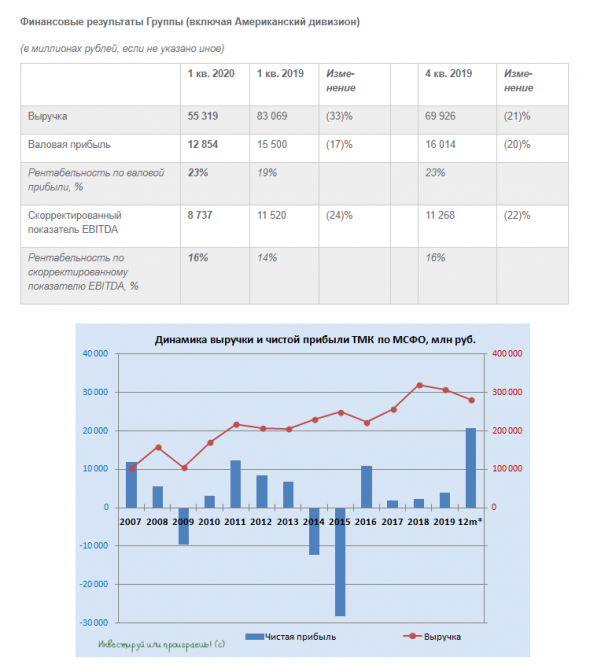

ТМК отчиталась об операционных и финансовых результатах своей деятельности в 1 кв. 2020 года:

После того, как компания, наконец, благополучно завершила сделку по продаже своей американской дочки, вполне резонно, что операционные результаты в официальном пресс-релизе представлены без учёта Американского дивизиона. Хотя даже это не уберегло их от снижения: общий объём отгрузки труб снизился на 5% (г/г) до 727 тыс. тонн, главным образом из-за снижения отгрузки бесшовных труб в Российском и Европейском дивизионах, что объясняется неблагоприятной экономической обстановкой и волатильностью цен на нефть в отчётном периоде. Во 2 кв. 2020 года компания ожидает возможное изменение ситуации в лучшую сторону (на российском рынке нефтегазовых труб), но лично я этот оптимизм не разделяю и жду более затяжного кризиса.

( Читать дальше )

Блог им. Klinskih-tag |Финансовый отчёт Фосагро за 1 кв. 2020: мои ожидания оправданы!

- 15 мая 2020, 15:46

- |

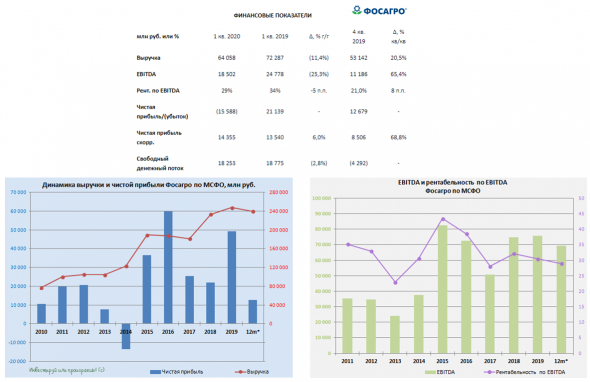

После рекомендации Совета директоров выплатить рекордные квартальные дивиденды, о которых компания торжественно объявила в среду, мы были вправе ожидать и сильных финансовых результатов по МСФО по итогам первых трёх месяцев 2020 года. Не знаю как ваши, но лично мои ожидания оправдались целиком и полностью!

В первые месяцы текущего года мы, наконец, дождались заметного улучшения конъюнктуры на мировом рынке удобрений (и это в период пандемии коронавируса!), благодаря чему цены на удобрения уверенно оттолкнулись от минимальных уровней конца 2019 года, что на фоне наращивания объёмов реализации поспособствовало в итоге росту выручки на 20,5% (кв/кв) до 64,1 млрд рублей. По сравнению с прошлым годом снижение составило 11% (г/г), из-за коррекции цен на фосфорные и азотные удобрения, но производственные успехи и заметное восстановление цен на удобрения в течение последних месяцев дают надежду, что эта позитивная тенденция будет продолжена и дальше.

( Читать дальше )

Блог им. Klinskih-tag |Юнипро: плохое, к которому привыкли - уже немножко хорошее

- 07 мая 2020, 16:50

- |

Утром я вам уже сообщал о том, что финальные дивиденды Юнипро за 2019 год составят привычные 0,111 руб. на акцию. И тогда ещё где-то в глубине души теплилась надежда, что промежуточные дивиденды за 9 месяцев 2020 года вырастут ближе к зиме до 0,2 руб. на бумагу, согласно обновлённой дивидендной политике. Но нет — не в этот раз и не в этом году.

Компания в своей официальной презентации к опубликованной сегодня финансовой отчётности по МСФО за 1 кв. 2020 года сообщила, что «риски ухудшения денежного потока на фоне пандемии и переноса срока ввода третьего энергоблока Березовской ГРЭС на конец текущего года не позволяют зафиксировать обоснованный уровень дивидендных выплат в декабре 2020 года». Правда, с важной оговоркой, что «прогноз дивидендных выплат на 2021 и 2022 гг. сохраняется на прежнем уровне».

( Читать дальше )

Блог им. Klinskih-tag |НЛМК: ожидаемые фин.результаты и осторожный взгляд в будущее

- 01 мая 2020, 13:27

- |

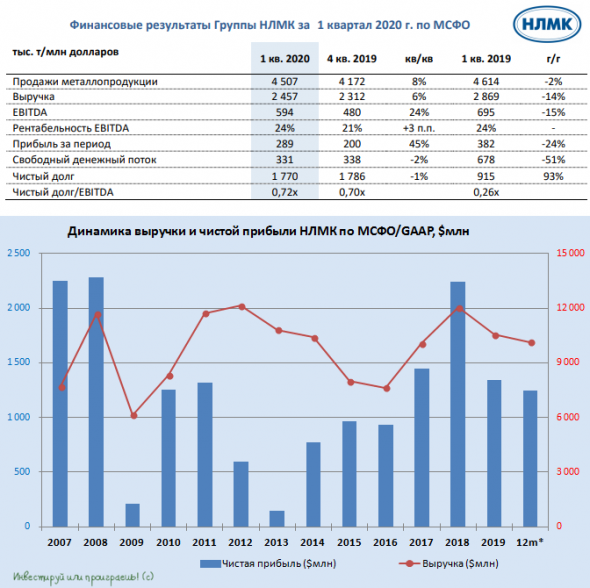

После Северстали и ММК свои результаты по МСФО за 1 кв. 2020 года раскрыл и НЛМК, где коронавирусные тенденции ещё не сильно сказались на основных финансовых показателях, однако самое интересное нас ожидает во втором квартале, когда по прогнозам аналитиков снижение спроса на рынках ЕС и США может достигнуть двузначных темпов, на фоне резкого сокращения потребительской активности и в России.

Финансовые показатели НЛМК в квартальном выражении дружно выросли, а вот в годовом сравнении заметно снизились, став жертвой негативной конъюнктуры на рынке стали при достаточно слабыхтемпах восстановления производства после завершения цикла кап.ремонтов на ряде ведущих площадок.

Весьма показательным является свободный денежный поток (FCF), на который ориентируется компания при расчёте дивидендов: если в квартальном выражении этот показатель не досчитался всего 2%, то по сравнению с аналогичным периодом прошлого года он сократился сразу вдвое – до $331 млн. Помимо негативной конъюнктуры здесь сказывается ещё и увеличение кап.затрат, в рамках реализации Стратегии-2022, поэтому неудивительно, что президент НЛМК на вчерашней телеконференции сообщил, что кап.затраты компании на 2020 год снизятся на 20–25%, с ранее запланированных $1,2 млрд до $900–950 млн, а при стрессовом сценарии компания может сократить инвестиции и вовсе до $750 млн. Решение о возможном дополнительном сокращении инвестпрограммы компания примет в июне, а какие именно инвестпроекты компания отложит пока не уточняется.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс