Блог им. Krojter |Лидеры и аутсайдеры рынка США: На каких бумагах можно было заработать более 60% за месяц

- 08 сентября 2015, 14:51

- |

Сегодня мы обращаем ваше внимание на американские акции, которые продемонстрировали наилучшую и наихудшую динамику за месяц. Это может помочь вам в выборе отдельных бумаг, если вы придерживаетесь стратегии покупки самых сильных акций или же наоборот самых дешевых. Кроме того, можно находить чрезмерно перекупленные инструменты, которые становятся интересными для спекулятивной короткой продажи. Американский рынок акций настолько большой, что всегда можно найти интересную торговую идею, основанную как на техническом, так и на фундаментальном анализе.

Среди бумаг, которые продемонстрировали наибольший прирост за месяц, выделим акции, входящие в первую тройку лидеров: Aquinox Pharmaceuticals (+812,92%), Celsus Therapeutics (+262,16%), Energy Focus (+174,73%).

Aquinox Pharmaceuticals Inc. (NASDAQ: AQXP) – фармацевтическая корпорация, занимающаяся идентификацией и разработкой препаратов для терапии воспалительных и онкологических заболеваний. В начале июля стало известно, что лекарство компании не показывает значимой эффективности по сравнению с плацебо, что обусловило значительную просадку в акциях. Однако в дальнейшем бумаги подскочили на информации о позитивных результатах испытаний нового препарата. За два торговых дня внутридневной рост, который в итоге был заметно «съеден», превысил 2500%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Krojter |Ждет ли США рецессия в 2016 году? Мнение Goldman Sachs

- 31 августа 2015, 13:26

- |

В ходе работы профессионалам в области инвестиций с Уолл-стрит приходится отвечать на разнообразные вопросы об экономике и финансовых рынках.

Наиболее распространенными из них являются: когда ФРС повысит процентные ставки? Как укрепление доллара может повлиять на портфель? Что происходит в Китае? Что ждет Грецию?

В новом аналитическом отчете стратег Goldman Sachs Дэвид Костин обратил внимание на неожиданный вопрос клиентов: каковы перспективы наступления рецессии в США в 2016 году? Ответ эксперта однозначен: такой сценарий не входит в прогноз Goldman Sachs.

Конечно, ситуацию нельзя назвать простой. С одной стороны, рынок труда формально улучшается, доверие потребителей находится на высоком уровне, цены на недвижимость растут, а американские акции находятся неподалеку от рекордных отметок. Однако это не может длиться вечно. Инвесторы указывают на такие угрожающие сигналы, как затяжное падение цен на сырье, слабые макроданные из Китая и их влияние на прочие страны, неопределенность в Европе.

Тем не менее, по мнению Goldman Sachs, текущая экономическая экспансия в США является продолжительной (6 лет), однако достаточно слабой, что соответствует начальной-средней фазе цикла. Аналитики прогнозируют рост американского ВВП на 2,2% в 2015 году, на 2,4% — в 2016 и на 2,2% — в 2017 году.

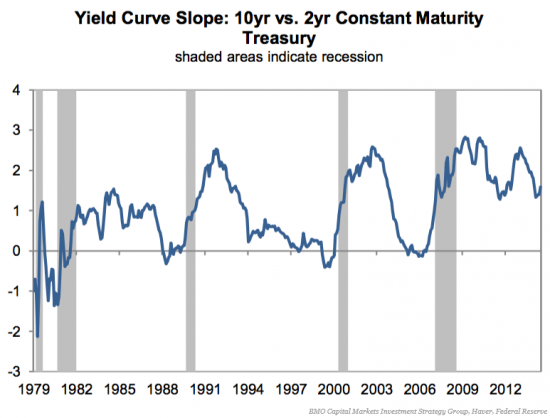

Примечательно, что популярным опережающим индикатором рецессии является перевернутая кривая доходностей американских гособлигаций, когда краткосрочные ставки превышают долгосрочные. Однако на приведенном ниже графике видно, что текущая ситуация далека от пререцессионной.

БКС Экспресс

Блог им. Krojter |Падение фондового рынка США таит в себе и позитивные моменты

- 27 августа 2015, 14:08

- |

Последние дни оказались нелегкими для американского рынка акций. Возросла волатильность, и, несмотря на вчерашний рост, падение S&P 500 от исторического максимума составляет около 9%.

Однако есть в этом и позитивный для инвесторов момент: американские акции стали более привлекательными с точки зрения сравнительной оценки.

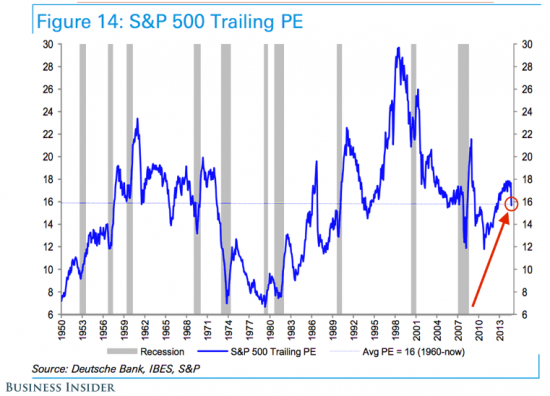

Наиболее известным рыночным мультипликатором является P/E, то есть соотношение капитализации и прибыли. Сейчас цены акций заметно опустились, таким образом, сравнительная стоимость американского фондового рынка стала ниже.

По мнению Deutsche Bank, показатель вернулся к нормальному уровню, имея ввиду, что P/E, основанный на прибыли компаний за предыдущие 12 месяцев, опустился к долгосрочной средней.

И хотя форвардный (с учетом ожидаемых доходов) мультипликатор P/E находится выше средней, эксперты считают, что рынок акций США сейчас выглядит достаточно привлекательным. Это позволило Deutsche Bank подтвердить таргет по S&P 500 на конец года на уровне 2150 пунктов (диапазон 2100-2200 пунктов), что подразумевает примерно 11%-й потенциал роста от текущих уровней.

Конечно, эксперты не исключают волатильности американского фондового рынка в ближайшей перспективе. Тем не менее, на более продолжительных временных отрезках результаты сравнительной оценки могут принести свои плоды.

БКС Экспресс

Блог им. Krojter |Увидим ли мы медвежий тренд на фондовом рынке США?

- 26 августа 2015, 14:05

- |

Последние дни ознаменовались турбулентностью мировых финансовых рынков. Прошлая неделя оказалась худшей за 4 года для американских акций. За ней последовали «черный понедельник» и волатильный вторник. В связи с этим возникает вопрос: а что же произойдет далее?

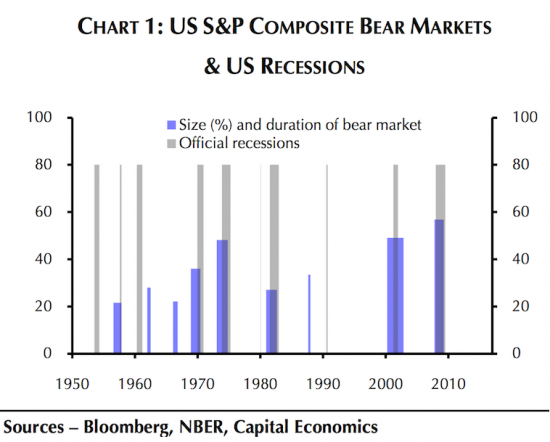

Конечно, продолжения обвала фондового рынка США нельзя полностью исключать. Однако обратимся к истории. По данным Capital Economics, падение на 20% и более от пика, то есть формирование медвежьего тренда, на американском рынке акций, как правило, происходило в ходе рецессий. Как видно из приведенного ниже графика, начиная с 1950 года в Америке наблюдалось 9 медвежьих рынков и 10 рецессий. Зачастую они совпадали. Правда заметным исключением является «черный понедельник» октября 1987 года, когда Dow Jones потерял 22,6% в условиях положительного ВВП.

Напомним, что сейчас падение S&P 500 от исторического максимума составляет около 12%. При этом экономика США успешно развивается. Согласно оценкам Capital Economics, темп роста ВВП США в этом году может составить 2,3%, а в следующем -2,8%. Если ситуация в корне не изменится, то вероятность наступления медвежьего рынка в Америке не столь высока.

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс