комментарии Марэк на форуме

-

ФРС хочет применить к банкам инструмент известный как контрциклический буфер капитала.

ФРС хочет применить к банкам инструмент известный как контрциклический буфер капитала.

12.08.2019

ВАШИНГТОН, 12 августа. Руководители Федеральной резервной системы оценивают возможность использования инструмента, который может понизить риск кредитного кризиса в период спада экономики.

Этот инструмент известен как контрциклический буфер капитала. Он позволяет ФРС требовать от банков резервировать больше буферного капитала, если экономика демонстрирует признаки перегрева, или меньше капитала в трудные периоды. Этот буфер в целом применим к банкам, имеющим активов более 250 млрд долларов, включая такие фирмы, как JP Morgan Chase & Co., Bank of America Corp. и Citigroup Inc.

До сих пор Управляющий совет ЕЦБ не использовал этот инструмент, который был одобрен в 2016 году. Правило в отношении буфера гласит, что его необходимо увеличивать, когда экономические риски «значительно выше нормы», и сокращать, когда они уменьшаются.

Сейчас некоторые руководители ФРС спорят, пришло ли время для использования этого инструмента, который может обеспечить банки дополнительными ресурсами кредитования в период спада. Пока неясно, когда они могут принять решение.

Идея его использовать, как это уже делают в некоторых юрисдикциях, стоит рассмотрения, сказал председатель ФРС Джером Пауэлл на пресс-конференции в конце июля.

Впрочем, решение об использовании буфера сопряжено с трудностями. Банки не хотят резервировать еще больше капитала, чем они делают это сейчас, так как это может повредить их прибыльности, которая уже оказалась под давлением ввиду низких процентных ставок.

Кроме того, пока неясно, как рынки будут интерпретировать такие действия ФРС, особенно ввиду того, что эта мера будет использоваться впервые. Инвесторы могут расценить увеличение буфера как позитивный фактор, который обеспечивает ФРС дополнительное пространство для маневра. Но это также может обеспокоить инвесторов, так как они могут расценить это как сигнал о близком замедлении.

Руководители ФРС обсуждают вопрос о том, следует ли использовать этот инструмент, начиная с прошлого года. Сейчас они поднимают еще один вопрос: как его использовать.

Некоторые руководители предлагают подключать его без увеличения уровней капитала. Это сигнализирует о том, что ФРС готова его использовать, хотя и не сейчас. Другие считают, что более высокие требования в отношении капитала должны применяться сейчас.

Любой вариант дает центральному банку возможность понижения требований в период спада.

Управляющий ФРС Лаэль Брейнард, которая была назначена президентом Обамой, предлагает воспользоваться буфером сейчас и повысить капитальные требования для крупных банков. Она не присоединилась к мартовскому решению ФРС о том, чтобы пока воздерживаться от использования этого инструмента.

«Обращение (к буферу) создаст еще один уровень защиты и подаст сигнал об осторожности, помогая сдерживать растущую уязвимость системы в целом», — сказала она в своем выступлении в мае.

Другие говорят, что требования в отношении уровня капитала уже достаточно высоки, и этот инструмент может использоваться как предохранительный клапан в неблагоприятные периоды.

«Мы полагаемся на весь период цикла на высокие требования в отношении уровня капитала и ликвидности, — сказал Пауэлл. – Я рассматриваю требования в отношении уровня капитала и уровень капитала в системе как адекватные».

Рэндал Куорлз, вице-председатель ФРС по банковскому надзору, заявил на июльской конференции ФРС в Бостоне: «Общий риск для финансовой стабильности отягощен крайне низким уровнем заемных средств в финансовом секторе».

Куорлз и Пауэлл ссылаются на подход Банка Англии как на возможную модель для США. В Великобритании контрциклический буфер капитала составляет 1% от активов, оцененных в отношении риска, когда риски «не понижены, но и не повышены». Это позволяет центральному банку сокращать его, если экономика споткнется.

Банки считают, что буфер не следует подключать в настоящее время, так как они уже подчинены регулированию, включая другие требования в отношении капитала, которые гарантируют готовность к неблагоприятному периоду. В качестве примера приводятся ежегодно проводимые ФРС стресс-тесты, которые банки должны проходить, чтобы доказать, что они проложат предоставлять кредиты в период рецессии.

Одновременно с этим они побуждали ФРС сокращать требования в отношении капитала. Центральный банк, вероятно, будет вынужден это делать, если он активирует контрциклической буфер капитала, при этом сохраняя тот же уровень капитала в банковской системе, как предполагают Куорлз и Пауэлл.

Контрциклической буфер капитала был создан в 2010 году международными регуляторами через Базельскую комиссию по банковскому надзору. Он используется в других регионах мира, включая Швецию и Гонконг. ФРС хочет применить к банкам инструмент известный как контрциклический буфер капитала.

ФРС хочет применить к банкам инструмент известный как контрциклический буфер капитала.

12.08.2019

ВАШИНГТОН, 12 августа. Руководители Федеральной резервной системы оценивают возможность использования инструмента, который может понизить риск кредитного кризиса в период спада экономики.

Этот инструмент известен как контрциклический буфер капитала. Он позволяет ФРС требовать от банков резервировать больше буферного капитала, если экономика демонстрирует признаки перегрева, или меньше капитала в трудные периоды. Этот буфер в целом применим к банкам, имеющим активов более 250 млрд долларов, включая такие фирмы, как JP Morgan Chase & Co., Bank of America Corp. и Citigroup Inc.

До сих пор Управляющий совет ЕЦБ не использовал этот инструмент, который был одобрен в 2016 году. Правило в отношении буфера гласит, что его необходимо увеличивать, когда экономические риски «значительно выше нормы», и сокращать, когда они уменьшаются.

Сейчас некоторые руководители ФРС спорят, пришло ли время для использования этого инструмента, который может обеспечить банки дополнительными ресурсами кредитования в период спада. Пока неясно, когда они могут принять решение.

Идея его использовать, как это уже делают в некоторых юрисдикциях, стоит рассмотрения, сказал председатель ФРС Джером Пауэлл на пресс-конференции в конце июля.

Впрочем, решение об использовании буфера сопряжено с трудностями. Банки не хотят резервировать еще больше капитала, чем они делают это сейчас, так как это может повредить их прибыльности, которая уже оказалась под давлением ввиду низких процентных ставок.

Кроме того, пока неясно, как рынки будут интерпретировать такие действия ФРС, особенно ввиду того, что эта мера будет использоваться впервые. Инвесторы могут расценить увеличение буфера как позитивный фактор, который обеспечивает ФРС дополнительное пространство для маневра. Но это также может обеспокоить инвесторов, так как они могут расценить это как сигнал о близком замедлении.

Руководители ФРС обсуждают вопрос о том, следует ли использовать этот инструмент, начиная с прошлого года. Сейчас они поднимают еще один вопрос: как его использовать.

Некоторые руководители предлагают подключать его без увеличения уровней капитала. Это сигнализирует о том, что ФРС готова его использовать, хотя и не сейчас. Другие считают, что более высокие требования в отношении капитала должны применяться сейчас.

Любой вариант дает центральному банку возможность понижения требований в период спада.

Управляющий ФРС Лаэль Брейнард, которая была назначена президентом Обамой, предлагает воспользоваться буфером сейчас и повысить капитальные требования для крупных банков. Она не присоединилась к мартовскому решению ФРС о том, чтобы пока воздерживаться от использования этого инструмента.

«Обращение (к буферу) создаст еще один уровень защиты и подаст сигнал об осторожности, помогая сдерживать растущую уязвимость системы в целом», — сказала она в своем выступлении в мае.

Другие говорят, что требования в отношении уровня капитала уже достаточно высоки, и этот инструмент может использоваться как предохранительный клапан в неблагоприятные периоды.

«Мы полагаемся на весь период цикла на высокие требования в отношении уровня капитала и ликвидности, — сказал Пауэлл. – Я рассматриваю требования в отношении уровня капитала и уровень капитала в системе как адекватные».

Рэндал Куорлз, вице-председатель ФРС по банковскому надзору, заявил на июльской конференции ФРС в Бостоне: «Общий риск для финансовой стабильности отягощен крайне низким уровнем заемных средств в финансовом секторе».

Куорлз и Пауэлл ссылаются на подход Банка Англии как на возможную модель для США. В Великобритании контрциклический буфер капитала составляет 1% от активов, оцененных в отношении риска, когда риски «не понижены, но и не повышены». Это позволяет центральному банку сокращать его, если экономика споткнется.

Банки считают, что буфер не следует подключать в настоящее время, так как они уже подчинены регулированию, включая другие требования в отношении капитала, которые гарантируют готовность к неблагоприятному периоду. В качестве примера приводятся ежегодно проводимые ФРС стресс-тесты, которые банки должны проходить, чтобы доказать, что они проложат предоставлять кредиты в период рецессии.

Одновременно с этим они побуждали ФРС сокращать требования в отношении капитала. Центральный банк, вероятно, будет вынужден это делать, если он активирует контрциклической буфер капитала, при этом сохраняя тот же уровень капитала в банковской системе, как предполагают Куорлз и Пауэлл.

Контрциклической буфер капитала был создан в 2010 году международными регуляторами через Базельскую комиссию по банковскому надзору. Он используется в других регионах мира, включая Швецию и Гонконг. В Китае выпуск никелевого чугуна снова вырос по итогам июля.

В Китае выпуск никелевого чугуна снова вырос по итогам июля.

10.08.2019

Значительный прирост производства никелевого чугуна на 49% в Китае зафиксирован по итогам июля по сравнению «год-к-году». В июле производство никелевого чугуна достигло 50700 тонн содержания металла, на 2,57% больше, чем в июле. Объективности ради следует отметить, что такой существенный рост по сравнению с аналогичным периодом в прошлом году был достигнут в связи с тем, что экологические проверки сказались на работе нескольких производителей [никелевого чугуна].

В июле производство никелевого чугуна высокого качества составило 43500 тонн содержания никеля, рост на 3,18% по сравнению с июнем, благодаря вводу в эксплуатацию новых мощностей в пров. Цзяньсу и Ляонинь и возобновлению работы объекта в пров. Шаньдун. В производстве материала более низкого качества зафиксировано снижение на 0,97% по сравнению с июнем до 7200 тонн содержания металла. Основными причинами стали переход на производство другой продукции или приостановка производства на объектах на севере страны.

В августе ожидается рост общего производства никелевого чугуна на 3,49% до 52500 тонн содержания никеля благодаря росту производства материала высокого качества в ходе «ускорения» новой мощности в пров. Ляонинь и возобновления работы мощности в пров. Внутренняя Монголия. В августе ожидается рост производства продукции высокого качества на 4,06% до 45300 тонн содержания никеля. Производство никелевого чугуна низкого содержания, как уже указывалось выше, останется стабильным на уровне примерно 7200 тонн содержания металла. 09.08.2019

09.08.2019

Производство рафинированного никеля в Китае в июле составило 12650 тонн, показав рост на 0,56% по сравнению с июнем, и на 1,61% больше, чем в июле 2018 года.

Такие результаты в производстве никеля достигнуты даже в условиях проведения в середине июля одним из производителей ремонтно-профилактических работ на одной из производственных линий. Такие работы продлятся примерно месяц, после чего в середине сентября продолжатся на другой линии. Эти работы скажутся на производстве не менее 2000 тонн никеля.

Но в целом китайское производство рафинированного никеля в августе вряд ли сильно изменится по сравнению с июлем, т.к. рост производства на плавильном объекте в пров. Шаньдун может ощутимо нейтрализовать снижение. Маловероятно, что производство никеля получит «импульс» от плавильных заводов, которые планировали перейти от производства сульфата никеля к производству рафинированного металла. Муссонные дожди с слабый спрос снижают спрос на сталь с покрытием в Индии.

Муссонные дожди с слабый спрос снижают спрос на сталь с покрытием в Индии.

12.08.2019

Как сообщает Yieh.com, цены на стальной лист с цветным покрытием продолжали снижаться с июня в Индии.

Стальные листы с цветным покрытием в основном использовались на крышах и дорожных заграждениях. Из-за муссонных дождей многие строительные работы постепенно замедлились, что привело к снижению цен на продукцию.

До этого большинство крупнейших предприятий повысили цены на металлопродукцию с покрытием, но некоторые трейдеры заявили, что рынок не смог принять эти цены в условиях слабого спроса.

Некоторые участники рынка указали, что экономическая дефляция приведет к замедлению программ в сфере недвижимости, инфраструктуры и промышленности, что косвенным образом повлияет на спрос-предложение на металлопродукцию. 12.08.2019 US Steel Kosice может сократить 20% рабочих.

12.08.2019 US Steel Kosice может сократить 20% рабочих.

Как сообщает Yieh.com, согласно новостям рынка, US Steel, один из ведущих американских производителей стали, может решить уволить более одной пятой сотрудников со своего завода в Кошице (Kosice )в Словакии.

Средний уровень безработицы в восточной Словакии составлял примерно 8%, что было намного выше, чем в целом по стране, и последние новости об увольнениях, несомненно, были хуже для местной экономики.

В сообщении из штаб-квартиры US Steel упоминалось, что дешевая сталь, поступающая в ЕС, а также строгие экологические нормы, являются главными факторами, снижающими прибыль. Железная руда в Китае показала крупнейшее недельное падение за 16 месяцев.

Железная руда в Китае показала крупнейшее недельное падение за 16 месяцев.

12.08.2019

Как сообщает агентство Reuters, фьючерсы на железную руду в Китае, продемонстрировали самое большое еженедельное падение за последние 16 месяцев в пятницу, 9 августа, упав седьмой день подряд на фоне стабилизации поставок со стороны крупных сырьевых компаний.

Самый продаваемый контракт на железную руду на Далянской товарной бирже с поставкой в январе 2020 года упал на 5,4% до 628 юаней ($ 89,11) за тонну и закрылся на 3,8% до 639 юаней за тонну. Это означало еженедельную потерю в 12%, самое большое с недели, закончившейся 23 марта 2018 года.

«Цены на железную руду на самом деле стабилизируются после большого падения в среду», — сказал Zhuo Guiqiu, аналитик Jinrui Futures, добавив, что средняя стоимость производства на внутренних шахтах составляла около 580-600 юаней за тонну, что означает «не так уж много». пространство для еще одного большого спада».

Импорт железной руды в Китай вырос на 21% до 91,02 млн. тонн в июле по сравнению с предыдущим месяцем, что является самым высоким уровнем с января, чему способствовали растущие поставки из Австралии и Бразилии.

Стальные контракты по арматуре с доставкой в октябре на Шанхайской фьючерсной бирже упала на 2,7% в утренних торгах до 3613 юаней за тонну. В пятницу они закрылись на уровне 3591 юаней за тонну, снизившись на 3,3%.

Запасы стали в Китае по состоянию на 8 августа составили 12,99 млн. тонн, что на 1,16 млн. тонн больше, чем месяцем ранее, согласно данным, предоставленным консалтинговой компанией Mysteel.

Zhuo сказал, что с середины июня переизбыток арматуры ухудшается, добавив, что в результате цены должны снизиться, или заводы должны сократить производство, особенно из-за того, что экологические ограничения становятся более снисходительными.

«Давление оказывается на добывающее сырье (цены)», — сказал он.

Спотовые цены на железную руду с содержанием Fe 62% и доставкой в Китай на 8 августа были на уровне $94.50 за тонну, сообщает агентство SteelHome.

Цены на г/к рулон упали на 2% до 3,598 юаней за тонну. Экспортные цены пшеницы РФ под давлением конкурентов. Цена на сахар упала с 25 руб/кг до 24,2 руб/кг.

Экспортные цены пшеницы РФ под давлением конкурентов. Цена на сахар упала с 25 руб/кг до 24,2 руб/кг.

12 АВГУСТА 2019 Г. / 15:50

МОСКВА — Экспортные цены российской пшеницы по-прежнему остаются под давлением со стороны конкурирующих экспортеров, но при этом поддерживаются сохраняющимся нежеланием фермеров активизировать продажи из-за ожидания повышения цен, отмечают аналитики.

По данным ИКАР, цена российской пшеницы с 12,5%содержанием протеина в Новороссийске на конец прошлой недели составляла $194 за тонну франко-борт. На прошлой неделе ИКАР приводил цену в $195 за тонну.

Данные Refinitiv говорят о снижении цены тонны этого класса пшеницы к концу прошлой недели до $194 cо $195 франко-борт.

СовЭкон также зафиксировал ту же цену тонны этого класса пшеницы — $194 франко-борт, оценив это как снижение на $1 за неделю.

“В отличие от предыдущих сезонов, российский поставщики не спешат предлагать самые низкие цены, ограниченные неохотными продажами фермеров и относительно высокими рублевыми ценами”, — пишут аналитики агентства.

Рынки ожидают новых прогнозов Минсельхоза США. СовЭкон предполагает повышение прогноза урожая пшеницы в РФ.

Пока же российские агентства продолжают его снижать, ориентируясь на дождливую и прохладную погоду в Центральном регионе и Поволжье и засуху в районах Урала и Сибири.

По данным таможенной статистики, которые приводит СовЭкон, с начала нового маркетингового сезона 2019/20 годов 1 июля по 8 августа Россия эспортировала 5,2 миллиона тонн зерна, что на 8% меньше сопоставимого периода прошлого года. Экспорт пшеницы составил 4,3 миллиона тонн, или на 8% меньше прошлогоднего, ячменя — 0,66 миллиона тонн (на 4% меньше), 0,26 миллиона тонн кукурузы (на 9% меньше).

СовЭкон прогнозирует, что экспорт зерна в июле составил 41,9 миллиона тонн, из которых 31,4 миллиона тонн — пшеницы.

На внутреннем рынке пшеница третьего класса подешевела на 50 рублей за тонну до 10.425 рублей, четвертого класса — подорожала на 25 рублей до 9.925 рублей за тонну с самовывозом для европейской части РФ, говорится в обзоре СовЭкона.

В нем также сообщается, что цены на подсолнечник выросли на 100 рублей до 20.025 рублей за тонну, средние цены на масло — на 500 рублей до 46.000 рублей за тонну, экспортные цены подсолнечного масла не изменились, оставшись на уровне $745 за тонну.

Индекс белого сахара ИКАР для Юга РФ упал за неделю до $371,56 за тонну с $391,67, или до 24,20 рубля за килограмм с 25,0 рублей. Экспортные цены пшеницы РФ под давлением конкурентов. Цена на сахар упала с 25 руб/кг до 24,2 руб/кг.

Экспортные цены пшеницы РФ под давлением конкурентов. Цена на сахар упала с 25 руб/кг до 24,2 руб/кг.

12 АВГУСТА 2019 Г. /, 15:50

МОСКВА — Экспортные цены российской пшеницы по-прежнему остаются под давлением со стороны конкурирующих экспортеров, но при этом поддерживаются сохраняющимся нежеланием фермеров активизировать продажи из-за ожидания повышения цен, отмечают аналитики.

По данным ИКАР, цена российской пшеницы с 12,5%содержанием протеина в Новороссийске на конец прошлой недели составляла $194 за тонну франко-борт. На прошлой неделе ИКАР приводил цену в $195 за тонну.

Данные Refinitiv говорят о снижении цены тонны этого класса пшеницы к концу прошлой недели до $194 cо $195 франко-борт.

СовЭкон также зафиксировал ту же цену тонны этого класса пшеницы — $194 франко-борт, оценив это как снижение на $1 за неделю.

“В отличие от предыдущих сезонов, российский поставщики не спешат предлагать самые низкие цены, ограниченные неохотными продажами фермеров и относительно высокими рублевыми ценами”, — пишут аналитики агентства.

Рынки ожидают новых прогнозов Минсельхоза США. СовЭкон предполагает повышение прогноза урожая пшеницы в РФ.

Пока же российские агентства продолжают его снижать, ориентируясь на дождливую и прохладную погоду в Центральном регионе и Поволжье и засуху в районах Урала и Сибири.

По данным таможенной статистики, которые приводит СовЭкон, с начала нового маркетингового сезона 2019/20 годов 1 июля по 8 августа Россия эспортировала 5,2 миллиона тонн зерна, что на 8% меньше сопоставимого периода прошлого года. Экспорт пшеницы составил 4,3 миллиона тонн, или на 8% меньше прошлогоднего, ячменя — 0,66 миллиона тонн (на 4% меньше), 0,26 миллиона тонн кукурузы (на 9% меньше).

СовЭкон прогнозирует, что экспорт зерна в июле составил 41,9 миллиона тонн, из которых 31,4 миллиона тонн — пшеницы.

На внутреннем рынке пшеница третьего класса подешевела на 50 рублей за тонну до 10.425 рублей, четвертого класса — подорожала на 25 рублей до 9.925 рублей за тонну с самовывозом для европейской части РФ, говорится в обзоре СовЭкона.

В нем также сообщается, что цены на подсолнечник выросли на 100 рублей до 20.025 рублей за тонну, средние цены на масло — на 500 рублей до 46.000 рублей за тонну, экспортные цены подсолнечного масла не изменились, оставшись на уровне $745 за тонну.

Индекс белого сахара ИКАР для Юга РФ упал за неделю до $371,56 за тонну с $391,67, или до 24,20 рубля за килограмм с 25,0 рублей. Barrick Gold – Прибыль 6 мес 2019г: $363 млн (+213% г/г) Дивы кв $0,04. Отсечка 30 августа 2019г

Barrick Gold – Прибыль 6 мес 2019г: $363 млн (+213% г/г) Дивы кв $0,04. Отсечка 30 августа 2019г

Barrick Gold Corp

(TSE: ABX)

C$23.96 -0.10 (-0.42%)

8|9|2019 4:24 PM

(NYSE: ABX)

$18.14 -0.05 (-0.27%)

Aug. 9, 2019

https://www.barrick.com/investors/shares-dividends/default.aspx

Barrick Gold Corporation

COMMON SHARES ISSUED AND OUTSTANDING AS AT APRIL 30, 2019 — 1,751,981,799

https://www.barrick.com/investors/shares-dividends/default.aspx

Капитализация на 09.08.2019г: $31,781 млрд

Общий долг на 31.12.2016г: $14,951 млрд

Общий долг на 31.12.2017г: $14,241 млрд

Общий долг на 31.12.2018г: $13,246 млрд

Общий долг на 30.06.2019г: $14,135 млрд

Выручка 2016г: $8,558 млрд

Выручка 6 мес 2017г: $4,153 млрд

Выручка 2017г: $8,374 млрд

Выручка 6 мес 2018г: $3,502 млрд

Выручка 2018г: $7,243 млрд

Выручка 1 кв 2019г: $2,093 млрд

Выручка 6 мес 2019г: $4,156 млрд

Прибыль 6 мес 2016г: $104 млн

Авто-репост. Читать в блоге >>> Прибыль 6 мес 2019г: $363 млн (+213% г/г).

Прибыль 6 мес 2019г: $363 млн (+213% г/г).

Дивы квартальные $0,04. Отсечка 30 августа 2019г

Barrick Gold Corp

(TSE: ABX)

C$23.96 -0.10 (-0.42%) = $13,31

8|9|2019 4:24 PM

(NYSE: ABX)

$18.14 -0.05 (-0.27%)

Aug. 9, 2019

https://www.barrick.com/investors/shares-dividends/default.aspx

Barrick Gold Corporation

COMMON SHARES ISSUED AND OUTSTANDING AS AT APRIL 30, 2019 — 1,751,981,799

https://www.barrick.com/investors/shares-dividends/default.aspx

Капитализация на 09.08.2019г: $31,781 млрд

Общий долг на 31.12.2016г: $14,951 млрд

Общий долг на 31.12.2017г: $14,241 млрд

Общий долг на 31.12.2018г: $13,246 млрд

Общий долг на 30.06.2019г: $14,135 млрд

Выручка 2016г: $8,558 млрд

Выручка 6 мес 2017г: $4,153 млрд

Выручка 2017г: $8,374 млрд

Выручка 6 мес 2018г: $3,502 млрд

Выручка 2018г: $7,243 млрд

Выручка 1 кв 2019г: $2,093 млрд

Выручка 6 мес 2019г: $4,156 млрд

Прибыль 6 мес 2016г: $104 млн

Прибыль 2016г: $861 млн

Прибыль 6 мес 2017г: $2,026 млрд

Прибыль 2017г: $1,516 млрд

Прибыль 1 кв 2018г: $192 млн

Прибыль 6 мес 2018г: $116 млн

Убыток 9 мес 2018г: $270 млн

Убыток 2018г: $1,435 млрд

Прибыль 1 кв 2019г: $140 млн

Прибыль 6 мес 2019г: $363 млн

https://www.barrick.com/English/investors/presentations-reports/default.aspx

https://www.barrick.com/news/default.aspx#investors

Barrick Gold Corporation – Dividends

Record Date Payable Date Amount (USD)

08/30/2019 09/16/2019 0.04

05/31/2019 06/17/2019 0.04

https://www.barrick.com/English/news/news-details/2019/Barrick-Announces-Dividend-for-Q2-2019/default.aspx

http://www.barrick.com/investors/share-price-and-dividend/default.aspx За семь месяцев текущего года экспорт Тайваня сократился на на 3% г/г, до $186,43 млрд.

За семь месяцев текущего года экспорт Тайваня сократился на на 3% г/г, до $186,43 млрд.

2019-08-08

Тайбэй, 7 августа /Синьхуа/ — Департамент финансовой политики при администрации Тайваня сегодня обнародовал новую статистику по объемам импорта и экспорта, согласно которой за первые семь месяцев этого года экспорт Тайваня составил 186,43 млрд долларов США, что на 3 проц меньше, чем за тот же период прошлого года, а совокупный объем импорта составил 162,92 млрд долларов США, что на 0,8 проц ниже, чем с января по июль прошлого года. Продажи пассажирских автомобилей в Китае снизились на 5,3% г/г. в июле 2019 года.

Продажи пассажирских автомобилей в Китае снизились на 5,3% г/г. в июле 2019 года.

2019-08-11

Пекин, 11 августа /Синьхуа/ — По данным Китайской ассоциации производителей легковых автомобилей /CPCA/, в июле текущего года продажи пассажирских автомобилей в Китае упали на 5,3 проц. в годовом исчислении, в общей сложности было продано 1,5 млн пассажирских автомобилей.

За исключением минивэнов, в прошлом месяце продажи пассажирских автомобилей снизились на 5 проц. в годовом исчислении, а также упали на 8,8 проц. в первые семь месяцев текущего года по сравнению с годом ранее.

Ассоциация зарегистрировала потенциальное восстановление продаж пассажирских автомобилей в августе, несмотря на признаки краткосрочного снижения оборотов на фоне выхода на рынок множества новых брендов.

В 2018 году в Китае, крупнейшем в мире автомобильном рынке, впервые за более чем два десятилетия произошло падение продаж автомобилей.

Для увеличения объема продаж автомобилей правительство объявило о ряде мер, таких как запрет местным органам власти вводить какие-либо ограничения на потребление и использование транспортных средств на новых источниках энергии.

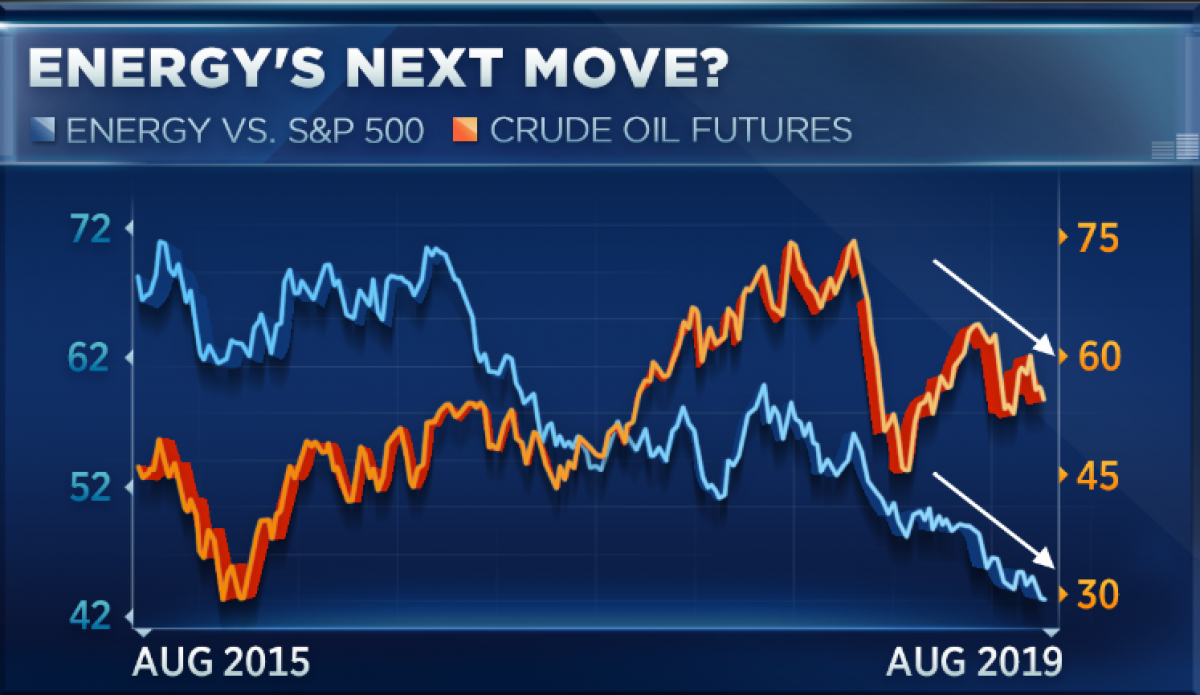

Рынок нефти пережил обвал, но худшее еще впереди.

11 Август 2019

Это была тяжелая неделя для фондового рынка по всем направлениям, но есть один сектор, который проваливается быстрее, чем остальные – энергетический. Он снизился более чем на 6%, и это худший показатель в индексе S&P 500.Хотя для инвесторов это уже кажется почти катастрофой, некоторые аналитики говорят, что на глобальных энергетических рынках ситуация продолжит ухудшаться. Одним из основных факторов, вызвавших спад, является эскалация торговой войны между Соединенными Штатами и Китаем, которая длится уже более года.

На этой неделе конфликт перешел на новых уровень, когда президент Соединенных Штатов Дональд Трамп написал в Twitter, что он установит с 1 сентября 10-процентные пошлины на китайские товары стоимостью 300 млрд долларов.Китай, как и следовало ожидать, быстро принял ответные меры, следуя модели «око за око, зуб за зуб», позволив своей жестко контролируемой валюте упасть до самого низкого значения за последние десять лет. Это усугубило торговую напряженность между странами. «Торговая война между США и Китаем всегда была серьезной. Теперь это начинает пугать», – сообщил CNN Business.

Одним из непосредственных последствий ухудшения отношений между Соединенными Штатами и Китаем стало падение цен на сырую нефть. Сразу после того, как Трамп объявил о введении пошлин, цены на нефть упали сразу на 8%, а акции нефтедобывающих компаний на 10%, что стало «крупнейшим однодневным падением за последние три года», – говорится в сообщении издания Forbes.

Глава отдела технического анализа брокерско-инвестиционного банка Oppenheimer Ари Вальд считает, что крупнейшая в отрасли акция Exxon Mobile также, по прогнозам, продолжит тенденцию к снижению, что, в свою очередь, повлечет за собой негативные последствия для энергетического сектора в целом. «Exxon Mobil торгуется в медвежьем тренде и ниже своей 200-дневной скользящей средней. Мы определяем это как возобновление нисходящего тренда», — сказал Вальд. «Когда у вас в портфеле есть акция с самым большим весом в секторе и оказавшаяся негативной в широком списке медвежьих тенденций в этом секторе, мы рекомендуем снизить вес и держаться подальше от энергетического сектора в целом», — сказал он CNBC.

Bank of America согласился с прогнозом, что ситуация на рынках нефти и энергии будет только ухудшаться. «30 долларов за баррель могут оказаться реальностью на фоне жесткой ситуации в отношениях США и Китая».

Saudi Aramco — Прибыль 6 мес 2019г: $46,899 млрд (-11,5% г/г).

Saudi Aramco — Прибыль 6 мес 2019г: $46,899 млрд (-11,5% г/г).

Saudi Arabian Oil Company (Saudi Aramco)

Общий долг на 31.12.2017г: $73,664 млрд

Общий долг на 31.12.2018г: $84,729 млрд

Общий долг на 30.06.2019г: $106,748 млрд

Выручка 2017г: $264,176 млрд

Выручка 6 мес 2018г: $167,676 млрд

Выручка 2018г: $355,940 млрд

Выручка 6 мес 2019г: $163,882 млрд

Операционная прибыль 2017г: $155,444 млрд

Операционная прибыль 6 мес 2018г: $101,218 млрд

Операционная прибыль 2018г: $212,908 млрд

Операционная прибыль 6 мес 2019г: $92,767 млрд

Прибыль 2017г: $75,898 млрд

Прибыль 6 мес 2018г: $53,019 млрд

Прибыль 2018г: $111,071 млрд

Прибыль 6 мес 2019г: $46,899 млрд

www.saudiaramco.com/en/investors/investors/reports-and-presentations

www.saudiaramco.com/en/investors/investors 11.08.2019

11.08.2019

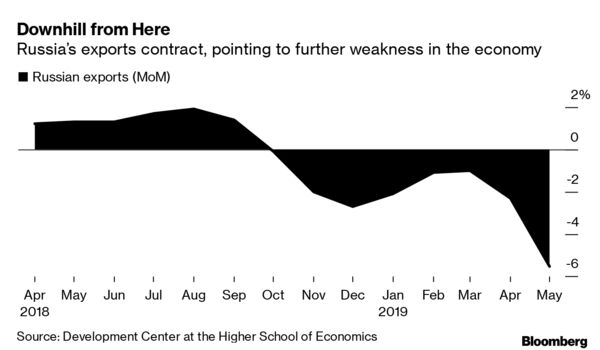

Ставка Кремля на то, что экономика наконец ускорится во второй половине года, оказывается проигрышной на фоне ослабления международного спроса на сырье в условиях глобальной торговой войны, считает Bloomberg. Правда, агентство Fitch накануне повысило долгосрочный кредитный рейтинг России до «BBB», но аналитики издания уверены что в России без пяти минут рецессия.

Bloomberg: На этот раз именно Трамп виноват в том, что путинская экономика не будет расти.

9 августа 2019 г., 06:00 GMT+3

Ставка Кремля на то, что неустойчивая российская экономика наконец ускорится во второй половине года, оказывается проигрышной на фоне ослабления международного спроса на сырье в условиях глобальной торговой войны.

В мае объем экспорта снизился на 14% по сравнению с прошлым годом, а в июле министр экономики России Максим Орешкин предупредил, что объемы экспорта угля «резко падают». Будучи крупнейшим в мире экспортером энергоресурсов, Россия чрезвычайно зависима от спроса на горючие ископаемые и другое сырье на мировом рынке.

«Торговые войны, откат в глобализации — это то, что сильно будет бить по мировой экономике и, соответственно, по мировой промышленной динамике, по ценам на сырьевые товары, — сказал Орешкин на этой неделе. — Конечно, мы почувствуем воздействие».

Торговая война президента США Дональда Трампа с Китаем сказалась на состоянии глобальной экономики, выбив основную опору из-под экономики как раз в тот момент, когда Россия надеялась подстегнуть рост за счет повышения государственных расходов. Орешкину сейчас крайне необходимо выполнить это свое обещание, потому что падение реальных доходов негативно сказалось на рейтинге популярности президента Владимира Путина и способствовало росту числа протестных акций.

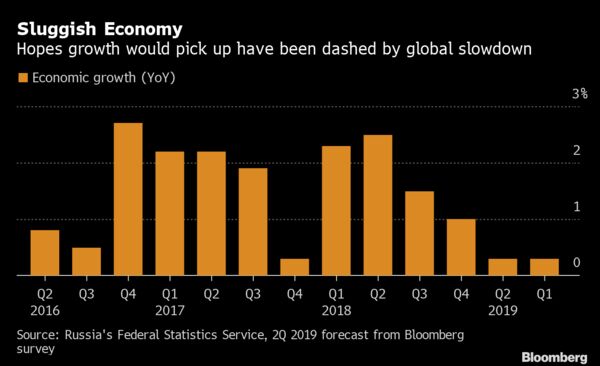

С января по март российская экономика выросла всего на 0,5% в сравнении с тем же периодом прошлого года, и экономисты, опрошенные Bloomberg, прогнозируют, что во втором квартале 2019 года рост составит 0,8%. Федеральная служба статистики опубликует предварительные данные по состоянию экономики в апреле-июне уже в понедельник, 12 августа.

«Рост российской экономики составил около 0,8% во втором квартале, однако он мог оказаться даже немного меньше, — сказал Олег Шибанов, профессор Московской школы новой экономики. — Основные индикаторы показывают, что Россия находится в состоянии жесткой стагнации, практически рецессии».

Ожидается, что инвестиции в программу капиталовложений на 400 миллиардов долларов должны начать способствовать экономическому росту во второй половине 2019 года, хотя, как предупреждают экономисты, эффект может оказаться ограниченным. Эта программа, получившая название «Национальные проекты», является частью компании Путина, направленной на увеличение ВВП на душу населения как минимум наполовину к середине следующего десятилетия.

Новый пакет санкций, введенных на прошлой неделе, которые запрещают американским инвесторам покупать новые нерублевые ценные бумаги, еще больше ограничит доступ России к западным фондам, необходимым для ускорения экономики, о чем говорится в докладе агентства Moody's Investors Service. Международный валютный фонд, который недавно понизил прогноз по росту экономики России, посчитал, что с 2014 года санкции ежегодно лишали Россию 0,2 процентных пункта роста.

В июле МВФ понизил прогнозы по росту глобальной экономики: согласно новым прогнозам, в этом году рост составит 3,2%, а в следующем — 3,5%. Рост в 3,3% или ниже станет самым низким с 2009 года.

«Спрос на сырье слабеет, когда перспективы Китая ухудшаются, что имеет особое значение для России, поскольку китайский рынок важен для нее, — отметила София Донетс (Sofya Donets), экономист компании «Ренессанс Капитал». — Чем хуже Китаю, тем хуже России».

https://www.bloomberg.com/news/articles/2019-08-09/now-it-s-trump-s-fault-that-putin-s-economy-just-won-t-grow Банк Goldman Sachs прогнозирует рецессию экономики США.

Банк Goldman Sachs прогнозирует рецессию экономики США.

12.0.2019

По мнению аналитиков банка, из-за расширения таможенных пошлин на китайские товары рост американской экономики в четвертом квартале 2019 года может понизиться до 1,8 процента.

США и Китай не смогут завершить свой торговый конфликт до новых президентских выборов в ноябре 2020 года, что грозит рецессией американской экономике, говорится в сообщении, разосланного клиентам американского банка Goldman Sachs. Об этом стало известно в понедельник, 12 августа.

По мнению аналитиков банка, расширенные таможенные пошлины на импорт из Китая вступят в силу, как было объявлено, в начале сентября. В связи с этим рост американской экономики в четвертом квартале 2019 года может понизиться до 1,8 процента.

Торговый конфликт США и Китая

Ранее президент США Дональд Трамп заявил, что с сентября США расширят таможенные пошлины на импортируемые товары из Китая, ранее не попавшие под них. Сборы в 10 процентов затронут импортируемую китайскую продукцию на общую сумму в 300 млрд долларов (в пересчете — 271,8 млрд евро).

До этого, в мае, Соединенные Штаты повысили таможенный сбор с 10 до 25 процентов на китайские товары общей суммой в 200 млрд долларов. При этом 25-процентные таможенные пошлины на 279 наименований китайских товаров — общий предполагаемый объем импорта этих товаров составляет около 16 млрд долларов — были установлены еще в августе 2018 года, а до этого — на 818 наименований китайской продукции в июле 2018 года.

Стараясь найти зеркальный ответ, Китай обложил таможенными пошлинами от 5 до 25 процентов почти 5,5 тысяч американских товаров общей стоимостью в 60 миллиардов долларов. Пекин также пригрозил ограничениями на экспорт в США редкоземельных металлов, необходимых для производства электроники и автомобилей. США получают 80 процентов таких металлов из КНР. Пекин также потребовал, чтобы китайские госкомпании приостановили импорт американской сельскохозяйственной продукции.

www.dw.com/ru/банк-goldman-sachs-прогнозирует-рецессию-экономики-сша/a-49989577 Государственный Немецкий банк развития KfW: Немецкая экономика находится на грани рецессии.

Государственный Немецкий банк развития KfW: Немецкая экономика находится на грани рецессии.

09.08.2019

При нынешнем кризисном состоянии мировой экономики даже нулевой рост немецкого экспорта является успехом, считают эксперты. Некоторые говорят, что Германия находится на границе между рецессией и стагнацией.

Экспорт товаров из Германии в июне 2019 года упал на 8 процентов по сравнению с показателями июня прошлого года, сообщает Федеральное статистическое ведомство Германии в пятницу, 9 августа. По результатам первого полугодия экспорт увеличился лишь на 0,5 процента.

«По результатам всего года надежды даже на небольшой плюс тают», — заявил глава внешнеэкономического отдела Федерального объединения торгово-промышленных палат Германии Фолькер Трайер (Volker Treier). В то же время он признал, что даже нулевой рост «является успехом», учитывая кризисное состояние мировой экономики.

На состоянии немецкого экспорта, по словам экспертов, сказываются торговая война между США и Китаем и перспективы выхода Великобритании из Евросоюза без регулирующего этот процесс соглашения. Так, эксперт из государственного Немецкого банка развития KfW Клаус Боргер (Klaus Borger) полагает, что «Германия летом 2019 года находится на границе между рецессией и стагнацией».

На фоне продолжающейся торговой войны между США и Китаем Международный валютный фонд тоже вынужден был в очередной раз снизить прогноз роста мировой экономики на 2019 и 2020 годы. Как следует из опубликованного в конце июля обзора мировой экономики (World Economic Outlook, WEO), МВФ считает, что рост мирового ВВП в 2019 году составит 3,2 процента. Это на 0,1 процентных пункта меньше, чем в аналогичном прогнозе, сделанном в апреле 2019 года.

МВФ также на 0,1 процентных пункта понизил прогноз роста мировой экономики в 2020 году. По оценкам экспертов, он составит 3,5 процента.

www.dw.com/ru/немецкая-экономика-находится-на-грани-рецессии/a-49969494 Walt Disney Co. - Прибыль 9 мес 2019 фингода, зав. 29 июня: $10 млрд (-3% г/г)

Walt Disney Co. - Прибыль 9 мес 2019 фингода, зав. 29 июня: $10 млрд (-3% г/г)

Американская Walt Disney Co., крупнейшая в мире компания в сфере развлечений и медиа, сократила чистую прибыль по итогам третьего финансового квартала завершившегося 29 июня на 40%, но увеличила выручку.

Чистая прибыль, относящаяся к The Walt Disney Company по итогам квартала составила $1,760 млрд по сравнению с $2,916 млрд за аналогичный период прошлого года. В расчете на акцию чистая прибыль сократилась до $0,98 до $1,96.

Скорректированная прибыль в расчете на акцию составила $1,35.

Квартальная выручка компании повысилась на 33% – до $20,245 млрд по сравнению с $15,229 млрд годом ранее.

Операционная прибыль киностудии Disney выросла на 13% – до $792 млн, выручка – на 33%, до $3,84 млрд.

Выручка подразделения, управляющего тематическими парками и круизными судами, а также занимающегося выпуском потребительских товаров, увеличилась на 7%, до $6,58 млрд, операционная прибыль – на 4%, до $1,72 млрд.

Авто-репост. Читать в блоге >>>