комментарии Марэк на форуме

-

Австралия прогнозирует падение железорудных цен на 20% в 2018 году

Австралия прогнозирует падение железорудных цен на 20% в 2018 году

09.01.2018

Как сообщает агентство Reuters, 8 января 2018 г. Австралия заявила, что цены на железную руду в этом году составят в среднем $51,50 за тонну, что на 20% меньше, чем в 2017 году, из-за роста мирового предложения и снижения спроса со стороны крупнейшего импортера Китая, поскольку его сталелитейный сектор сокращается.

Три ведущих горнодобывающие компании в мире, BHP и Vale в значительной степени полагаются на продажи железной руды на большую часть своих доходов, несмотря на усилия по диверсификации большего количества других промышленных сырьевых материалов, таких как медь, алюминий и уголь.

Бразильская компания Vale планирует увеличить экспорт железной руды на 7% в 2018 году до 390 миллионов тонн. В Австралии Rio Tinto и BHP вместе с группой Fortescue Metals стремятся добавить около 170 миллионов тонн новых мощностей в течение следующих нескольких лет.

Согласно прогнозу Департамента промышленности, инноваций и науки, в 2019 году прогнозируется снижение цены железной руды до в среднем до $49 долларов за тонну, по сравнению с $64,30 за тонну в 2017 году.

«Ожидается, что в начале 2018 года цена на железную руду будет испытывать некоторую постоянную волатильность, поскольку рынок реагирует на неопределенность в отношении влияния ограничений на зимнее производство на спрос на железную руду», — предупредил департамент в своем последнем обзоре сырьевых товаров.

Железная руда в настоящее время продается примерно на уровне $75 за тонну.

Более низкие цены будут отражать растущее предложение от недорогих производителей и смягчение спроса со стороны Китая, поскольку там сталелитейная промышленность заключает контракты, говорится в сообщении департамента.

Китай находится в процессе закрытия стареющих, высокоопасных сталелитейных заводов и индукционных печей, чтобы обуздать избыточные мощности в этом секторе.

Цены на коксующийся уголь, еще один ключевой сталелитейный ингредиент, прогнозируются департаментом для снижения в течение следующих восемнадцати месяцев с базовой цены в прошлом квартале в $192 за тонну, поскольку рост предложения превышает спрос на смещение.

Он также ожидает, что цены на энергетический уголь ослабеют до 2018 года и в начале 2019 года, при этом прогноз спотовых цен в Ньюкасле снизится на 12% и составит в среднем $77 за тонну в 2018 году и еще на 6% до $70 за тонну в 2019 году. Австралия прогнозирует падение железорудных цен на 20% в 2018 году

Австралия прогнозирует падение железорудных цен на 20% в 2018 году

09.01.2018

Как сообщает агентство Reuters, 8 января 2018 г. Австралия заявила, что цены на железную руду в этом году составят в среднем $51,50 за тонну, что на 20% меньше, чем в 2017 году, из-за роста мирового предложения и снижения спроса со стороны крупнейшего импортера Китая, поскольку его сталелитейный сектор сокращается.

Три ведущих горнодобывающие компании в мире, BHP и Vale в значительной степени полагаются на продажи железной руды на большую часть своих доходов, несмотря на усилия по диверсификации большего количества других промышленных сырьевых материалов, таких как медь, алюминий и уголь.

Бразильская компания Vale планирует увеличить экспорт железной руды на 7% в 2018 году до 390 миллионов тонн. В Австралии Rio Tinto и BHP вместе с группой Fortescue Metals стремятся добавить около 170 миллионов тонн новых мощностей в течение следующих нескольких лет.

Согласно прогнозу Департамента промышленности, инноваций и науки, в 2019 году прогнозируется снижение цены железной руды до в среднем до $49 долларов за тонну, по сравнению с $64,30 за тонну в 2017 году.

«Ожидается, что в начале 2018 года цена на железную руду будет испытывать некоторую постоянную волатильность, поскольку рынок реагирует на неопределенность в отношении влияния ограничений на зимнее производство на спрос на железную руду», — предупредил департамент в своем последнем обзоре сырьевых товаров.

Железная руда в настоящее время продается примерно на уровне $75 за тонну.

Более низкие цены будут отражать растущее предложение от недорогих производителей и смягчение спроса со стороны Китая, поскольку там сталелитейная промышленность заключает контракты, говорится в сообщении департамента.

Китай находится в процессе закрытия стареющих, высокоопасных сталелитейных заводов и индукционных печей, чтобы обуздать избыточные мощности в этом секторе.

Цены на коксующийся уголь, еще один ключевой сталелитейный ингредиент, прогнозируются департаментом для снижения в течение следующих восемнадцати месяцев с базовой цены в прошлом квартале в $192 за тонну, поскольку рост предложения превышает спрос на смещение.

Он также ожидает, что цены на энергетический уголь ослабеют до 2018 года и в начале 2019 года, при этом прогноз спотовых цен в Ньюкасле снизится на 12% и составит в среднем $77 за тонну в 2018 году и еще на 6% до $70 за тонну в 2019 году.

Microsoft Corporation

(NASDAQ: MSFT)

$88.28 +0.09 (0.10%)

After Hours: 88.35 +0.07 (0.08%)

Jan 8, 7:57 PM EST

finance.google.com/finance?ei=L5ZUWrGlGMPesQGSxK7oBA&q=Microsoft+Corporation

2017-2018 Финансовый год, с 01 июля 2017 года по 30 июня 2018 года

Microsoft Corporation

Номинал $0,00000625

7 714 590 195 акцийapps.shareholder.com/sec/viewerContent.aspx?companyid=MSFT&docid=12341426стр.1

Капитализация на 08.01.2018г: $681,044 млрд

Общий долг 30.06.2016г: $121,471 млрд

Общий долг 30.06.2017г: $168,692 млрд

Общий долг 1 кв – 30.09.2017г: $159,450 млрд

Выручка 30.06.2015г: $93,580 млрд

Выручка 1 кв – 30.09.2015г: $20,379 млрд

Выручка 6 мес – 31.12.2015г: $44,175 млрд

Выручка 9 мес – 31.03.2016г: $64,706 млрд

Выручка 30.06.2016г: $85,320 млрд

Выручка 1 кв – 30.09.2016г: $21,928 млрд

Выручка 9 мес – 31.12.2016г: $44,543 млрд

Выручка 9 мес – 31.03.2017г: $66,633 млрд

Выручка 30.06.2017г: $89,950 млрд

Выручка 1 кв – 30.09.2017г: $24,538 млрд

Валовая прибыль 30.06.2015г: $60,542 млрд

Валовая прибыль 1 кв – 30.09.2015г: $13,172 млрд

Валовая прибыль 6 мес – 31.12.2015г: $27,096 млрд

Валовая прибыль 9 мес – 31.03.2016г: $39,905 млрд

Валовая прибыль 30.06.2016г: $52,540 млрд

Валовая прибыль 1 кв – 30.09.2016г: $14,084 млрд

Валовая прибыль 6 мес – 31.12.2016г: $26,798 млрд

Валовая прибыль 9 мес – 31.03.2017г: $40,828 млрд

Валовая прибыль 30.06.2017г: $55,689 млрд

Валовая прибыль 1 кв – 30.09.2017г: $16,260 млрд

Операционная прибыль 30.06.2015г: $18,161 млрд

Операционная прибыль 1 кв – 30.09.2015г: $5,793 млрд

Операционная прибыль 6 мес – 31.12.2015г: $11,890 млрд

Операционная прибыль 9 мес – 31.03.2016г: $17,102 млрд

Операционная прибыль 30.06.2016г: $20,182 млрд

Операционная прибыль 1 кв – 30.09.2016г: $6,715 млрд

Операционная прибыль 6 мес – 31.12.2016г: $11,402 млрд

Операционная прибыль 9 мес – 31.03.2017г: $16,996 млрд

Операционная прибыль 30.06.2017г: $22,326 млрд

Операционная прибыль 1 кв – 30.09.2017г: $7,708 млрд

Прибыль 30.06.2005г: $12,254 млрд

Прибыль 30.06.2006г: $12,599 млрд

Прибыль 30.06.2007г: $14,065 млрд

Прибыль 30.06.2008г: $17,681 млрд

Прибыль 30.06.2009г: $14,569 млрд

Прибыль 30.06.2010г: $18,760 млрд

Прибыль 30.06.2011г: $23,150 млрд

Прибыль 30.06.2012г: $16,978 млрд

Прибыль 30.06.2013г: $21,863 млрд

Прибыль 30.06.2014г: $22,074 млрд

Прибыль 9 мес – 31.03.2015г: $15,388 млрд

Прибыль 30.06.2015г: $12,193 млрд

Прибыль 1 кв – 30.09.2015г: $4,902 млрд

Прибыль 6 мес – 31.12.2015г: $9,920 млрд

Прибыль 9 мес – 31.03.2016г: $13,676 млрд

Прибыль 30.06.2016г: $16,798 млрд

Прибыль 1 кв – 30.09.2016г: $5,667 млрд

Прибыль 6 мес – 31.12.2016г: $9,890 млрд

Прибыль 9 мес – 31.03.2017г: $14,691 млрд

Прибыль 30.06.2017г: $21,204 млрд – P/E 32,1

Прибыль 1 кв – 30.09.2017г: $6,576 млрд

www.microsoft.com/en-us/Investor/sec-filings.aspx

https://www.microsoft.com/en-us/Investor/

Microsoft – Дивидендная история

www.microsoft.com/en-us/Investor/dividends-and-stock-history.aspx

Microsoft проведет конференцию и опубликует результаты за 1 п/г 2017-2018 финансового года.

REDMOND, Wash., Jan. 5, 2018 – Microsoft Corp. опубликует финансовый год 2018, финансовые результаты второго квартала после закрытия рынка в среду, 31 января 2018 года, на вебсайте Microsoft связям инвесторами www.microsoft.com/en-us/Investor/

Прямая трансляция телефонной конференции доходы будут доступны в 2:30 вечера тихоокеанскому времени.

Exxon Mobil Corporation

(NYSE:XOM)

$87.14 +0.39 (0.45%)

After Hours: 87.25 +0.11 (0.13%)

Jan 8, 7:13 PM EST

finance.google.com/finance?q=Exxon+Mobil+Corporation&ei=rYNSWuGAH4mGsgGlh7_4DA

Exxon Mobil Corporation

Common stock, without par value

Обыкновенные акции без номинальной стоимости

4 237 106 077 обыкновенных акций

Капитализация на 08.01.2018г: $369,221 млрд

Общий долг на 31.12.2015г: $159,948 млрд

Общий долг на 31.12.2016г: $156,484 млрд

Общий долг на 30.06.2017г: $157,174 млрд

Общий долг на 30.09.2017г: $160,229 млрд

Выручка 9 мес 2014г: $324,663 млрд

Выручка 2014г: $394,105 млрд

Выручка 9 мес 2015г: $209,075 млрд

Выручка 2015г: $268,882 млрд

Выручка 1 кв 2016г: $42,707 млрд

Выручка 6 мес 2016г: $106,401 млрд

Выручка 9 мес 2016г: $165,078 млрд

Выручка 2016г: $226,094 млрд

Выручка 1 кв 2017г: $63,287 млрд

Выручка 6 мес 2017г: $126,263 млрд

Выручка 9 мес 2017г: $192,328 млрд

Прибыль 2010г: $30,460 млрд

Прибыль 2011г: $41,060 млрд

Прибыль 2012г: $44,880 млрд

Прибыль 2013г: $32,580 млрд

Прибыль 9 мес 2014г: $29,950 млрд

Прибыль 2014г: $32,520 млрд

Прибыль 9 мес 2015г: $13,370 млрд

Прибыль 2015г: $16,150 млрд

Прибыль 1 кв 2016г: $1,810 млрд

Прибыль 6 мес 2016г: $3,510 млрд

Прибыль 9 мес 2016г: $6,160 млрд

Прибыль 2016г: $7,840 млрд

Прибыль 1 кв 2017г: $4,010 млрд

Прибыль 6 мес 2017г: $7,360 млрд

Прибыль 9 мес 2017г: $11,330 млрд

Прибыль 2017г: $14 млрд – Прогноз. Р/Е 26,4

ir.exxonmobil.com/phoenix.zhtml?c=115024&p=irol-finlanding

phx.corporate-ir.net/External.File?item=UGFyZW50SUQ9MzY5NjYwfENoaWxkSUQ9LTF8VHlwZT0z&t=1&cb=636245135763195149 за 2016г.

ir.exxonmobil.com/phoenix.zhtml?c=115024&p=irol-sec

Дивидендная история ExxonMobil Corporation

2017

1st Quarter $0.75

2ndQuarter $0.75

3rd Quarter $0.75

4th Quarter $0.75

Подробнее: corporate.exxonmobil.com/en/investors/stock-information/dividend-information/overview

Q4 2017 Exxon Mobil Corporation Earnings Conference Call

Friday, February 2, 2018 8:30 a.m. CT / 9:30 a.m. ET

Exxon Mobil Corporation проведет конференц-колл и опубликует результаты IV квартала и полного 2017г., 02.02.2018г.

Join Jeff Woodbury, Vice President — Investor Relations and Secretary, for a discussion of Fourth Quarter and Full Year 2017 financial and operating results via webcast with slide presentation at 8:30 a.m. CT on February 2.

Listen Only Numbers:

Toll-Free (U.S./Canada): (800) 401-3551

Local (International): (323) 994-2083

Confirmation Code: 9331464

Replay telephone numbers:

Toll-Free (U.S./Canada): (888) 203-1112

Local (International): (719) 457-0820

Confirmation Passcode: 9331464

*Replay available starting at 12:30 p.m. Central on February 2, and running through 12:30 p.m. Central on February 9.

ir.exxonmobil.com/phoenix.zhtml?c=115024&p=irol-EventDetails&EventId=5266805 Фадеев Виталий,

Фадеев Виталий,

Вся струткура Сургутнефтегаза покрыта мраком и кому принадлежит компания официально неизвестно, до сих пор. Поэтому кэш Сургутнефтегаза не принадлежит миноритариям — по определению и, вообще, непонятно кому он принадлежит.

ConocoPhillips

(NYSE: COP)

$57.46 +0.61 (1.07%)

Jan 8, 6:30 PM EST finance.google.com/finance?q=ConocoPhillips&ei=oMRTWrnzC5yWsQG2sZ-QBQ

ConocoPhillips

The registrant had 1,195,515,824 shares of common stock, $.01 par value, outstanding at September 30, 2017.

На 30 сентября 2017 года Регистрант имеет 1 195 558 824 обыкновенных акций, номиналом $0,01

Капитализация на 08.01.2018г: $68,697 млрд

Общий долг на 31.12.2015г: $57,402 млрд

Общий долг на 31.12.2016г: $54,546 млрд

Общий долг на 30.06.2017г: $47,505 млрд

Общий долг на 30.09.2017г: $44,149 млрд

Выручка 2010г: $56,215 млрд

Выручка 2011г: $66,069 млрд

Выручка 2012г: $62,004 млрд

Выручка 2013г: $58,248 млрд

Выручка 9 мес 2014г: $43,666 млрд

Выручка 2014г: $55,517 млрд

Выручка 9 мес 2015г: $24,169 млрд

Выручка 2015г: $30,935 млрд

Выручка 1 кв 2016г: $5,015 млрд

Выручка 6 мес 2016г: $10,590 млрд

Выручка 9 мес 2016г: $17,106 млрд

Выручка 2016г: $24,360 млрд

Выручка 1 кв 2017г: $7,771 млрд

Выручка 6 мес 2017г: $16,553 млрд

Выручка 9 мес 2017г: $23,848 млрд

Прибыль 2010г: $11,417 млрд

Прибыль 2011г: $12,502 млрд

Прибыль 2012г: $8,498 млрд

Прибыль 2013г: $9,215 млрд

Прибыль 9 мес 2014г: $6,962 млрд

Прибыль 2014г: $6,938 млрд

Убыток 9 мес 2015г: $934 млн

Убыток 2015г: $4,371 млрд

Убыток 1 кв 2016г: $1,456 млрд

Убыток 6 мес 2016г: $2,514 млрд

Убыток 9 мес 2016г: $3,540 млрд

Убыток 2016г: $3,559 млрд

Прибыль 1 кв 2017г: $599 млн

Убыток 6 мес 2017г: $2,827 млрд

Убыток 9 мес 2017г: $2,391 млрд

Убыток 2017г: $… млрд – Прогноз.

services.corporate-ir.net/SEC/Document.Service?id=P3VybD1hSFIwY0RvdkwyRndhUzUwWlc1cmQybDZZWEprTG1OdmJTOWtiM2R1Ykc5aFpDNXdhSEEvWVdOMGFXOXVQVkJFUmlacGNHRm5aVDB4TVRnMk1UWTVOeVp6ZFdKemFXUTlOVGM9JnR5cGU9MiZmbj1Db25vY29QaGlsbGlwc18xMFFfMjAxNzEwMzEucGRm за 9 мес 2017г

www.conocophillips.com/company-reports-resources/sustainability-report/

http://www.conocophillips.com/investor-relations/

www.conocophillips.com/company-reports-resources/annual-report/annual-report-archive/

phx.corporate-ir.net/phoenix.zhtml?c=132222&p=irol-sec

Дивидендная история ConocoPhillips

2016

First 0.25

Second 0.25

Third 0.25

Fourth 0.252015

First 0.73

Second 0.73

Third 0.74

Fourth 0.74

2014

First 0.69

Second 0.69

Third 0.73

Fourth 0.73

2013

First 0.66

Second 0.66

Third 0.69

Fourth 0.69

Chevron Corporation

(NYSE: CVX)

$128.53 +0.65 (0.51%)

Jan 8, 5:53 PM EST

finance.google.com/finance?q=NYSE%3ACVX&ei=vVRTWunpCcvGsAHW3qygDQ

Chevron Corporation

Номинал $0,75

На 30.09.2017г: 1 899 373 928 акций

Капитализация на 08.01.2018г: $244,127 млрд

Общий долг на 31.12.2015г: $110,654 млрд

Общий долг на 31.12.2016г: $113,356 млрд

Общий долг на 30.06.2017г: $107,211 млрд

Общий долг на 30.09.2017г: $107,249 млрд

Выручка 9 мес 2014г: $165,882 млрд

Выручка 2014г: $211,970 млрд

Выручка 9 мес 2015г: $109,230 млрд

Выручка 2015г: $138,477 млрд

Выручка 1 кв 2016г: $23,553 млрд

Выручка 6 мес 2016г: $52,835 млрд

Выручка 9 мес 2016г: $82,975 млрд

Выручка 2016г: $114,472 млрд

Выручка 1 кв 2017г: $33,421 млрд

Выручка 6 мес 2017г: $67,901 млрд

Выручка 9 мес 2017г: $104,106 млрд

Прибыль 2010г: $19,136 млрд

Прибыль 2011г: $27,008 млрд

Прибыль 2012г: $26,336 млрд

Прибыль 9 мес 2013г: $16,339 млрд

Прибыль 2013г: $21,597 млрд

Прибыль 9 мес 2014г: $15,838 млрд

Прибыль 2014г: $19,310 млрд

Прибыль 9 мес 2015г: $5,265 млрд

Прибыль 2015г: $4,710 млрд

Убыток 1 кв 2016г: $707 млн

Убыток 6 мес 2016г: $2,170 млрд

Убыток 9 мес 2016г: $869 млн

Убыток 2016г: $431 млн

Прибыль 1 кв 2017г: $2,699 млрд

Прибыль 6 мес 2017г: $4,165 млрд

Прибыль 9 мес 2017г: $6,151 млрд

Прибыль 2017г: $8 млрд – Прогноз. Р/Е 30,5

chevroncorp.gcs-web.com/static-files/9a525ab0-8719-47b2-8bd9-e97700b0f04a9 мес 2017г.

chevroncorp.gcs-web.com/static-files/f14ac84b-47c7-4910-8b0e-cd776d50b7b0за 2016г.

https://www.chevron.com/investors/financial-information

www.chevron.com/investors

Дивидендная история Chevron Corporation

Объявлены Дата отсечки Дата выплаты Сумма

2017

4Q 10/25/17 11/17/17 12/11/17 $1.08

3Q 07/26/17 08/18/17 09/11/17 $1.08

2Q 04/26/17 05/19/17 06/12/17 $1.08

1Q 01/25/17 02/16/17 03/10/17 $1.08

2016

4Q 10/26/16 11/18/16 12/12/16 $1.08

3Q 07/27/16 08/19/16 09/12/16 $1.07

2Q 04/27/16 05/19/16 06/10/16 $1.07

1Q 01/27/16 02/18/16 03/10/16 $1.07

Подробнее: https://www.chevron.com/investors/stock-information

Press Release

01/04/18

Chevron Fourth Quarter 2017 Earnings Conference Call

Chevron проведет конференц-колл и опубликует результаты за IV квартал и полный 2017г., 2 февраля 2018г.

San Ramon, CA, Jan. 04, 2018 — Chevron Corporation (NYSE: CVX), one of the world’s leading energy companies, will hold its quarterly earnings conference call on Friday, February 2, 2018, at 11:00 a.m. ET (8:00 a.m. PT).

Conference Call Information:

Date: Friday, February 2, 2018

Time: 11:00 a.m. ET / 8:00 a.m. PT

Dial-in # (Listen-only mode): 706-634-0892 / 877-604-2078

Conference ID #: 7594049

www.chevron.com/investors/press-releases Кабмин РФ одобрил протокол о цене на газ в Армению в $150 за 1 тыс кубометров в 2018 г

Кабмин РФ одобрил протокол о цене на газ в Армению в $150 за 1 тыс кубометров в 2018 г

11:20 5 Января 2018 года

МОСКВА, 5 янв — ПРАЙМ. Правительство России одобрило подписание с армянской стороной протокола, предусматривающего сохранение в 2018 году цены на поставляемый из России в Армению газ в 150 долларов за тысячу кубометров, говорится в опубликованном распоряжении кабмина.

В конце ноября подписание протокола одобрило правительство Армении.

Другим распоряжением правительство РФ одобрило протокол о поправках в армяно-российское оглашение об условиях купли-продажи акций и дальнейшей деятельности ЗАО «Армросгазпром» (ныне — «Газпром Армения»), согласно которому доля «Газпрома» в уставном капитале «Армросгазпрома» была доведена с 80% до 100%.

Вносимыми в соглашение изменениями стороны обязуются не позднее 1 ноября 2018 года разработать и утвердить модели расчетов денежных потоков от деятельности «Газпрома Армении» в системах газо- и энергоснабжения.

Ранее премьер-министр РФ Дмитрий Медведев заявил в Ереване по итогам встречи с армянским коллегой Кареном Карапетяном о решении сохранить в 2018 году специальную цену для Армении на природный газ. Глава «Газпрома» Алексей Миллер уточнил, что компания оставит цену на уровне 150 долларов за тысячу кубометров.

«Газпром Армения», 100%-ным владельцем которой является российский «Газпром», обладает монопольным правом на поставку и распределение российского природного газа на внутреннем рынке Армении. «Газпром» и «Газпром Армения» в 2013 году подписали контракт на поставку в Армению российского газа в объеме до 2,5 миллиарда кубометров в год в 2014–2018 годах, в апреле 2016 года было подписано дополнение к контракту. Поставки газа до границы с Арменией осуществляет «Газпром экспорт».

1prime.ru/energy/20180105/828318226.html

American Airlines Group Inc

(NASDAQ: AAL)

$52,67 +0,33 (0,63%)

After Hours: $52,55 -0,12 (-0,23%)

Jan 4, 5:16 PM EST

finance.google.com/finance?q=NASDAQ%3AAAL&ei=27FOWrjyNYmGsgGlh7_4DA

American Airlines Group Inc.

As of October 20, 2017, there were 478,499,073 shares of American Airlines Group Inc. common stock outstanding.

По состоянию на 20 октября 2017 года было выпущено 478 490 073 обыкновенных акций

services.corporate-ir.net/SEC/Document.Service?id=P3VybD1hSFIwY0RvdkwyRndhUzUwWlc1cmQybDZZWEprTG1OdmJTOWtiM2R1Ykc5aFpDNXdhSEEvWVdOMGFXOXVQVkJFUmlacGNHRm5aVDB4TVRnMU16VTROeVp6ZFdKemFXUTlOVGM9JnR5cGU9MiZmbj1BbWVyaWNhbkFpcmxpbmVzR3JvdXBJbmNfMTBRXzIwMTcxMDI2LnBkZg== стр.1

Капитализация на 04.01.2018г: $25,202 млрд

Общий долг на 31.12.2015г: $42,780 млрд

Общий долг на 31.12.2016г: $47,489 млрд

Общий долг на 30.06.2017г: $49,621 млрд

Общий долг на 30.09.2017г: $48,453 млрд

Выручка 2010г: $22,170 млрд

Выручка 2011г: $23,979 млрд

Выручка 2012г: $24,855 млрд

Выручка 2013г: $26,743 млрд

Выручка 2014г: $42,650 млрд

Выручка 9 мес 2015г: $31,360 млрд

Выручка 2015г: $40,990 млрд

Выручка 1 кв 2016г: $9,435 млрд

Выручка 6 мес 2016г: $19,798 млрд

Выручка 9 мес 2016г: $30,391 млрд

Выручка 2016г: $40,180 млрд

Выручка 1 кв 2017г: $9,624 млрд

Выручка 6 мес 2017г: $20,729 млрд

Выручка 9 мес 2017г: $31,606 млрд

Операционная прибыль 2010г: $362 млн

Операционный убыток 2011г: $1,037 млрд

Операционная прибыль 2012г: $148 млн

Операционная прибыль 2013г: $1,399 млрд

Операционная прибыль 2014г: $4,249 млрд

Операционная прибыль 9 мес 2015г: $5,136 млрд

Операционная прибыль 2015г: $6,204 млрд

Операционная прибыль 1 кв 2016г: $1,335 млрд

Операционная прибыль 6 мес 2016г: $3,087 млрд

Операционная прибыль 9 мес 2016г: $4,517 млрд

Операционная прибыль 2016г: $5,284 млрд

Операционная прибыль 1 кв 2017г: $601 млн

Операционная прибыль 6 мес 2017г: $2,136 млрд

Операционная прибыль 9 мес 2017г: $3,368 млрд

Убыток 2010г: $471 млн

Убыток 2011г: $1,979 млрд

Убыток 2012г: $1,876 млрд

Убыток 2013г: $1,834 млрд

Прибыль 2014г: $2,882 млрд

Прибыль 9 мес 2015г: $4,329 млрд

Прибыль 2015г: $7,610 млрд

Прибыль 1 кв 2016г: 700 млн

Прибыль 6 мес 2016г: $1,650 млрд

Прибыль 9 мес 2016г: $2,387 млрд

Прибыль 2016г: $2,676 млрд

Прибыль 1 кв 2017г: $234 млн

Прибыль 6 мес 2017г: $1,037 млрд

Прибыль 9 мес 2017г: $1,661 млрд

Прибыль 2017г: $1,9 млрд – Прогноз. Р/Е 13,3

phx.corporate-ir.net/phoenix.zhtml?c=117098&p=irol-sec&seccat01.1_rs=11&seccat01.1_rc=10

phx.corporate-ir.net/phoenix.zhtml?c=117098&p=irol-reportsannual

phx.corporate-ir.net/phoenix.zhtml?c=117098&p=quarterlyearnings

4. Share Repurchase Programs and Dividends

Since July 2014, our Board of Directors has approved six share repurchase programs aggregating $11.0 billion of authority. As of September 30, 2017, $677 million remained unused under a repurchase program that expires on December 31, 2018. Share repurchases under our share repurchase programs may be made through a variety of methods, which may include open market purchases, privately negotiated transactions, block trades or accelerated share repurchase transactions. Any such repurchases will be made from time to time subject to market and economic conditions, applicable legal requirements and other relevant factors. Our share repurchase programs do not obligate us to repurchase any specific number of shares and may be suspended at any time at our discretion.

During the three months ended September 30, 2017, we repurchased 7.7 million shares of AAG common stock for $362 million at a weighted average cost per share of $46.97.

During the nine months ended September 30, 2017, we repurchased 29.4 million shares of AAG common stock for $1.3 billion at a weighted average cost per share of $45.05.

Since the inception of our share repurchase programs in July 2014, we have repurchased 257.7 million shares of AAG common stock for $10.3 billion at a weighted average cost per share of $40.05.

4. Программы выкупа акций и дивиденды

С июля 2014 года наш Совет директоров одобрил шесть программ выкупа акций, совокупность которых составляет $11,0 млрд. По состоянию на 30 сентября 2017 года $677 млн. будут оставаться неиспользованными по программе выкупа, срок действия которой истекает 31 декабря 2018 года. Программы выкупа могут включать в себя множество методов, которые могут включать покупки на открытом рынке, сделки, заключенные в частном порядке, сделки с блоками или ускоренные операции выкупа акций. Время от времени такие выкупы будут производиться в зависимости от рыночных и экономических условий. Наши программы выкупа акций не обязывают нас выкупать какие-либо конкретные акции и могут быть приостановлены в любое время по нашему усмотрению.

За три месяца, закончившихся 30 сентября 2017 года, мы выкупили 7,7 млн. обыкновенных акций AAG на $362 млн. по средневзвешенной цене за акцию в размере $46,97.

За девять месяцев, закончившихся 30 сентября 2017 года, мы выкупили 29,4 миллиона акций обыкновенных акций AAG на $1,3 млрд. по средневзвешенной цене за акцию в размере $45,05.

С момента появления наших программ выкупа акций в июле 2014 года мы выкупили 257,7 млн обыкновенных акций на $10,3 млрд по средневзвешенной цене за акцию в размере $40,05.

services.corporate-ir.net/SEC/Document.Service?id=P3VybD1hSFIwY0RvdkwyRndhUzUwWlc1cmQybDZZWEprTG1OdmJTOWtiM2R1Ykc5aFpDNXdhSEEvWVdOMGFXOXVQVkJFUmlacGNHRm5aVDB4TVRnMU16VTROeVp6ZFdKemFXUTlOVGM9JnR5cGU9MiZmbj1BbWVyaWNhbkFpcmxpbmVzR3JvdXBJbmNfMTBRXzIwMTcxMDI2LnBkZg== стр.11

4 января 2018

Walgreens Boots Альянс отчет фискального 2018 года, результаты первого квартала.

DEERFIELD, Ill. – Walgreens Boots Alliance, Inc. (Nasdaq: WBA), крупнейшая в мире аптечная компания, сегодня объявила финансовые результаты за первый квартал 2018 финансового года, который закончился 30 ноября 2017.

В первом квартале фискального 2018 чистая прибыль, относящаяся к Walgreens Boots Alliance в соответствии с GAAP снизилась на 22,1 процента до $821 млн по сравнению с тем же кварталом год назад, в то время как разводненную чистая прибыль на одну акцию снизилась на 16,5 процента до $0,81 по сравнению с тем же кварталом прошлого года.

Финансовый 2017-2018г, с 1 сентября 2017 года по 31 августа 2018 года.

Walgreens Boots Alliance Inc

(NASDAQ: WBA)

$71,60 -3,91 (-5,18%)

Jan 4, 7:59 PM EST

finance.google.com/finance?ei=PS4VWqm9A9LHsAHn6YvADg&q=WBA

Walgreens Boots Alliance, Inc.

The number of shares outstanding of the registrant’s Common Stock, $.01 par value, as of December 31, 2017 was 990,668,837.

По состоянию на 31.12.2017г. в обращении 990 668 837 акций, номиналом $0,01 files.shareholder.com/downloads/WAG/5823425497x0xS1618921-18-4/1618921/filing.pdf стр.2

Капитализация на 04.01.2018г: $70,932 млрд

Общий долг на 31.08.2017г: $37,735 млрд

Общий долг 1 кв – на 30.11.2017г: $39,862 млрд

Продажи на 31.08.2016г: $117,35 млрд

Продажи 1 кв – на 30.11.2017г: $28,501 млрд

Продажи на 31.08.2017г: $118,21 млрд

Продажи 1 кв – на 30.11.2017г: $30,740 млрд

Валовая прибыль на 31.08.2016г: $29,874 млрд

Валовая прибыль 1 кв – на 30.11.2016г: $7,116 млрд

Валовая прибыль на 31.08.2017г: $29,162 млрд

Валовая прибыль 1 кв – на 30.11.2017г: $7,341 млрд

Операционная прибыль на 31.08.2016г: $6,001 млрд

Операционная прибыль 1 кв – на 30.11.2016г: $1,447 млрд

Операционная прибыль на 31.08.2017г: $5,557 млрд

Операционная прибыль 1 кв – на 30.11.2017г: $1,322 млрд

Прибыль на 31.08.2012г. $2,127 млрд

Прибыль на 31.08.2013г. $2,548 млрд

Прибыль на 31.08.2014г. $1,932 млрд

Прибыль 9 мес – на 31.05.2015г: $4,194 млрд

Прибыль на 31.08.2015г. $4,220 млрд

Прибыль 1 кв – на 30.11.2015г: $1,110 млрд

Прибыль 6 мес – на 29.02.2016г: $2,040 млрд

Прибыль 9 мес – на 31.05.2016г: $3,143 млрд

Прибыль на 31.08.2016г. $4,173 млрд

Прибыль 1 кв – на 30.11.2016г: $1,054 млрд

Прибыль 6 мес – на 28.02.2017г: $2,114 млрд

Прибыль 9 мес – на 31.05.2017г: $3,276 млрд

Прибыль на 31.08.2017г: $4,078 млрд – Р/Е 17,4

Прибыль 1 кв – на 30.11.2017г: $821 млн

files.shareholder.com/downloads/WAG/5823425497x0xS1618921-18-4/1618921/filing.pdf

investor.walgreensbootsalliance.com/releases.cfm?ReleaseArchive=&c=&ReleasesType=Earnings&Year=&SortOrder=Date+Descending

investor.walgreensbootsalliance.com/sec.cfm?DocType=Annual&Year=&SortOrder=Date+Descending&FormatFilter=

14 декабря 2016 года, Virgin America Inc. и Alaska Air Group (NYSE: ALK) закрыли слияние и теперь Virgin America является дочерней компанией Alaska Air Group. Для получения дополнительной информации, связанной со слиянием с ALK, пожалуйста, посетите сайт Информация для инвесторов Alaska Air Group. ir.virginamerica.com/phoenix.zhtml?c=253736&p=irol-irhome

Alaska Air Group, Inc.

$73.70 -0.96 (-1.29%)

Real-time: 04.01.2018, 10:15 AM EST

NYSE real-time data — Disclaimer

finance.google.com/finance?q=NYSE%3AALK&ei=mK9NWvngJorsswGB2JGADQ

Alaska Air Group, Inc.

The registrant has 123,044,897 common shares, par value $0.01, outstanding at October 31, 2017.

На 31.10.2017 года регистрант имеет 123 044 897 акций номинальной стоимостью $0,01

services.corporate-ir.net/SEC/Document.Service?id=P3VybD1hSFIwY0RvdkwyRndhUzUwWlc1cmQybDZZWEprTG1OdmJTOWtiM2R1Ykc5aFpDNXdhSEEvWVdOMGFXOXVQVkJFUmlacGNHRm5aVDB4TVRnMk9URXpOQ1p6ZFdKemFXUTlOVGM9JnR5cGU9MiZmbj1BbGFza2FBaXJHcm91cEluYy5wZGY=

Капитализация на 03.01.2018г: $9,068 млрд

Общий долг на 31.12.2016г: $4,386 млрд

Общий долг на 30.06.2017г: $4,987 млрд

Общий долг на 30.09.2017г: $4,881 млрд

Выручка 2012г: $4,125 млрд

Выручка 2013г: $4,318 млрд

Выручка 2014г: $4,406 млрд

Выручка 9 мес 2015г: $4,221 млрд

Выручка 2015г: $5,598 млрд

Выручка 1 кв 2016г: $1,347 млрд

Выручка 6 мес 2016г: $2,841 млрд

Выручка 9 мес 2016г: $4,407 млрд

Выручка 2016г: $5,931 млрд

Выручка 1 кв 2017г: $1,749 млрд

Выручка 6 мес 2017г: $3,851 млрд

Выручка 9 мес 2017г: $5,971 млрд

Операционная прибыль 2012г: $532 млн

Операционная прибыль 2013г: $838 млн

Операционная прибыль 2014г: $962 млн

Операционная прибыль 9 мес 2015г: $1,043 млрд

Операционная прибыль 2015г: $1,298 млрд

Операционная прибыль 1 кв 2016г: $290 млн

Операционная прибыль 6 мес 2016г: $708 млн

Операционная прибыль 9 мес 2016г: $1,108 млрд

Операционная прибыль 2016г: $1,349 млрд

Операционная прибыль 1 кв 2017г: $166 млн

Операционная прибыль 6 мес 2017г: $659 млн

Операционная прибыль 9 мес 2017г: $1,098 млрд

Прибыль 2010г: $251 млн

Прибыль 2011г: $245 млн

Прибыль 2012г: $316 млн

Прибыль 2013г: $508 млн

Прибыль 2014г: $605 млн

Прибыль 9 мес 2015г: $657 млн

Прибыль 2015г: $848 млн

Прибыль 1 кв 2016г: $184 млн

Прибыль 6 мес 2016г: $444 млн

Прибыль 9 мес 2016г: $700 млн

Прибыль 2016г: $814 млн

Прибыль 1 кв 2017г: $99 млн

Прибыль 6 мес 2017г: $395 млн

Прибыль 9 мес 2017г: $661 млн

Прибыль 2017г: $780 млн – Прогноз. Р/Е 11,6

services.corporate-ir.net/SEC/Document.Service?id=P3VybD1hSFIwY0RvdkwyRndhUzUwWlc1cmQybDZZWEprTG1OdmJTOWtiM2R1Ykc5aFpDNXdhSEEvWVdOMGFXOXVQVkJFUmlacGNHRm5aVDB4TVRnMk9URXpOQ1p6ZFdKemFXUTlOVGM9JnR5cGU9MiZmbj1BbGFza2FBaXJHcm91cEluYy5wZGY=

investor.alaskaair.com/phoenix.zhtml?c=109361&p=quarterlyearnings

Дивидендная история

investor.alaskaair.com/phoenix.zhtml?c=109361&p=irol-dividends По поводу рекомендаций.

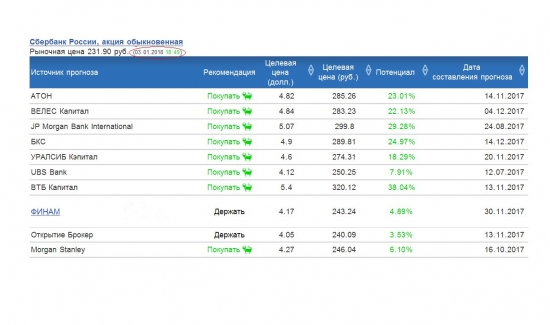

По поводу рекомендаций.

Это уже прописная истина и давно понятно, каждая изба дает рекоменды, на сколько она сидит в той акции, по которой дает рекомендацию и тем самым пытается пропиарить таргет и данную акцию.

Еще также нужно смотреть на дату рекомендации. Какая-то изба раньше в бумагу зашла, какая-то позже. Одной избе может скоро уже выходить пора из папира (заработали свое), а другая только недавно встряла ))

Торги АФК Система в Лондоне: -4,07%

Торги АФК Система в Лондоне: -4,07%

www.londonstockexchange.com/exchange/prices-and-markets/stocks/summary/company-summary/US48122U2042USUSDIOBE.html?lang=en

Новатэк

Новатэк

3 036 306 000 акций http://moex.com/s909

Хотя в Див политике Новатэк указано, что на дивы направляют не менее 30% от прибыли мсфо.

Прибыль мсфо 2016г: 265,07 млрд руб

Дивы по итогам 2016г. выплатили:

1 п/г 6,9 руб + 2 п/г 7 руб = 13,9 руб = 42,205 млрд руб = ~16%

==================================

Дивы по итогам 1 п/г 2017г 6,95 руб = 21,102 млрд руб

Прогноз: дивы по итогам 2 п/г 2017г ~5 руб

p.s. Новатэк одна из самых жадных компаний среди голубых фишек. Ну и прибыль мсфо 2017г конечно же покажет сокращение относительно прибыли за 2016г. ПОЛОЖЕНИЕ О ДИВИДЕНДНОЙ ПОЛИТИКЕ

ПОЛОЖЕНИЕ О ДИВИДЕНДНОЙ ПОЛИТИКЕ

ОАО «НОВАТЭК»

4.1 Совет директоров Общества при определении рекомендуемого общему собранию акционеров размера дивиденда исходит из того, что сумма средств, направляемая на выплату дивидендов, должна составлять не менее 30% консолидированной чистой прибыли по международным стандартам финансовой отчетности (МСФО) за соответствующий период, скорректированной в соответствии с п.п. 4.2 настоящего Положения.

4.2 Консолидированная чистая прибыль по МСФО для целей расчета размера дивиденда может быть скорректирована на разовые прибыли (убытки), не относящиеся к текущей основной деятельности Общества. Такая корректировка может быть произведена в случае, если а) величина разовых прибылей (убытков) превышает 15% консолидированной чистой прибыли по итогам полугодия финансового года, помноженной на два, или 15% консолидированной чистой прибыли по итогам финансового года; и б) величина разовых прибылей (убытков) отдельно раскрыта в примечаниях к консолидированной финансовой отчетности (информации) Общества по МСФО. В случае, если при определении размера дивиденда по итогам полугодия финансового года чистая прибыль была скорректирована для целей определения рекомендуемого размера дивиденда, аналогичная корректировка применяется и при определении размера дивиденда по итогам финансового года.

4.3 Сумма средств, направляемых на выплату дивидендов, в любом случае не может превышать размер источников, из которых может осуществляться выплата дивидендов в соответствии с действующим законодательством Российской Федерации.

4.4 При определении рекомендуемого размера дивиденда по итогам финансового года размер дивиденда, рассчитанный в соответствии с п.п. 4.1 и 4.2 настоящего Положения, уменьшается на величину дивиденда, объявленного по итогам полугодия финансового года. Если в результате данного вычисления получен отрицательный результат, Совет директоров рекомендует общему собранию акционеров не выплачивать дивиденды по итогам финансового года.

http://www.novatek.ru/common/upload/Положение%20о%20дивидендной%20политике(1).pdf Селигдар: Преимущественное право приобретения по 9,6 руб — размещено 0 акций

Селигдар: Преимущественное право приобретения по 9,6 руб — размещено 0 акций

29.12.2017

ПАО «Селигдар»

Итоги осуществления преимущественного права приобретения ценных бумаг

Вид, категория (тип), серия и иные идентификационные признаки ценных бумаг: акции именные обыкновенные бездокументарные, государственный регистрационный номер дополнительного выпуска ценных бумаг и дата его государственной регистрации: 1-01-32694-F-004D от 12 февраля 2015 г. (далее также – Акции, ценные бумаги).

Наименование регистрирующего органа, осуществившего государственную регистрацию дополнительного выпуска ценных бумаг: Банк России.

Количество размещаемых ценных бумаг и номинальная стоимость каждой ценной бумаги: 105 000 000 (сто пять миллионов) штук, номинальной стоимостью 1 (Один) рубль каждая.

Способ размещения ценных бумаг: открытая подписка.

Дата, на которую составлен список лиц, имеющих преимущественное право приобретения размещаемых Акций: 20 сентября 2014 года.

Цена размещения ценных бумаг: единая цена размещения обыкновенных именных бездокументарных акций ПАО «Селигдар» (государственный регистрационный номер дополнительного выпуска ценных бумаг 1-01-32694-F-004D от 12 февраля 2015 г.), в том числе для лиц, имеющих преимущественное право приобретения акций, определена в размере 9,60 (Девять рублей 60 копеек) за 1 (Одну) дополнительную обыкновенную именную акцию. Цена размещения определена решением Совета директоров Эмитента 20.12.2017 г. (протокол от 20.12.2017 г. № 13-СД-2017).

Дата опубликования уведомления о возможности осуществления преимущественного права приобретения акций на веб-сайте Эмитента в сети Интернет по адресам: seligdar.ru/articles/oao_seligdar; seligdar.ru/ и www.e-disclosure.ru/portal/company.aspx?id=12557, а также дата направления уведомления каждому лицу, имеющему преимущественное право размещаемых ценных бумаг в письменной форме (заказным письмом), либо путем вручения лично под подпись: 28 ноября 2017 года.

Дата начала осуществления преимущественного права приобретения размещаемых обыкновенных именных акций ПАО «Селигдар»: 29 ноября 2017 года.

Дата окончания осуществления преимущественного права приобретения размещаемых обыкновенных именных акций ПАО «Селигдар»: 18 декабря 2017 года (включительно).

Количество фактически размещенных ценных бумаг лицам, включенным в список лиц, имеющих преимущественное право приобретения дополнительных акций: 0 (ноль) штук.

Количество акций, подлежащих размещению среди неограниченного круга лиц: 105 000 000 (сто пять миллионов) штук.

Дата подведения итогов осуществления преимущественного права приобретения размещаемых дополнительных ценных бумаг: 29 декабря 2017 года.

www.e-disclosure.ru/portal/event.aspx?EventId=UulknH5bMEKRbKsAdZ6OMA-B-B Монголия возобновила отгрузку угля в Китай

Монголия возобновила отгрузку угля в Китай

27.12.2017

Компании, добывающие уголь на месторождении Тавантолгой в Монголии, возобновили отгрузку продукции в Китай, передает корреспондент ИА REGNUM.

Напомним, процесс был временно приостановлен 14 декабря по решению министра горной промышленности страны Долгорсурэнгийн Сумъяабазара.

Как сообщили в министерстве горной промышленности Монголии, решение о возобновлении отгрузки было принято после того, как очередь из грузовиков возле пропускных пунктов на границе с Китаем, растянувшаяся на 120 километров, была ликвидирована. Страны совместными усилиями приняли необходимые меры для быстрого пропуска грузовиков с углем.

В настоящее время сообщается, что пограничный пункт Гашуунсухайт пропускает один грузовик за 15−20 секунд.

Отметим, что на месторождении Тавантолгой, которое находится на юге Монголии и считается одним из крупнейших в мире с доказанными запасами 6,5 млрд тонн, добывают уголь три крупных компании: «Эрдэнэс Тавантолгой», «Энержи Ресурс» и «Тавантолгой». Около 80% продукции компании поставляют в КНР. Монголия возобновила отгрузку угля в Китай

Монголия возобновила отгрузку угля в Китай

27.12.2017

Компании, добывающие уголь на месторождении Тавантолгой в Монголии, возобновили отгрузку продукции в Китай, передает корреспондент ИА REGNUM.

Напомним, процесс был временно приостановлен 14 декабря по решению министра горной промышленности страны Долгорсурэнгийн Сумъяабазара.

Как сообщили в министерстве горной промышленности Монголии, решение о возобновлении отгрузки было принято после того, как очередь из грузовиков возле пропускных пунктов на границе с Китаем, растянувшаяся на 120 километров, была ликвидирована. Страны совместными усилиями приняли необходимые меры для быстрого пропуска грузовиков с углем.

В настоящее время сообщается, что пограничный пункт Гашуунсухайт пропускает один грузовик за 15−20 секунд.

Отметим, что на месторождении Тавантолгой, которое находится на юге Монголии и считается одним из крупнейших в мире с доказанными запасами 6,5 млрд тонн, добывают уголь три крупных компании: «Эрдэнэс Тавантолгой», «Энержи Ресурс» и «Тавантолгой». Около 80% продукции компании поставляют в КНР.