Всем здравствуйте.

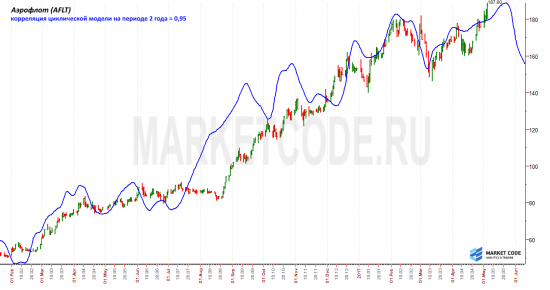

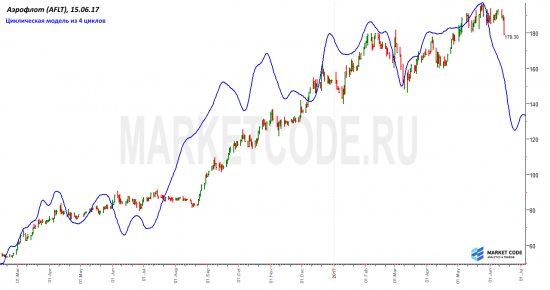

Мой долгосрочный сценарий по Аэрофлоту.

Интересная и цикличная бумага, ярко выраженным в ней является трёхлетний цикл. Я проанализировал бумагу на периоде с 2000 года (18,5 лет) и выделил пару интересных циклов с периодами 1095 дней (трёхлетний цикл) и 1123 дня. Эти циклы я объединил в одну модель. Также я использовал разные периоды усреднения (память рынка) при построении модели: в первом случае память рынка была не ограниченной, и в расчет модели принимались все вышеуказанные циклы, начиная с 2000 года (на рисунках ниже это голубая линия модели). Во втором случае память рынка (период усреднения) составила 3 последних цикла (т.е. приблизительно 9 последних лет), и в расчет модели принимались только эти последние циклы (на рисунках эта модель обозначена тёмно-синей линией). Обе модели представлены ниже:

Как видно, у бумаги ещё есть некоторое время на снижение или же боковик, но, думаю, оно (время) непродолжительное. А, далее, вполне возможно начало новой волны роста. Исторически,

читать дальше на смартлабе