Блог им. MartinPetkov |Коррекция Bitcoin принесла оздоровление рынку

- 21 мая 2021, 11:20

- |

Бычий забег криптовалют в 2020 году вселил в ряд инвесторов чрезмерную жадность, многие из которых забыли, что это высоковолатильный рынок. В результате внезапной (но не самой большой) коррекции все маржинальные покупки были сметены с рынка.

Источник изображения: инфографика StormGain

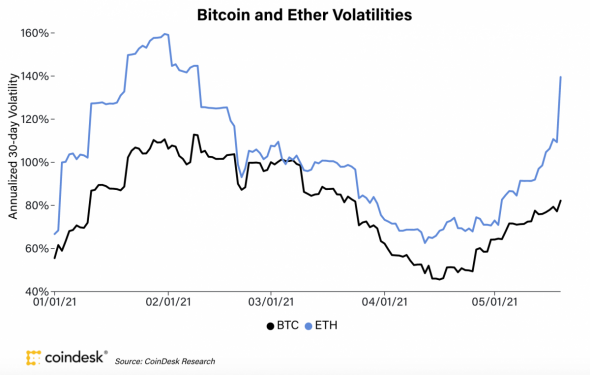

Легкая паника привела к всплеску волатильности Bitcoin до 80%, а Ethereum – до 139%.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. MartinPetkov |Bitcoin: кто продает и кто покупает в настоящий момент

- 19 мая 2021, 11:56

- |

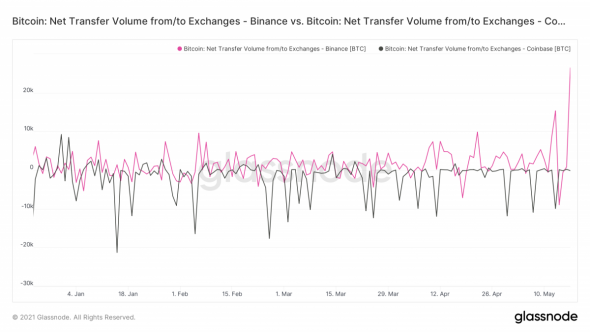

При крупной коррекции крипторынка поведение розничных и институциональных игроков отличается. Исключением не стало и текущее падение Bitcoin на 36% от исторического максимума.

Переменчивость Илона Маска наложилась на перегретый рынок, который за первые 4 месяца 2021 года вырос в три раза. Tesla при этом не продала остаток монет (по заверениям Маска), однако отказ от приема BTC в счет оплаты спровоцировал легкую панику на рынке.

Как и в прошлом году, вслед за относительно крупным падением розничные игроки стали переводить биткоины с кошельков на биржи для продажи. В это же время институциональные инвесторы покупают криптовалюту по сниженным ценам. Разница в поведении игроков заметна благодаря отличиям целевых аудиторий криптобирж. На Binance преимущественно торгуют частные трейдеры, тогда как на Coinbase основные объемы торгов обеспечены институциональными игроками.

Источник изображения: glassnode.com

( Читать дальше )

Блог им. MartinPetkov |Bitcoin теряет позиции

- 23 апреля 2021, 12:24

- |

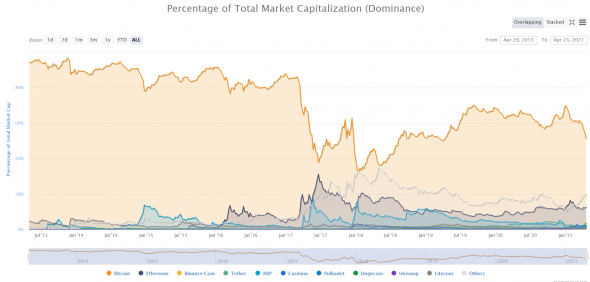

Bitcoin теряет позиции в общем объеме капитализации. Последний раз эта тенденция стала предвестником обвала криптовалют.

Источник изображения: coinmarketcap.com

Bitcoin является бесспорной доминантой: в него хотят вкладывать пенсионные фонды, страховые и инвестиционные компании. Однако с ростом цены интерес перемещается в сторону альткоинов, которые при меньшем объеме капитализации могут показать более бурную динамику роста.

В начале 2017 года Bitcoin «весил» 85%, а перед обвалом «похудел» до 43%. В январе текущего года Bitcoin занимал долю в 70%, а сейчас она колеблется в районе 50%. Это нельзя назвать причинно-следственной связью, однако по мере удовлетворения спроса и достижения некой пиковой цены инвесторы видят меньше оснований для роста Bitcoin и больше – для роста альткоинов.

( Читать дальше )

Блог им. MartinPetkov |Это приведет к обвалу Bitcoin

- 05 апреля 2021, 12:54

- |

В аналитике мы придерживаемся оптимистичной оценки перспектив криптовалют, однако риски обвала рынка сохраняются, и не упомянуть о них мы не можем.

Финансовый регулятор

Сейчас отношение крупнейших регуляторов можно охарактеризовать как настороженно-нейтральное. На территории США и ЕС разрешено покупать, хранить или приобретать товары за криптовалюту с условием, что у оператора (биржи или платежной системы) есть соответствующая лицензия. При этом агрегатор обязан идентифицировать клиента (политика KYС) и вести учет проводимых транзакций с отправкой регулятору обобщенной и индивидуальной информации. Другими словами, обещанной криптовалютами анонимности не существует, если вы хотите оперировать ей на законных основаниях.

PayPal – яркий пример того, как криптовалюты встраивают в существующую финансовую систему. Любой пользователь может купить, хранить и использовать криптовалюту, но с одним маленьким условием: все это должно проходить в PayPal. Ввод и вывод криптовалют недоступен. Это идет вразрез с с понятием децентрализации того же Bitcoin и подрывает основы самой системы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс