CyberWish

Кто на самом деле чувствует себя богатым?

- 17 июля 2024, 11:03

- |

Помните рассказ Льва Толстого «Много ли человеку земли нужно?» Если нет, то я вам напомню его содержание.

История в этом рассказе разворачивается вокруг крестьянина Пахома, который хочет приобрести землю, чтобы его семье было более комфортно. К сожалению, это стремление в итоге становится навязчивой идеей — он покупает все больше и больше и никак не может остановиться.

В какой-то момент Пахом слышит от приезжего купца о племени башкир, которое продает свою землю практически за бесценок. Разумеется, он не может упустить такой возможности и отправляется к ним.

Те и правда готовы отдать ему за 1000 рублей столько земли, сколько он сможет разметить в течение одного дня. Но если он не вернется назад до захода солнца, то башкиры забирают все деньги себе и оставляют его без земли.

На следующее утро Пахом отправляется в путь и рисует в своей голове свое будущее поместье, однако по мере того, как приближается вечер, он начинает сомневаться в том, что сможет вовремя вернуться назад. Ему приходится бежать обратно, потому что сумерки стремительно приближаются.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

У всего есть своя цена

- 16 июля 2024, 10:44

- |

В 2004 году General Electric была крупнейшей компанией в мире — она оценивалась в 350 миллиардов долларов, а ее будущее казалось светлым и безоблачным.

Но наступил 2008 год, который погрузил ее финансовый отдел в хаос — он давал более половины доходов компании, и его пришлось продать за бесценок. Затем последовали многомиллиардные потери от неудачных вложений, после чего положение GE окончательно пошатнулось.

Вся вина за это легла на плечи директора компании Джеффа Иммельта, который занимал свой пост с 2001 года — его стиль управления назвали слишком рискованным, а его приобретения — необдуманными и неразумными.

Если ты купаешься в лучах славы, когда все идет хорошо, то должен нести на себе груз ответственности, когда все выходит из под контроля. Поэтому Иммельт подал в отставку, а всем своим критикам он ответил: «Любая работа кажется легкой, когда ее выполняет кто-то другой».

И ведь он совершенно прав — пока работу выполняет кто-то другой, мы не замечаем тех сложностей, с которыми ему приходится сталкиваться. Это в полной мере ощутил на себе преемник Иммельта — он продержался на этой должности чуть больше года.

( Читать дальше )

Почему опыт переоценен?

- 15 июля 2024, 12:05

- |

Чарли Лау был величайшим тренером по бейсболу, а его книга «Искусство наносить удары» считается лучшим пособием для бэттеров (отбивающих).

При этом сам Лау не мог похвастаться хорошей статистикой — во время своей карьеры он отбивал лишь один мяч из четырех. Однако «опыт проигравшего» не помешал ему написать учебник, который помогает другим игрокам стать лучше.

Вообще, опыт очень часто переоценивают, причем это касается не только спорта. Например, не так давно вышла статья о «самой страшной цифре фондового рынка»:

«И это 17 миллионов. Нет, это не количество держателей биткоина. Это общее количество новичков, пришедших в индустрию финансовых услуг с начала 2009 года. Они должны заменить 7 млн. человек, уставших от этой сферы, и еще 4 млн. человек, которые были уволены в судебном порядке.

У этих экспертов и их бедных клиентов за плечами только один цикл. Они знают лишь бычий рынок и постоянный рост, низкие или отрицательные ставки, бесконечную накачку деньгами и вечную помощь от центрального банка».

( Читать дальше )

Обзор на книгу Ника Маджулли «Просто Продолжай Покупать»

- 13 июля 2024, 12:07

- |

Мои постоянные читатели знают, что я часто перевожу статьи Ника Маджулли — это один из моих любимых авторов, который оказал большое влияние на мой блог.

Но мало кто знает, что еще два года назад вышла его книга — конечно, она написана для американского инвестора, но и для нас там есть полезная информация. Поэтому вдвойне удивительно, что эту книгу так и не перевели на русский язык..

Не знаю, связано ли это с санкциями или с чем-то еще, но я решил исправить это недоразумение. Несколько месяцев у меня ушло на перевод этой книги, при этом я убрал оттуда пару ненужных нам глав (про налоги и пенсионную систему 401k).

Книга состоит из двух разделов — в первом речь идет о сбережениях и экономии, а во втором — об инвестициях и фондовом рынке. При этом Ник опирается на исследования и статистику, что выгодно отличает его от других «экспертов».

Поэтому он выбирает разумный подход — регулярное пополнение счета, покупка индексных фондов, отказ от спекуляций и других вредных привычек. Если у вас схожий взгляд на рынок, то эта книга будет вам особенно полезна.

( Читать дальше )

Мой портфель 12 июля. Покупки на коррекции рынка

- 12 июля 2024, 13:54

- |

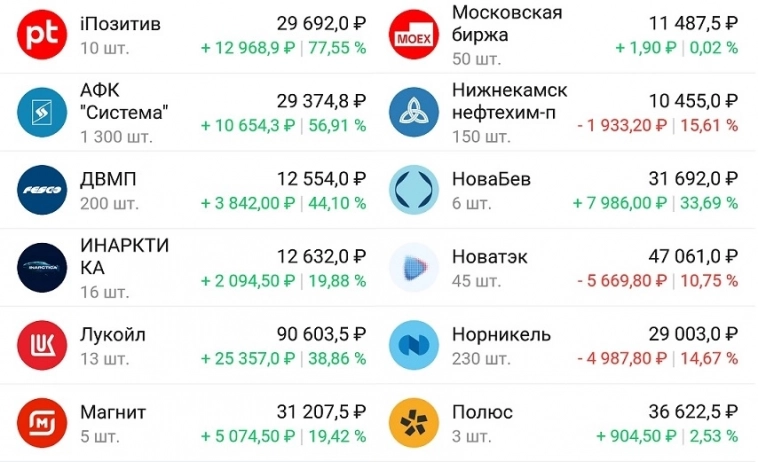

Пришла пора очередного пополнения брокерского счета. Так выглядит мой портфель утром 12 июля:

( Читать дальше )

Обратная сторона контроля

- 11 июля 2024, 09:29

- |

Несколько лет назад ученые провели исследование, в котором было доказано, что люди с высоким уровнем самоконтроля успешнее справляются с усталостью и простудой:

«Мы обнаружили, что самоконтроль отрицательно коррелирует с голодом, усталостью, переживаниями и обычной простудой. Люди, способные контролировать свое поведение, менее подвержены висцеральным болям. Это подтверждает нашу идею о том, что самоконтроль в целом положителен для организма».

Казалось бы, ученые не открыли нам ничего нового — все эти вещи были и так интуитивно понятны. При этом они ничего не сказали о переизбытке самоконтроля, ведь в отдельных случаях чрезмерный контроль может привести к неприятным последствиям.

К таким выводам пришла психолог Мария Конникова, которая решила написать книгу о психологии покера. До этого она никогда не играла в карты, и чтобы лучше в них разобраться, начала играть по несколько часов в день. В итоге Мария не только написала книгу, но и выиграла более 200 тысяч долларов:

( Читать дальше )

Топ-10 накопительных счетов на текущее лето

- 10 июля 2024, 13:49

- |

Мои постоянные читатели знают, что я паркую деньги в Ликвидность и на накопительных счетах. При этом последние сейчас дают высокую доходность, а деньги с них всегда можно снять без потери процентов.

Моя «вкусная» ставка на ВТБ закончилась, поэтому я решил изучить другие накопительные счета. Получился летний топ, в котором мы пойдем от худшего к лучшему:

10. Транскапиталбанк — «Свободные средства».

Начисление: на ежедневный остаток.

Выплата: в последний день месяца.

Ставка: при сумме до 100 тысяч рублей — 16%, при сумме от 100 тысяч рублей — 14,5%. Неплохой счет для небольших сумм, но для крупных уже так себе.

9. Ренессанс — «РенКопилка».

Начисление: на ежедневный остаток.

Выплата: в последний день месяца.

Ставка: в первые три месяца — 14%, далее — 10%. Можно увеличить ставку на 1% при покупке по карте на 15 тысяч рублей в месяц.

8.Металлинвестбанк — «Комфортный NEW».

Начисление: на ежедневный остаток.

Выплата: в последний день месяца.

( Читать дальше )

О роли денег и о беспокойстве за них

- 10 июля 2024, 12:15

- |

В 1862 году Корнелиус Вандербильт был на вершине мира — он считался богатейшим человеком Америки, а его сыну Джорджу присвоили звание лейтенанта Армии Союза.

Финансовая империя «Коммодора» все расширялась, и у него был наследник, который собирался продолжить его дело. Но именно в этот момент случилась трагедия...

Во время военной кампании в южных штатах Джордж подхватил туберкулез, от которого никак не мог избавиться. Когда отец узнал об этом, он сразу же отправил его во Францию, чтобы местный климат поставил его на ноги. К сожалению, этого не произошло — в 1864 году Джордж скончался.

Сегодня туберкулез излечим в большинстве стран мира, но во времена Корнелиуса Вандербильта все было совсем не так. В XIX веке четверть населения Европы умерла от этой болезни — никакие деньги не могли от нее спасти, и «Коммодор» убедился в этом на своем горьком опыте.

Каждый раз, когда рынок начинает лететь в пропасть, я вспоминаю подобные истории. И я делаю это не потому, что они напоминают мне об акциях или облигациях — эти истории убеждают меня, что в жизни есть гораздо более важные вещи.

( Читать дальше )

Стратегия на III квартал. Что советуют инвест-дома?

- 09 июля 2024, 12:23

- |

Первая половина года пролетела — мы увидели рост и падение рынка, продолжение бума IPO и новые неприятные санкции. Но это не мешает аналитикам делать свои прогнозы, «выжимкой» из которых я и хочу с вами поделиться.

✅ БКС Инвестиции. Эксперты полагают, что в текущем квартале индекс вырастет на 10%, а в течение года потенциал роста составляет 23% (с дивидендами — 31%). Краткосрочный взгляд — «позитивный», долгосрочный — «нейтральный».

Лучшие сектора: финансы (потенциал роста 41%), металлургия и добыча (+35%), нефть и газ (+31%), ритейл (+29%).

Топ акций на текущий квартал: Сбербанк, Т-Банк, Лукойл, Газпромнефть, ТМК, МТС, Татнефть.

Резюме. Эксперты БКС считают рынок дешевым и называют его лучшей защитой от инфляции. По их мнению почти все риски уже в цене, а драйверы для роста еще есть — ослабление рубля, дивидендный сезон, разворот ключевой ставки (начало 2025 года).

✅ ВТБ Инвестиции. Аналитики «синего» банка связали перспективы рынка с ключевой ставкой. Если через год ставка будет на уровне 15,5%, то доходность акций составит 10-12%, а при ставке 14% индекс Мосбиржи даст 18% доходности.

( Читать дальше )

Очарование магического мышления

- 08 июля 2024, 11:00

- |

В 1893 году в Чикаго открылась Всемирная выставка — несмотря на бушующий кризис, за полгода эту ярмарку посетило более 27 миллионов человек.

Людей привлекали различные аттракционы, в том числе и первое в мире колесо обозрение — его конструкция была просто огромной, а в его 36 «лодочек» одновременно помещались более 2000 человек!

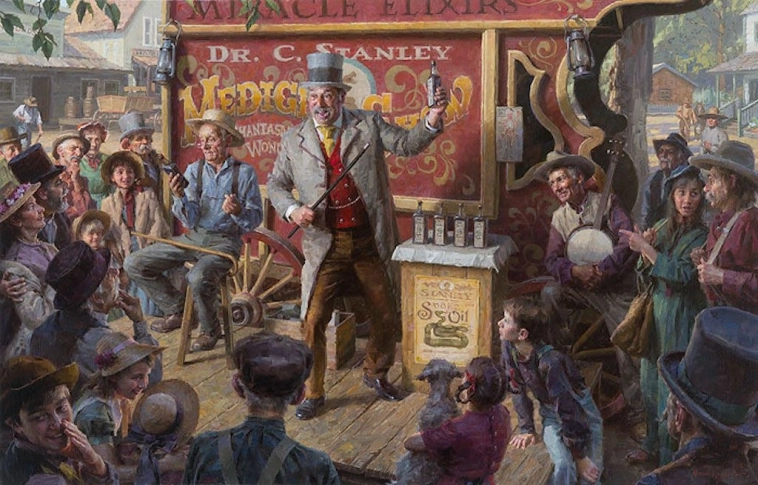

Кларк Стэнли тоже работал на этой выставке — его стенд размещался вдали от основных дорог, но при этом у него всегда было много зрителей. Этот предприимчивый мужчина опускал змей в кипящую воду, после чего собирал их жир и делал чудесный эликсир.

Его лекарство называлось Мазью из Змеиного масла — оно якобы помогало от ревматизма, ишиаса, невралгии, болей в спине, отеков и многого другого. По словам Стэнли, секрет этой мази он узнал от одного индейского шамана, что окутало его «лекарство» красивой легендой.

Кларк Стэнли стал одним из первых, кто осознал чудесную силу рекламы — его собственное изображение стало логотипом, а слоган на афишах гласил: «Чудесный состав уничтожит любую неприятную боль».

( Читать дальше )

теги блога CyberWish

- IMOEX

- IPO

- IPO 2024

- X5

- акции

- алроса

- Альберт Эйнштейн

- Аренадата

- афк система

- аэрофлот

- банк санкт-петербург

- банки

- белуга групп

- Бен Карлсон

- Бенджамин Грэм

- Билл Гейтс

- Билл Экман

- БПИФ Альфа-Капитал Денежный рынок

- БПИФ УК Первая Сберегательный

- Валентин Дикуль

- ВИМ Ликвидность

- вклады

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- даниэль Канеман

- двмп

- депозиты

- Джерри Селби

- Джесси Ливермор

- Джефф Безос

- Джим Пол

- Джон Кейнс

- Джон Лоу

- Джон Полсон

- Джон Рокфеллер

- Ди Хок

- дивиденды

- доллар рубль

- Дональд Трамп

- Дэвид Свенсен

- Илон Маск

- инвестиции

- Индекс МБ

- интеррао

- история

- итоги года

- Итоги месяца

- Итоги недели

- Ключевая ставка ЦБ РФ

- лента

- Лиддел Гарт

- лукойл

- Магнит

- Майкл Джордан

- Мардж Селби

- Мать и Дитя

- ммк

- Морган Хаузел

- МТС

- накопительные счета

- Нассим Талеб

- Новатэк

- обзор книг

- обзор рынка

- облигации

- отчеты МСФО

- Пауль Эренфест

- Питер Линч

- полюс золото

- Портфель инвестора

- прогноз 2025

- прогноз по акциям

- рецензия на книгу

- Роберт Кийосаки

- Роберт Шиллер

- роснефть

- ростелеком

- Самолет

- сбербанк

- Сегежа групп

- Селигдар

- Скотт Галлоуэй

- смартлаб конкурс

- стив джобс

- тинькофф банк

- Томас Эдисон

- транснефть

- трейдинг

- Уоррен Баффетт

- флоатеры

- форекс

- Франклин Рузвельт

- фьючерс MIX

- ЦБ РФ

- Чарли Мангер

- Эд Торп

- экономический дайджест

- ЮГК Южуралзолото

- Яндекс