CyberWish

Обратная сторона контроля

- 11 июля 2024, 09:29

- |

Несколько лет назад ученые провели исследование, в котором было доказано, что люди с высоким уровнем самоконтроля успешнее справляются с усталостью и простудой:

«Мы обнаружили, что самоконтроль отрицательно коррелирует с голодом, усталостью, переживаниями и обычной простудой. Люди, способные контролировать свое поведение, менее подвержены висцеральным болям. Это подтверждает нашу идею о том, что самоконтроль в целом положителен для организма».

Казалось бы, ученые не открыли нам ничего нового — все эти вещи были и так интуитивно понятны. При этом они ничего не сказали о переизбытке самоконтроля, ведь в отдельных случаях чрезмерный контроль может привести к неприятным последствиям.

К таким выводам пришла психолог Мария Конникова, которая решила написать книгу о психологии покера. До этого она никогда не играла в карты, и чтобы лучше в них разобраться, начала играть по несколько часов в день. В итоге Мария не только написала книгу, но и выиграла более 200 тысяч долларов:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Топ-10 накопительных счетов на текущее лето

- 10 июля 2024, 13:49

- |

Мои постоянные читатели знают, что я паркую деньги в Ликвидность и на накопительных счетах. При этом последние сейчас дают высокую доходность, а деньги с них всегда можно снять без потери процентов.

Моя «вкусная» ставка на ВТБ закончилась, поэтому я решил изучить другие накопительные счета. Получился летний топ, в котором мы пойдем от худшего к лучшему:

10. Транскапиталбанк — «Свободные средства».

Начисление: на ежедневный остаток.

Выплата: в последний день месяца.

Ставка: при сумме до 100 тысяч рублей — 16%, при сумме от 100 тысяч рублей — 14,5%. Неплохой счет для небольших сумм, но для крупных уже так себе.

9. Ренессанс — «РенКопилка».

Начисление: на ежедневный остаток.

Выплата: в последний день месяца.

Ставка: в первые три месяца — 14%, далее — 10%. Можно увеличить ставку на 1% при покупке по карте на 15 тысяч рублей в месяц.

8.Металлинвестбанк — «Комфортный NEW».

Начисление: на ежедневный остаток.

Выплата: в последний день месяца.

( Читать дальше )

О роли денег и о беспокойстве за них

- 10 июля 2024, 12:15

- |

В 1862 году Корнелиус Вандербильт был на вершине мира — он считался богатейшим человеком Америки, а его сыну Джорджу присвоили звание лейтенанта Армии Союза.

Финансовая империя «Коммодора» все расширялась, и у него был наследник, который собирался продолжить его дело. Но именно в этот момент случилась трагедия...

Во время военной кампании в южных штатах Джордж подхватил туберкулез, от которого никак не мог избавиться. Когда отец узнал об этом, он сразу же отправил его во Францию, чтобы местный климат поставил его на ноги. К сожалению, этого не произошло — в 1864 году Джордж скончался.

Сегодня туберкулез излечим в большинстве стран мира, но во времена Корнелиуса Вандербильта все было совсем не так. В XIX веке четверть населения Европы умерла от этой болезни — никакие деньги не могли от нее спасти, и «Коммодор» убедился в этом на своем горьком опыте.

Каждый раз, когда рынок начинает лететь в пропасть, я вспоминаю подобные истории. И я делаю это не потому, что они напоминают мне об акциях или облигациях — эти истории убеждают меня, что в жизни есть гораздо более важные вещи.

( Читать дальше )

Стратегия на III квартал. Что советуют инвест-дома?

- 09 июля 2024, 12:23

- |

Первая половина года пролетела — мы увидели рост и падение рынка, продолжение бума IPO и новые неприятные санкции. Но это не мешает аналитикам делать свои прогнозы, «выжимкой» из которых я и хочу с вами поделиться.

✅ БКС Инвестиции. Эксперты полагают, что в текущем квартале индекс вырастет на 10%, а в течение года потенциал роста составляет 23% (с дивидендами — 31%). Краткосрочный взгляд — «позитивный», долгосрочный — «нейтральный».

Лучшие сектора: финансы (потенциал роста 41%), металлургия и добыча (+35%), нефть и газ (+31%), ритейл (+29%).

Топ акций на текущий квартал: Сбербанк, Т-Банк, Лукойл, Газпромнефть, ТМК, МТС, Татнефть.

Резюме. Эксперты БКС считают рынок дешевым и называют его лучшей защитой от инфляции. По их мнению почти все риски уже в цене, а драйверы для роста еще есть — ослабление рубля, дивидендный сезон, разворот ключевой ставки (начало 2025 года).

✅ ВТБ Инвестиции. Аналитики «синего» банка связали перспективы рынка с ключевой ставкой. Если через год ставка будет на уровне 15,5%, то доходность акций составит 10-12%, а при ставке 14% индекс Мосбиржи даст 18% доходности.

( Читать дальше )

Очарование магического мышления

- 08 июля 2024, 11:00

- |

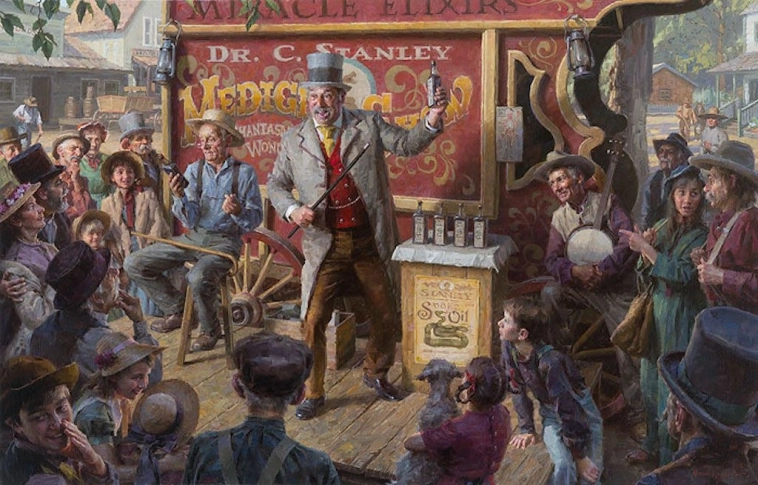

В 1893 году в Чикаго открылась Всемирная выставка — несмотря на бушующий кризис, за полгода эту ярмарку посетило более 27 миллионов человек.

Людей привлекали различные аттракционы, в том числе и первое в мире колесо обозрение — его конструкция была просто огромной, а в его 36 «лодочек» одновременно помещались более 2000 человек!

Кларк Стэнли тоже работал на этой выставке — его стенд размещался вдали от основных дорог, но при этом у него всегда было много зрителей. Этот предприимчивый мужчина опускал змей в кипящую воду, после чего собирал их жир и делал чудесный эликсир.

Его лекарство называлось Мазью из Змеиного масла — оно якобы помогало от ревматизма, ишиаса, невралгии, болей в спине, отеков и многого другого. По словам Стэнли, секрет этой мази он узнал от одного индейского шамана, что окутало его «лекарство» красивой легендой.

Кларк Стэнли стал одним из первых, кто осознал чудесную силу рекламы — его собственное изображение стало логотипом, а слоган на афишах гласил: «Чудесный состав уничтожит любую неприятную боль».

( Читать дальше )

Что купил бы Баффет на российском рынке?

- 06 июля 2024, 08:15

- |

Нам часто приводят в пример Уоррена Баффета — о его стратегии написаны десятки книг, а все его письма переведены на русский язык.

Из этих писем мы и узнали о его главном девизе: «Будь жадным, когда другие боятся». Этот подход Баффет применяет уже более семидесяти лет — на бычьем рынке он копит деньги, а во время коррекции покупает упавшие активы.

При этом он выбирает компании, которые обладают высокой рентабельностью, грамотным руководством и недооценены относительно конкурентов.

Так что Газпром и Мечел старина Уоррен обошел бы стороной :) Но что бы он купил? Аналитики «Альфа-Банка» провели анализ и составили список подходящих компаний:

Банк Санкт-Петербург. Баффет всегда питал слабость к классическим банкам, тем более если те платили хорошие дивиденды. И самый высокий дивидендный потенциал сейчас именно у «питерского» банка.

У БСП просто образцовая рентабельность — за последний год она выросла почти до 30%. Это делает его лучшим во всем секторе, при этом стоит он дешевле менее рентабельного Совкомбанка.

( Читать дальше )

Финансовые уроки от режиссера «Под кайфом»

- 05 июля 2024, 09:23

- |

Фильм «Под кайфом и в смятении» у нас не очень известен, но в Америке он считается подростковой классикой — оно и не удивительно, ведь речь в нем идет об окончании школы, дружбе, взрослении и свободе.

Да и с кастингом создатели картины не прогадали — они собрали вместе целую россыпь будущих звезд, таких как Мэттью Макконахи, Бен Аффлек, Милла Йовович и Рене Зеллвегер. Однако если бы не финансовые решения режиссера Ричарда Линклейтера, то ничего бы этого не было.

Так на втором курсе он бросил ненавистный ему колледж, потому что хотел посвятить свою жизнь киноиндустрии. После этого Ричард устроился работать на нефтяную вышку, чтобы накопить на учебу в киношколе — в итоге его не приняли, и он решил стать самоучкой.

За два года работы ему удалось накопить 18 тысяч долларов — вместе с пособием по безработице эти деньги стали его «сберегательным фондом». Он отслеживал свои расходы и жил на 300 долларов в месяц, а дружба с менеджером кинотеатра позволила ему бесплатно смотреть все голливудские новинки.

( Читать дальше )

Разбогатеть проще, чем сохранить богатство

- 04 июля 2024, 12:12

- |

Список богатейших людей каждый год выглядит одинаково — Илон Маск, Джефф Безос, Уоррен Баффет и Билл Гейтс лишь меняются местами, но не теряют своего лидерства.

Однако этот список не так стабилен, как может показаться — с 1982 по 2014 год более 70% сверхбогатых людей потеряли свой статус. Попасть на страницы Forbes — это одно, а долгие годы оставаться на вершине — это совершенно другое.

То же самое касается и людей с высокими доходами. Джонни Депп заработал за свою карьеру более 650 миллионов долларов, но в очередной раз близок к банкротству. Всему виной его безумные траты, которых актер ничуть не стесняется:

«Есть несколько вещей, с которыми Депп категорически не согласен. Так одно издание написало, что он тратил по 30 тысяч долларов в месяц на вино. «Это настоящее оскорбление, — заявил Депп. — Потому что я потратил на вино гораздо больше».

Его историю с Хантером Томпсоном тоже переврали. Актер исполнил волю покойного писателя и выстрелил его прахом из пушки. «На то, чтобы запустить Хантера в гребаное небо, ушло не 3 миллиона долларов, — вспоминает Депп. — Это было 5 миллионов долларов».

( Читать дальше )

«Промомед» выходит на IPO. Стоит ли участвовать?

- 03 июля 2024, 12:33

- |

Промомед — крупный производитель лекарственных средств от ожирения, диабета и онкологии, а так же широкого спектра других препаратов.

Компания имеет вертикальную интеграцию — у нее есть собственный научный центр, где работает более 420 ученых и лаборантов. Поэтому в ее линейку входят не только дженерики, но и уникальные патентованные «молекулы».

При этом фокус сделан на онкологию и эндокринологию — это самые быстрорастущие сегменты в фармацевтическом секторе. В 2023 году доля компании на этих направления составила около 21%, а весь рынок подобных препаратов оценивается в 54 млрд. рублей.

Так же Промомед наращивает свое присутствие в других сегментах — на расширение мощностей и разработки в 2023 году ушло 4,4 млрд. рублей. Это привело к тому, что в 2021-2023 годах компания стала лидером по количеству исследований.

( Читать дальше )

Общие причины плохих решений

- 02 июля 2024, 11:24

- |

Итальянского психолога Массимо Палмарини однажды спросили, почему люди совершают одни и те же ошибки, на что он ответил:

«Невнимательность, рассеянность, отсутствие интереса, плохая подготовка, подлинная глупость, хвастовство, идеологические, расовые или социальные предрассудки, а так же агрессивные или уклончивые инстинкты».

На фондовом рынке происходит что-то похожее, правда все усиливается еще и денежным фактором. Поэтому Морган Хаузел выделил следующие причины плохих решений:

Стимулы побуждают людей к излишнему риску. Трудно понять, на что мы готовы пойти, пока перед нами не замаячит огромное вознаграждение. Ведь когда кто-то делает «иксы», трудно не последовать его примеру и не подключить «маржиналку».

Сами по себе стимулы — это хорошо. Высокая доходность — это тоже хорошо, однако с ней приходят и более высокие риски.

Головокружение от успехов. В буддизме есть концепция «ум новичка» — ее суть состоит в том, что разум должен быть открыт для новых идей. И прошлые успехи — это ее главные враги, ведь они лишают нас стимулов изучать что-то новое, особенно если это противоречит нашим устоявшимся взглядам.

( Читать дальше )

теги блога CyberWish

- IMOEX

- IPO

- IPO 2024

- X5

- акции

- алроса

- Альберт Эйнштейн

- Аренадата

- афк система

- аэрофлот

- банк санкт-петербург

- банки

- белуга групп

- Бен Карлсон

- Бенджамин Грэм

- Билл Гейтс

- Билл Экман

- БПИФ Альфа-Капитал Денежный рынок

- БПИФ УК Первая Сберегательный

- Валентин Дикуль

- ВИМ Ликвидность

- вклады

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- даниэль Канеман

- двмп

- депозиты

- Джерри Селби

- Джесси Ливермор

- Джефф Безос

- Джим Пол

- Джон Полсон

- Джон Рокфеллер

- Ди Хок

- дивиденды

- доллар рубль

- Дональд Трамп

- Дэвид Свенсен

- Илон Маск

- инвестиции

- Индекс МБ

- интеррао

- история

- итоги года

- Итоги месяца

- Итоги недели

- Ключевая ставка ЦБ РФ

- лента

- Лиддел Гарт

- лукойл

- Магнит

- Мардж Селби

- Мать и Дитя

- ммк

- Морган Хаузел

- МТС

- накопительные счета

- Нассим Талеб

- Новатэк

- обзор книг

- обзор рынка

- облигации

- отчеты МСФО

- Пауль Эренфест

- Питер Линч

- полюс золото

- Портфель инвестора

- пошлины США

- прогноз 2025

- прогноз по акциям

- рецензия на книгу

- Роберт Кийосаки

- Роберт Шиллер

- роснефть

- ростелеком

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- Скотт Галлоуэй

- смартлаб конкурс

- стив джобс

- сургутнефтегаз

- тинькофф банк

- Томас Эдисон

- торговые войны

- транснефть

- трейдинг

- Уоррен Баффетт

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- Чарли Мангер

- Эд Торп

- экономический дайджест

- ЮГК Южуралзолото

- Яндекс