SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Олег Дубинский

Как обгоняю в 2023г. индекс полной доходности Мосбиржи на 11%

- 22 июля 2023, 03:43

- |

Просто держу правильные акции:

Сбер

Полюс

Совкомфлот

Новатэк

Лукойл

Роснефть

Татнефть

т др.

С уважением,

Олег.

- комментировать

- Комментарии ( 0 )

Причина сегодняшнего оживления на рынке.

- 21 июля 2023, 22:38

- |

#Оживление

Сегодня

Пришли дивы Газпромнефти.

Докупил Лукойл.

С уважением,

Олег.

Сегодня

Пришли дивы Газпромнефти.

Докупил Лукойл.

С уважением,

Олег.

Увеличение продажи валюты от ЦБ РФ. ЛИЧНОЕ МНЕНИЕ ПРО РУБЛЬ.

- 21 июля 2023, 16:40

- |

#ПродажаВалютыЦБРФ

С 1 августа ЦБ будет зеркалировать на рынке не только операции Минфина в рамках бюджетного правила, но и инвестиции из ФНБ.

За 1-е полугодие инвестиции из ФНБ составили 288.4 млрд рублей.

Продажа юаней на ту же сумму с 1 августа до 31 января означает, что ежедневный объём продаваемой валюты возрастёт на 2.3 млрд рублей в день.

Бегство капатала,

рост М2 мюи М2 около 25% годовых.

ВЫВОД.

В 2023г.уыидим курс доллара

100+р.

С уважением,

Олег.

С 1 августа ЦБ будет зеркалировать на рынке не только операции Минфина в рамках бюджетного правила, но и инвестиции из ФНБ.

За 1-е полугодие инвестиции из ФНБ составили 288.4 млрд рублей.

Продажа юаней на ту же сумму с 1 августа до 31 января означает, что ежедневный объём продаваемой валюты возрастёт на 2.3 млрд рублей в день.

Бегство капатала,

рост М2 мюи М2 около 25% годовых.

ВЫВОД.

В 2023г.уыидим курс доллара

100+р.

С уважением,

Олег.

Рубль. Причины сегодняшнего укрепления (личное мнение).

- 20 июля 2023, 16:45

- |

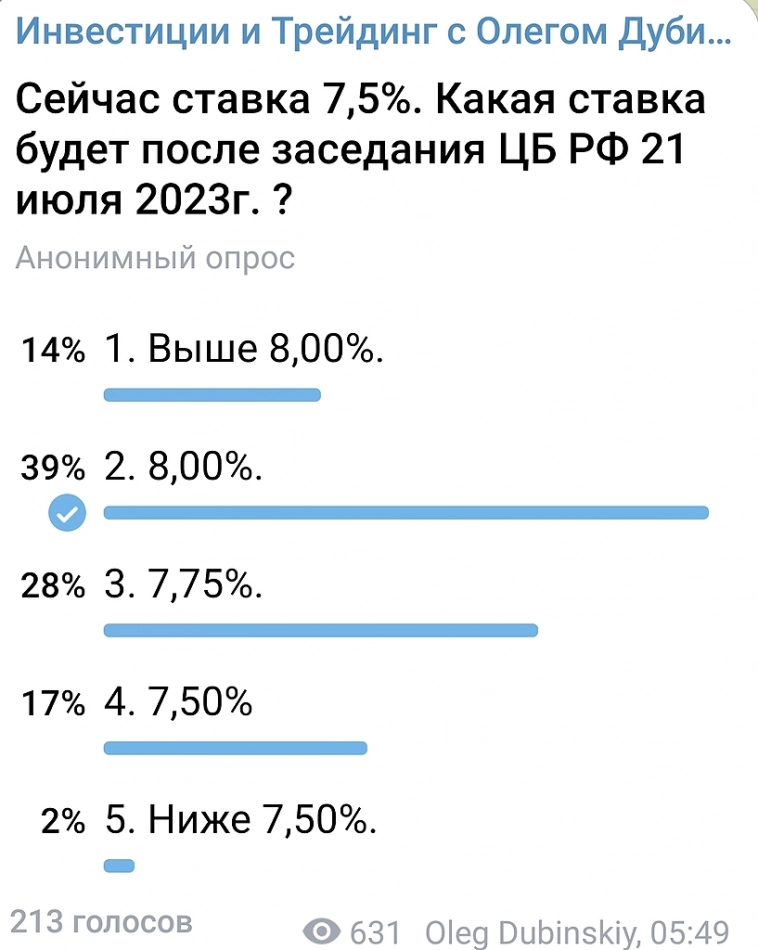

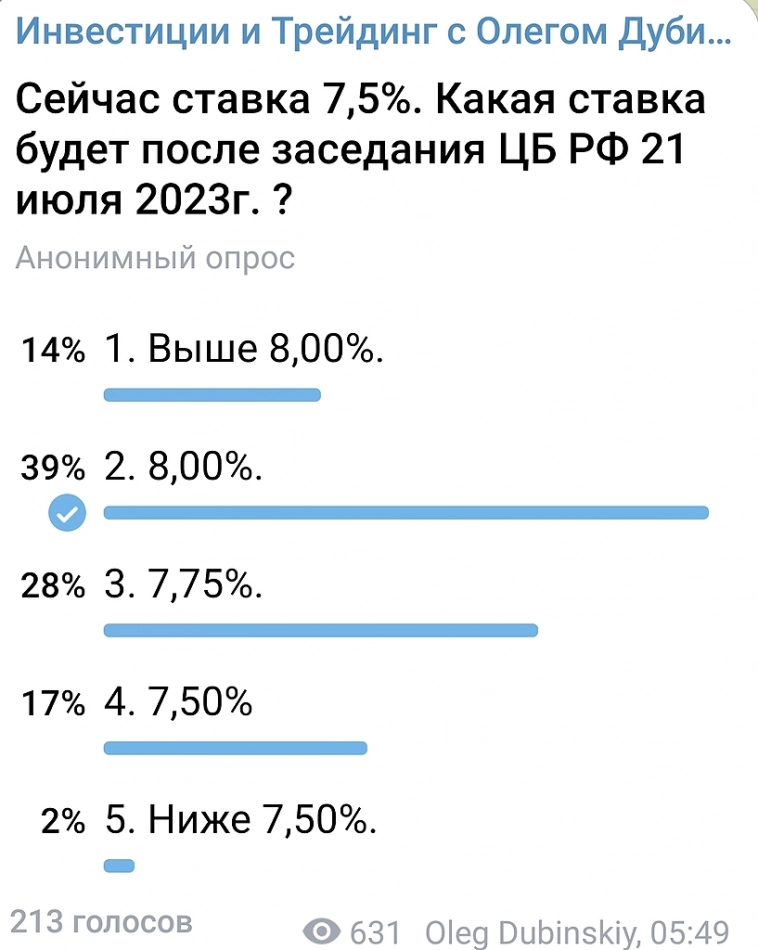

Думаю,

сегодня рубль отыгрывает завтрашнее повышение ставки

(которое, возможно, будет более 0,5%).

Инсайдеры уже знают, какое именно будет завтра изменение ставки.

Большинство ожидает повышение ставки на 0,5%

(результаты опроса в моем чате):

С уважением,

Олег.

сегодня рубль отыгрывает завтрашнее повышение ставки

(которое, возможно, будет более 0,5%).

Инсайдеры уже знают, какое именно будет завтра изменение ставки.

Большинство ожидает повышение ставки на 0,5%

(результаты опроса в моем чате):

С уважением,

Олег.

Юр.лица ставят на рост индекса Мосбиржи и падение РТС.

- 20 июля 2023, 06:13

- |

Юр.лица

ставят на падение РТС и рост индекса Мосбиржи.

Думаю,

продолжение роста денежной массы (М0 в темпе 30% годовых, М2 в темпе 25% годовых) -

сильная поддержка рынку

Обратите внимание

на рекордное количество еонтрактов MIX.

( Читать дальше )

ставят на падение РТС и рост индекса Мосбиржи.

Думаю,

продолжение роста денежной массы (М0 в темпе 30% годовых, М2 в темпе 25% годовых) -

сильная поддержка рынку

Обратите внимание

на рекордное количество еонтрактов MIX.

( Читать дальше )

Защитные валютные активы но Мосбирже.

- 19 июля 2023, 20:58

- |

Растут те, кто не вырос в 1п.23г.

Рынок явно устал расти.

Нужна передышка.

Уровень 3000 по Мосбирже не был пройден ни на минуту:

сил не достаточно.

Защитные валютные активы

на Мосбирже.

Думаю,

Интересны 2 варианта.

SELGOLD001

(номинал = 1гр.золота с лагом 2 р.д., купон 5,5% годовых с ежеквартальной выплатой)

(риск эмитента Селигдар:

долг более 3 годовых EBITDA).

RUS-25 EURO

ISIN на RU

погашение 12 2025г., номинал €100 000, по еврооблигациям Минфина нет налога на валютную переоценку,

более 1-2-3 покупать не советую из-за низкой ликвидности.

Предлагаю обсудить эти и др. варианты.

С уважением,

Олег.

Рынок явно устал расти.

Нужна передышка.

Уровень 3000 по Мосбирже не был пройден ни на минуту:

сил не достаточно.

Защитные валютные активы

на Мосбирже.

Думаю,

Интересны 2 варианта.

SELGOLD001

(номинал = 1гр.золота с лагом 2 р.д., купон 5,5% годовых с ежеквартальной выплатой)

(риск эмитента Селигдар:

долг более 3 годовых EBITDA).

RUS-25 EURO

ISIN на RU

погашение 12 2025г., номинал €100 000, по еврооблигациям Минфина нет налога на валютную переоценку,

более 1-2-3 покупать не советую из-за низкой ликвидности.

Предлагаю обсудить эти и др. варианты.

С уважением,

Олег.

Как ищут акции 2 эшелона с хорошим фундаменталом, которые еще не выросли.

- 19 июля 2023, 05:24

- |

Друзья,

Подписчики в закрытом канале спрашивали мысли по 2 эшелону.

15 июля дал идею ТГК-1.

Причина: отличный фундаментал и акция еще не выросла..

18 июля был рост 15%.

После такого роста, уже бы не купил

(держал бы).

Поздравляю тех, кто купил.

Обогнал индекс полной доходности Мосбиржи за 2023г. на 11%:просто держу правильные (= сильные) акции.С уважением,

Олег.

Подписчики в закрытом канале спрашивали мысли по 2 эшелону.

15 июля дал идею ТГК-1.

Причина: отличный фундаментал и акция еще не выросла..

18 июля был рост 15%.

После такого роста, уже бы не купил

(держал бы).

Поздравляю тех, кто купил.

Обогнал индекс полной доходности Мосбиржи за 2023г. на 11%:просто держу правильные (= сильные) акции.С уважением,

Олег.

Европа всё-таки нуждается в российском газе. Финны возобновили закуп.

- 19 июля 2023, 04:19

- |

«Финская энергетическая компания Gasum

возобновила закупки сжиженного природного газа

на российском заводе „Криогаз-Высоцк“,

контролируемом „Новатэком“.

Придёт время,

Германия и др. вспомнят, что

газ от Газпрома и НОВАТЭКа дешевле и ничем не хуже.

Около 12% портфеля — Новатэк.

С уважением,

Олег.

Депутаты госдумы требуют снизить ставку до 4%. Личное мнение, какая будет ставка. ПРО РУБЛЬ.

- 18 июля 2023, 21:31

- |

#СтавкаЦБРФ

Депутаты Госдумы, представители деловой среды и экспертного сообщества направили обращение в адрес главы ЦБ Эльвиры Набиуллиной и заместителя секретаря Совбеза РФ Сергея Вахрукова с требованием снизить ключевую ставку. В преддверии предстоящего заседания в Центробанке по ключевой ставке, запланированного на 21 июля, представители бизнеса просят снизить ее до 4%. Данная мера по их мнению, «неотъемлемое условие реализации ряда важнейших поручений и указов президента РФ».

Если сейчас снижать ставку, то кирдык рублю и индекс Мосбиржи взлетит.

Думаю,

ЦБ РФ повысит ставку

21 июля

с 7,50% до 8,00%

(личное мнение).

С уважением,

Олег.

Депутаты Госдумы, представители деловой среды и экспертного сообщества направили обращение в адрес главы ЦБ Эльвиры Набиуллиной и заместителя секретаря Совбеза РФ Сергея Вахрукова с требованием снизить ключевую ставку. В преддверии предстоящего заседания в Центробанке по ключевой ставке, запланированного на 21 июля, представители бизнеса просят снизить ее до 4%. Данная мера по их мнению, «неотъемлемое условие реализации ряда важнейших поручений и указов президента РФ».

Если сейчас снижать ставку, то кирдык рублю и индекс Мосбиржи взлетит.

Думаю,

ЦБ РФ повысит ставку

21 июля

с 7,50% до 8,00%

(личное мнение).

С уважением,

Олег.

Прогноз от Сбера по рублю: прогноз и факт. Почему к прогнозам курса от Сбера надо относиться с юмором.

- 18 июля 2023, 17:19

- |

#Декабрь2022г.

#ПрогнозСбера

Сначала растёт курс,

потом повышают прогноз.

Но прогноз немного ниже спота.

:)

Сотрудники говорят то, что им положено говорить.

Скажут лишнее — перестанут быть сотрудниками.

Прогноз от 2014г. по карсу рубля можно будет через год повторить

но с другими цифрами

(за 10 лет можно скорректировать прогноз):

( Читать дальше )

#ПрогнозСбера

Сначала растёт курс,

потом повышают прогноз.

Но прогноз немного ниже спота.

:)

Сотрудники говорят то, что им положено говорить.

Скажут лишнее — перестанут быть сотрудниками.

Прогноз от 2014г. по карсу рубля можно будет через год повторить

но с другими цифрами

(за 10 лет можно скорректировать прогноз):

( Читать дальше )

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- EURUSD

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- акции

- банки

- башнефть

- брокеры

- БСП

- бюджет

- валюта

- валюты

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- евро

- золото

- ИИС

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- СВО

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- Украина

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань