Блог им. OlegDubinskiy |Рынок-то сильный Личное мнение: время покупать

- 08 ноября 2024, 08:12

- |

считаю важным определить,

сильный рынок или слабый.

Индекс Мосбиржи по дневным

3 сентября индекс Мосбиржи был 2512,7

Дно в октябре было выше: 2560, 31 октября.

И отскок начала ноября не слили.

Значит, рынок сильный.

А как же высокая ставка?

Думаю, высокая ставка уже в цене.

Например, в Турции, в Аргентине высокая ставка, люди привыкли, рынки растут (в соответствии с инфляцией).

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 23 )

Блог им. OlegDubinskiy |Растёт интерес к индексам ПОЗИТИВ Оценка ситуации

- 15 октября 2024, 17:40

- |

Рост объёма говорит о интересе к активу.

В этом посте — об изменении открытого интереса по индексу РТС

(ОИ, количество открытых контрактов).

Рост, уже 125 414 контрактов (на закрытии 14 октяюря)

Коэффициент корреляции между индексом Мосбиржи и индексом РТС = 0,94

(считал по дневным по ценам закрытия, с 1 1 2022г)

Искажение (резкое падение) — около экспирации.

Но до квартальных экспираций сейчас далеко.

4 квартал, по статистике, лучший квартал по фондовым индексам США, т.е. вероятен позитивный внешний фон.

Ослабление рубля — позитив для экспортёров.

Негатив — это ожидание повышения ставки

(на заседании ЦБ РФ 25 октября интрига в том, насколько поднимут).

Второй день почти все акции растут

(т.е. рынок растёт «широким фронтом»).

Основные бумаги в портфелях

(как уже несколько раз писал)

Сургут пр.

Лукойл

БСП об.

Думаю,

высокая вероятность продолжения рост.

Важно определить сильный рынок или слабый.

И уровни с нулями психологически важны.

Сейчас индекс Мосбиржи около 2800.

Думаю,

важно, сможет ли индекс уверенно пройти уровень 2800 и закрепиться выше.

( Читать дальше )

Блог им. OlegDubinskiy |Физики продолжают терять оптимизм (с июня), не смотря на рост с 2550 по индексу Мосбиржи. Позитив

- 27 сентября 2024, 09:28

- |

построил график % физических лиц в лонге по вечному фьючерсу на индекс Мосбиржи (IMOEXF).

Оценка оптимизма физических лиц.

Если высокий % в лонгах, то крупняк в шортах и наоборот.

26 сентября 2024г. позиции в IMOEXF были открыты у 5050 физических лиц и у 34 юридических лиц.

Красный график и левая шкала — это % физических лиц в лонгах от общего количества физических лиц.

Синий график и правая шкала — это индекс Мосбиржи.

С 3200 по индексу Мосбиржи оптимизм физических лиц падает и продолжает падать.

В большинстве случаев, выигрывают крупные участники рынка.

Т.е. уменьшение оптимизма физических лиц — это позитив.

С уважением,

Олег

Блог им. OlegDubinskiy |Фондовый рынок (личное мнение): вероятность продолжения роста выше, чем вероятность падения.

- 22 сентября 2024, 10:50

- |

Думаю,

каждый может посмотреть на график в удобном временном диапазоне и со своими настройками.

Напишу в этом посту своё мнение,

свою картину рынка.

Как писал Д. Мерфи в книге «Межрыночный анализ»,

финансовые рынки связаны между собой

(4 рынка: валютные, долговые, фондовые, товарные).

На основании анализа, на какой стадии рынка мы находимся,

формируется личная картина рынка.

Физические лица постепенно теряют интерес к российскому рынку

(юридические, соответственно, наоборот): это — позитив

Синий график — индекс Мосбиржи

Красный график — % контрактов «лонг» у физических лиц.

По дневным.

Отрицательная корреляция (минус 0,5).

После пробития диапазона 3000 — 3100 по индексу Мосбиржи,

оптимизм физ. лиц стал уменьшаться.

И на этой неделе продолжал уменьшаться.

Сейчас много негатива у физ. лиц к S&P500

Доли от общего количества трейдеров — физических лиц

(отражает настроения)

( Читать дальше )

Блог им. OlegDubinskiy |Когда появится оптимизм у физических лиц. Как понять настроение рынка

- 18 сентября 2024, 09:23

- |

о количестве физических и юридических лиц в гонгах и в шортах.

www.moex.com/ru/derivatives/open-positions.aspx

Скачал данные, построил график.

Синий график, левая шкала — индекс Мосбиржи.

Красный график, правая шкала — % контрактов лонг у физических лиц на вечный фьючерс индекса Мосбиржи (IMOEXF).

Коэффициент корреляции % и индекса Мосбиржи минус 0,5.

Обратите внимание:

после пробития вниз 3000 по индексу РТС,

физические лица постепенно уменьшают лонги.

От 2600 индекс Мосбиржи пошёл вверх, но физ.лица продолжают уменьшать лонги (пессимизм).

ВЫВОД

Ключевой психологический уровень 3 000 по индексу Мосбиржи.

Думаю, когда индекс Мосбиржи пробьёт 3000 вверх,

будет возвращаться оптимизм к физическим лицам.

С уважением,

Олег

Блог им. OlegDubinskiy |Оптимизм участников рынка (подписчиков)

- 16 сентября 2024, 06:59

- |

оптимизм участников рынка (в данном случае, подписчиков).

Думаю, интереснее всего когда экстремальные значения оптимизма или пессимизма.

ИТОГ ПРЕДЫДУЩЕЙ НЕДЕЛИ = 23

(лёгкий оптимизм).

Идея — еженедельно проводить опрос подписчиков,

рассчитаю оптимизм и буду строить 2 графика:

график Мосбиржи и график оптимизма.

% голосовавших за рост более 5% умножаю на 2

% голосовавших за рост до 5% умножаю на 1

Нейтрально 0

% голосовавших за падение более 5% умножаю на минус 2

% голосовавших за рост до 5% умножаю на минус 1

Полученную цифру считаю критерием оптимизма.

Интересно сравнить оптимизм на индекс Мосбиржи с базовым активом, т.е. индексом Мосбиржи.

По недельным.

С уважением,

Олег

Блог им. OlegDubinskiy |Физики потеряли терпение Будет,кого выносить на росте

- 13 сентября 2024, 09:42

- |

Позиции физ.лиц

Вчера резкий рост количества физических лиц, которые шортят MIX (см. принтскрин)

Вчера вырос ОИ на индекс РТС (+9,7%, 128 484 контракта).

ОИ на индекс Мосбиржи также рос (+4,0%).

Т.е. растёт объём (=интерес) к российскому рынку.

Думаю,

вероятен рост индексов РТС и Мосбиржи

(по крайней мере, в 1 половине дня).

Думаю, сильный страх перед возможным повышением ставки

(не факт. что ставку повысят, возможно, оставят 18%)

на сегодняшнем заседании ЦБ уже, в значительной степени, уже в цене.

Вчера физ. лица перевернулись в шорт.

Позиции физ. лиц

Логично считать, что в России

(как и в США non reportable)

мелкие участники рынка не правы на разворотах тренда.

С уважением,

Олег

Блог им. OlegDubinskiy |Настроение физических лиц по индексу Мосбиржи. Расчёт и метод использования

- 11 сентября 2024, 09:28

- |

Как говорится, «темнее всего ночь перед рассветом».

Т.е.экстремальный страх на коррекции, например,

может быть одним из признаков разворота.

Вчера в своём посте на smart-lab

smart-lab.ru/blog/1058537.php

просил написать в комментариях,

где, по Вашему мнению,

можно посмотреть индикатор настроения участников российского рынка.

Комментарии были, но ссылок на полезный ресурс с исследованием настроений не было

(возможно, в России и нет исследования настроений аналогичному тому, что еженедельно проводит CNN).

Проанализировал зависимость Мосбиржи от настроения физических лиц.

Посчитал, какой % физических лиц в лонге по IMOEXF

(вечный фьючерс на индекс Мосбиржи) и построил графики.

Ежедневные данные по количеству физических лиц в лонгах и в шортах- на сайте Мосбиржи.

Красный график и правая шкала — % лонговых контрактов у физических лиц

по вечному фьючерсу на индекс Мосбиржи.

Синий график и левая шкала — вечный фьючерс на индекс Мосбиржи.

( Читать дальше )

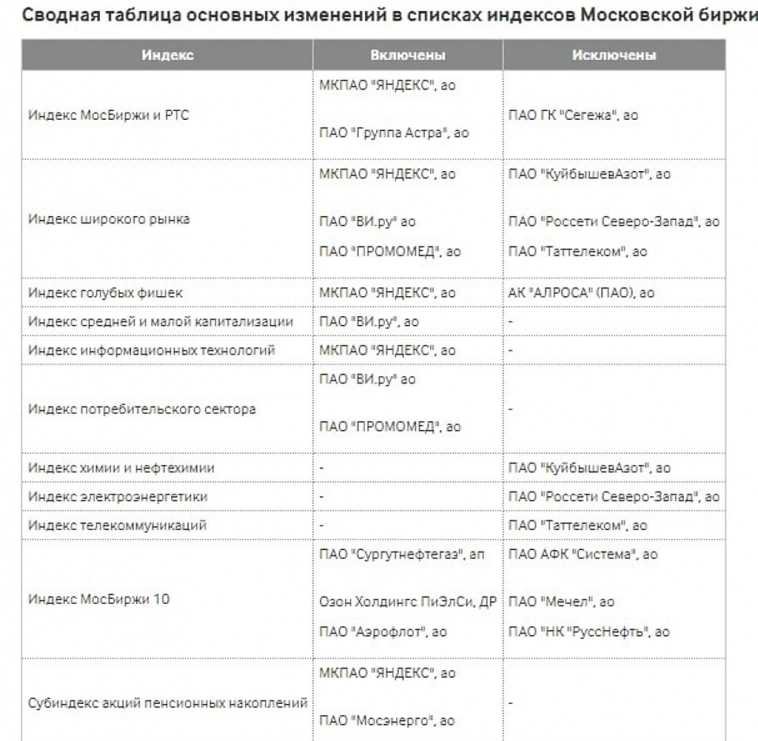

Блог им. OlegDubinskiy |Ребалансировка индекса Мосбиржи с 20 сентября. Сургутнефтегаз пр., Яндекс, думаю, в сентябре будет лучше индекса

- 08 сентября 2024, 19:59

- |

индексов Мосбиржи

www.moex.com/ru/factsheet/rebalance

Сургут пр., бенифициар ослабления рубля, сейчас — основная акция в портфелях с весом 20%.

С уважением,

Олег

Блог им. OlegDubinskiy |Еще одно подтверждение, что если тренд большинство участников рынка считают очевидным, то этот тренд заканчивается Пока - просто вынос шортов в Газпроме

- 26 августа 2024, 17:14

- |

В последние дни только ленивый не писал про Новатэк и Газпром,

задавленные санкциями.

Сейчас Газпром и Новатэк растут на 8+%,

Когда бывает самый сильный рост ?

Правильно, на закрытии шортов.

Шортисты, которые с 5 плечом шортят фьючи Газпрома,

рост в 8+% могут не выдержать.

Вспоминается поговорка «жадность фраера сгубила».

После выноса шортов, не очевидно продолжение роста в августе 2024г.

Всем удачи.

С уважением,

Олег

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс