Блог им. OlegDubinskiy |Обзор Рынков Идеи Мысли Индексы Мосбиржи РТС S&P500 Рубль Доллар Золото БСП ВТБ Сургут Мосбиржа

- 17 августа 2024, 14:30

- |

Друзья,

В этом ролике –

идеи по фондовому и по срочному рынкам.

Этот же ролик на RUTUBE

rutube.ru/video/be946cf8b35fa8d8c621f8c015374227/

На фондовом рынке – торговля на психологически важных уровнях 2800 по индексу Мосбиржи и 1000 по индексу РТС.

Анализирую картину рынка:

растёт открытый интерес на фьючерсы ВТБ (похоже на спекулятивный разгон),

с начала 2024г. не падает БСП (ожидания обратного выкупа 20 млн акций до февраля 2025г.),

какая идея в Сургут пр.,

разбираю позиции участников рынка в рубле.

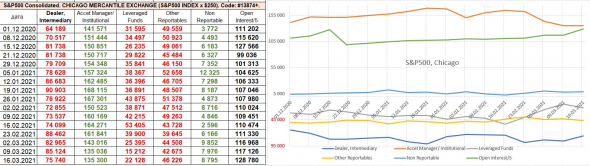

Анализ позиций хедж фондов на S&P500, индекса доллара, золота.

ВЫВОД о том, что крупняк не ждёт серьёзной коррекции в США.

Разбираю акции:

- ВТБ (спекулятивный спрос),

- Сургут пр. (разбираю идею),

- БСП об (почему не падает на коррекции),

- Мосбиржа.

Это и многое другое – в этом ролике.

С уважением,

Олег

- комментировать

- Комментарии ( 0 )

Блог им. OlegDubinskiy |Что покупать в среднесрочку фондам? Индексный портфель иностранных акций на Мосбирже.

- 29 марта 2021, 07:06

- |

С одной стороны, много кэша у управляющих фондами и у физиков, вангующих про скорый обвал.

Этот кэш ждет удачную торку входа.

С другой стороны, короткие облигации малодоходны, длинные облигации — в падающем тренде, а многие акции перегреты.

Временно держать часть средств в кэше? (временно, это возможно, многие фонды увеличивают долю кэша)

А российские акции не перегреты, но, если будет коррекция в США и ЕВропе, то эта коррекция распространится на весь мир.

РТС на падении США, в большинстве случаев, падает быстрее, чем американские индексы.

Представьте, что Вы — управляющий фондом, Вам нужны диверсификация и хорошие коэффициенты альфа, бета.

Драг. металлы с августа 2020г. не растут, реальная (за вычетом инфляции) доходность облигаций отрицательная.

Учитывая, что большинство фондов проигрывают индексам, рассмотрим индексные акции.

Рассмотрим индексы (индексный портфель),

отсортированные по весам составляющих их компаний, начиная с максимального веса.

Dow Jones (30 компаний).

( Читать дальше )

Блог им. OlegDubinskiy |Постепенная смена риторики мировых ЦБ, динамика P/E S&P500

- 22 марта 2021, 09:49

- |

В этом посте — 2 слайда.

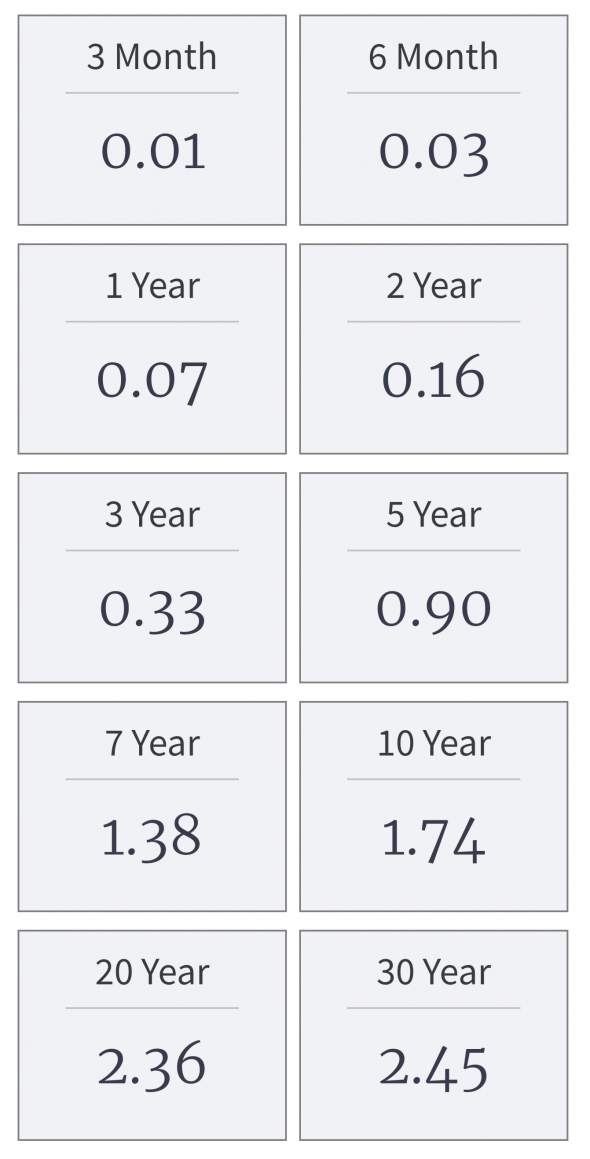

- Ставки US Treasures

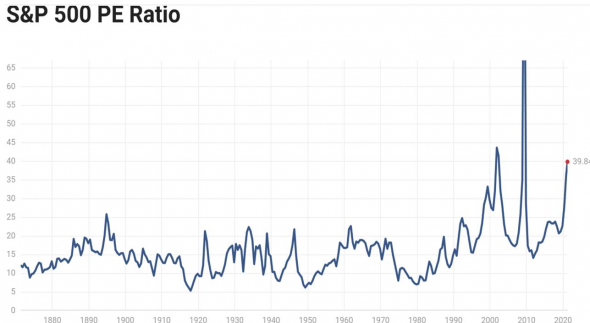

- P/E S&P500 (средняя 15, максимум 123, сейчас около 40).

Постепенно настроение мировых ЦБ перестает быть «голубиным»:

ФРС ужесточает нормы резервирования

(SLR до 31 03 2021 и не продлили, это вызвало падение US Treasures),

доходность 30-летних US Treasures в 245 раз выше доходности 3-мес.

US Treasures: эта пропорция не нормальна и наводит на ястребиные мысли.

Ставки

Турция (ставка уже 17%),

Бразилия подняла ставку до 2,75%,

Украина подняла в марте ставку до 6,5%.

Эльвира Сахипзадовна на пресс конференцию

после поднятия ставки ЦБ РФ

одела брошь -ястреб.

Да, в марте -апреле высокая вероятность роста.

Но будьте бдительны.

Вспомнил поговорку

«Sell in May and go away».

Конечно, не факт, что такая логика будет в 2021г.

Но важна бдительность !

Как уже много раз писал,

держу купленные по 73,0р. USD.

Конечно

( Читать дальше )

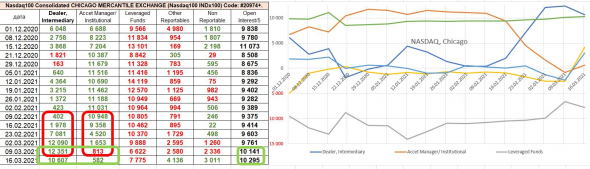

Блог им. OlegDubinskiy |Jow Jones, Nasdaq: высокая вероятность отскока в марте - апреле, рост $, анализ отчетов COT. Sell in May and go away ?

- 20 марта 2021, 16:30

- |

Апрель, ноябрь — статистически лучшие месяцы на фондовых рынках.

Видимо, это — одна из причин для позитива.

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

Если лонгов больше, цифра зеленая.

Если шортов больше, цифра красная.

( Читать дальше )

Блог им. OlegDubinskiy |Изменения позиций участников рынка: CFTC, мнение о рубле, фондовых и товарных индексах

- 13 марта 2021, 14:15

- |

Рынки перегреты, P/E индекса S&P уже 40 (исторический максимум 123, средний исторический P/E = 15).

Но из пакета помощи в $1,9 трлн, в апреле на рынок попадут новые деньги, о которые крупняк сможет уменьшить позиции.

Поэтому в марте — апреле возможна еще одна волна роста.

«Sell in May and Go Away» ???

С одной стороны, стимулы (могут и дальше принимать пакеты),

с другой стороны, рост инфляции.

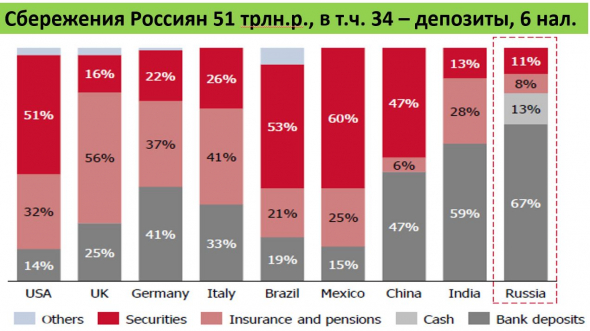

Обратите внимание: 51% сбережений американцы держат именно в ценных бумагах (россияне только 11%).

Обработал отчеты CFTC.

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

Если лонгов больше, цифра зеленая.

Если шортов больше, цифра красная.

( Читать дальше )

Блог им. OlegDubinskiy |суверенные рейтинги,Беларусь,S&P, портфель

- 14 сентября 2020, 21:14

- |

ЗА АВГУСТ БЕЛАРУСЬ ПОТРАТИЛА 1,5 МЛРД ВАЛЮТНЫХ РЕЗЕРВОВ (20% всех резервов)!

Как раз на эту сумму РФ даст кредит, часть кредита пойдет на рефинансирование ранее выданных долгов.

(ПЛОХО, ЧТО КРЕДИТЫ — В ЧУЖОЙ ВАЛЮТЕ, А НЕ В РУБЛЯХ).

2. Изменения рейтингов от S&P.

• Норвегия — рейтинг подтвержден на уровне ААА, прогноз подтвержден “стабильный”

• Португалия — рейтинг подтвержден на уровне ВВВ, прогноз подтвержден “стабильный”

• Иордания — рейтинг подтвержден на уровне В+, прогноз подтвержден “стабильный”

• Мальта — рейтинг подтвержден на уровне А-, прогноз подтвержден “стабильный”

• Люксембург — рейтинг подтвержден на уровне ААА, прогноз подтвержден “стабильный”

• Гана — рейтинг понижен до уровня В-, прогноз подтвержден “стабильный”

• Австрия — рейтинг подтвержден на уровне АА+, прогноз подтвержден “стабильный”

• Белоруссия — рейтинг подтвержден на уровне В, прогноз понижен до “негативного”

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс