SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OlegDubinskiy |Поздравляю! Шаг за шалом (мир), открывается фонда на Мосбирже: сегодня - ОФЗ.

- 21 марта 2022, 08:41

- |

Думаю, раз ЦБ РФ разрешил нерезидентам из недружественных стран продавать облигации и акции до 1 апреля 2022г., то до конца марта логично открыть Мосбиржу по акциям, на 1 этапе — по самым ликвидным «голубым фишкам» из индекса Мосбиржи.

Сырье растёт, внешний фон — нейтральный.

Думаю, в России сейчас — своя история и на внешний фон будет не так много внимания.

Конец марта 2022г., думаю, будет интересным.

С уважением,

Олег.

Сырье растёт, внешний фон — нейтральный.

Думаю, в России сейчас — своя история и на внешний фон будет не так много внимания.

Конец марта 2022г., думаю, будет интересным.

С уважением,

Олег.

- комментировать

- Комментарии ( 13 )

Блог им. OlegDubinskiy |Нерезы с 21 марта смогут продавать ОФЗ.

- 19 марта 2022, 20:34

- |

Учитывая, что вклад в Сбере 21% годовых,

учитывая НДФЛ с ОФЗ,

покупка ОФЗ 26209 (погашение 20 07 2022) имеет смысл при дохе от 30%).

ПИШИТЕ В КОММЕНТАРИЯХ ВАШЕ МНЕНИЕ, КАКАЯ ДОХА БУДЕТ НА КОРОТКИЕ ОФЗ.

Москва. 19 марта. INTERFAX.RU — Банк России выдал разрешение «Московской бирже», Национальному клиринговому центру (НКЦ) и Национальному расчетному депозитарию (НРД) с 21 марта по 1 апреля включительно на операции профучастников, направленные исключительно на уменьшение обязательств своих клиентов из иностранных государств, осуществляющих недружественные действия, сообщается в пресс-релизе биржи.

В частности, это могут быть следующие операции: проведение клиринга и исполнение обязательств по итогам клиринга с возможностью проведения необходимых сделок для случаев неисполнения или ненадлежащего исполнения участником обязательств; осуществление действий, направленных на приближение даты исполнения обязательств; заключение сделок с целью переноса (пролонгации) обязательств участников клиринга и их клиентов — нерезидентов; закрытие позиций путем заключения сделок купли-продажи; заключение закрывающих сделок.

С УВАЖЕНИЕМ,

ОЛЕГ.

учитывая НДФЛ с ОФЗ,

покупка ОФЗ 26209 (погашение 20 07 2022) имеет смысл при дохе от 30%).

ПИШИТЕ В КОММЕНТАРИЯХ ВАШЕ МНЕНИЕ, КАКАЯ ДОХА БУДЕТ НА КОРОТКИЕ ОФЗ.

Москва. 19 марта. INTERFAX.RU — Банк России выдал разрешение «Московской бирже», Национальному клиринговому центру (НКЦ) и Национальному расчетному депозитарию (НРД) с 21 марта по 1 апреля включительно на операции профучастников, направленные исключительно на уменьшение обязательств своих клиентов из иностранных государств, осуществляющих недружественные действия, сообщается в пресс-релизе биржи.

В частности, это могут быть следующие операции: проведение клиринга и исполнение обязательств по итогам клиринга с возможностью проведения необходимых сделок для случаев неисполнения или ненадлежащего исполнения участником обязательств; осуществление действий, направленных на приближение даты исполнения обязательств; заключение сделок с целью переноса (пролонгации) обязательств участников клиринга и их клиентов — нерезидентов; закрытие позиций путем заключения сделок купли-продажи; заключение закрывающих сделок.

С УВАЖЕНИЕМ,

ОЛЕГ.

Блог им. OlegDubinskiy |ЦБ РФ оставил ставку 20%, без изменения.

- 18 марта 2022, 13:33

- |

‼️ Центробанк сохранил ключевую ставку без изменений на уровне 20%.

Ожидаемое решение.

Ожидаемое решение.

Блог им. OlegDubinskiy |Изменение приоритетов.

- 18 марта 2022, 09:04

- |

Раньше трейдеры/инвесторы интересовались ставками ФРС, ФОМС, рейтингами: да, будут повышать по 0,25% на каждом заседании

Сейчас — не все ли равно, рейтинг CCC- или СС-?

От количества букв С в рейтинге суть не меняется!

Всё рейтингование, основанное на высшем рейтинге UST (как оказалось, для неподдерживающих США стран, UST — мусор) — это как игра в напёрстки.

Периодически, мусору дают высший рейтинг (как ипотечным облигациям sub prime в 2008г.).

22 февраля сделал опрос в чате — будет ли дефолт по ОФЗ: большинство считало это не вероятным.

Сейчас уже не считают: сдвиг сроков выплат высоковероятен.

В сознании большинства людей изменения происходят медленно:

сейчас стали осозновать, что мир вокруг нас сильно поменялся.

И, для большинства, главное — выжить в том, чем Вы занимаетесь.

Самое важное сейчас, конечно, когда и чем закончится спец.операция на Украине.

Личное, субъективное мнение.

Надеюсь, что к маю будет больше определённости: конечно, чем раньше, тем лучше.

Желаю Вам здоровья и мира.

С уважением,

Олег.

Сейчас — не все ли равно, рейтинг CCC- или СС-?

От количества букв С в рейтинге суть не меняется!

Всё рейтингование, основанное на высшем рейтинге UST (как оказалось, для неподдерживающих США стран, UST — мусор) — это как игра в напёрстки.

Периодически, мусору дают высший рейтинг (как ипотечным облигациям sub prime в 2008г.).

22 февраля сделал опрос в чате — будет ли дефолт по ОФЗ: большинство считало это не вероятным.

Сейчас уже не считают: сдвиг сроков выплат высоковероятен.

В сознании большинства людей изменения происходят медленно:

сейчас стали осозновать, что мир вокруг нас сильно поменялся.

И, для большинства, главное — выжить в том, чем Вы занимаетесь.

Самое важное сейчас, конечно, когда и чем закончится спец.операция на Украине.

Личное, субъективное мнение.

Надеюсь, что к маю будет больше определённости: конечно, чем раньше, тем лучше.

Желаю Вам здоровья и мира.

С уважением,

Олег.

Блог им. OlegDubinskiy |Дефолта не случилось: платеж прошёл (купон оплачен в $ с замороженного счёта).

- 17 марта 2022, 12:38

- |

ДЕФОЛТА НЕ СЛУЧИЛОСЬ

Платёж прошёл. США разрешили сити банку (банку-корреспонденту) провести платёж российского Минфина по выплате купона по евробондам с замороженного счёта.

Купон выплачен в долларах.

Кто купил евробонды за 20-30% стоимости — молодцы!

Следующая крупная выплата по внешнему долгу РФ 4 апреля, на $2 млрд.

Платёж прошёл. США разрешили сити банку (банку-корреспонденту) провести платёж российского Минфина по выплате купона по евробондам с замороженного счёта.

Купон выплачен в долларах.

Кто купил евробонды за 20-30% стоимости — молодцы!

Следующая крупная выплата по внешнему долгу РФ 4 апреля, на $2 млрд.

Блог им. OlegDubinskiy |Фактически, дефолт - то у США и ЕЭС, а не у России. Рейтинговые агенства похожи на напёрсточников?

- 16 марта 2022, 13:37

- |

Личное мнение.

Рейтинговые агенства гос.долгу США дают высший рейтинг

(хотя, как показали последнте события, фактически у гос.долга США должен быть мусорный рейтинг).

При положительном сальдо платёжного баланса и замороженных резервах,

у России — мусорный рейтинг,

хотя сумма обязательств России меньше суммы замороженных резервов.

Сити банк — агент по еврооблигациям РФ.

РФ пишет платёжку на погашение долга из резервов, резервы заморожены.

И у кого дефолт: у России или у США, которые не дают сделать платёж???

Вспомните 2008.

Ипотечным облигациям sub prime 3 основных агентсва (S&P, Мудис Фитч) давали высший инвестиционный рейтинг.

Хотя, эти облигации фактически были мусором.

Принцип рейтингования не верен и фактически работает на США на деньги рейтингуемых компаний.

Понимаю, что для всего мира дефолт — у России.

Причина, думаю, понятна каждому.

Рейтингование напоминает игру в напёрстки...

С уважением,

Олег.

Рейтинговые агенства гос.долгу США дают высший рейтинг

(хотя, как показали последнте события, фактически у гос.долга США должен быть мусорный рейтинг).

При положительном сальдо платёжного баланса и замороженных резервах,

у России — мусорный рейтинг,

хотя сумма обязательств России меньше суммы замороженных резервов.

Сити банк — агент по еврооблигациям РФ.

РФ пишет платёжку на погашение долга из резервов, резервы заморожены.

И у кого дефолт: у России или у США, которые не дают сделать платёж???

Вспомните 2008.

Ипотечным облигациям sub prime 3 основных агентсва (S&P, Мудис Фитч) давали высший инвестиционный рейтинг.

Хотя, эти облигации фактически были мусором.

Принцип рейтингования не верен и фактически работает на США на деньги рейтингуемых компаний.

Понимаю, что для всего мира дефолт — у России.

Причина, думаю, понятна каждому.

Рейтингование напоминает игру в напёрстки...

С уважением,

Олег.

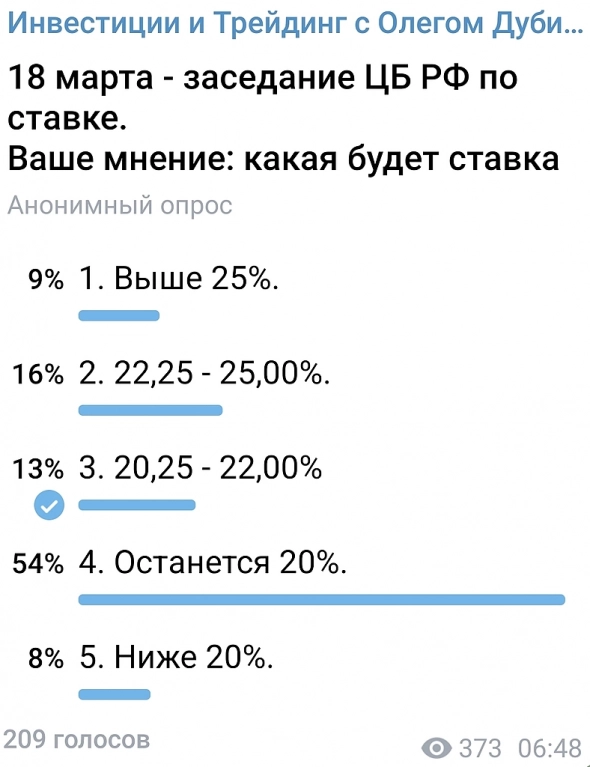

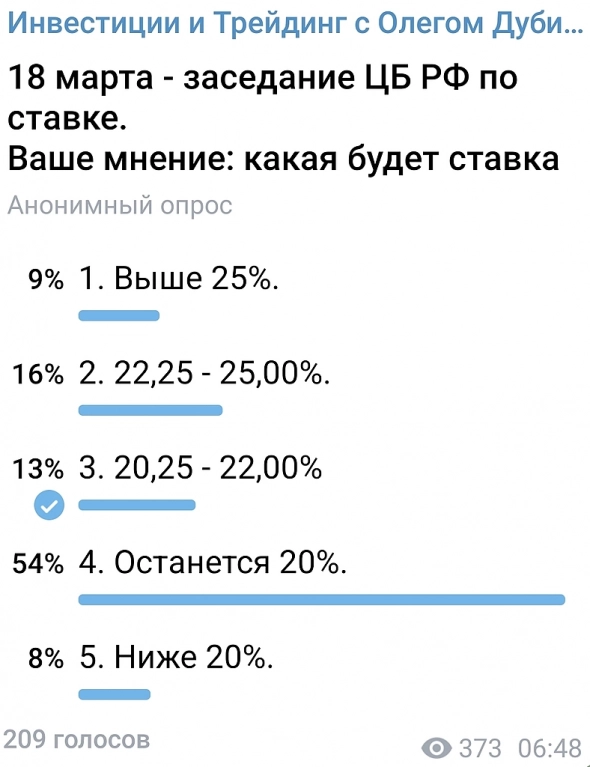

Блог им. OlegDubinskiy |Какая будет ставка ЦБ РФ на заседании 18 марта 2022г.

- 15 марта 2022, 08:28

- |

Провёл опрос на канале и в чате.

Большинство считает, что останется 20%.

Проверим!

С уважением,

Олег.

Большинство считает, что останется 20%.

Проверим!

С уважением,

Олег.

Блог им. OlegDubinskiy |Длинные ОФЗ (26230, 26238): когда на горизонте будет видно окончание войны, могут расти.

- 07 марта 2022, 08:49

- |

Много пишут про акции, ФНД с 1 трлн.руб. и т.д.

И совсем забыли про облигации, особено про ОФЗ.

Много неопределённости

Ещё не понятно, когда фондовую секцию Мосбиржи откроют.

Честно говоря, из облигаций серьёзно отношусь только к ОФЗ.

Остальные могут стать малоликвидными

Видимо, длинные ОФЗ (26230, 26238) станут интересны,

они начнут расти на ожиданиях окончания войны.

Пока нет понимания,

сколько ещё может продлиться война, когда откроют фондовую секцию Мосбиржи...

Обсудить длинные ОФЗ можно идесь или в чате t.me/OlegTradingChat

С уважением,

Олег

И совсем забыли про облигации, особено про ОФЗ.

Много неопределённости

Ещё не понятно, когда фондовую секцию Мосбиржи откроют.

Честно говоря, из облигаций серьёзно отношусь только к ОФЗ.

Остальные могут стать малоликвидными

Видимо, длинные ОФЗ (26230, 26238) станут интересны,

они начнут расти на ожиданиях окончания войны.

Пока нет понимания,

сколько ещё может продлиться война, когда откроют фондовую секцию Мосбиржи...

Обсудить длинные ОФЗ можно идесь или в чате t.me/OlegTradingChat

С уважением,

Олег

Блог им. OlegDubinskiy |Большинство считает, что в 2022г. будет (частичный) дефолт России по внешним долгам.

- 01 марта 2022, 06:56

- |

Провёл опрос в чате.

Большинствотсчитает, что дефолт России, полный или частичный, будет.

С уважением,

Олег.

Большинствотсчитает, что дефолт России, полный или частичный, будет.

С уважением,

Олег.

Блог им. OlegDubinskiy |Будет ли в 2022г. дефолт России по внешним долгам?

- 28 февраля 2022, 23:24

- |

Обратите внимание на падение российских евробондов.

Если ЕЭС и США замораживают резервы России, то логично не платить по внешним долгам?

В 1998г.был дефолт России, но по другой причине.

Пишите Ваше мнение о возможности дефолта.

С уважением,

Олег.

Если ЕЭС и США замораживают резервы России, то логично не платить по внешним долгам?

В 1998г.был дефолт России, но по другой причине.

Пишите Ваше мнение о возможности дефолта.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс