Блог им. Olli |У семи "нянек" - проданы облигации!

- 10 апреля 2019, 16:14

- |

Организовать облигационный выпуск — дело весьма хлопотное. Однако не так сложно организовать выпуск облигаций, как осуществить его полную продажу.

Поэтому при размещении выпусков облигаций банки нередко привлкают несколько организаторов: обычно это другие банки, инвестиционные фирмы и другие игроки, заинтересованные в продаже бумаги. Если размещаются евробонды, то нередко происходит привлечение инвестиционных банков. Особенно “почетно” прибегать к услугам банков из так называемого Bulge Bracket’а: Goldman Sachs, JP Morgan, Citi, UBS и других банков с мировым именем.

При продаже не особо крупных выпусков важно очень грамотно подобрать банки-организаторы: оценить потенциальную клиентскую базу банка, эффективность работы отдела продаж и каналы, которые они используют для распространения облигаций. Иногда крупные банки ведут себя непредсказуемо.

- комментировать

- Комментарии ( 0 )

Блог им. Olli |LBO облигации по-арабски

- 02 апреля 2019, 10:25

- |

Самая прибыльная компания 2018 года, Saudi Aramco, начинает road show своего облигационного выпуска на $10 миллиардов

Компания, которая уже долгое время готовится к IPO и, довольствуется весьма выгодными для нее ценами на нефть и, для покрытия покупки нефтехимической компании SABIC, выходит с этим облигационным выпуском.

По сути, данный облигационный выпуск представляет собой особый тип финансирования LBO-сделки по приобретению нефтяной компанией нефтехимика. Учитывая, что облигации один из самых предсказуемых в плане расчета инструментов при LBO, даже в российских реалиях он может найти более широкое применение, чем на данный момент.

Как вы думаете, есть ли сейчас на российском рынке вероятные кандидаты для проведения подобных LBO сделок?

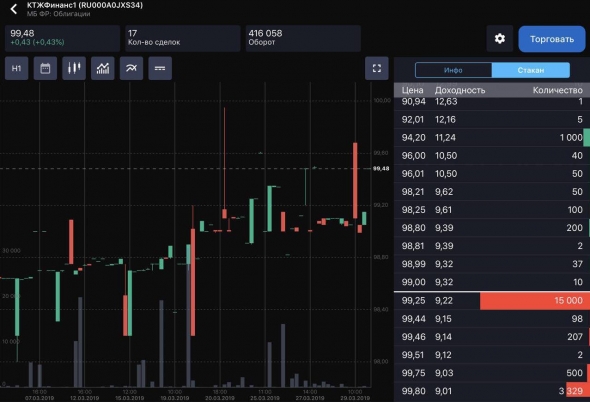

Блог им. Olli |Следующая станция - КТЖ

- 01 апреля 2019, 08:51

- |

Пока РЖД теряет триллионный проект по строительству ВСМ “Москва-Казань”, будущее евробондов компании, которые она разместила накануне (еще и под меньший процент, чем предполагалось) видится еще более туманным.

При оценке выпуска кажется, что многие обходят стороной санкционные риски компании. Если на российскую экономику вновь введенные санкции окажут вполне контролируемое влияние, то в случае РЖД — могут произойти не самые предсказуемые вещи. Знают ли финансисты-железнодорожники что-то большее, чем рынок? Не думаю.

Гораздо более интересной альтернативой облигаций среди транспортных компаний является бумаги казахской железнодорожной компании — “КТЖ”, номинированной в рублях. Бумаги компании показывают стабильную рыночную динамику и очищены от рисков санкций, в отличие от российской компании. К тому же, по бумагам поддерживается хорошая ликвидность, что заметно избавит вас от лишней головной боли.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс