Евгений Онегин

Россию перестали бояться

- 15 сентября 2017, 22:58

- |

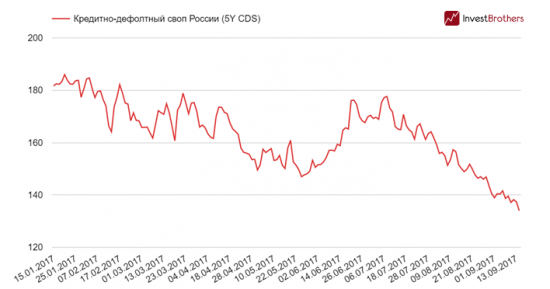

Россия стала не так страшна для иностранцев. По итогам четверга кредитно-дефолтный своп России опустился на новый минимум года.

Страновые риски России продолжают снижаться на протяжении всего года и вчера достигли уровня в 133,99 п. Таким образом, наша страна стала выглядеть привлекательнее, чем Турция (162,26), Португалия (157,31), Бразилия (181,77) и Италия (137,53).

Кредитно-дефолтный своп (CDS) на суверенные облигации России не опускался так низко с 2013 г. То есть, инвесторы перестали воспринимать низкие цены на нефть и санкции как риски для экономики нашей страны, хотя они никуда и не делись.

CDS, в свою очередь, используют как барометр рисков и страхов. К примеру, в начале 2015 г. он взлетал до 613 п., что оказывало дополнительное давление на валютный рынок России.

Сегодня же небольшие цены на “черное золото” не сопровождаются высокими опасениями на счет нашей страны, что заметно снизило зависимость рубля от нефти.

Ссылка на статью

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 20 )

Банкам срочно понадобилась долларовая ликвидность

- 15 сентября 2017, 11:31

- |

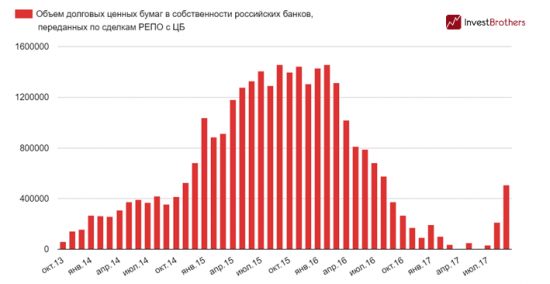

Банк России свернул операции валютного РЕПО, однако банкам по-прежнему нужны доллары и некоторым довольно-таки много.

Согласно данным Центрального банка, к началу сентября кредитные организации страны заложили ЦБ долговых ценных бумаг, номинированных в долларах, на сумму в 506,8 млрд рублей. По нынешнему курсу это примерно 8,8 млрд долларов. В последний раз так много облигаций находилось в залоге у регулятора в июле 2016 г.

Стоит также отметить, что лишь три месяца назад объем залога не превышал и 2 млрд рублей – взлет за лето в 284 раза.

В основном закладывали долговые ценные бумаги других государств – на 444 млрд рублей. Корпоративных облигаций не так много – 62,5 млрд.

Спрос на евро не такой высокий, как на доллары. Долговых бумаг, номинированных в европейской валюте, заложено лишь на 3,9 млрд рублей.

Резюме

Напомним, что к июлю задолженность кредитных организаций перед Банком России по валютному РЕПО составляла порядка 1,5 млрд долларов.

( Читать дальше )

Минфин приступил к активному финансированию бюджета

- 14 сентября 2017, 22:11

- |

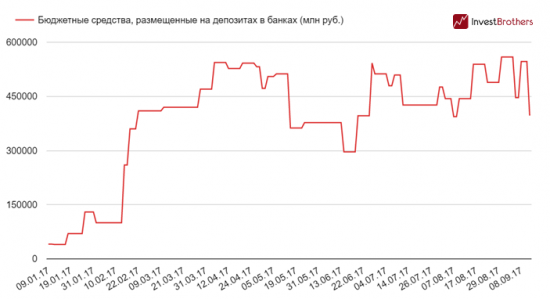

После летнего затишья правительство России приступило к финансированию бюджета страны с новым рвением.

Согласно данным Федерального казначейства РФ, вчера Минфин забрал со срочных депозитов банков 150 млрд рублей. Таким образом, остатки на счетах в кредитных организаций снизились до 396,8 млрд рублей.

Кроме того, путем размещения ОФЗ правительство выручило еще около 41 млрд рублей. За 12 и 13 сентября Минфин направил на выплату купонов около 18 млрд рублей. То есть, чистый приток средств составил около 23 млрд рублей.

За два дня Министерство финансов привлекло через ОФЗ и вернуло с депозитов в общей сложности 173 млрд рублей. Если в ближайшие дни эти средства не будут вновь размещены на вкладах в банках, то можно предположить, что возобновилась активная фаза финансирования бюджетных расходов.

Напомним, что на протяжении двух месяцев лета – в июне и июле – федеральный бюджет России исполнялся с профицитом. В первый месяц лета доходная часть превысила расходную на 74 млрд рублей, во второй еще на 66 млрд. Вполне возможно, что и август был профицитным. Однако вот уже в сентябре правительству понадобились как отложенные, так и заемные средства.

( Читать дальше )

Рынок нефти превращается с профицитного в дефицитный

- 14 сентября 2017, 00:05

- |

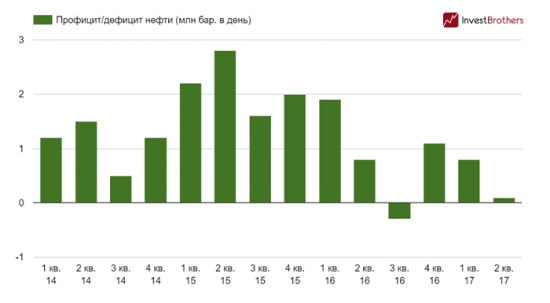

Согласно сентябрьскому отчету ОПЕК, по итогам второго квартала 2017 г. профицит нефти в мире опустился до 100 тыс. баррелей в день.

По расчетам картеля, во втором квартале 2017 г. мировое потребление нефти составило 96 млн баррелей, что на 300 тыс. больше, чем ОПЕК считала в августе. В то же самое время объем предложения составил 96,1 млн баррелей в сутки, таким образом, профицит сырья практически сошел на нет.

По итогам первого квартала 2017 г. производство “черного золота” превышало спрос на него на 700 тыс. бочек, теперь лишь на 100 тыс.

По прогнозу ОПЕК, по итогам всего текущего года потребление сырья составит в среднем 96,8 млн баррелей в день, тогда как не члены картеля обеспечат добычу в 64,1 млн. То есть, для картеля останется 32,7 млн. Напомним, что по итогам августа среднесуточное производство стран ОПЕК держалось на уровне в 32,8 млн.

Но это в среднем по году, а так в третьем квартале у ОПЕК будет возможность поднять добычу до 33,7 млн баррелей, а в четвертом до 33,3 млн.

( Читать дальше )

Рынок ценных бумаг России ждет распродажа в 281 млрд рублей?

- 13 сентября 2017, 14:02

- |

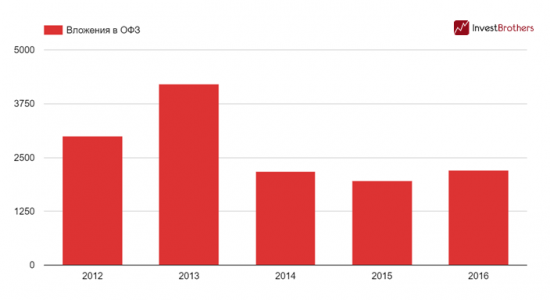

Норвежский инвестиционный фонд, под управлением которого находится более 1 трлн долларов, уходит из России. Много ли у него активов в нашей стране? И если он решил продать ОФЗ, то почему не может начать избавляться и от акций?

К началу 2016 г. норвежский фонд вложил в нашу страну 4,9 млрд долларов, по текущему курсу это примерно 280,6 млрд рублей. Инвестиции распределены примерно поровну между акциями и облигациями федерального займа. В ОФЗ было вложено 2,2 млрд долларов или 126,4 млрд рублей, в акции – 2,7 млрд долларов или 154,2 млрд рублей.

Объем в 126,4 млрд рублей довольно-таки существенный для рынка ОФЗ, однако не такой уж и большой. По итогам июля весь рынок долговых бумаг России оценивался в 6,3 трлн рублей. То есть, на один лишь норвежский фонд приходится 2% российского внутреннего долга. Дневной оборот ОФЗ на Московской бирже примерно 7-10 млрд рублей. Поэтому, чтобы незаметно продать свои бумаги, фонду понадобится достаточно долгое время. Либо ОФЗ буду реализованы напрямую покупателю на внебиржевом рынке.

( Читать дальше )

Пора бить тревогу? Российский экспорт обвалился в июле!

- 12 сентября 2017, 13:38

- |

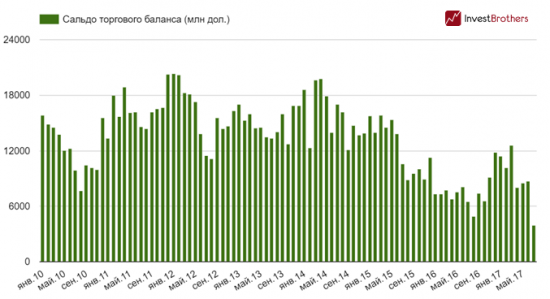

Объем экспорта российских товаром упал в июле на 4,8 млрд долларов или на 16,2%. Так мало наша страна не продавала с августа 2016 г., однако тревожно не это, а то, что импорт практически не изменился, тем самым сальдо торгового баланса приближается к нулю.

В июле 2017 г. Россия направила на зарубежные рынки товаров на 24,7 млрд долларов, в то время как в июне суммарные продажи составили 29,5 млрд. Объем ввезенной продукции в июле составил 20,7 млрд долларов, что лишь на 58 млн меньше, чем месяцем ранее.

Таким образом, сальдо торгового баланса нашей страны упало до 4 млрд долларов, такого не было аж с апреля 2003 г.! Если за 14 лет наша страна начала экспортировать в 2,5 раза больше, то импорт товаров увеличился в 3,5 раза. С такими темпами Россия уже совсем скоро может превратиться в нетто-импортера.

Резюме

Данный приток средств практически граничит с нулевым, если брать масштабы всей страны. Высокий объем импорта вызван восстановлением экономики России, поэтому, возможно, он немного снизится через некоторое время. А вот экспорт вряд ли без поддержки нефтяных цен сможет подняться выше мартовских показателей.

И-за падения сальдо торгового баланса к столь низким уровням, снижается поддержка рублю со стороны экспортеров, а они являются главным игроком, не позволяющим опуститься российской валюте. С ростом импорта будет все больше нужно иностранной валюты и спрос на нее может в один день перекрыть предложение экспортеров.

Ссылка на статью

( Читать дальше )

Россия и Турция скупили все золото

- 11 сентября 2017, 18:19

- |

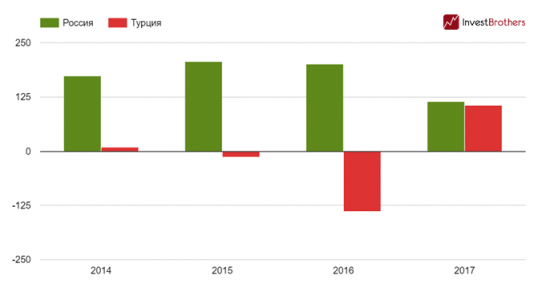

Российский Центральный банк продолжает наращивать свои вложения в золото и уже семь месяцев подряд делает это без остановки.

За июль Банк России пополнил золотые резервы страны еще на 13,6 тонн. Таким образом с начала года объем драгоценного металла в ЗВР страны увеличился на 114,2 тонны. В общей сложности Центральный банк РФ накопил 1729,4 тонны золота и это седьмой результат в мире.

По темпам покупок мы уже второй месяц подряд уступаем центральному банку Турции. В июне он приобрел 14,9 тонны, а в июле 26,8 тонн. Тем самым, страна занимает второе место по объему купленного металла в 2017 г., уступив России 8,3 тонны.

Также в этом году на постоянной основе пополняет свои резервы центральный банк Казахстана – за 2017 г. он купил 22,9 тонн.

Китай, в свою очередь, уже девять месяцев “хранит молчание”, прекратив покупки в ноябре 2016 г.

Крупнейшим продавцом золота в мире стал регулятор Азербайджана, реализовав за семь месяцев 20 тонн металла.

( Читать дальше )

ЦБ подсчитал, что будет, если США введут запрет на покупку ОФЗ

- 10 сентября 2017, 22:07

- |

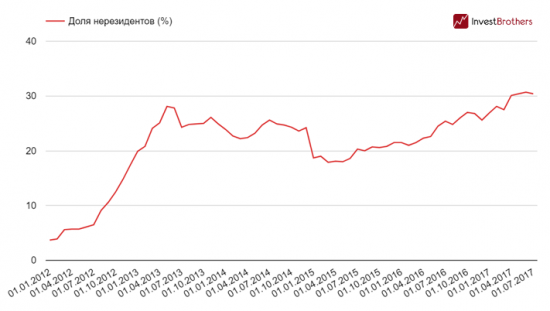

Согласно подписанному закону о санкциях в отношении России, Министерство финансов США обязано в течение 180 дней с момента вступления в силу закона рассмотреть вопрос о введении ограничений на вложения средств в российские ОФЗ.

Центральный банк России рассмотрел возможные сценарии и пришел к выводу, что введение ограничительных мер со стороны США может поднять доходность долговых бумаг на 4 процентных пункта. Также у некоторых банков может снизиться показатель достаточности капитала Н1.0 “ниже установленного минимума” в 8%.

С начала года на российских покупателей госдолга приходилось 60-70% и краткосрочный уход нерезидентов не сильно сказывался на рынке гособлигаций. “На историческом горизонте (в том числе в феврале и июне 2017 г.) отмечались периоды низкого присутствия нерезидентов на рынке ОФЗ, при этом ситуация на рынке оставалась стабильной”, отметили в ЦБ.

( Читать дальше )

Иностранные инвесторы вывели из российских акций 110 млрд рублей

- 10 сентября 2017, 00:10

- |

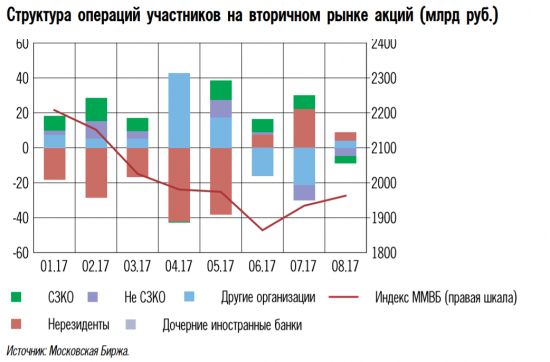

Согласно оценкам Банка России за период с января по июнь нерезиденты вывели из российских акций 110 млрд рублей.

Причем за первые пять месяцев года нетто-продажи составили 145 млрд рублей. То есть, в июне иностранцы купили чистыми на 35 млрд рублей. В июле также наблюдались покупки, отметил регулятор.

Распродажи нерезидентов были одной из причин падения индекса ММВБ, который за первые шесть месяцев года упал на 17,8%.

По косвенным признакам, а именно началу притоку средств в биржевой фонд RSX, инвестирующий в российские акции, можно предположить, что и в августе и сентябре сохранилась положительная динамика в нетто-покупках нерезидентов.

Ссылка на статью

Другая статистика:

Может быть интересно:

Игра в российский долг возобновилась

- 06 сентября 2017, 23:53

- |

В то время как нерезиденты сокращали свои вложения в суверенный долг нашей страны, российские банки продолжали покупать ОФЗ и не дали ценам упасть.

В июне объем портфеля банков страны в облигации федерального займа вырос до 3,26 трлн рублей, увеличившись по отношению к маю на 16,1 млрд рублей.

Напомним, что доля нерезидентов за это время сократилась на 21 млрд рублей. Остальные участники рынка также снизили объем вложений, но на 9 млрд рублей. Сам рынок ОФЗ сжался на 14 млрд рублей. То есть, иностранные инвесторы предпочитали продавать бумаги и на вторичном рынке.

А покупали гособлигации, скорее всего, кредитные организации России. Однако их спрос возродился лишь в последние два месяца. За первые полгода 2017 г. их портфель сократился на 99 млрд рублей. В то время как нерезиденты увеличили свои вложения аж на 352 млрд рублей.

Резюме

На фоне слабого спроса со стороны участников рынка на долговые бумаги страны в начале лета появились опасения, что стоимость облигаций вот-вот пойдет вниз. Вполне возможно, это и послужило причиной слабого интереса к ОФЗ.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс