Евгений Онегин

Почему экономика США близка к рецессии?

- 20 февраля 2018, 09:56

- |

Долговой рынок США подает первые признаки надвигающейся рецессии.

Разница между доходностями по 30-летним и 10-летним государственным облигациям Соединенных Штатов приближается к нулю. По итогам прошлой пятницы спред между ставками составил лишь 0,26 процентных пункта, в 2010 г. он был равен 1,6 процентных пункта.

Напомним, что традиционно в период роста экономики разница между доходностями по длинными и короткими облигациям растет, а в моменты рецессии или перед ней она выравнивается и переходит в отрицательную зону.

В последний раз спред между 30-летними и 10-летними гособлигациями США был близок к нулю в 2005-2007 гг. И именно в 2007 г. в Америке начался “Ипотечный кризис”.

В глубокую отрицательную зону разница доходностей уходила еще в 1999-2000 гг., как раз прям за несколько месяцев до обвала на фондовых площадках Соединенных Штатов.

Резюме

Налоговые реформы, принятые в конце 2017 г., должны оказать поддержку экономике США. Вполне возможно, что этими действиями власти страны пытаются придать импульс деловой активности на фоне ужесточения монетарной политики.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Российские банки установили новый рекорд по объему контролируемого ими госдолга страны

- 19 февраля 2018, 12:26

- |

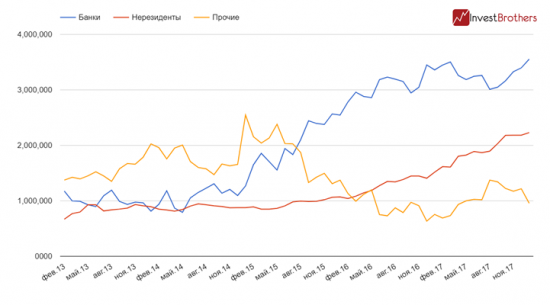

После небольшого перерыва российские банки продолжили увеличивать свои вложения в облигации федерального займа.

К началу текущего года в общей сложности на балансе кредитных организаций находилось ОФЗ на сумма в 3,55 трлн рублей, что на 156,9 млрд рублей больше, чем месяцем ранее. Таким образом, установлен новый рекорд по объему контролируемого долга со стороны банков. Предыдущий максимум был равен 3,5 трлн рублей.

За весь прошлый год банки приобрели гособлигаций на сумму в 193,7 млрд рублей, что, кстати, является самым скромным показателем по сравнению с другими участниками рынка. К примеру, нерезиденты приобрели ОФЗ на 713 млрд рублей, а прочие покупатели – на 200 млрд.

То есть, в декабре кредитные организации пополнили свои запасы гособлигаций на 81% от всего чистого годового объема.

Резюме

Российские банки с марта по июль 2017 г. продали ОФЗ чистыми на 493,8 млрд рублей, после чего купили их же на 543,8 млрд рублей. Примерно в это же время, а более точнее: с марта по сентябрь, наблюдался повышенный спрос со стороны нерезидентов – их портфель за семь месяцев увеличился на 572 млрд рублей. А вот с октября по декабрь они временно “устранились” с рынка, после чего на их смену пришли кредитные организации.

( Читать дальше )

Российский фондовый рынок продолжит свой рост

- 15 февраля 2018, 15:54

- |

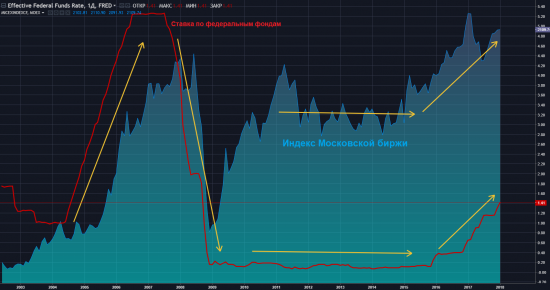

С 2004 г. появилась занимательная закономерность между ставкой по федеральным фондам США и движением российского фондового рынка.

Традиционно экономисты и финансисты опасаются повышения процентных ставок в Соединенных Штатах, предрекая выход иностранцев из активов. Но рынки ведут себя крайне непредсказуемо и зачастую наперекор всем логическим мнениям. Такая же ситуация и с российским фондовым рынком. Предсказать его движение крайне сложно, а порой невозможно из-за большого количества факторов, влияющих на него.

Однако с 2004 г. сформировалась заметная корреляция между поведением российского рублевого фондового рынка и изменением процентных ставок в США. Если ставки растут, то и Индекс Московской биржи тоже идет вверх, если ставки падают также поступает и индекс. Кроме того, если ставки стоят на месте, то и российские акции бьются в боковике.

Резюме

( Читать дальше )

Что делает Баффетт в нынешней обстановке?

- 15 февраля 2018, 11:28

- |

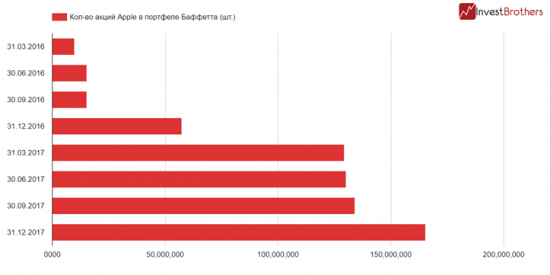

Самый успешный инвестор в мире Уоренн Баффетт не боится обвала фондовых рынков и продолжает покупать акции компаний.

Согласно отчету, который холдинг миллиардера предоставляет в Комиссию по ценным бумагам и биржам, общая стоимость всех акций в его портфеле достигла 191,2 млрд долларов.

За четвертый квартал 2017 г. Уоренн Баффетт существенно увеличил свои вложения в Apple. За три месяца он приобрел 31,2 млн акций компании из Купертино. В итоге к началу 2018 г. у Баффетта было 165,3 млн акций технологического гиганта. На сегодняшний день стоимость этого пакета составила бы 27,7 млрд долларов. Таким образом, Apple заняла самую большую долю в портфеле миллиардера – 14,5%.

Также Баффетт покупал акции Teva и Bank of New York Mellon. Заметному сокращению подвергся пакет из ценных бумаг IBM – инвестор продал 35 млн акций примерно за 5,4 млрд долларов.

Резюме

С другой стороны, Баффетт не покупал акции Apple, а перекладывал в них деньги, вырученные от выхода из IBM. Каких-то других существенных вложений миллиардер не делал, что, на наш взгляд сигнализирует о том, что на рынке становится все меньше и меньше бумаг, в которые можно направить свои деньги.

( Читать дальше )

Банковская система России обретает признаки стабильности

- 14 февраля 2018, 18:04

- |

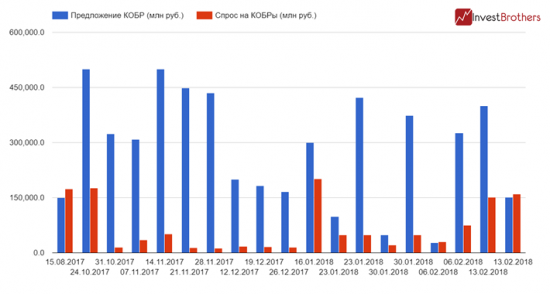

Российские банки распробовали КОБРы ЦБ – спрос на облигации наконец-то оживился.

Банк России проводит размещение купонных облигаций (КОБР) с августа прошлого года. Однако данный инструмент не пользовался популярностью среди кредитных организаций – Центральному банку с трудом удавалось привлечь хоть какие-то средства. К примеру, с 31 октября по 26 декабря спрос на бумаги в редких случаях превышал 51 млрд рублей, тогда как предложение было на сотни миллиардов.

Вчера регулятору удалось продать облигаций на 311 млрд рублей, где первый аукцион был раскуплен полностью, даже с небольшой переподпиской. Вторые “торги” оказались не столь удачными: из 400 млрд было размещено 151 млрд. Однако если сравнивать с результатами прошлого года, то текущий интерес к бумагам достаточно высокий.

Резюме

Отсутствие спроса на КОБРы в 2017 г. было связано, скорее всего, с окончанием финансового года – банки предпочитали держать ликвидность поближе к себе.

( Читать дальше )

Иностранные инвесторы с удовольствием кредитуют Россию. Этим надо пользоваться!

- 13 февраля 2018, 20:16

- |

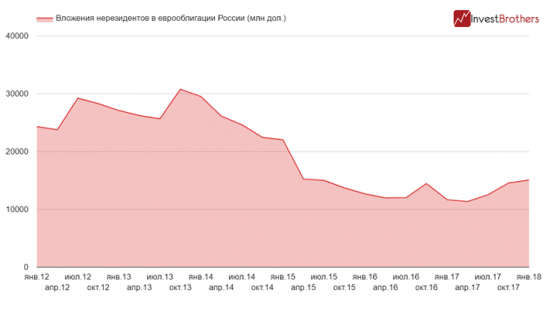

Иностранные инвесторы вопреки опасениям на счет санкций продолжают покупать российские долговые бумаги.

К началу текущего года объем вложений нерезидентов в российский госдолг возрос, причем увеличение коснулось как рублевые облигаций, так и валютные. По состоянию на 01 января иностранные инвесторы контролировали 33,1% рублевых и 37,9% валютных обязательств России. В абсолютных величинах получилось 2,2 трлн рублей и 15,1 млрд долларов.

За декабрь, несмотря на сокращение объемов рынка ОФЗ, – он снизился на 58 млрд рублей – сумма вложенных иностранцами средств возросла на 47 млрд рублей. Таким образом, увеличилась и их общая доля на рынке. До исторического максимума не хватило 0,1 процентных пункта.

По итогам всего 2017 г. иностранные инвесторы купили ОФЗ на 713 млрд рублей или 64,4% всего нового долга и на 3,4 млрд долларов еврооблигаций России. То есть в общем ими было выдано кредитов нашей стране на сумму в 911 млрд рублей.

( Читать дальше )

Падение цен на нефть может продолжиться

- 12 февраля 2018, 12:36

- |

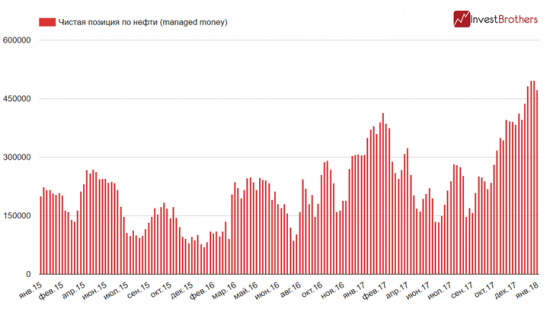

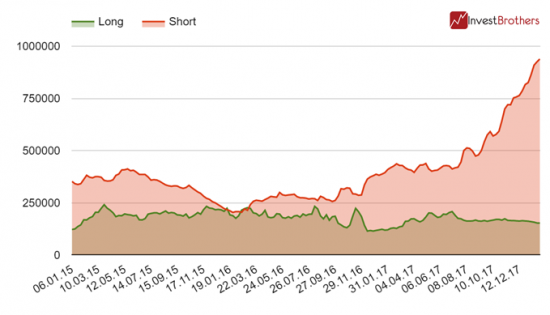

Хедж-фонды приступили к постепенному сокращению длинных позиций по нефти. Не поздно ли?

По состоянию на 06 февраля в портфелях фондов находилось 512,9 тыс. длинных и 40,2 тыс. коротких контрактов по нефти. Таким образом, чистый “лонг” по “черному золоту” составил 472,8 тыс. контрактов, сократившись за период с 30 января по 06 февраля на 23,2 тыс. контрактов. В то же самое время котировки сырья опустились на 2%.

Падение стоимости нефти не привело к снижению коротких позиций со стороны крупнейших участников рынка – спред между “шортом” и “лонгом” у топ-4 трейдеров Нью-Йоркской товарной биржи составляет 3,7 процентных пункта, что является крупнейшей разницей с 22 ноября 2016 г. Правда, тогда они ставили на рост “черного золота”.

Объем открытых коротких позиций своп-дилеров сократился примерно на туже величину, что и “лонг” у хедж-фондов.

( Читать дальше )

Вокруг рубля воцарилась эйфория

- 07 февраля 2018, 19:16

- |

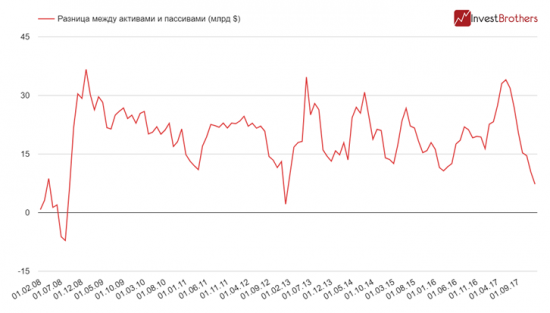

Разница между валютными активами и пассивами российских банков опустилась до минимумов, которых не было с 2013 г.

К началу текущего года объем валютных активов российских кредитных организаций снизился до 329,9 млрд долларов. В свою очередь, сумма пассивов была равна 322,6 млрд. Таким образом, активы превышают пассивы всего на 7,3 млрд долларов.

К лету прошлого года этот спред был равен 34 млрд долларов, то есть, за семь месяцев он сократился на 26,7 млрд долларов.

В последние четыре года разница между активами и пассивами ведет себя циклично, можно сказать “как на американских горках”, то возрастая, то сокращаясь. Однако так низко она не падала с начала 2013 г.

Бывают периоды, когда пассивы превышают активы, к примеру, такое происходило в июне и июле 2008 г. После чего всего за полгода эта разница выросла с -7,1 млрд до 36,7 млрд, получается чистое пополнение на 43,8 млрд долларов. Если вспомнить, то именно с августа по февраль происходило ослабление рубля. Тогда он упал с 23 рублей за доллар до 36, причем это сопровождалось заметными интервенциями со стороны Центрального банка.

( Читать дальше )

Рядовые инвесторы опять пришли на рынок не вовремя

- 06 февраля 2018, 23:49

- |

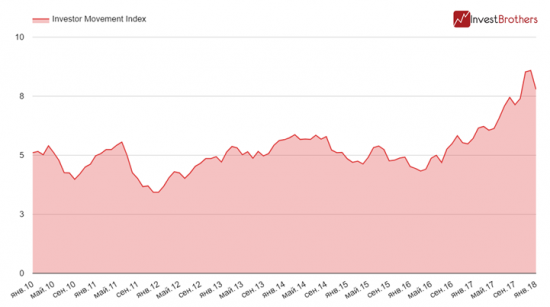

Американские рядовые инвесторы продолжили покупать акции в январе текущего года, но уже с меньшей активностью.

Согласно Investor Movenent Index (IMX), скорость покупок рядовыми инвесторами заметно снизилась в январе текущего года. Индекс упал на 0,8 пункта.

Напомним, что IMX подсчитывается брокерским домом TD Ameritrade, в котором открыто более 6 млн счетов.

Пик покупок пришелся на ноябрь и декабрь 2017 г. Тогда Индекс поднимался к 8,53 и 8,59 пунктов соответственно. Так активно американские акции не покупали, как минимум, с 2010 г. Лишь с этой даты брокер предоставляет расчеты.

Покупки в основном наблюдались в таких бумагах, как Amazon, Facebook, General Electric, Caterpillar, Boeing, Bank of America, Microsoft и Berkshire Hathaway. А вот продавали Gilead, Teva, ConocoPhillips, Macy’s, Qualcomm.

Резюме

Вполне возможно, что снижение активности связано с тем, что у непрофессиональных участников рынка просто закончился свободный “cash”. Таким образом, рядовые инвесторы могли войти в февраль “по уши” в позициях.

( Читать дальше )

Чего ждать от нефти?

- 05 февраля 2018, 16:01

- |

Рынок нефти приступил к снижению, с 25 января цены опустились на 3,8%. Кто начал продавать сырье?

На фьючерсном рынке, по данным Комиссии по торговле товарными фьючарсами, особых изменений не происходило в начале коррекции. По состоянию на 30 января в портфелях хедж-фондов находилось 535,9 тыс. длинных и 39,1 тыс. коротких позиций. Таким образом, их чистая длинная позиция сократилась всего лишь на 136 контрактов и теперь равна 496 тыс. контрактов, что эквивалентно 32,2 млрд долларам.

В то же самое время своп-дилеры продолжали наращивать свой “шорт” по нефти и установили очередной максимум в 938,6 тыс. коротких контрактов. С начала года сумма увеличилась на 113 тыс. контрактов.

С технической точки зрения, нефть подошла к важному локальному уровню поддержки – 35-дневная средняя. Традиционно она сопровождает все трендовые движения “черного золота” и если котировки пересекают ее, то это сигнализирует о замедлении движения, и чтобы оно продолжилось должно пройти опеределенное количество времени.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс