Евгений Онегин

Российские спекулянты вновь поверили в доллар

- 18 января 2018, 12:24

- |

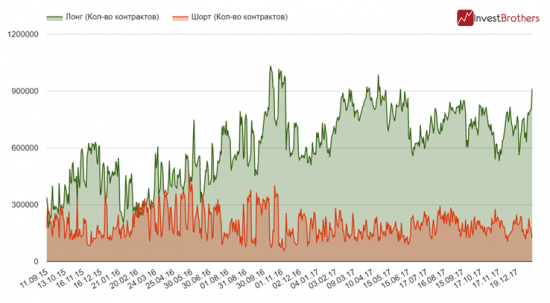

Российские спекулянты резко увеличили свои ставки на рост доллара.

В среду спекулянты, торгующие на Московской бирже, нарастили свои длинные позиции по американской валюте, доведя ставку до максимумов с апреля прошлого года. По итогам вчерашнего дня в их портфелях находилось 913 тыс. длинных контрактов, в то время как объем коротких остался вблизи своих минимумов. Суммарный чистый “лонг” увеличился до 788,4 тыс. контрактов, что эквивалентно 44,6 млрд рублей.

С начала года длинная позиция физических лиц по фьючерсу на доллар против рубля вырос на 153,6 тыс. контрактов, причем резкий рост состоялся в последние несколько дней. Это произошло после того, как цены на нефть не смогли закрепиться выше отметки в 70 долларов за баррель.

Резюме

Спекулянты ставили на рост американской валюты на протяжении всего прошлого года и как показывает время, были не правы.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Почему акции Сбербанка растут, несмотря ни на что?

- 17 января 2018, 19:18

- |

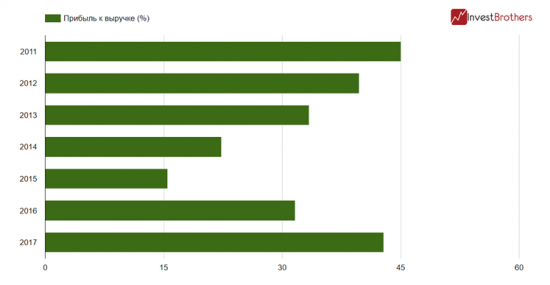

Акции Сбербанка были лидером роста в последние два с половиной года. Какие фундаментальные факторы могли повлиять на это?

За период с 2015 г. по 2017 г. чистая прибыль Сбербанка увеличилась более, чем в 3 раза. Если в 2015 г. компания заработала 223 млрд рублей, то в прошлом году ее прибыль могла составить порядка 700-750 млрд рублей (по МСФО). Согласно планам банка, к 2020 г. она должна будет увеличиться до 1 трлн рублей. Так много, как Сбербанк, зарабатывает лишь Газпром.

Сбербанку удается увеличивать прибыль даже на фоне снижающихся процентных доходов. За первые девять месяцев 2016 г. процентная выручка компании была равна 1,8 трлн рублей, в то время как в 2017 г. уже 1,74 трлн. Но организации удается держать маржу на том же уровне и даже немного увеличить ее. За год процентные доходы упали на 67 млрд рублей, а расходы снизились на 135 млрд – в два раза быстрее.

Также банк в трудные времена всегда поддерживается государством. В 2008 и в 2014 гг. Сбербанк выпустил субординированные кредиты на сумму в 500 млрд рублей, которые купил Центральный банк. Недавно их срок погашения был продлен на 50 лет, причем процентные ставки по ним регулярно пересматриваются.

( Читать дальше )

Сбербанк контролирует 18,2% российского внутреннего долга

- 17 января 2018, 10:10

- |

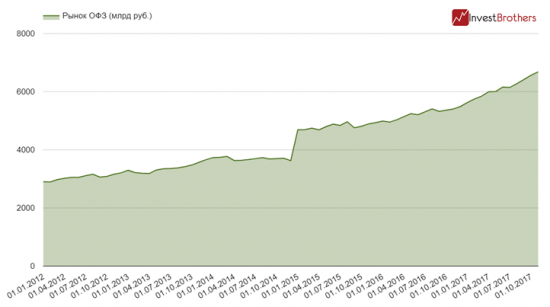

Рынок внутреннего российского долга приблизился к 6,7 трлн рублей. Однако большая его часть может быть аккумулирована “на руках” всего нескольких участников.

Согласно данным Центрального банк России, к началу четвертого квартала 2017 г.на долю нерезидентов приходилось 33,2% всего рынка ОФЗ, на долю банков – 48,2%. В абсолютных величинах это 2,2 трлн и 3,2 трлн рублей соответственно.

Лишь один участник внутреннего долгового рынка России контролирует 18,2% всего выпуска гособлигаций РФ и это – Сбербанк. В соответствии с его квартальной отчетностью, банк владеет ОФЗ на сумму в 1,2 трлн рублей, а это 37,5% всех вложений кредитных организаций в гособлигации.

Большая часть ОФЗ на балансе Сбербанка классифицируется, как “инвестиционные ценные бумаги, имеющиеся для продажи”, а именно 886,1 млрд рублей. Но это не означает, что банк в ближайшее время избавится от этих облигаций. К примеру, за девять месяцев 2017 г. эта сумма выросла на 122 млрд рублей.

( Читать дальше )

Стоит ли ждать роста доллара в текущем году?

- 16 января 2018, 10:32

- |

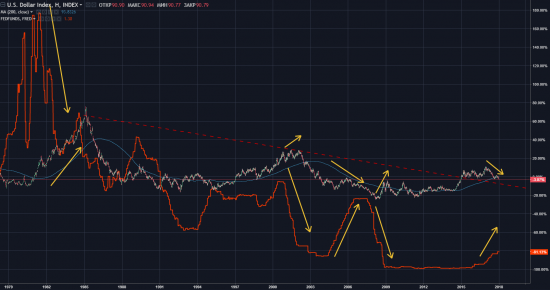

Американский доллар должен стать бенефициаром от повышения процентных ставок в США, однако пока он только теряет в своей стоимости.

За год Индекс американского доллара потерял порядка 14%. Если в январе 2017 г. он был близок к 104 п., то в январе текущего года он уже опустился к 90 п. По идее, если процентные ставки в стране растут, то это должно укреплять и курс национальной валюты, однако пока все наоборот.

Если обратиться к историческим параллелям, то рост процентных ставок в США крайне редко приводил к увеличению стоимости Индекса доллара. Напротив, ужесточение монетарной политики Федерального резерва совпадало по времени с ослаблением курса национальной валюты. И наоборот, когда падали ставки, тогда рос доллар.

Это происходит по нескольким причинам. Традиционно доллар является защитной валютой и в него бегут, когда мировая экономика испытывает трудности. В эти моменты ФРС начинает цикл понижения ставок. А когда экономика растет, регуляторы приступают к “завинчиванию гаек”, но инвесторы в это же время переходят к покупке более рискованных активов, тем самым выходя из доллара.

( Читать дальше )

Перспективы криптовалюты Ethereum. Технический анализ

- 15 января 2018, 17:49

- |

Криптовалюты оказались лидером по темпам прироста капитала в 2017 г. Будет ли 2018 г. столь благоприятным для них, попробуем разобраться на примере Ethereum.

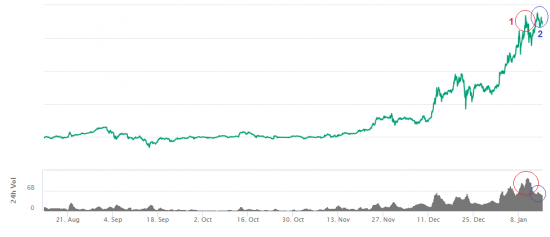

Ethereum, или в народе “Эфир”, за две недели января уже успел обновить максимумы, в моменте достигая 1432 долларов за единицу. По состоянию на 14:20 мск котировки находились на уровне в 1334 долларов, что ниже рекордных значений почти на 100 долларов. Однако для криптовалют сильная волатильность достаточно обыденное дело, поэтому этого бояться не стоит.

Попробуем рассмотреть график “Эфира” с технической точки зрения. Последний максимум был достигнут на падающих объемах. Если достижение вершины 1 (см. график) сопровождалось увеличением суммарного оборота, то установление нового рекорда (вершина 2) было сопряжено с падением объемов почти в два раза.

Согласно техническому анализу, это называется дивергенцией или расхождением. Чтобы обеспечивать устойчивость растущего тренда, необходимо, чтобы объемы торгов увеличивались вместе с котировками. Иначе произойдет обвал, так как рынок не сможет переварить все количество продавцов.

( Читать дальше )

Тот иностранный капитал, что хотел уйти из России, уже ушел

- 14 января 2018, 19:54

- |

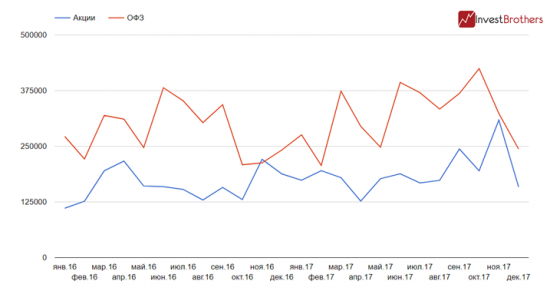

Иностранные инвесторы существенно снизили свой интерес к российским активам в декабре 2017 г. Это коснулось как акций, так и ОФЗ.

По итогам последнего месяца 2017 г. нерезиденты через иностранных брокеров наторговали российскими акциями на 158,8 млрд рублей, что на 150 млрд меньше, чем в ноябре 2017 г. Кроме того, данный объем стал самым скромным с апреля 2017 г.

Не жаловали и долговые инструменты России – месячный оборот ОФЗ на вторичном рынке среди семи крупнейших зарубежных брокеров упал по сравнению с ноябрем почти на 80 млрд рублей до 243,9 млрд. Так мало нерезиденты не торговали с февраля 2017 г. Однако за это время сам рынок ОФЗ заметно вырос, что привело к падению доли сделок со стороны иностранных участников рынка – она снизилась до 22%, что является самым скромным значением за последние два года.

Резюме

Скорее всего, падение объемов торгов связано с грядущими санкциями в отношении России. Нерезиденты стали готовиться к ним заблаговременно и, скорее всего, в ноябре закончилась первая волна распродаж. Остальные, видимо, будут ждать фактически принятых решений.

( Читать дальше )

Сможет ли Минфин своими “интервенциями” обвалить рубль?

- 12 января 2018, 11:22

- |

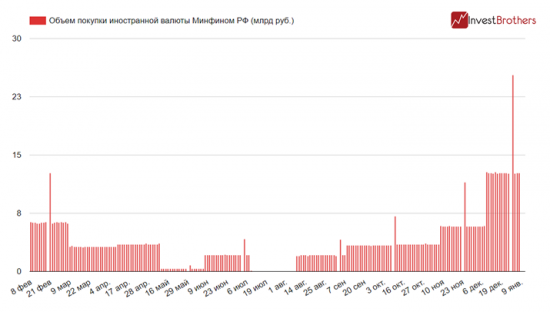

Министерство финансов озвучило свои планы по объему покупки валюты на рынке. Смогут ли операции ведомства привести к коррекции рубля?

Согласно информационному письму Минфина в период с 15 января по 6 февраля министерство потратит на покупку валюты 257,1 млрд рублей или по 15,1 млрд рублей в день. За весь прошлый год ведомство направило на эти цели 828 млрд рублей или в среднем по 3,7 млрд в день. То есть, суточные “интервенции” вырастут в четыре раза.

Среднесуточный объем торгов долларом и евро на Московской бирже 11 января составил примерно 230-250 млрд рублей. Получается, что операции Минфина увеличат дневной оборот на 6,5%. Сделки будут заключаться “равномерно в течение торгового дня”, таким образом, финансовые власти постараются уменьшить влияние на курс национальной валюты.

Если допустить тот факт, что данные “интервенции” будут постоянными в течение года, то за весь 2018 г. Министерство финансов может направить на покупку валюты примерно 3,1 трлн рублей, что по текущему курсу равно 55 млрд долларов, это по нашим оценкам будет даже больше, чем счет текущих операций.

( Читать дальше )

Российские банки столкнулись с дефицитом валютного фондирования

- 10 января 2018, 11:46

- |

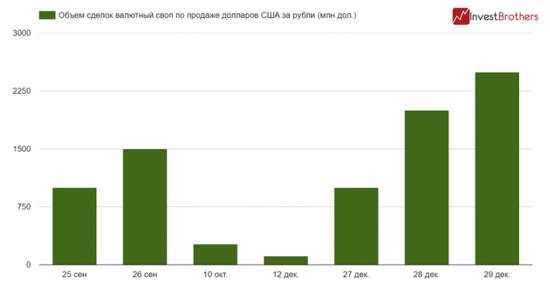

Ряд российских банков испытывал трудности с валютным финансированием в последние дни 2017 г.

В период с 27 по 29 декабря 2017 г. кредитные организации страны трижды прибегали к валютному фондированию через операции “валютный своп”. Напомним, что раньше при нехватке валюты банки России пользовались операциями РЕПО, но с октября прошлого года ЦБ завершил данного рода аукционы. Теперь банки либо просят деньги у Минфина, либо у Центрального банка через “валютные свопы”.

Так как через “валютный своп” можно занять деньги лишь на 1-2 дня, то этот инструмент не столь популярен у кредитных организаций. Однако при острой необходимости они все-таки обращаются к регулятору.

Более-менее заметные объемы привлечения фондирования через “валютные свопы” были зафиксированы в конце сентября. Тогда за два рабочих дня было взято в долг 2,5 млрд долларов.

За последние три рабочих дня декабря банки одолжили у ЦБ почти 5,5 млрд долларов. Кроме того, 29 декабря кредитные организации обратились и к Минфину. Ведомство разместило на депозитах в кредитных организациях еще 200 млн долларов.

( Читать дальше )

Насколько США близки к финансовому кризису?

- 09 января 2018, 10:30

- |

Эйфория на западных площадках продолжает затмевать умы инвесторов. С начала 2018 г. американские индексы прибавили в цене порядка 2,7%. Однако предвестниками обвалов обычно выступают долговые рынки. Посмотрим, что говорят они.

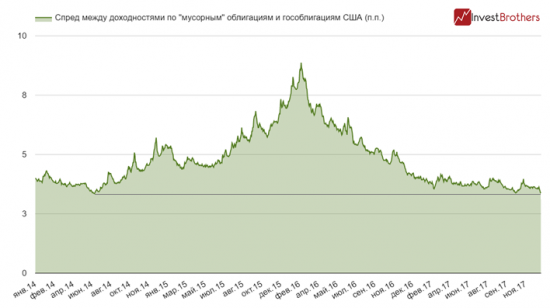

В качестве индикатора можно взять спреды между доходностями по “мусорным” облигациям и государственными долговыми бумагами США. Напомним, что “мусорными” облигациями называются бумаги, кредитный рейтинг которых ниже инвестиционного уровня. Традиционно в моменты кризисных явлений и заблаговременно до них разница между их доходностями начинает увеличиваться, а в периоды роста экономики напротив, сокращаться.

По итогам пятницы спред, рассчитываемый Bank of America Merill Lynch, опустился к минимумам 2014 г. и составил 3,36 процентных пункта. Такая скромная разница наблюдалась дважды за последние 11 лет: в 2014 и в 2007 гг. Если в 2007 г. финансовые власти мира проглядели начало мирового кризиса, то в 2014 г. его удалось избежать благодаря запуску печатных станков.

( Читать дальше )

Минфин помогает не только ЦБ сдерживать рубль, но и дает банкам ликвидность

- 26 декабря 2017, 23:36

- |

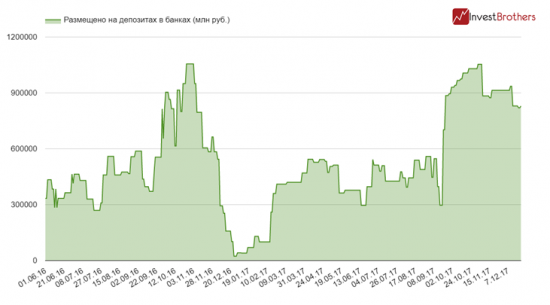

Несмотря на то что бюджет России закроет текущий год в дефиците, Минфин продолжает размещать свободные средства на депозитах в банках.

По состоянию на прошлую пятницу на депозитах кредитных организаций страны находилось более 829 млрд рублей. Причем все эти средства будут лежать в банках до следующего года и в 2017 г. израсходованы не будут.

К примеру, к аналогичной дате прошлого года на вкладах в банках лежало 102 млрд рублей, однако 2016 г. был закончен практически на нуле – 23 млрд рублей. В этом году меньше 829 млрд уже не станет, эта сумма может только увеличиться. Завтра, 26 декабря, Федеральное казначейство РФ проведет сбор заявок на размещение на 63 дня 89 млрд рублей.

Резюме

Получается немного странная картина – вроде федеральный бюджет России исполняется с дефицитом, а свободный остаток по итогам года будет от 829 до 918 млрд рублей. К началу декабря дефицит бюджета страны достиг 532 млрд рублей, за декабрь он может увеличиться еще где-то на 1,5 трлн рублей. Однако Минфин будет брать средства не со счетов в банке, а из резервов. Напомним, что все деньги Резервного фонда размещены в иностранной валюте.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс