Евгений Онегин

Нефть все чаще доставляется вовремя

- 24 октября 2017, 01:17

- |

Объемы перебоев в поставках нефти упали к минимумам 2012 г.

По подсчетам Министерства энергетики США, в сентябре среднесуточные перебои в поставках “черного золота” опустились до 1,6 млн баррелей в день, что является лучшим показателем с 2012 г.

Благодаря нормализации поставок из Нигерии, Ливии и Ирака объем сбоев за последние шесть месяцев сократился на 1 млн баррелей в день. Кроме того, были решены апрельские проблемы с доставкой сырья из Канады. Тогда среднесуточные перебои достигали в 425 тыс. баррелей.

Объем сбоев в поставках нефти из Ливии, Нигерии и Ирака упали до 295, 200 и 50 тыс. баррелей в день соответственно.

Если перебои в ОПЕК были связаны с внутренними военными и политическими конфликтами, то канадские задержки вызваны погодными условиями и пожарами.

В августе Соединенные Штаты также вынуждены были снижать производство из-за урагана Харви – среднесуточные перебои достигли 186 тыс. баррелей. В сентябре объем сбоев снизился до 53 тыс. баррелей в день. Ураганы Ирма и Мария не затронули нефтяную промышленность США, сообщили в Минэнерго страны.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

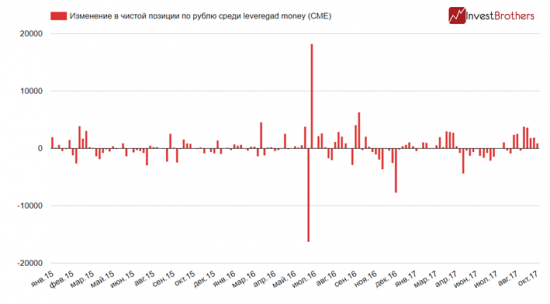

Ставки на рост рубля увеличиваются, а он стоит на месте

- 23 октября 2017, 10:48

- |

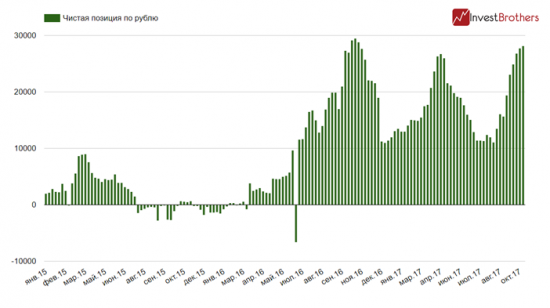

Иностранные спекулянты вновь увеличили ставки на укрепление рубля – за неделю объем открытых длинных позиций вырос еще на 7,7 млрд рублей.

К концу 17 октября в портфелях хедж-фондов (leveraged money) находилось 41 тыс. длинных и 12,9 тыс. коротких контрактов, что на 3 тыс. и 2,7 тыс. больше показателей недельной давности соответственно.

Таким образом, количество открытых длинных позиций по рублю достигло нового исторического максимума, однако в этот раз растут и “шорты”. Поэтому чистый “лонг” по российской валюте все еще меньше, рекордных значений, однако до них не достает лишь 1,3 тыс. контрактов или 3,4 млрд рублей.

В то же самое время западные ставки на рост рубля не сильно сказываются на курсе национальной валюты. Спекулянты начали активно наращивать “лонги” по рублю с середины августа. За это же время доллар потерял к российской валюте лишь 3,2%, в то время как ставки выросли на 42,7 млрд рублей.

( Читать дальше )

Почувствует ли рубль на себе крупные платежи по внешнему долгу?

- 20 октября 2017, 10:17

- |

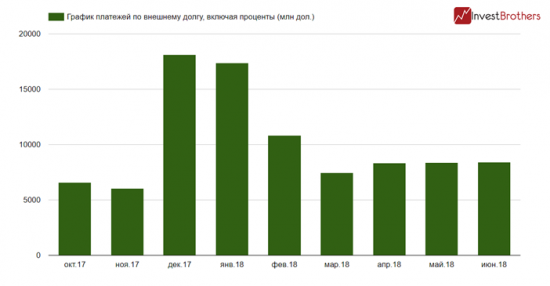

Российский рубль может оказаться под давлением к концу текущего – началу следующего года. За декабрь-январь российским организациям предстоит выплатить более 30 млрд долларов.

По новым оценкам Центрального банка, в декабре текущего года на выплату основного долга будет направлено 16,5 млрд долларов, на проценты еще 1,7 млрд. Однако и январь окажется непростым для российских предприятий – им предстоят платежи размером в 15 млрд долларов и проценты в 2,4 млрд.

Таким образом, на погашение внешней задолженности в декабре и январе будет направлено 18,2 и 17,4 млрд долларов соответственно.

Правда, существует большая вероятность, что заметная часть этой задолженности будет рефинансирована и пролонгирована. К примеру, январская сумма платежей на 70% состоит из внутригрупповых платежей, подсчитали в ЦБ. “Данные платежи имеют высокую вероятность пролонгации и, скорее всего, не окажут давления на ликвидную позицию заемщиков”, заявил регулятор.

( Читать дальше )

Банк России хочет лишить банки 1 трлн рублей

- 19 октября 2017, 19:53

- |

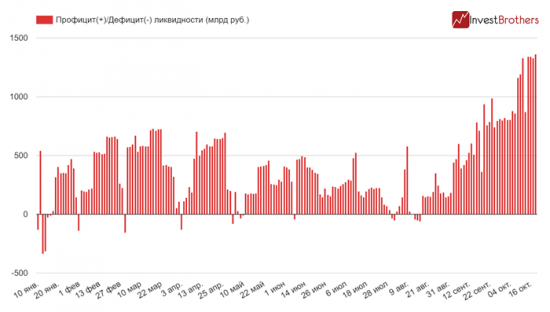

Банк России в ближайший месяц заберет с рынка 1 трлн рублей. Регулятором принято решение об эмиссии двух дополнительных облигационных займов.

Согласно информационному письму, опубликованному на официальном сайте ЦБ, регулятор планирует провести эмиссию второго и третьего выпусков купонных облигаций Банка России (КОБР). Напомним, что долговые бумаги продаются только кредитным организациям.

Второй выпуск будет предложен банкам 24 октября. Объем эмиссии – 500 млрд рублей. Срок обращения – 85 дней или до 17 января 2018 г. Облигации будут иметь доходность равную процентной ставке ЦБ.

Третий выпуск планируется разместить позднее: 14-15 ноября. Объем привлекаемых средств и процентная ставка будут аналогичны второму выпуску.

Напомним, что 15 августа Банк России выпустил первую КОБРу, абсорбировав с рынка 150 млрд рублей. Планируемый срок возврата – 15 ноября 2017 г. Как раз сразу после чего будут выпущены новые облигации.

Резюме

На протяжении всего октября профицит банковского сектора непрестанно растет. К 18 октября он достиг 1,36 трлн рублей. Кроме того, чтобы убрать с рынка излишние средства регулятор проводит депозитные аукционы “точечной настройки”.

( Читать дальше )

Неужели российские банки испытывают валютный голод?

- 18 октября 2017, 23:21

- |

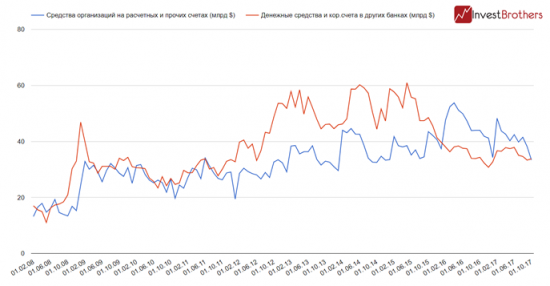

Вчера прошел слух, что у российских банков есть проблемы с валютной ликвидностью и они чуть ли не голодают. Попробуем понять на объективных фактах, так ли это.

Как отметили в своем графике аналитики Райффайзенбанка сумма высоколиквидных активов приблизилась к сумме средств, находящихся на расчетных счетах. Однако в нем рассматривается ситуация с начала 2015 г.

Мы взяли данные Центрального банка на октябрь 2017 г. В качестве высоколиквидных активов мы учли денежные средства и корреспондентские счета в других банках, в качестве текущих обязательств взяли расчетные и прочие счета. Да, действительно, высоколиквидные активы и расчетные счета сравнялись по объемам, но в этом нет ничего экстраординарного.

Во-первых, это было нормой в докризисные 2011-2014 гг. Да и вообще, практически всегда краткосрочные пассивы превышали аналогичные пассивы.

( Читать дальше )

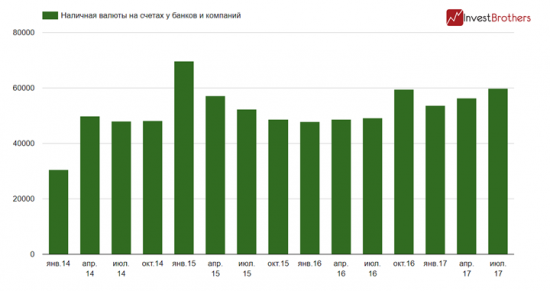

Российские компании накопили на своих счетах рекордный объем наличной валюты

- 18 октября 2017, 13:04

- |

Российские компании и банки накопили рекордный за последние несколько лет объем наличной валюты. За первое полугодие он увеличился на 6,1 млрд долларов.

По состоянию на начало второго полугодия 2017 г. российские компании и банки держали в наличной валюте 59,8 млрд долларов. Из них 54,6 млрд на счетах у нефинансовых организаций и 5,2 млрд долларов у банков. Данный объем является рекордным с января 2015 г., тогда он достигал 69,7 млрд долларов.

Однако сегодня существует небольшое отличие – практически все деньги аккумулированы на счетах у корпоративного сектора и лишь 8,7% находится у банков. Для сравнения в начале 2015 г. более 25% всей наличной валюты держали кредитные организации страны.

Стоит отметить и то, что компании страны хранят в иностранной валюте рекордный объем средств – 54,6 млрд долларов. Даже в январе 2015 г. было меньше – 52,3 млрд долларов.

Резюме

( Читать дальше )

Сланцевики не так сильны, как нас пугали

- 17 октября 2017, 12:33

- |

Установка рекорда по добыче сланцевой нефти переносится опять на месяц. Теперь он должен состояться в октябре.

Согласно прогнозу Министерства энергетики США, рекорд по добыче сланцевой нефти будет установлен в текущем месяце – объем производства в октябре поднимется до 6,14 млн баррелей в день.

Напомним, что в предыдущем прогнозе ведомства новый максимум должен был быть достигнут уже в сентябре. Планировалось, что по итогам первого месяца осени сланцевики выйдут на добычу в 6,1 млн баррелей. Однако этого им сделать не удалось, по предварительным подсчетам производство подросло лишь до 6,04 млн. Кстати и показатели августа были снижены более, чем на 60 тыс. баррелей.

Минэнерго ждет, что в ноябре добыча сланцевой нефти перевалит за 6,2 млн баррелей.

Предыдущий рекорд по производству сланцевого сырья был установлен в марте 2015 г. Тогда, в США извлекалось из недр 6,09 млн баррелей нетрадиционной нефти.

( Читать дальше )

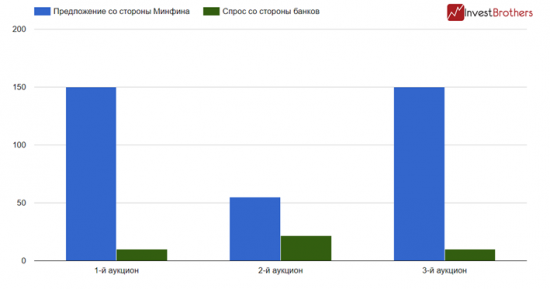

Российские банки отказываются от бюджетных денег

- 17 октября 2017, 00:05

- |

Бюджетная ликвидность, предоставляемая Министерством финансов, оказалась ненужной – российские банки выбрали лишь 12% средств.

На прошлой неделе состоялось три аукциона по отбору заявок на размещение бюджетных средств на вкладах в банках. Согласно графику Федерального казначейства, планировалось передать в банки до 355 млрд рублей. Однако спрос со стороны кредитных организаций оказался очень скромным.

В общей сложности из всей суммы банки взяли на свои счета лишь 41,8 млрд рублей или 12% всех предлагаемых средств. Причем самый высокий спрос наблюдался на аукционе с длинным сроком размещения – 96 дней.

Доступ к бюджетным средствам имеют банки лишь с кредитным рейтингом АКРА “А+” и выше, а таких лишь 20 организаций. Как ни странно, ВТБ не имеет рейтинга от Аналитического кредитного рейтингового агентства.

То есть, средства бюджета размещаются только в надежных кредитных организациях, а они привлекают деньги по более низким ставкам. Если Минфин готов передать банкам средства под 8,07%, то, согласно мониторингу ЦБ, максимальная процентная депозитная ставка крупнейших банков страны составляет 7,24%.

( Читать дальше )

Ставки на рост рубля приблизились к максимальным значениям года

- 16 октября 2017, 12:46

- |

Чистая ставка иностранных спекулянтов на рост рубля приблизилась к многолетним максимумам, увеличившись за неделю на 2,3 млрд рублей.

По состоянию на 10 октября в портфелях хедж-фондов (levereged money) находилось 38 тыс. длинных и 10 тыс. коротких позиций. За неделю их объем увеличился на 1,6 и 0,6 тыс. контрактов соответственно. Таким образом, их чистая позиция по рублю выросла до 27,7 тыс. контрактов или до 69,3 млрд рублей.

Надо отметить, что прирост чистой позиции оказался самым скромным за последние пять недель. В предыдущую неделю она увеличилась на 1,9 тыс. контрактов, а с 19 по 26 сентября на 1,8 тыс.

Российские спекулянты, в свою очередь, резко нарастили длинные позиции по доллару – за минувшую пятницу они увеличились на 5,8 млрд рублей. В общей сложности объем их “лонгов” равен 47,4 млрд рублей, что на 3,7 млрд рублей больше, чем неделей ранее.

( Читать дальше )

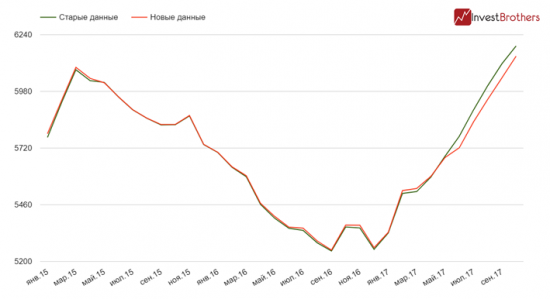

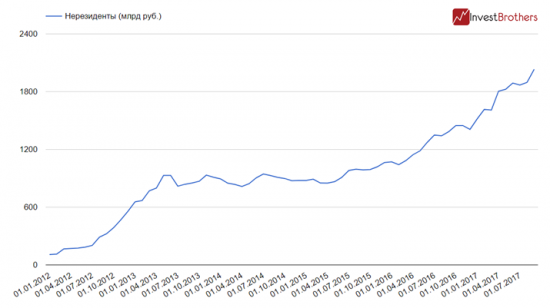

Иностранцы контролируют беспрецедентный объем рублевого госдолга России

- 16 октября 2017, 09:51

- |

Иностранные инвесторы значительно увеличили свои вложения в российский госдолг – по итогам августа их портфель вырос еще на 136 млрд рублей.

Согласно данным Центрального банка, к началу сентября объем вложений нерезидентов в государственные облигации России достигли беспрецедентных 2 трлн рублей. Так много иностранные инвесторы не покупали никогда. В общей сложности они контролируют 31,6% всего рублевого госдолга нашей страны. Это в свою очередь тоже рекорд.

По сравнению с предыдущим месяцем доля нерезидентов увеличилась на 1,4 процентных пункта, а с начала 2017 г. на 4,7 процентных пункта. За этот год объем ОФЗ, принадлежащих иностранным инвесторам, вырос на 515 млрд рублей. Сам рынок гособлигаций стал больше на 790 млрд. Таким образом, более 65% всех покупок как на первичном, так и на вторичном рынках ОФЗ, приходились на иностранцев.

Резюме

В сентябре интерес к нашим долговым бумагам немного уменьшился – за месяц путем эмиссии новых ОФЗ удалось привлечь около 149 млрд рублей, в то время как августовская выручка Минфина достигла 193 млрд рублей.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс