Евгений Онегин

Всё! Банк России продал все ОФЗ из своего портфеля.

- 04 октября 2017, 11:32

- |

В сентябре Центральный банк России продал все имеющиеся у него на начало месяца облигации федерального займа.

К концу августа в портфеле Банка России находилось ОФЗ на сумму в 4,862 млрд рублей. По итогам сентября весь этот объем был продан на рынке. Таким образом за два последних месяца Центральный банк избавился от государственных долговых бумаг нашей страны на сумму в 54,9 млрд рублей.

Активно продавать бумаги Центробанк стал лишь с конца лета. Так за весь 2017 г. он реализовал ОФЗ на 57,6 млрд рублей, из них 54,9 млрд пришлись на август-сентябрь.

Однако на балансе ЦБ все же остались ОФЗ. Как отмечается в пресс-релизе регулятора, “в сентябре 2017 года в результате неисполнения кредитными организациями обязательств по операциям рефинансирования в собственный портфель Банка России поступили ОФЗ общей номинальной стоимостью 0,294 млрд рублей”.

Резюме

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

Минфин готовится стать одним из главных валютных кредиторов страны?

- 29 сентября 2017, 20:36

- |

После того как Центральный банк России прекратил кредитовать банки через инструмент валютного РЕПО, они начали активно искать новые каналы валютного фондирования. Сейчас в дело начал вмешиваться Минфин.

В первый раз в этом году Министерство финансов предоставило валютную ликвидность кредитным организациям в середине августа, как раз когда стали расползаться слухи о проблемах у банка “Открытие”. Тогда, 18 августа Федеральное казначейство разместило на депозитах в банках 1 млрд долларов сроком на 28 дней.

В сентябре у кредитных организаций возникла срочная потребность в краткосрочном валютном фондировании и они заняли деньги у ЦБ через “своп”. В понедельник они одолжили на один день у регулятора 1 млрд долларов, а во вторник 1,5 млрд. Больше на этой неделе операций пока не проводилось.

Однако уже в понедельник Министерство финансов окажет еще одну помощь и cоберет заявки для размещения 700 млн долларов на вкладах в банках. Планируемый срок – 13 дней. В прошлом году министерство кредитовало банки в августе, октябре и декабре.

( Читать дальше )

Рубль заметно меньше стал зависеть от нефти

- 29 сентября 2017, 11:03

- |

В последние два месяца российский рубль стал куда менее зависимым от цен на нефть – корреляция между активами снизилась вдвое.

Вот уже более двух месяцев средняя корреляция между ценами на нефть и курсом доллара к рублю держится в среднем на уровне в -0,28. Напомним, что при “-1” рост нефти на 5%, должен обвалить российский рубль на те же 5%. Такое крайне редко бывает – средний уровень взаимосвязи с начала 2016 г. держится около -0,55. Однако до середины лета 2017 г. он был ближе к -0,6.

С середины июля корреляция между нефтью и курсом доллара к рублю прочно обосновалась между -0,5 и 0. О том что российская валюта заметно меньше реагирует на колебания сырья стало заметно уже давно. Теперь для того чтобы сдвинуть рубль на 1% нефти надо подскочить примерно на 3%.

Резюме

Пока российским финансовым властям в лице Центрального банка удалось снизить колебания курса национальной валюты. Это очень важно для реального сектора экономики, для которого прыжки в несколько десятков процентов крайне болезнены. Теперь российский бизнес может более уверенно строить долгосрочные планы, что положительно скажется на деловой активности.

( Читать дальше )

Норвежский фонд еще в августе начал выводить деньги из России?

- 28 сентября 2017, 20:58

- |

В августе 2017 г. впервые с сентября 2016 г. на кассовом валютном рынке России наблюдались нетто-продажи рублей со стороны банков-нерезидентов.

В середине сентября Государственный пенсионный фонд Норвегии объявил о том, что собирается выйти из валют развивающихся рынков, тем самым будет продавать российские ОФЗ, а в последствии и рубли.

Согласно августовскому обзору Центрального банка России, в августе, впервые с сентября прошлого года наблюдались нетто-продажи рубля со стороны банков-нерезидентов. С одной стороны, это может быть связано с выходом иностранных инвесторов из активов нашей страны. А с другой, вполне возможно, что норвежский фонд начал постепенно и заблаговременно продавать ОФЗ и переводить их в другую валюту, в том и числе и в доллары.

Ссылка на статью

Может быть интересно:

США вошли в топ-10 стран мира по объему экспорта нефти

- 28 сентября 2017, 11:57

- |

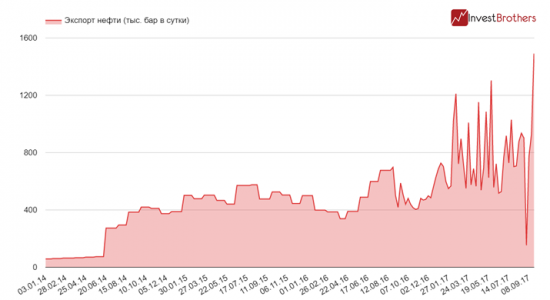

За неделю с 15 по 22 сентября среднесуточный экспорт нефти из США приблизился к 1,5 млн баррелей в день – абсолютный максимум за всю историю наблюдений.

Согласно Министерству энергетики США, экспорт нефти из страны достиг 1,491 млн баррелей в день, что больше предыдущего максима на 188 тыс. бочек. Напомним, до этого рекорд в зарубежных поставках был установлен в конце мая, тогда Соединенные Штаты продавали в среднем 1,3 млн баррелей в день.

Таким образом, Соединенные Штаты выходят на девятое место в мире по объему экспорта, обогнав тем самым Норвегию, Казахстан и Мексику, уступив Анголе всего 80 тыс. баррелей.

Резюме

Пока поставки из США носят кране волатильный характер, поэтому, Америку еще рано включать в топ-10 стран мира по экспорту нефти. В сентябре среднесуточные поставки на зарубежные рынки находился на уровне в 834 тыс. баррелей. Однако тенденция на увеличение продаж на лицо.

( Читать дальше )

Минфин проиграл “битву”, но выиграл “войну”

- 28 сентября 2017, 00:22

- |

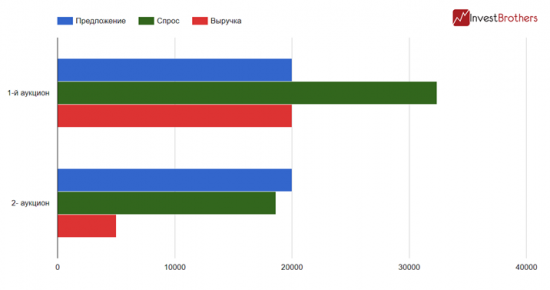

Впервые с 24 мая 2017 г. спрос на российские ОФЗ оказался меньше предложения – Минфину не удалось разместить весь выпуск долговых бумаг на аукционе в среду.

Сегодня состоялись очередные аукционы по размещению облигаций федерального займа. Инвесторам были предложены два выпуска с постоянным купоном объемом по 20 млрд рублей каждый. Если семилетние бумаги удалось разместить – спрос составил 32,4 млрд рублей, то трехлетние бумаги оказались менее популярными. Объем интереса к ним не превысил и 18,7 млрд долларов. Таким образом, Минфин выручил лишь 5 млрд рублей, вместо запланированных 20 млрд.

Сегодняшняя неудача стала первой с начала июля 2017 г. Тогда объем выручки оказался меньше плана на 1,5 млрд рублей. А вот спрос на бумаги не смог превысить предложение впервые с 24 мая.

В общей сложности в 2017 г. Министерство финансов смогло привлечь через размещение ОФЗ 1,325 трлн рублей.

( Читать дальше )

До конца года финансовые власти России могут продать до $26 млрд

- 27 сентября 2017, 17:59

- |

По прогнозу Банка России, торговый баланс нашей страны до конца года вырастет еще на 38,5 млрд долларов. Однако золотовалютные резервы должны будут сократиться за оставшийся квартал 2017 г.

По итогам всего 2017 г. объем экспорта достигнет 330 млрд долларов, а импорта 228 млрд. Напомним, что за семь месяцев года за рубеж было продано товаров на 191 млрд долларов, а ввезено на 127 млрд. Таким образом, за оставшиеся пять месяцев выручка от экспорта составит 139 млрд долларов или в среднем по 27,8 млрд в месяц, а затраты на импорт – 101 млрд или в среднем по 20,2 млрд в месяц.

Получается, что с августа по декабрь 2017 г. среднемесячный баланс внешней торговли будет держаться на уровне в 7,6 млрд долларов. Напомним, что по итогам июля он резко снизился – до 4 млрд, хотя в июне был выше 8,6 млрд.

Кроме того, благодаря более высоким ценам на нефть удастся увеличить валютные резервы страны на 24 млрд долларов. Однако за январь-сентябрь они выросла почти на 50 млрд долларов.

Резюме

( Читать дальше )

Минфин влил в банковскую систему страны очередные 184 млрд рублей

- 27 сентября 2017, 13:46

- |

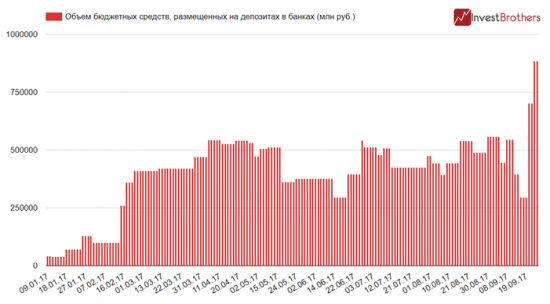

В прошлую пятницу Министерство финансов разместило на вкладах в банках 184 млрд рублей сроком на 124 дня. Такого еще не было.

По данным Федерального казначейства РФ, 22 сентября ведомство передало четырем банкам страны 184 млрд рублей. Все бы ничего, однако срок размещения бюджетных средств составляет 124 дня, то есть до 24 января 2018 г. На такой длительны срок финансовые власти страны не размещали бюджетные средства, как минимум с 2015 г.

Напомним, что всего лишь двумя днями ранее Минфин России передал на хранение в банки еще 550 млрд рублей, из которых 250 млрд были размещены на 84 дня, а 300 млрд на 42 дня. В общей сложность на депозитах в кредитных организациях находятся 885,8 млрд рублей бюджетных средств.

Резюме

Таким образом, можно предположить, что доходная часть бюджета нашей страны достаточно заметно превышает расходную. Не стоит забывать еще и о том, что Министерство продолжает покупать валюту на открытом рынке и уже потратило на эти цели 395 млрд рублей. Получается, что в “загашниках” правительства скопилось порядка 1,28 трлн рублей. Вполне возможно, что имея такую сумму, финансовые власти страны смогут обойтись и без средств Резервного фонда в этом году.

Ссылка на статью

( Читать дальше )

Иностранные спекулянты взяли рубль в “заложники”

- 27 сентября 2017, 00:13

- |

В Центральном банке признали ослабление поддержки со стороны главного “союзника” рубля.

Как отметил Банк России в своем августовском обзоре о ликвидности банковского сектора, в начале прошлого месяца рубль чувствовал себя неуверенно в связи с конвертацией дивидендов в иностранную валюту. Однако куда более важно это то, что наблюдались “слабые продажи валютной выручки экспортерами”.

Напомним, что по итогам июля сальдо торгового баланса России опустился до 4 млрд долларов – такого не было с 2003 г.

Но в августе рублю удалось все-таки вырасти и помогли ему в этом нерезиденты. “На фоне возросшего спроса на риск нерезиденты нарастили кредитование на рынке валютных свопов и продажи валюты на споте для увеличения длинных позиций по рублю”, сообщил регулятор.

Рубли иностранцы направляли на покупку ОФЗ. За последний месяц лета они приобрели на биржевом рынке бумаг на 121,7 млрд рублей – максимальное значение с марта 2017 г.

( Читать дальше )

Почему в этот раз спекулянтам будет трудно обвалить рубль?

- 25 сентября 2017, 00:08

- |

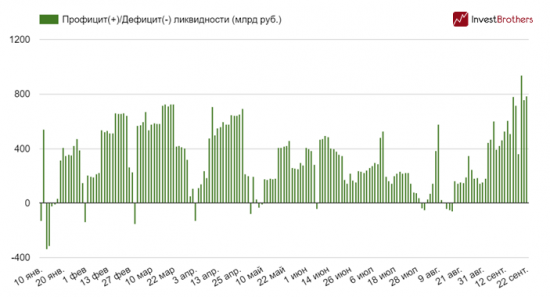

Банковская и финансовая системы страны заметно изменились с приходом новой администрации в Банк России. Помимо того, что рубль был отправлен в свободное плавание, так еще и ситуация с ликвидность заметно улучшилась.

По августовским оценкам Центрального банка, в сентябре сохранится структурный профицит ликвидности в банковском секторе России. Так и проиcходит, вот уже неделю как средний объем профицита держится в районе 700 млрд рублей.

Кроме того, к концу года он должен удвоиться, а может даже и утроиться. Банк России изменил свой прогноз по уровню профицита ликвидности – он повышен с 0,9-,1,4 трлн рублей, до 1,4-1,9 трлн.

Однако сегодня ЦБ активно следит за ситуацией со свободными средствами банков. Если раньше они направляли их куда считали нужным, то сейчас регулятор проводит регулярные действия по их абсорбированию.

“Применение инструментов Банка России позволит ограничить влияние структурного профицита ликвидности на макроэкономические показатели. Формирующиеся притоки средств Банк России будет оперативно абсорбировать с помощью своих аукционных операций – депозитов и размещения купонных облигаций Банка России (КОБР)”.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс