Блог им. OneginE |Российские банки сделали рекордную ставку на рост рубля против доллара

- 20 декабря 2018, 12:00

- |

За месяц объем короткой позиции по доллару вырос почти на 205 млрд рублей.

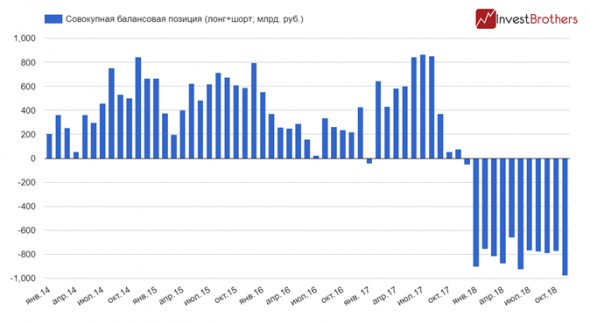

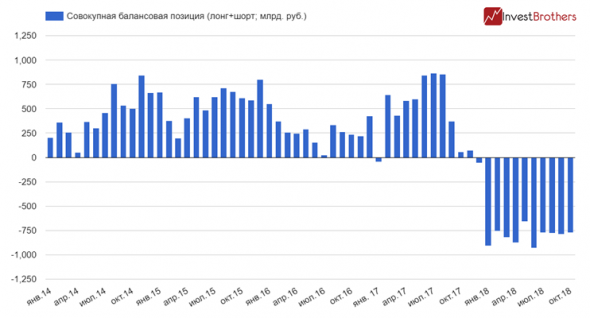

Согласно данным Банка России, к началу ноября совокупная чистая балансовая позиция кредитных организаций по американскому доллару составила 979,2 млрд рублей, что является абсолютным рекордом.

Напомним, что на протяжении всего нынешнего года российские банки делают ставку на укрепление рубля против доллара. Среднемесячный объем короткой позиции был равен 821 млрд, а предыдущий максимум был зафиксирован в мае 2018 г.

До нынешнего года кредитные организации предпочитали длинную позицию по доллару. Возможно, нынешняя уверенность банков вызваны высоким профицитом торгового баланса и отсутствием Банка России на валютном рынке.

Резюме

В связи с чем в конце прошлого года кредитные организации поменяли свою точку зрения на счет перспективы рубля к доллару не совсем понятно. Причем их мнение не пошатнулось даже после двух резких взлетов американской валюты.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 22 )

Блог им. OneginE |Чего ждать от рубля в 2019 г.?

- 18 декабря 2018, 17:10

- |

Согласно бюджету на следующий год, правительство станы ждет, что средний обменный курс рубля к доллару составит 63,9 руб.

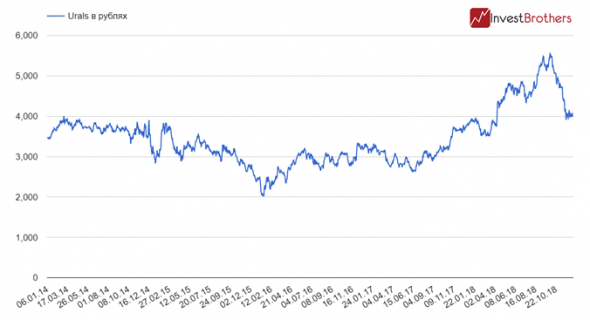

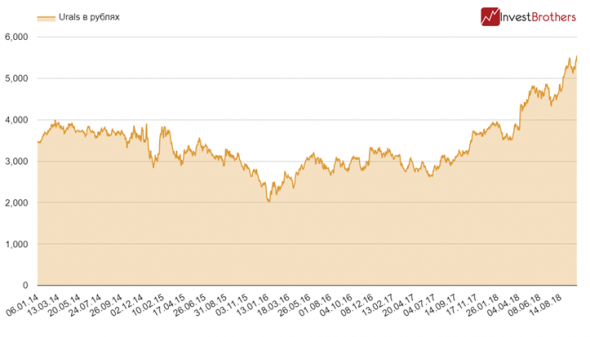

В свою очередь, средняя стоимость нефти марки Urals будет равна 63,4 долларам. Таким образом, для исполнения бюджета с профицитом в 1,8% к ВВП бочка «черного золота» должна будет стоить 4051 руб.

Примерно весь декабрь Urals торгуется вокруг отметки в 4000 руб., что полностью соответствует бюджету на 2019 г.

Кроме того, не стоит забывать, что в следующем году продолжится реализация национальных проектов, на которые планируется потратить порядка 1,7 трлн рублей, в 2019 г. эта сумма должна будет приблизиться к 1,9 трлн, а в 2020 — к 2,1 трлн.

Принимая во внимание мировую конъюнктуру, в следующем году Минфину вряд ли стоит надеяться на внешнего кредитора, поэтому объем размещения ОФЗ может быть невысоким. План ведомства по чистому внутреннему заимствованию в 2019 г. составляет 1,7 трлн рублей. Напомним, что в текущем году министерству еле удалось преодолеть планку в 1 трлн и это без учета погашения долгов.

( Читать дальше )

Блог им. OneginE |Что может привести к падению курса рубля?

- 04 декабря 2018, 14:21

- |

Удерживать фундаментальный баланс на валютном рынке страны помогают экспортеры, которые продают часть своей выручки. Что еще может оказать влияние на курс рубля?

Благодаря более высоким ценам на сырье приток иностранной валюты в страну усилился. Во втором квартале 2018 г. доходы от экспорта нефти составили 32,1 млрд долларов, от продаж газа 11 млрд, от нефтепродуктов — 19,1 млрд.

Согласно экспертному мнению Банка России, именно экспортеры позволяют сохранить фундаментальный баланс на валютном рынке страны.

С октября 2017 г. по сентябрь 2018 г. такие компании продавали в среднем 62% своей экспортной выручки, остатки размещались преимущественно на счетах в российских банках.

Правда, стоит отметить, что в октябре доля перевалила за 80%.

С учетом того, что в последние два месяца стоимость нефти опустилась примерно на 30%, то приток валюты в страну замедлится. За четвертый квартал объем выручки от продажи нефтегазовых продуктов, по нашим оценкам, составит примерно 55-58 млрд долларов, то есть по 18-19 млрд долларов в месяц.

( Читать дальше )

Блог им. OneginE |Российские банки помогают регуляторам сдерживать падение рубля?

- 23 ноября 2018, 15:04

- |

Несмотря на падение рубля, которое состоялось в августе-сентябре 2018 г., российские банки продолжают держать длинные позиции по национальной валюте.

В связи с чем вызваны действия кредитных организация страны не совсем понятно, но на протяжении всего нынешнего года они находились в «шорте» по доллару, тогда как в конце 2014 и 2015 гг., активно играли на понижении российской валюты.

Согласно данным Банка России, к началу октября совокупная чистая балансовая позиция банков по американскому доллару была равна -774,4 млрд руб., то есть был открыт «шорт».

Средняя чистая короткая позиция с января текущего года была равна 806,1 млрд рублей. Апрельские с августовскими санкциями так и не заставили российские банки поменять свои ставки.

Резюме

Учитывая крепость рубля на фоне обвала нефтяных котировок, возникает мысль о какой-то договоренности среди крупнейших участников рынка.

( Читать дальше )

Блог им. OneginE |Как курс рубля отреагирует на возвращение ЦБ на валютный рынок?

- 22 ноября 2018, 17:07

- |

В августе текущего года Банк России принял решение прекратить операции на открытом валютном рынке в рамках «бюджетного правила» до конца текущего года. Как будет вести себя рубль после возвращения регулятора?

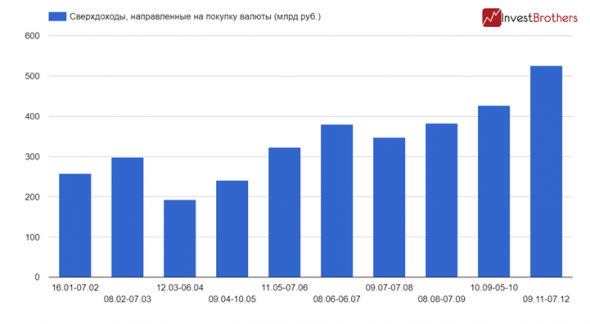

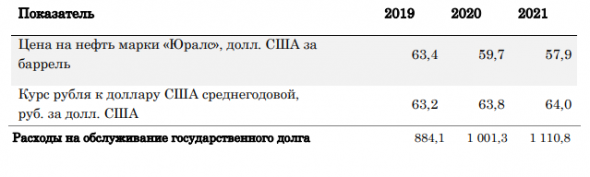

В течение всего текущего года Банк России купил валюты на открытом рынке на 2,1 трлн рублей, после чего операции были приостановлены. К сегодняшнему дню у ЦБ накопилась сумма в 1,2 трлн рублей, в декабре к ней прибавится еще около 200-300 млрд.

На фоне столь крупного объема средств, который должен будет вылиться на рынок, появляются размышления, как регулятор будет совершать операции. Кроме того, в рамках «бюджетного правила» появятся еще дополнительные средства для пополнения резервов.

Вчера в своем ежемесячном обзоре Банк России, сообщил как и когда будет расходовать свои накопленные запасы и данные новости не очень оптимистичны для спекулянтов, играющих на падении рубля.

( Читать дальше )

Блог им. OneginE |Когда к рублю может вернутся его «сила»?

- 05 октября 2018, 12:24

- |

Пополнение бюджета России идет ускоренными темпами.

В среду рублевая стоимость нефти марки Urals установила очередной исторический максимум, забравшись выше 5550 руб. До этого предыдущий рекорд был установлен в начале сентября, когда цена подбиралась к 5285 руб.

Правда, вчерашний рекорд вызван в большей степени ростом нефтяных котировок, тогда как в сентябре удалось достичь нового максимума благодаря девальвации рубля.

В то же самое время спрос на долговые бумаги России испарился — Минфину так и не удалось разместить все выпуски ОФЗ, да и стоимости облигаций вновь пошла вниз.

Резюме

С одной стороны, рублевая стоимость нефти и спрос на гособлигации не зависят друг от друга. Однако, на наш взгляд, корреляция существует.

В отсутствии покупок нового долга страны обслуживание ранее взятых обязательств происходит за счет доходов бюджета. Чтобы их повысить монетарные власти России могли намеренно отказаться от сдерживания курса рубля, таким образом, увеличив налоговые поступления.

( Читать дальше )

Блог им. OneginE |Курс рубля стал сильно зависим от спроса на ОФЗ?

- 20 сентября 2018, 17:41

- |

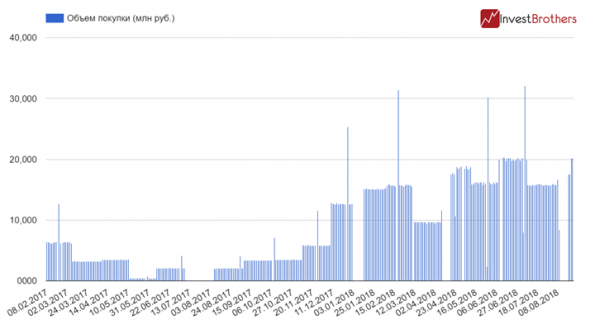

По прогнозу Министерства финансов, профицит федерального бюджета России в 2019 г. составит почти 2 трлн рублей.

В базовом сценарии курс доллара в следующем году будет равен 63,2 руб. при средней цене на нефть в 63,4 доллара за баррель марки Urals. Сегодня цены на «черное золото» торгуются вблизи 78 долларов за бочку, а курс национальной валюты превышает 66 руб. за одного «американца».

Таким образом, рублевая стоимость барреля нефти будет равна 4006 руб., что на 1200 руб. ниже сегодняшнего уровня. То есть, если котировки нефти останутся неизменными, то курс национальной валюты должен будет вырасти до 51,3 руб. за доллар.

В то же самое время на обслуживание ранее выпущенного долга и на его погашение в 2019 г. потребуется 884,1 млрд руб. Напомним, что за девять месяцев 2018 г. Минфину удалось разместить ОФЗ на сумму в 889 млрд., а какой-либо существенный спрос на бумаги отсутствует уже второй месяц к ряду.

( Читать дальше )

Блог им. OneginE |Минфин не собирается поддерживать рубль

- 05 сентября 2018, 15:47

- |

Министерство финансов продолжит закупать валюту в резервы страны. Также ведомство сообщило, что «бюджетное правило» не подразумевает механизмов по снижению волатильности на валютном рынке страны.

С 7 сентября по 4 октября Министерство финансов купит напрямую у Банка России иностранную валюту на 426,9 млрд рублей. По текущему курсу это примерно 6,3 млрд долларов.

Напомним, что из-за слабости российского рубля Банк России перестал покупать валюту для министерства на открытом рынке. Из-за чего Минфин не успел потратить всю сумму, выделенную, на пополнение резервов, и остаток составил 307,9 млрд рублей.

Так как ЦБ приступит к новым операциям, то неизрасходованная сумма, видимо, была потрачена.

В общей сложности с 2017 г. на покупку валюты было направлено 3,277 трлн рублей. В октябре этот объем будет увеличен до 3,7 трлн.

«В то же время жесткость конструкции не предполагает возможности применения (настройки) механизма «бюджетных правил» для других целей экономической и финансовой политики – таких как снижение волатильности финансовых рынков, смягчение последствий резких изменений в направлении и объемах потоков капитала и др.

( Читать дальше )

Блог им. OneginE |Россияне не поверили в девальвацию рубля

- 29 августа 2018, 14:41

- |

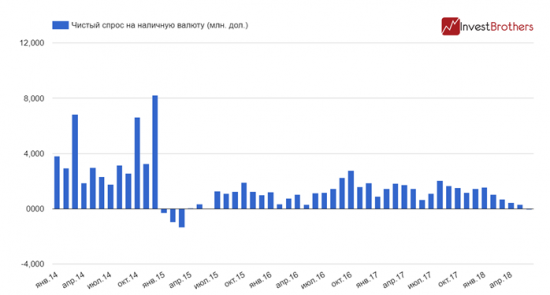

Население России не поверило в девальвацию рубля и предпочло продавать доллар, нежели его покупать.

Согласно данным Банка России, в июне россияне купили 2,63 млрд долларов, в то время как продали на 2,68 млрд. Таким образом, чистыми они избавились от 50 млн долларов.

Напомним, что население страны не было чистым продавцом с марта 2015 г., тогда за первый квартал года граждане страны продали чистыми 2,67 млрд долларов. Причем в 2015 г. они оказались правы — российская валюта подорожала с 70 рублей за доллар до 48 рублей.

В этот раз ожидания россиян оказались неправильными и рубль после небольшого перерыва продолжил свое падение.

Также стоит отметить, что в последние годы активность граждан России на валютном рынке заметно снизилась. Если в 2015 г. средний оборот на валютном рынке составлял 12,4 млрд долларов в месяц, то в 2018 г. он опустился до 5,7 млрд.

Резюме

( Читать дальше )

Блог им. OneginE |Почему финансовые власти страны не против низкого курса рубля?

- 22 августа 2018, 22:35

- |

Финансовые власти России, несмотря на слабый курс рубля, активно скупают валюту, подталкивая его еще ниже. В свою очередь, данная мера стимулирует экспортеров, которые активно пополняют бюджет страны.

Основная зачистка банковского сектора страны уже прошла, теперь регулятор имеет гораздо больший контроль за «серыми» потоками средств. Благодаря чему, в том числе, Банк России смог обуздать инфляцию в стране.

Теперь основной причиной роста цен может быть курс рубля, но когда финансы под контролем, инфляции будет гораздо труднее разогнаться.

На этом фоне Минфин РФ продолжает активную скупку иностранной валюты, несмотря на то что с начала года рубль потерял к доллару уже около 10 рублей. Тем самым, финансовые власти страны идут к своему плану в 500 млрд долларов в виде золотовалютных резервов.

Резюме

«Подушку безопасности» России можно было бы пополнять золотом, покупая его за рубли и не загоняя российскую валюту все ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс