Блог им. OneginE |ФРС в трудном положении

- 26 февраля 2021, 13:40

- |

Баланс ФРС вырос еще на 33 млрд долларов за неделю и в очередной раз обновил свой исторический максимум.

Произошло это за счет покупки казначейских облигаций и ипотечных бумаг.

Получается, что QE в таких объемах уже не помогает рынкам. Сейчас у ФРС будет трудный период. На фоне роста доходности облигаций из-за инфляционных ожиданий, регулятор может попробовать увеличить покупку гособлигаций для снижения доходностей, но это может привести к более быстрому разгону инфляции и еще более объемным распродажам. Наш Телеграм-канал

- комментировать

- Комментарии ( 5 )

Блог им. OneginE |Рынкам нужны новые деньги, на старых они отказываются расти

- 25 сентября 2020, 11:55

- |

Баланс ФРС немного увеличился за неделю и подрос до 7,09 трлн долларов.

В то же самое время Минфин США сбавил скорость наращивания госдолга, за период с 17 по 24 сентября общая сумма обязательств правительства Соединенных Штатов сократилась на 4 млрд долларов. То есть, Министерство финансов не выступало в виде «пылесоса», выкачивая вновь напечатанные деньги.

Баланс регулятора США увеличился в первую очередь за счет покупки государственных облигаций и долговых бумаг, обеспеченных ипотекой. В свою очередь, центральный банки других стран возвращали ранее занятые средства, таким образом, скорость расширения баланса ФРС была сокращена на 35,2 млрд долларов. Тем самым, можно предположить, что проблем с долларовой ликвидности в мире пока нет.

Однако действия Федрезерва пока не привели к восходящей динамике в свободных резервах банковской системы США, которые за этот же период сократились на 21,2 млрд долларов.

Объем банковских резервов США (млн дол.)

( Читать дальше )

Блог им. OneginE |Ближайшие три месяца могут быть сложными для долларовой ликвидности

- 16 сентября 2020, 11:57

- |

В преддверии оглашения решения по итогам заседания ФРС было бы интересно обратить внимание на баланс регулятора.

О том что ставки будут держаться на минимумах до конца 2023 г., ранее заявлял глава ФРС Джером Пауэлл. Кроме того, теперь центральный банк будет более лояльно относиться к инфляции, которой, стоит отметить, пока еще нет как таковой.

Учитывая, что рынки сейчас находятся выше максимумов февраля, каких-то агрессивных действий по балансу и печатью денег по итогам заседания вряд ли стоит ожидать.

Напомним, что к прошлому четвергу баланс ФРС составлял чуть более 7 трлн долларов. Из них почти 4,4 трлн находилось в государственных облигациях. Вот они в ближайшие месяцы могут доставить неудобства для регулятора.

В сентябре к погашению будут представлены казначейские облигации на сумму в 100 млрд долларов. В октябре этот объем составит 105,6 млрд, а в ноябре 121,5 млрд. То есть, всего за три месяца баланс центрального банка может сократиться на 327,1 млрд долларов, а до конца года на 415,8 млрд.

( Читать дальше )

Блог им. OneginE |Мер финансовых властей США уже недостаточно, чтобы предотвратить падение рынков?

- 08 марта 2019, 13:00

- |

Объем резервов банковского сектора США продолжил увеличиваться.

Данный рост происходит на фоне снижения баланса ФРС. С начала января объем резервов увеличился почти на 130 млрд долларов, в то время как сумма активов Федрезерва сократилась на 89 млрд долларов.

Объем резервов банков США (млн дол.)

Источник: ФРС

Объем размещенных средств коммерческих банков на счетах у регулятора снижался на протяжении всего прошлого года. Совпадение или нет, но рост волатильности на фондовом рынке резко подрос в 2018 г. Похожая картина наблюдалась и в 2015-2016 гг., но тогда ситуацию спасли центральные банки Европы, Японии и Китая.

Кроме того, отскок стоимости акций совпал по времени со стабилизацией объемов резервов, а в последние две недели они и вовсе перешли к росту.

Правда, до максимумов 2014 г. банкам необходимо восстановить резервы аж на 1,1 трлн долларов, что им вряд ли удастся пока ФРС сокращает баланс. Смогут ли рынки установить новые рекорды без этих средств?!

( Читать дальше )

Блог им. OneginE |Почему ФРС вынуждена повышать ставки?

- 10 января 2019, 11:48

- |

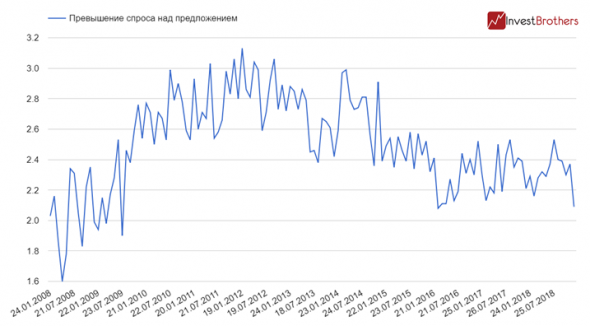

Спрос на долговые бумаги США опустился до минимума 2008 г., подсчитали в Bloomberg.

За весь прошлый год Министерство финансов США разместило облигаций на 2,4 трлн долларов, тогда как спрос на них составил 6,24 трлн долларов. Таким образом, объем подтвержденных заявок превысил предложение в 2,6 раза, что является самым низким показателем с 2008 г., сообщило агентство Bloomberg.

Начало текущего года не вселило оптимизма — на первом аукционе предложение превысило спрос лишь в 2,4 раза.

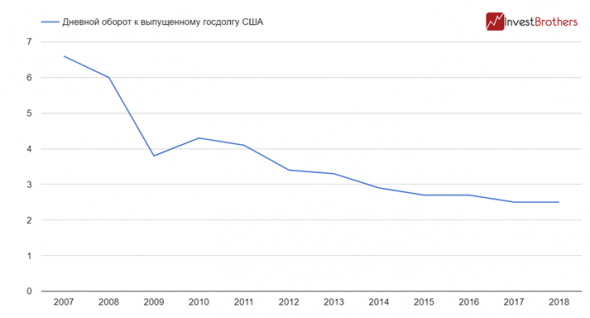

Также стоит отметить, что среднесуточный объем торгов американскими гособлигациями в 2018 г. составил 547,8 млрд долларов, что ниже чем в 2011 г. на 20 млрд долларов. Но за это же время сумма госдолга страны выросла в 1,5 раза.

( Читать дальше )

Блог им. OneginE |Почему ФРС не сможет поднимать ставки слишком высоко?

- 07 июня 2018, 15:49

- |

Впервые с мая 2014 г. стоимость обслуживания государственного долга США превысила 2,42%.

По итогам последнего месяца весны 2018 г. средняя процентная ставка по всем выпущенным долговым бумагам США достигла 2,421%. С начала года она поднялась на 17,7 базисных пунктов, а с минимумов 2016 г. на 21,7 базисный пункт.

Рост стоимости обслуживания госдолга США начался вместе с началом увеличения процентных ставок ФРС. Пока он отстает от скорости ужесточения монетарной политики, но, как говорится: “лед тронулся”.

К июню 2018 г. объем госдолга Соединенных Штатов превысил 21,1 трлн долларов. В прошлом году на его обслуживание было потрачено примерно 411,9 млрд долларов. Учитывая нынешний объем и ставку, теперь правительству США в год необходимо будет тратить 510,8 млрд долларов для погашения процентов.

При условии, что объем задолженности США будет оставаться на том же уровне, при росте ставки на 1 процентный пункт стране нужно будет дополнительные 211 млрд долларов, то есть в полтора раза больше, чем сегодня.

( Читать дальше )

Блог им. OneginE |Четыре графика перед началом рабочего дня

- 13 июня 2017, 10:06

- |

Кроме того, котировки опустились ниже восходящего локального тренда, что может открыть дорогу к 42 долларам за баррель.

2. Масло в огонь могут подлить сланцевые компании, объем добычи которых в следующем месяце должен установить новый абсолютный максимум.

( Читать дальше )

Блог им. OneginE |ФРС собирается «открыть ящик Пандоры»

- 05 апреля 2017, 21:52

- |

Члены Комитета по открытым рынкам одобрили идею о начале сокращения баланса ФРС позднее в этом году и распродать свои активы на 4,5 трлн долларов.

Большинство участников, принимавших участие в заседании американского центрального банка, согласились с тем, что баланс ФРС необходимо сокращать и уже в этом году Федрезерв может приступить к действиям. Пока нет определенности как это будет происходить и какими темпами, однако процесс обдумывания запущен.

На сегодняшний день на балансе ФРС находится активов на 4,5 трлн рублей. Регулятор активно скупал облигации правительства США для стимулирования экономики и снижения стоимости заимствования. Власти Соединенных Штатов запускали программу количественного смягчения трижды. Впервые печатный станок был приведен в действие в 2008 г., потом в 2010 г. и окончательно в 2012 г. В конце 2014 г. было принято решения остановить программу.

( Читать дальше )

Блог им. OneginE |Еврозона столкнулась с сильнейшим оттоком капитала за всю ее историю

- 21 декабря 2016, 15:15

- |

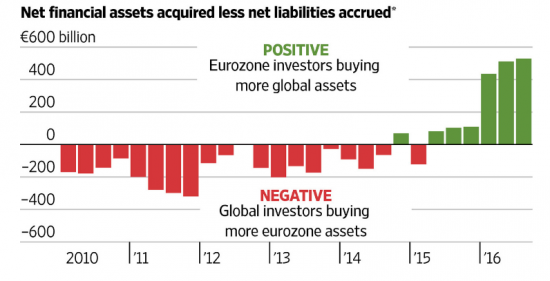

В этом году из Еврозоны было выведено больше денежных средств, чем когда-либо за всю ее историю, передает The Wall Street Journal. Отток капитала стал одной из причин ослабления курса евро к доллару и привел его к минимальному значению за последние 14 лет.

Согласно данным Европейского центрального банка в этом году Еврозона столкнулась с крупнейшим оттоком за все время ее существования, а это только данные за 9 месяцев 2016 г.

Европейские инвесторы купили активов вне блока на 516,7 млрд. долларов. Под их поле зрения попадали как акции, так и облигации. В то же самое время мировые инвесторы продали номинированные в евро активы на 32,5 млрд. долларов. Таким образом, общая сумма оттока средств превысила 549 млрд. долларов или почти 3% ВВП Еврозоны.

Политика Европейского центрального банка и Федерального резерва в последние годы начала расходиться. ФРС еще в 2014 г. завершила операции по выкупу долговых бумаг с рынка, а ЕЦБ расширила программу вплоть до конца 2017 г.

( Читать дальше )

Блог им. OneginE |Давление на китайскую экономику усиливается

- 15 декабря 2016, 16:57

- |

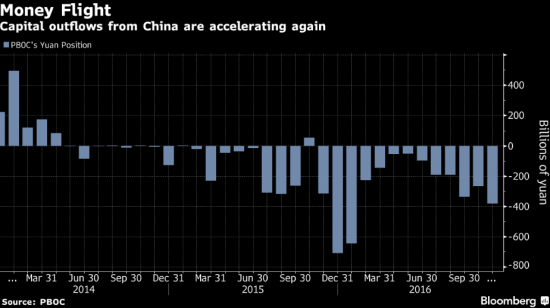

На фоне принятого в США решения по повышению процентной ставки, доходность китайских 10-летних государственных облигаций подскочила до 3,45%.

Распродажа долговых бумаг Китая — это глобальная тенденция, а ужесточение монетарной политики в Соединенных Штатах может ее даже ускорить. В то же самое время увеличивается отток капитала из Поднебесной — за ноябрь он достиг около 57 млрд. долларов.

Рост процентных ставок на межбанковском рынке, провоцирует кредитные организации страны продавать находящиеся на балансе облигации, для фондирования своих активов, так как занимать становится все дороже.

Ожидания по инфляции как в Китае, так и за рубежом, растут. В ноябре потребительские и производственные цены в стране увеличились больше ожиданий, что привело к снижению спроса на новое заимствование. Кроме того, эксперты прогнозируют скорое ужесточение монетарной политики в Поднебесной.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс