Блог им. OneginE |В Китае резко упали запасы меди и алюминия

- 13 декабря 2024, 10:29

- |

На бирже в Шанхае идет активное снижение запасов таких металлов, как алюминий и медь. По состоянию на 12 декабря объем складских запасов алюминия упал до 88,9 тыс. тонн, что является очередным минимумом текущего года. Аналогичная ситуация с медью — объем запасов снизился до 97,8 тыс. тонн, что более чем в три раза меньше уровней мая 2024 г.

Динамика запасов имеет цикличный характер. Обычно в период роста цен на металлы они начинают расти. Видимо, потребители в такие периоды переключаются на потребление собственных складских запасов, снижая объемы закупок.

Ссылка на пост

- комментировать

- Комментарии ( 0 )

Блог им. OneginE |Зарубежные поставки газа Газпромом растут

- 09 декабря 2024, 10:16

- |

В начале декабря Газпром вышел на новые суточные объемы по поставке газа в Китай по трубопроводу «Сила Сибири». Как сообщили в компании, 7 декабря был установлен новый исторический рекорд по суточным поставкам «голубого топлива» в Поднебесную.

С приходом декабря китайская сторона запросила новые объемы газа, которые идут по максимальным уровням, предусмотренным контрактом.

Таким образом, Россия стала основным поставщиком газа в Китай.

Поставки топлива в Европу тоже немного выросли. Так, если среднесуточная прокачка газа через Украину в ноябре, как и ранее, составила примерно 43,8 млн куб. м в день, то через Турцию она увеличилась до 55,1 млн.

Ссылка на пост

Блог им. OneginE |Китай покупает российскую нефть без дисконта

- 16 октября 2024, 11:22

- |

Согласно данным Argus, цены на российскую нефть Urals в индийских портах выросли до 73,7 долларов за баррель в октябре по сравнению с 70,1 долларов за баррель в сентябре, таким образом, дисконт сократился с 4,1 до 4 долларов за баррель.

Что касается портов в Китае, то здесь дисконт к Brent второй месяц подряд составляет 0 долларов. В мае 2024 г. он был равен 2,3 долларам.

Ссылка на пост

Блог им. OneginE |Складские запасы меди в Китае достигли максимума

- 21 июня 2024, 00:14

- |

К середине июня складские запасы меди на бирже в Шанхае превысили 330 тыс. тонн, что очень близко к историческому максимуму 2020 г.

Обычно в начале года запасы растут, а потом они снижаются, но в текущем году этого не произошло. Возможно, это связано с ростом цен, поэтому покупатели предпочитают сначала выгрести свои запасы, а уже потом приступить к покупкам.

Данная ситуация уникальна в мире, потому что в остальных странах запасы на крайне низких уровнях.

Ссылка на пост

Блог им. OneginE |Инвесторы забирают свои деньги с развивающихся рынков и делают это рекордными темпами

- 21 мая 2019, 10:08

- |

Инвесторы всерьез обеспокоились за будущее мировой экономики и опасаются обострения торговой войну между США и Китаем. Рекордными темпами идет изъятие средств с развивающихся рынков. Единственное, что пользуется популярностью — это фонды облигаций США.

Развивающиеся рынки

За период с 11 по 17 мая из биржевых фондов развивающихся рынков забрали около 3,5 млрд долларов, что является рекордным недельным объемом с 2018 г. Вывод капитала идет как с рынков акций, так и с рынков облигаций.

Напомним, что отток из фондов фиксированной доходности начался немного раньше — в первой декаде апреля. Теперь время дошло и до акций.

Суммарный поток капитала в фонды EM (млн дол.)

Источник: расчеты Investbrothers

Больше всего это коснулось китайского рынка — за неделю из него вывели почти 1,4 млрд долларов. Таким образом, положительное сальдо потоков капитала с начала года снизилось до 5,5 млрд долларов.

( Читать дальше )

Блог им. OneginE |Китай вступает в рецессию?

- 09 июня 2017, 13:05

- |

Китайская экономика близка к рецессии? Официальные власти рапортуют о ее росте, а вот долговые рынки страны намекают на возможную рецессию.

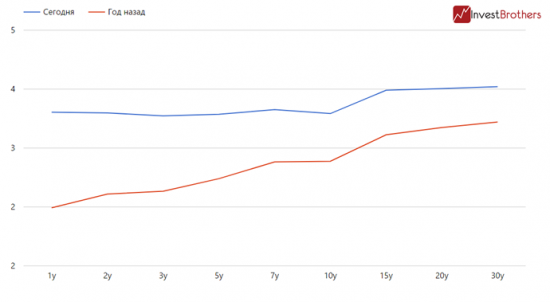

Кривая доходности государственных облигаций Китая стала плоской, что обычно происходит в переходные периоды экономического цикла. Доходность по краткосрочным бумагам сравнялась с доходностью по более длинным облигациям. Сейчас, купив долговую бумагу Поднебесной со сроком погашения через один год, инвестор получит прибыль в 3,687% годовых, в то время как аналогичная бумага, только с погашением через три года, принесет доход в 3,636%.

В нормальной ситуации стоимость заимствования на более короткий срок является ниже, чем на более длительный период, а в моменты кризисных явлений в экономике происходит обратная картина – доходность по коротким бумагам превышает доходность по длинным аналогам. И сейчас, похоже, в Китае переходный период.

( Читать дальше )

Блог им. OneginE |Россия и Саудовская Аравия в борьбе за лидерство на рынке нефти

- 22 марта 2017, 16:33

- |

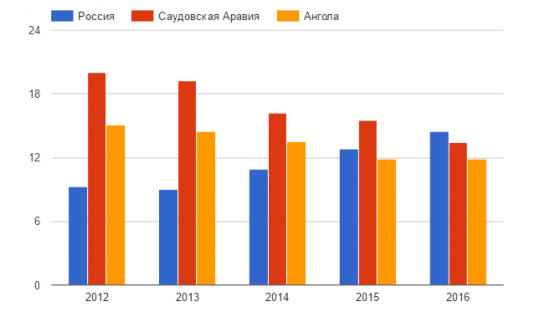

Несмотря на то что Саудовская Аравия в последние годы нарастила объемы добычи нефти, ею были упущены ключевые рынки. Где-то в конкурентной борьбе страна проиграла России, а где-то Канаде.

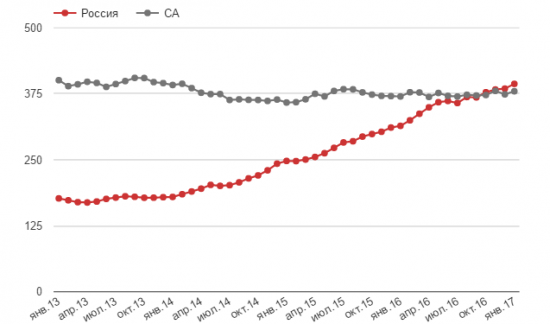

С 2013 г. объем экспорта нефти из Саудовской Аравии в Китай упал на 21 млн баррелей в месяц, в то время как Россия нарастила поставки аж на 216,7 млн баррелей. За 3 года наша страна более чем удвоила свои продажи в Поднебесную и к концу 2016 г. обогнала ближневосточное королевство по доле рынка.

К январю 2017. вес экспорта российской нефти в Китай достиг 23% от общих зарубежных поставок, в то время как у Саудовской Аравии он составил 14%. Основным рынком сбыта королевства является США — 16% от заграничных поставок нефти. Однако и здесь Эр-Рияд упустил часть рынка, снизив продажи почти на 100 млн баррелей в месяц.

Европейский рынок не остался исключением — экспорт в Италию, Францию и Испанию упал почти на 40 млн баррелей в месяц. В то же самое время снизились и российские поставки, сокращение составило 29 млн баррелей в месяц. Таким образом, после введения санкций доля экспорта нашей нефти в эти три европейские страны упала с 11% до 7%.

( Читать дальше )

Блог им. OneginE |Китай снизил потребление нефти на 0,8% в 2016 г.

- 09 февраля 2017, 12:40

- |

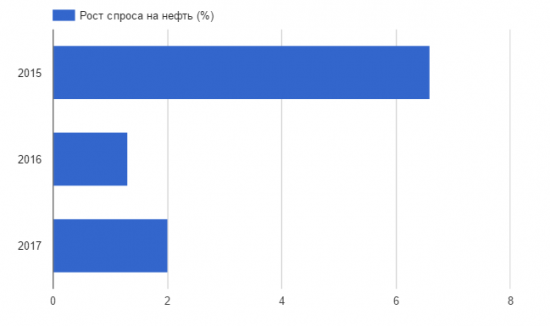

Рост китайской экономики замедляется, а вместе с ней и объем потребления сырья. По итогам 2016 г. общий спрос Поднебесной на нефть упал на 0,8% по сравнению с 2015 г.

За прошедший год Китай увеличил использование сжиженного природного газа на 25%, практически удвоил спрос на нафту и все это вместе привело к снижению потребления сырой нефти на 0,8%, передает S&P Global Platts. Неожиданный результат, если учесть, что в 2015 г. спрос вырос аж на 6,6%.

ВВП Поднебесной в прошлом году прибавил 6,7%, что на 3 базисных пункта ниже уровней 2015 г. Промышленное производство увеличилось на 6% против 6,1% в 2015 г. И как результат — спрос со стороны транспортной и строительной отраслей упал в годовом исчислении на 5,4%, а на эти две сферы приходится до 30% всего потребления нефтепродуктов страны.

Стоит отметить, что в этих расчетах не учтены данные независимых нефтеперерабатывающих заводов. Вместе с ними общий спрос на сырье вырос по итогам 2016 г. на 1,3% до 11.34 млн баррелей в день.

( Читать дальше )

Блог им. OneginE |Китай и Россия — стратегическое партнерство в деле

- 07 февраля 2017, 21:20

- |

Россия обогнала Саудовскую Аравию по поставкам нефти в Китай. Так, за 2016 г. наша страна продала углеводородов на сумму в 16,7 млрд. долларов, опередив тем самым королевство почти на 1,2 млрд. долларов.

Согласно данным China Customs Statistics доля России в китайском импорте нефти за год подросла на 1 процентный пункт и составила 14%, в то время как доля Саудовской Аравии потеряла 2 процентных пункта, опустившись до 13%.

В 2013 г. наша страна находилась всего лишь на 4-м месте среди импортеров, уступая ближневосточному королевству, Анголе и Оману. Стоит отметить, что из пяти крупнейших поставщиков нефти в Поднебесную российские продажи в 2016 г. снизились меньше всех, всего лишь на 528 млн. долларов, в то время как Эр-Рияд выручил на 5,3 млрд. долларов меньше, Оман на 2,98 млрд., а Ангола на 2,2 млрд.

Попробуем понять, сколько бочек нефти купил Китай в 2016 г., и разделим общую сумму импорта на среднюю цену, получится 2,6 млрд. баррелей. Увеличение по сравнению с 2015 г. на 3%, а с 2012 г. аж на 33,5%. Однако темпы роста упали в разы, к примеру, в 2015 г. объем импорта прибавил 11%, а в 2014 почти 14%. Вполне возможно, что это было вызвано активным пополнением запасов. И теперь, когда склады забиты, как и у США, можно поднимать цены.

( Читать дальше )

Блог им. OneginE |Китай зафиксировал приток капитала в страну

- 24 января 2017, 17:13

- |

Впервые с августа 2015 г. банковский сектор Китая испытал приток средств. В декабре 2016 г. в страну от международных трансферов пришло больше денег, чем ушло. Тем самым был зарегистрирован положительный поток средств в страну.

По итогам последнего месяца 2016 г. чистый приток средств в Китай составил 13,5 млрд. долларов. На фоне оттока капитала, длящегося с середины 2015 г., это кажется каплей в море, но ее стоит воспринимать как положительный сигнал. Напомним, что за полтора года Поднебесную покинуло около 1,2 трлн. долларов.

«Это может быть разворотным моментом в потоках капитала», считает Tommy Xie из сингапурского OCBC. «В этом году правительство будет держать под особым контролем рынок капитала.» Также он считает, что долгосрочные инвесторы продолжат покапать активы материкового Китая, ожидая более высокую доходность.

Власти Поднебесной ввели ряд ограничений с целью взять под контроль потоки капитала. Не забыли и о простых гражданах страны. Китая существенно сжал предложение юаней на островной части страны, с целью отбить у спекулянтов желание играть против национальной валюты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс