Блог им. OneginE |Российские спекулянты вновь поверили в доллар

- 18 января 2018, 12:24

- |

Российские спекулянты резко увеличили свои ставки на рост доллара.

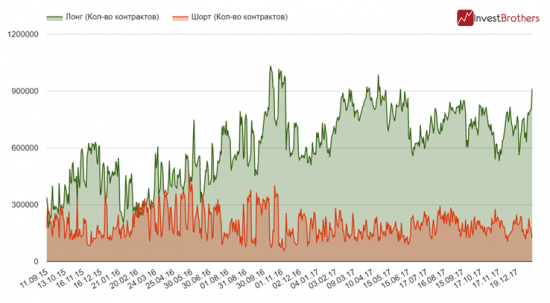

В среду спекулянты, торгующие на Московской бирже, нарастили свои длинные позиции по американской валюте, доведя ставку до максимумов с апреля прошлого года. По итогам вчерашнего дня в их портфелях находилось 913 тыс. длинных контрактов, в то время как объем коротких остался вблизи своих минимумов. Суммарный чистый “лонг” увеличился до 788,4 тыс. контрактов, что эквивалентно 44,6 млрд рублей.

С начала года длинная позиция физических лиц по фьючерсу на доллар против рубля вырос на 153,6 тыс. контрактов, причем резкий рост состоялся в последние несколько дней. Это произошло после того, как цены на нефть не смогли закрепиться выше отметки в 70 долларов за баррель.

Резюме

Спекулянты ставили на рост американской валюты на протяжении всего прошлого года и как показывает время, были не правы.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. OneginE |Стоит ли ждать роста доллара в текущем году?

- 16 января 2018, 10:32

- |

Американский доллар должен стать бенефициаром от повышения процентных ставок в США, однако пока он только теряет в своей стоимости.

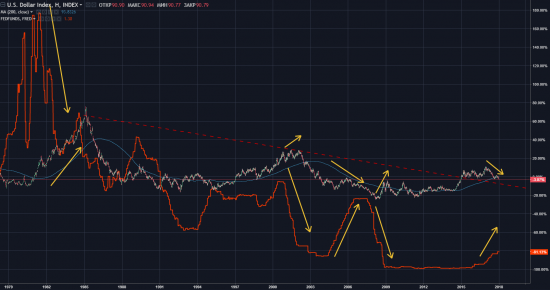

За год Индекс американского доллара потерял порядка 14%. Если в январе 2017 г. он был близок к 104 п., то в январе текущего года он уже опустился к 90 п. По идее, если процентные ставки в стране растут, то это должно укреплять и курс национальной валюты, однако пока все наоборот.

Если обратиться к историческим параллелям, то рост процентных ставок в США крайне редко приводил к увеличению стоимости Индекса доллара. Напротив, ужесточение монетарной политики Федерального резерва совпадало по времени с ослаблением курса национальной валюты. И наоборот, когда падали ставки, тогда рос доллар.

Это происходит по нескольким причинам. Традиционно доллар является защитной валютой и в него бегут, когда мировая экономика испытывает трудности. В эти моменты ФРС начинает цикл понижения ставок. А когда экономика растет, регуляторы приступают к “завинчиванию гаек”, но инвесторы в это же время переходят к покупке более рискованных активов, тем самым выходя из доллара.

( Читать дальше )

Блог им. OneginE |Население и предприятия страны все больше верят в рубль

- 08 декабря 2017, 23:26

- |

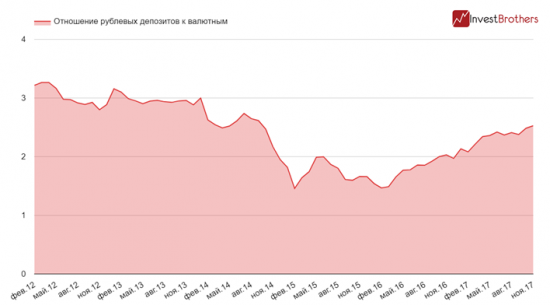

Тенденция на увеличение рублевых и на сокращение валютных вкладов продолжается.

За октябрь объем вкладов, номинированных в рублях, вырос на 169 млрд рублей и достиг 37,1 трлн. В то время как сумма валютных депозитов сократилась на 192 млрд рублей до 12,7 трлн.

За этот же месяц российский рубль потерял к доллару почти 1,5%. То есть, участники рынка предпочитали переводить иностранную валюту в рубли. Основной вклад был внесен юридическими лицами – их валютные срочные депозиты сократились на 3,5% с 4,7 трлн рублей до 4,5 трлн.

Теперь рублевые средства превышают валютные в 2,5 раза. Таким образом, объем долларизации экономики опустился к уровням сентября 2014 г. С такими темпами, уже через несколько месяцев он может вернуться к докризисным показателям. Также стоит взять в расчет и то, что сегодня доллар стоит почти в два раза дороже.

Резюме

Вполне возможно, что всплеск интереса к валюте может возродиться при введении дополнительных санкций в отношении России. Однако если раньше их никто не воспринимал всерьез, то сегодня к ним готовятся заблаговременно. Поэтому, такого шока, с каким страна столкнулась в конце 2014 и 2015 гг., скорее всего, удастся избежать, и дедолларизация экономики имеет все шансы продолжиться.

( Читать дальше )

Блог им. OneginE |Сколько Минфин уже заработал на падении рубля?

- 15 ноября 2017, 13:20

- |

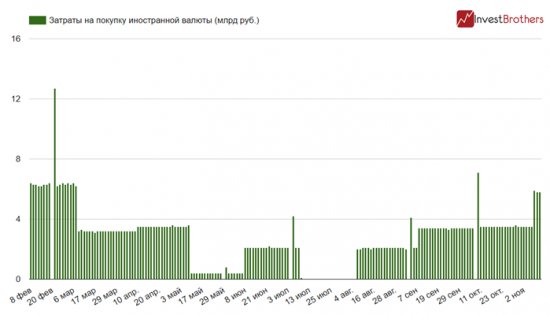

Российский Минфин начал скупать валюту в феврале текущего года и за восемь месяцев потратил на эти цели более 520 млрд рублей.

В начале 2017 г., 8 февраля, Министерство финансов совершило первую операцию по покупке иностранной валюты за рубли. В течение первого месяца на приобретение валюты ежедневно тратилось около 6,3 млрд рублей. В последующие месяцы объем ежедневных покупок был снижен, когда до 0,4 млрд в сутки, а когда до 5,8 млрд.

За восемь месяцев активных операций Минфин купил иностранной валюты на сумму в 520 млрд рублей. Если взять средневзвешенный курс доллара к рублю, то получится примерно 8,98 млрд долларов – это около половины всего Резервного фонда России.

Средний курс доллара за все это время составил 57,9 рублей. Сегодня “американец” подскочил уже выше 60. То есть, в рублевом эквиваленте сумма увеличилась с 520 млрд до 542 млрд. Получается, что на обесценении российской валюты ведомство заработало около 22 млрд рублей.

( Читать дальше )

Блог им. OneginE |Российские компании накопили на своих счетах рекордный объем наличной валюты

- 18 октября 2017, 13:04

- |

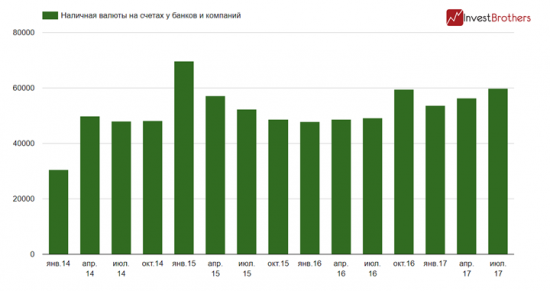

Российские компании и банки накопили рекордный за последние несколько лет объем наличной валюты. За первое полугодие он увеличился на 6,1 млрд долларов.

По состоянию на начало второго полугодия 2017 г. российские компании и банки держали в наличной валюте 59,8 млрд долларов. Из них 54,6 млрд на счетах у нефинансовых организаций и 5,2 млрд долларов у банков. Данный объем является рекордным с января 2015 г., тогда он достигал 69,7 млрд долларов.

Однако сегодня существует небольшое отличие – практически все деньги аккумулированы на счетах у корпоративного сектора и лишь 8,7% находится у банков. Для сравнения в начале 2015 г. более 25% всей наличной валюты держали кредитные организации страны.

Стоит отметить и то, что компании страны хранят в иностранной валюте рекордный объем средств – 54,6 млрд долларов. Даже в январе 2015 г. было меньше – 52,3 млрд долларов.

Резюме

( Читать дальше )

Блог им. OneginE |Минфин готовится стать одним из главных валютных кредиторов страны?

- 29 сентября 2017, 20:36

- |

После того как Центральный банк России прекратил кредитовать банки через инструмент валютного РЕПО, они начали активно искать новые каналы валютного фондирования. Сейчас в дело начал вмешиваться Минфин.

В первый раз в этом году Министерство финансов предоставило валютную ликвидность кредитным организациям в середине августа, как раз когда стали расползаться слухи о проблемах у банка “Открытие”. Тогда, 18 августа Федеральное казначейство разместило на депозитах в банках 1 млрд долларов сроком на 28 дней.

В сентябре у кредитных организаций возникла срочная потребность в краткосрочном валютном фондировании и они заняли деньги у ЦБ через “своп”. В понедельник они одолжили на один день у регулятора 1 млрд долларов, а во вторник 1,5 млрд. Больше на этой неделе операций пока не проводилось.

Однако уже в понедельник Министерство финансов окажет еще одну помощь и cоберет заявки для размещения 700 млн долларов на вкладах в банках. Планируемый срок – 13 дней. В прошлом году министерство кредитовало банки в августе, октябре и декабре.

( Читать дальше )

Блог им. OneginE |До конца года финансовые власти России могут продать до $26 млрд

- 27 сентября 2017, 17:59

- |

По прогнозу Банка России, торговый баланс нашей страны до конца года вырастет еще на 38,5 млрд долларов. Однако золотовалютные резервы должны будут сократиться за оставшийся квартал 2017 г.

По итогам всего 2017 г. объем экспорта достигнет 330 млрд долларов, а импорта 228 млрд. Напомним, что за семь месяцев года за рубеж было продано товаров на 191 млрд долларов, а ввезено на 127 млрд. Таким образом, за оставшиеся пять месяцев выручка от экспорта составит 139 млрд долларов или в среднем по 27,8 млрд в месяц, а затраты на импорт – 101 млрд или в среднем по 20,2 млрд в месяц.

Получается, что с августа по декабрь 2017 г. среднемесячный баланс внешней торговли будет держаться на уровне в 7,6 млрд долларов. Напомним, что по итогам июля он резко снизился – до 4 млрд, хотя в июне был выше 8,6 млрд.

Кроме того, благодаря более высоким ценам на нефть удастся увеличить валютные резервы страны на 24 млрд долларов. Однако за январь-сентябрь они выросла почти на 50 млрд долларов.

Резюме

( Читать дальше )

Блог им. OneginE |Российские банки по-прежнему ставят на рост доллара

- 17 сентября 2017, 22:32

- |

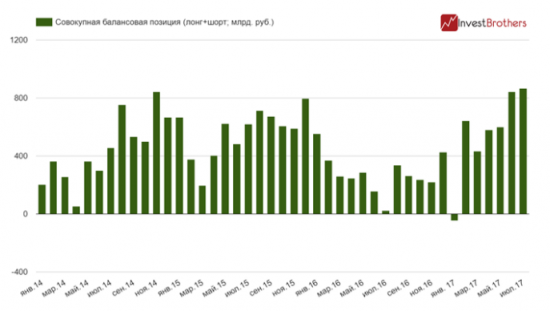

Хоть и в июле объем открытых кредитными организациями длинных позиций по доллару и сократился на 11,5 млрд рублей, но он по-прежнему довольно-таки существенен.

По итогам июля в портфелях банков находилось длинных позиций по доллару на 587,6 млрд рублей, а коротких на -266,9 млрд. Таким образом, чистый “лонг” по “американцу” составил 854,5 млрд рублей.

Это уже третий месяц подряд, когда ставки на рост доллара превышают 800 млрд рублей. В мае они были равны 843 млрд, а в июне 866 млрд.

Традиционно в последние три года наращивание длинных позиций со стороны банков предшествовало волне девальвации рубля. Похоже, что в это раз они не угадали. Хотя в июне-июле рост доллара к рублю и вселил некоторые надежды на более сильный скачок курса, однако в этот раз не вышло. Вполне возможно, что уже в августе они заметно сократили свои ставки на укрепление доллара.

Ссылка на статью

( Читать дальше )

Блог им. OneginE |Банкам срочно понадобилась долларовая ликвидность

- 15 сентября 2017, 11:31

- |

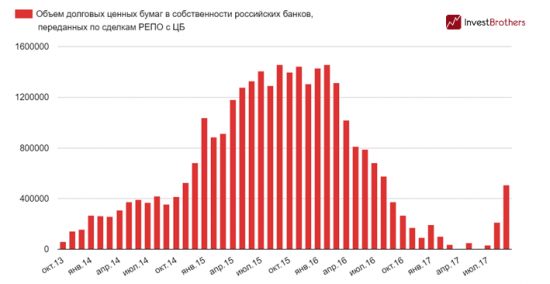

Банк России свернул операции валютного РЕПО, однако банкам по-прежнему нужны доллары и некоторым довольно-таки много.

Согласно данным Центрального банка, к началу сентября кредитные организации страны заложили ЦБ долговых ценных бумаг, номинированных в долларах, на сумму в 506,8 млрд рублей. По нынешнему курсу это примерно 8,8 млрд долларов. В последний раз так много облигаций находилось в залоге у регулятора в июле 2016 г.

Стоит также отметить, что лишь три месяца назад объем залога не превышал и 2 млрд рублей – взлет за лето в 284 раза.

В основном закладывали долговые ценные бумаги других государств – на 444 млрд рублей. Корпоративных облигаций не так много – 62,5 млрд.

Спрос на евро не такой высокий, как на доллары. Долговых бумаг, номинированных в европейской валюте, заложено лишь на 3,9 млрд рублей.

Резюме

Напомним, что к июлю задолженность кредитных организаций перед Банком России по валютному РЕПО составляла порядка 1,5 млрд долларов.

( Читать дальше )

Блог им. OneginE |Банки страны сделали рекордную ставку против рубля

- 11 августа 2017, 12:21

- |

Российские банки поставили рекордную сумму на рост доллара. По итогам июня их совокупная позиция по американской валюте выросла на 23 млрд рублей.

Согласно данным Центрального банка чистая совокупная балансовая позиция кредитных организаций по доллару увеличилась в первый месяц лета до 866 млрд рублей. Предыдущий рекорд был установлен в ноябре 2014 г., тогда банки отрыли “лонг” по американцу на 845 млрд рублей.

Кредитные организации страны постепенно увеличивали длинные позиции по доллару, начиная с марта 2017 г. За это время они выросли в два раза.

Банки делали аналогичные ставки по доллару в августе и ноябре 2014 г., а также в декабре 2015 г., как раз за несколько месяцев до девальвации рубля.

По информации, предоставленной Банком России, в июле компании страны должны будут направить на погашение внешних долгов 4,6 млрд долларов, а в августе 3,4 млрд (без учета процентов), то есть несущественная сумма, по сравнению с декабрьскими 17,6 млрд. Поэтому кредитные организации вряд ли запасаются наличностью заранее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс