Блог им. OneginE |Российские банки установили новый рекорд по объему контролируемого ими госдолга страны

- 19 февраля 2018, 12:26

- |

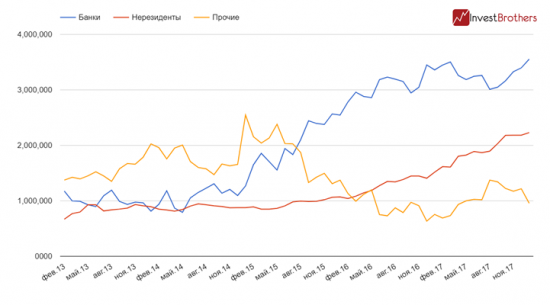

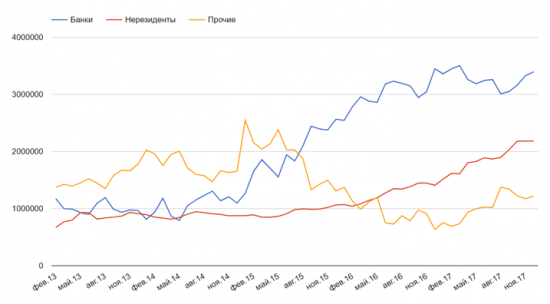

После небольшого перерыва российские банки продолжили увеличивать свои вложения в облигации федерального займа.

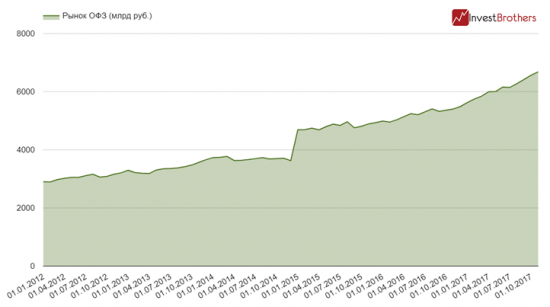

К началу текущего года в общей сложности на балансе кредитных организаций находилось ОФЗ на сумма в 3,55 трлн рублей, что на 156,9 млрд рублей больше, чем месяцем ранее. Таким образом, установлен новый рекорд по объему контролируемого долга со стороны банков. Предыдущий максимум был равен 3,5 трлн рублей.

За весь прошлый год банки приобрели гособлигаций на сумму в 193,7 млрд рублей, что, кстати, является самым скромным показателем по сравнению с другими участниками рынка. К примеру, нерезиденты приобрели ОФЗ на 713 млрд рублей, а прочие покупатели – на 200 млрд.

То есть, в декабре кредитные организации пополнили свои запасы гособлигаций на 81% от всего чистого годового объема.

Резюме

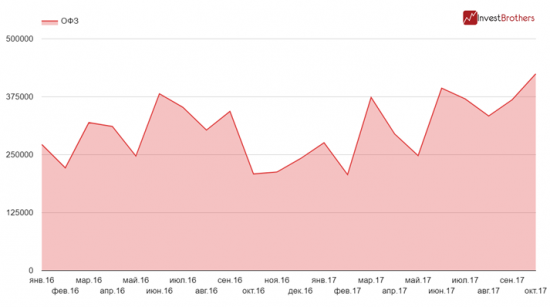

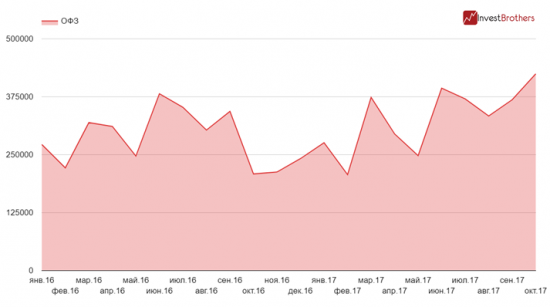

Российские банки с марта по июль 2017 г. продали ОФЗ чистыми на 493,8 млрд рублей, после чего купили их же на 543,8 млрд рублей. Примерно в это же время, а более точнее: с марта по сентябрь, наблюдался повышенный спрос со стороны нерезидентов – их портфель за семь месяцев увеличился на 572 млрд рублей. А вот с октября по декабрь они временно “устранились” с рынка, после чего на их смену пришли кредитные организации.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. OneginE |Иностранные инвесторы с удовольствием кредитуют Россию. Этим надо пользоваться!

- 13 февраля 2018, 20:16

- |

Иностранные инвесторы вопреки опасениям на счет санкций продолжают покупать российские долговые бумаги.

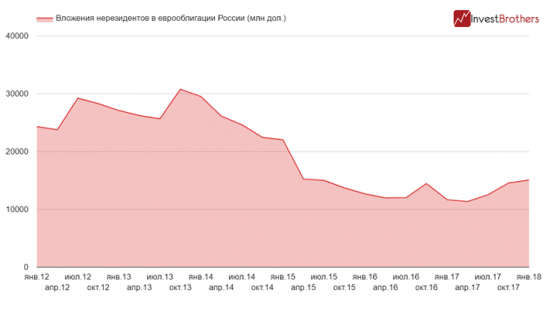

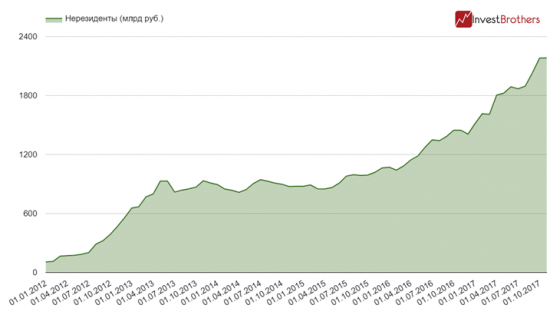

К началу текущего года объем вложений нерезидентов в российский госдолг возрос, причем увеличение коснулось как рублевые облигаций, так и валютные. По состоянию на 01 января иностранные инвесторы контролировали 33,1% рублевых и 37,9% валютных обязательств России. В абсолютных величинах получилось 2,2 трлн рублей и 15,1 млрд долларов.

За декабрь, несмотря на сокращение объемов рынка ОФЗ, – он снизился на 58 млрд рублей – сумма вложенных иностранцами средств возросла на 47 млрд рублей. Таким образом, увеличилась и их общая доля на рынке. До исторического максимума не хватило 0,1 процентных пункта.

По итогам всего 2017 г. иностранные инвесторы купили ОФЗ на 713 млрд рублей или 64,4% всего нового долга и на 3,4 млрд долларов еврооблигаций России. То есть в общем ими было выдано кредитов нашей стране на сумму в 911 млрд рублей.

( Читать дальше )

Блог им. OneginE |Почему ЦБ не боится санкций и уверен в стабильности рынка ОФЗ?

- 28 января 2018, 22:23

- |

В то время как нерезиденты воздерживались от покупок российских ОФЗ на их смену пришли банки.

Российские кредитные организации увеличивают свои вложения в ОФЗ четыре месяца подряд. В октябре и ноябре 2017 г. они купили гособлигаций на 164,3 и 68,5 млрд рублей соответственно. Таким образом, суммарно они инвестировали в долговые бумаги России 3,4 трлн рублей. Это по-прежнему меньше, чем было в марте 2017 г., когда объем их портфеля был равен 3,5 трлн.

Прочие участники рынка особо не проявляли интереса к ОФЗ. Если в октябре они продали бумаг на 49,3 млрд рублей, то в ноябре продали на 43,5 млрд.

К началу декабря банки контролировали 50% всего внутреннего долга России, выпущенного в гособлигациях. За одиннадцать месяцев 2017 г. эта доля уменьшилась почти на 10%. Произошло это в в равной степени как из-за нерезидентов – их доля выросла на 5,2% – так и из-за прочих участников рынка.

Резюме

( Читать дальше )

Блог им. OneginE |У России появилась долговая зависимость

- 23 января 2018, 09:04

- |

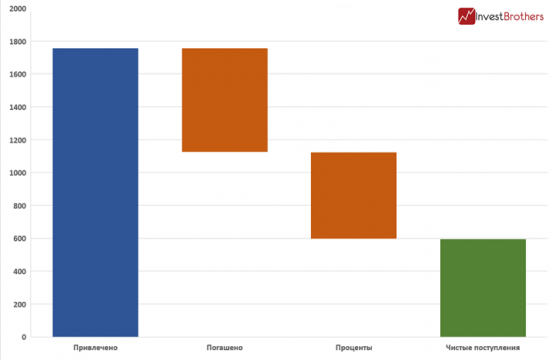

Несмотря на то что за 2017 г. внутренний долг России за (исключением госгарантий) вырос на 1,1 трлн рублей, в бюджет поступило лишь около 596 млрд рублей.

Согласно данным Министерства финансов, внутренний долг нашей страны к началу 2018 г. составлял 7,2 трлн рублей, что на 1,1 трлн больше, чем годом ранее. Однако из-за накопившегося долга “чистыми” правительство России получило лишь 595,9 млрд рублей.

За 2017 г. было эмитировано долговых бумаг на 1,76 трлн рублей, из которых 633 млрд ушло на погашение ранее выпущенных бумаг. На обслуживание госдолга было потрачено еще 527,6 млрд рублей. Таким образом, до бюджета дошло лишь 595,9 млрд рублей.

Больше всего было привлечено через эмиссию облигаций с постоянным доходом – 968,8 млрд рублей. А вот объем бумаг с плавающей ставкой снизился на 192 млрд рублей.

Население через “народные ОФЗ” профинансировало деятельность правительства в 2017 г. ни много ни мало на 38,4 млрд рублей.

( Читать дальше )

Блог им. OneginE |Иностранцы второй месяц подряд отказываются покупать ОФЗ

- 19 января 2018, 00:09

- |

Иностранный капитал на протяжении двух месяцев отказывается идти в российские долговые бумаги.

За ноябрь объем вложений нерезидентов в российский рублевый долг уменьшился на 1 млрд рублей. Таким образом это уже второй месяц к ряду, когда иностранцы не покупают наши ОФЗ.

За ноябрь рынок внутреннего долга России увеличился на 111 млрд рублей: с 6,69 трлн до 6,8 трлн. На этом фоне доля нерезидентов сократилась на 0,6 процентных пункта – к началу декабря их вес составлял 32,1%.

В последний раз на российском рынке ОФЗ наблюдались существенные нетто-покупки со стороны иностранных инвесторов в сентябре 2017 г. Тогда ими было куплено долговых бумаг на сумму в 149 млрд рублей. До этого, в августе, они приобрели облигаций еще на 136 млрд.

В общей сложности за одиннадцать месяцев 2017 г. иностранцы вложили в ОФЗ почти 670 млрд рублей. И именно в прошлом году их доля в российском долге впервые превысила одну треть.

( Читать дальше )

Блог им. OneginE |Сбербанк контролирует 18,2% российского внутреннего долга

- 17 января 2018, 10:10

- |

Рынок внутреннего российского долга приблизился к 6,7 трлн рублей. Однако большая его часть может быть аккумулирована “на руках” всего нескольких участников.

Согласно данным Центрального банк России, к началу четвертого квартала 2017 г.на долю нерезидентов приходилось 33,2% всего рынка ОФЗ, на долю банков – 48,2%. В абсолютных величинах это 2,2 трлн и 3,2 трлн рублей соответственно.

Лишь один участник внутреннего долгового рынка России контролирует 18,2% всего выпуска гособлигаций РФ и это – Сбербанк. В соответствии с его квартальной отчетностью, банк владеет ОФЗ на сумму в 1,2 трлн рублей, а это 37,5% всех вложений кредитных организаций в гособлигации.

Большая часть ОФЗ на балансе Сбербанка классифицируется, как “инвестиционные ценные бумаги, имеющиеся для продажи”, а именно 886,1 млрд рублей. Но это не означает, что банк в ближайшее время избавится от этих облигаций. К примеру, за девять месяцев 2017 г. эта сумма выросла на 122 млрд рублей.

( Читать дальше )

Блог им. OneginE |Россию ждет распродажа активов на 3,1 млрд долларов

- 19 ноября 2017, 00:11

- |

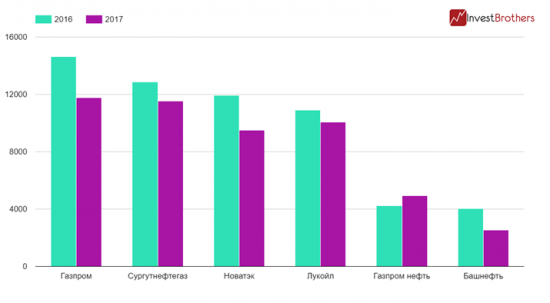

На прошедшей неделе Норвежский суверенный фонд объявил о том, что собирается продать все принадлежащие ему акции всех нефтяных компаний мира. Сколько инвестиций он сделал в российские корпорации?

По данным. опубликованным на официальном сайте фонда, по состоянию на конец прошлого года он держал в России 4,9 млрд долларов. Из которых 2,2 млрд в ОФЗ и 2,7 млрд в акциях разных компаний.

Ранее в этом году норвежский фонд сообщил, что собирается выйти и из всех валют развивающихся стран, то есть из российских ОФЗ в том числе.

Что касается нефтяных компаний, куда вложены средства норвежских граждан, так их в нашей стране шесть – это “Газпром”, “Сургутнефтегаз”, “Новатэк”, “Лукойл”, “Газпром нефть” и “Башнефть”. Если фонд не совершал в отношении данных компаний никаких действий в течение 2017 г., то к сегодняшнему дню в них вложено около 50,3 млрд рублей. Причем за 2017 г. норвежский фонд не заработал на бумагах, а потерял – убыток составил около 8,3 млрд рублей.

( Читать дальше )

Блог им. OneginE |ЦБ сообщил о падении спроса иностранцев на российские активы

- 17 ноября 2017, 19:28

- |

Иностранные инвесторы заметно снизили свой интерес к российским активам, как к ОФЗ, так и к валюте, отметил Центральный банк.

“Интерес иностранных инвесторов к российским активам постепенно снижается на фоне сокращения глобального спроса на рисковые активы. Эта тенденция свойственна как валютному рынку, так и рынку ОФЗ”, сообщил Банк России в своем ежемесячном обзоре “Ликвидность банковского сектора и финансовые рынки”.

Снижение ставок на рубль ЦБ связывает с уверенностью инвесторов в скором ужесточении монетарной политики ФРС. “На российском рынке это нашло отражение в сокращении продаж/росте покупок валюты нерезидентами с одновременным сокращением их кредитования в сегменте валютных свопов. В этих условиях поддержку рублю оказывали растущие цены на нефть, которые по итогам месяца прибавили 5,8%”, отметил Банк России.

Также регулятор подтвердил опасения на счет снижения спроса на долговые бумаги России со стороны нерезидентов. В итоге за октябрь иностранные нетто-покупки ОФЗ составили лишь 14,2 млрд рублей, против 74,8 млрд в сентябре.

( Читать дальше )

Блог им. OneginE |Начинаем готовиться к падению ОФЗ?

- 13 ноября 2017, 13:42

- |

Иностранные инвесторы начали выходить из долговых бумаг России, об этом говорит еще один косвенный признак.

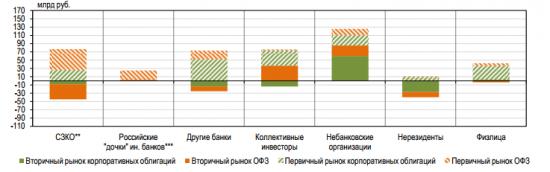

В октябре крупнейшие девять представителей нерезидентов – иностранные брокерские дома – наторговали облигациями федерального займа на рекордную сумму. По итогам второго месяца осени оборот ОФЗ вырос до 424 млрд рублей, что на 55,8 млрд больше, чем в сентябре.

Среднемесячный объем торгов в 2017 г. среди нерезидентов составляет примерно 329 млрд рублей. Таким образом, октябрьские данные зашли далеко за эти уровни.

Самый крупный объем приходится на Кредит Свисс, Юникредит Банк и Ситибанк. Они наторговали на 78,2, 87,6 и 66,4 млрд рублей соответственно.

Резюме

Увеличение объемов торгов не говорит прямо о том, что иностранные инвесторы начали продавать российские долговые бумаги. Однако напомним, что к концу октября наметился спад в спросе на первичном рынке ОФЗ.

( Читать дальше )

Блог им. OneginE |Лишь 41% средств, полученных от размещения ОФЗ, дошли до бюджета

- 10 ноября 2017, 15:22

- |

С начала года Министерство финансов привлекло на внутреннем рынке 1,5 трлн рублей, однако лишь небольшая часть из них пошла на финансирование бюджетных расходов.

За первые десять месяцев 2017 г. Минфин выручил от размещения долговых бумаг, в том числе и ОФЗ, 1,5 трлн рублей. Но если учесть погашение ранее выпущенного долга и процентов по нему, то данная сумма окажется гораздо скромнее.

На погашение облигаций министерство потратило порядка 440 млрд рублей. Кроме того, на обслуживание госдолга, включая проценты, Минфин направил еще 448 млрд рублей. В общей сложности, как подсчитали в ведомстве, “чистыми” страна получила лишь 616,6 млрд рублей, что является лишь 41% от общей занятой суммы.

Также напомним, что к концу года планируется погасить бумаги еще на 200 млрд рублей. Учитывая слабый спрос на российские ОФЗ, наметившийся в последние недели, то вполне возможно, что все средства, полученные в ноябре-декабре так и не дойдут до бюджета.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс