SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Osypovich

Мысли по нефтянке. Биотопливо по мандату 2013 года. Часть 1

- 22 марта 2013, 14:36

- |

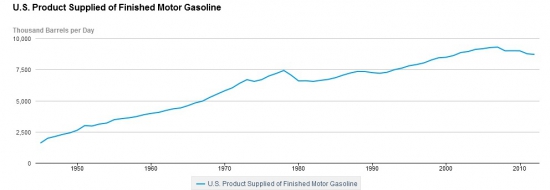

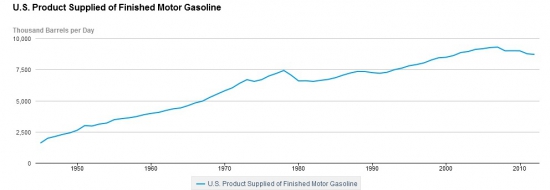

Американские водители за последние 5ть лет значительно сократили потребление бензина, благодаря устойчивому снижению среднего пробега имеющихся авто, а так же из-за снижения потребления бензина новыми авто. Так же вклад в снижения потребления бензина внесло увеличения смешивания его с этанолом и другими видами биотоплива для производства моторного топлива.

В соответствии со стандартами возобновляемых видов топлива (Renewable Fuels Standard, FRS), принятые в 2005 и 2007 годах (http://www.epa.gov/otaq/fuels/renewablefuels/index.htm) и Энергетического билля 2005 года (http://www.gpo.gov/fdsys/pkg/PLAW-109publ58/pdf/PLAW-109publ58.pdf), направленны на снижение потребления бензина, дистрибьюторам, которые производят смешивания нужно доказать, что они действительно производят данный процесс. Некоторые переработчики, например, Valero Energy Corp и Tesoro, делают свои собственные покупки и смешивают этанол, другие же зависят от независимых дистрибьюторов для данного процесса.

( Читать дальше )

В соответствии со стандартами возобновляемых видов топлива (Renewable Fuels Standard, FRS), принятые в 2005 и 2007 годах (http://www.epa.gov/otaq/fuels/renewablefuels/index.htm) и Энергетического билля 2005 года (http://www.gpo.gov/fdsys/pkg/PLAW-109publ58/pdf/PLAW-109publ58.pdf), направленны на снижение потребления бензина, дистрибьюторам, которые производят смешивания нужно доказать, что они действительно производят данный процесс. Некоторые переработчики, например, Valero Energy Corp и Tesoro, делают свои собственные покупки и смешивают этанол, другие же зависят от независимых дистрибьюторов для данного процесса.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

BP пропустила аукцион по продаже и аренде участков в Мексиканском заливе

- 21 марта 2013, 02:24

- |

Американское Бюро по использованию океанских ресурсов и их регуляции и контролю (BOEM) на сегодняшних торгах получила заявок на 1,7 млн. акров в США в Мексиканском заливе, но не одной заявки от BPPlc. По данным BOEM, в конкурсе более чем на 38.6 млн. акров участвовали 52 компании. (http://www.boem.gov/uploadedFiles/BOEM/Oil_and_Gas_Energy_Program/Leasing/Regional_Leasing/Gulf_of_Mexico_Region/Lease_Sales/227/stat_227.pdf)

ВР запрещено участвовать в новых контрактах федерального правительства до тех пор, пока компания не сможет продемонстрировать охране окружающей среды США (

( Читать дальше )

ВР запрещено участвовать в новых контрактах федерального правительства до тех пор, пока компания не сможет продемонстрировать охране окружающей среды США (

( Читать дальше )

Количественный эффект QEIII

- 14 марта 2013, 14:17

- |

Не смотря на застой в экономике и медленный рост доходов, напечатанные деньги ФРС в рамках программы QE так или иначе и дальше продолжают попадать на фондовый рынок. Активы, которые скупает ФРС, являются частично рисковыми, и когда происходит выкуп MBS у инвесторов, ФРС частично берёт на себя риски. Это позволяет инвесторам дальше вступать в порочный круг “моральных рисков”, скупая другие рисковые активы – акции.

Есть возможность количественно оценить риски, которые ФРС принимает на себя для возможности последующего инвестирования инвесторами в рынок акций. Ориентировочно, текущая программа QE ФРС по выкупу на сумму $85 млрд. трижерис и MBS даёт приблизительно $22.3 млрд. денежного потока в рынок капитала – или около $1.0 млрд. в день.

Текущая волатильность MBS и трижерис составляет 3.3%. Таким образом каждые $85 млрд. QE выкупа изымает из портфелей инвесторов $2.84 млрд.(85*0.033) долларов волатильности. Волатильность СиП составляет 12.7%. Учитывая эти данные, то можно подсчитать, что при соблюдении риск менеджмента $22.3 млрд. будет равняться $2.84 млрд. (волатильности)/ 12.7% (волатильность СиП). Проще говоря, то рынок акций в 4и раза изменчив, чем активы, которые выкупает ФРС, что позволяет на каждые $4 доллара от программы QE инвестировать $1 доллар в рынок акций. Поскольку ФРС начала программу LSAP ещё в 2009 году, то в рынок попало приблизительно $645 млрд., что составляет 10.3% роста СиП и 4.5% от рыночной капитализации.

( Читать дальше )

Есть возможность количественно оценить риски, которые ФРС принимает на себя для возможности последующего инвестирования инвесторами в рынок акций. Ориентировочно, текущая программа QE ФРС по выкупу на сумму $85 млрд. трижерис и MBS даёт приблизительно $22.3 млрд. денежного потока в рынок капитала – или около $1.0 млрд. в день.

Текущая волатильность MBS и трижерис составляет 3.3%. Таким образом каждые $85 млрд. QE выкупа изымает из портфелей инвесторов $2.84 млрд.(85*0.033) долларов волатильности. Волатильность СиП составляет 12.7%. Учитывая эти данные, то можно подсчитать, что при соблюдении риск менеджмента $22.3 млрд. будет равняться $2.84 млрд. (волатильности)/ 12.7% (волатильность СиП). Проще говоря, то рынок акций в 4и раза изменчив, чем активы, которые выкупает ФРС, что позволяет на каждые $4 доллара от программы QE инвестировать $1 доллар в рынок акций. Поскольку ФРС начала программу LSAP ещё в 2009 году, то в рынок попало приблизительно $645 млрд., что составляет 10.3% роста СиП и 4.5% от рыночной капитализации.

( Читать дальше )

Февраль и некоторые мысли по рынку

- 02 марта 2013, 17:12

- |

Февраль месяц закончился, как и ожидал, что большинство индексов закроются в плюсах. Единственным исключением стал Nasdaq, который теряет 2-ой месяц подряд. Ниже представлена таблица в которой основные цифры по ETF в США их денежным потокам в прошлом месяце, в этом месяце и в годовом исчислении:

Рынки выдохлись и здоровая коррекция на текущих уровнях — это больше уже необходимость, чем нужда. Хуже всех в этом месяце смотрелись сектор базовых материалов и телекоммуникационный сектор. Они потеряли 2.5% и 5.09% соотв. Я бы вообще не стал ставить на последний сектор. Количество банкротств в нём просто зашкаливает, и этот год не станет исключением. В январе месяце именно медийники открыли сезон по выборочному дефолту в лице LBI Media Inc., которые не выплатили процентные платежи в конце декабря. Череду неудач продолжил LodgeNet Interactive Corp. и Merrill Corp. Вообще, ожидаю, что год будет насыщенным в плане банкротств. Несмотря на то, что доходности по высокодоходным облигациям спустились до исторических минимумов в 6.11% — это уже откликается в переоценки рисков инвесторами и крупными фондами, где большинство фондов сократило свои вложения так же до исторических минимумов. Основной ставкой сейчас является продажа фин. сектора. Многие посчитают это безумством, но я так не считаю. Объясню почему. Как Вы обратили внимание, то он(сектор) показывал значительные прибыли. Если разобраться в деталях, то провизия по убыткам снижалась за счёт улучшения кредитоспособности населения, что отразилось в уменьшении дефолтов. Обратите внимание, что пик по провизии был в I-II кв. 2009 года, где и пришёлся пик дефолтов, а сейчас по многим кредитам начали обновлять минимумы с начала ведения данной статистики (http://www.standardandpoors.com/indices/sp-experian-consumer-credit-default-indices/en/us/?indexId=sp-experian-consumer-credit-default-indices) То есть, банкам ничего не останется делать, как наращивать в скором времени провизию. На мой взгляд, то причин много от вступления с первого марта сокращения дефицита бюджета до неопределённости в экономике страны. Ещё что стоит отметить – ставка по кредитам. Большинство американцев рефинансировали свою ипотеку по более низким ставкам, если верить MBA, то приблизительно 81% от общего объёма ипотеки было рефинансировано чуть ниже 4% и по программе HARP 2.0 (

( Читать дальше )

Рынки выдохлись и здоровая коррекция на текущих уровнях — это больше уже необходимость, чем нужда. Хуже всех в этом месяце смотрелись сектор базовых материалов и телекоммуникационный сектор. Они потеряли 2.5% и 5.09% соотв. Я бы вообще не стал ставить на последний сектор. Количество банкротств в нём просто зашкаливает, и этот год не станет исключением. В январе месяце именно медийники открыли сезон по выборочному дефолту в лице LBI Media Inc., которые не выплатили процентные платежи в конце декабря. Череду неудач продолжил LodgeNet Interactive Corp. и Merrill Corp. Вообще, ожидаю, что год будет насыщенным в плане банкротств. Несмотря на то, что доходности по высокодоходным облигациям спустились до исторических минимумов в 6.11% — это уже откликается в переоценки рисков инвесторами и крупными фондами, где большинство фондов сократило свои вложения так же до исторических минимумов. Основной ставкой сейчас является продажа фин. сектора. Многие посчитают это безумством, но я так не считаю. Объясню почему. Как Вы обратили внимание, то он(сектор) показывал значительные прибыли. Если разобраться в деталях, то провизия по убыткам снижалась за счёт улучшения кредитоспособности населения, что отразилось в уменьшении дефолтов. Обратите внимание, что пик по провизии был в I-II кв. 2009 года, где и пришёлся пик дефолтов, а сейчас по многим кредитам начали обновлять минимумы с начала ведения данной статистики (http://www.standardandpoors.com/indices/sp-experian-consumer-credit-default-indices/en/us/?indexId=sp-experian-consumer-credit-default-indices) То есть, банкам ничего не останется делать, как наращивать в скором времени провизию. На мой взгляд, то причин много от вступления с первого марта сокращения дефицита бюджета до неопределённости в экономике страны. Ещё что стоит отметить – ставка по кредитам. Большинство американцев рефинансировали свою ипотеку по более низким ставкам, если верить MBA, то приблизительно 81% от общего объёма ипотеки было рефинансировано чуть ниже 4% и по программе HARP 2.0 (

( Читать дальше )

Что держит ECB в своих закромах после SMP

- 21 февраля 2013, 20:42

- |

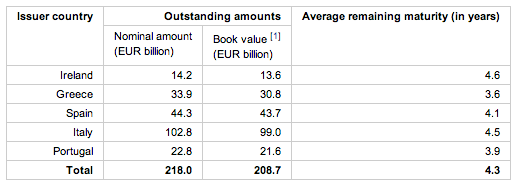

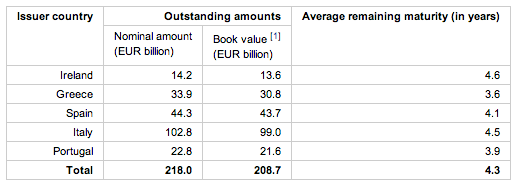

В рамках программы прозрачности Outright Monetary Transactions (OMT) (прямых денежных операций) ЕЦБ решил сегодня всех порадовать и раскрыл свои закрома после прекращения SMP 6 сентября прошлого года. Вот, что у него стоит в «горле»:

Думаю, что комментарии излишни

Думаю, что комментарии излишни

О будущем QEIII или как ликвидность наступает Бернанке на пятки.

- 20 февраля 2013, 17:29

- |

Наткнулся на очень интересный пост, думаю, что стоит поделиться. Информация что ни на есть интересная, чтоб поразмыслить о будущем росте на ликвидности от QEIII. Надеюсь, что для многих этот пост будет полезен, так как для меня он стал находкой в плане того, что именно эти опасения и как причину окончания QEIII я высказывал.

Как остановить человека от эмиссии еще $1 трлн. мировой резервной валюты? Это, казалось бы, невыполнимой задачей. Пока инфляция ещё не даёт о себе знать, Федеральной резервной системе не остаётся ничего, как действовать так же агрессивно, насколько это возможно в текущих условиях, чтобы подтолкнуть экономику и снизить высокий уровень безработицы. И неважно, что уже напечатанные $ 2,3 трлн. ФРС с момента начала финансового кризиса несколько лет назад не привело к устойчивому восстановлению экономики на данный момент. Может быть, еще $ 1 триллион или больше, наконец, сделают своё дело?! Но каковы нежелательные последствия этих неоднократных и крайних мер кредитно-денежной политики? И что, если все же можно, наконец, привлечь внимание ФРС, чтобы положить конец печатанию денег? Может нефть в конечном итоге оказажется проводником к здравомыслию, что, наконец, ослабит решимость председателя ФРС Бена Бернанке и печатного станка ФРС?!

( Читать дальше )

Мысли в слух или немного о росте

- 17 февраля 2013, 18:12

- |

Занимаясь сейчас отчётностью компаний и формированию доходов по регионам, для меня всплывают всё новые интересные цифры, и взаимосвязь кредитно-денежной политики ФРС и ЦБ других развитых стран и их влияние на мировую экономику. Рассказывать о лжи ФРС и их обоснованию QE и других нестандартных мер стимулирования экономики нет смысла, более корректно и трезво на эту тему пишет Павел (spydell), у меня же просто возникли некоторые соображения по глобальной экономике и фондовым рынкам.

Ни для кого не секрет, что выручка амер. компаний год от года после ипотечного кризиса 2008 года всё больше и всё большими компаниями формируется за пределами собственной страны, и по многим секторам уже тяжело отличить американская ли это компания или китайско-средне восточная компания с американским лейблом и американским названием. Большинство таких компаний накопили и продолжают аккумулировать кэш, который так или и иначе будет просачиваться. Дело в том, что многие сейчас сталкиваются с проблемой роста прибыли внутри только одного региона, что толкает их на процесс абсорбции всё новых рынков сбыта для “своих” лейблов. Нескончаемый поток ликвидности при дешёвом фондировании, кэш и относительная стабилизация внешних рынков открыли для компаний “старую дверь” M&A (Слияния и поглощения,

( Читать дальше )

Ни для кого не секрет, что выручка амер. компаний год от года после ипотечного кризиса 2008 года всё больше и всё большими компаниями формируется за пределами собственной страны, и по многим секторам уже тяжело отличить американская ли это компания или китайско-средне восточная компания с американским лейблом и американским названием. Большинство таких компаний накопили и продолжают аккумулировать кэш, который так или и иначе будет просачиваться. Дело в том, что многие сейчас сталкиваются с проблемой роста прибыли внутри только одного региона, что толкает их на процесс абсорбции всё новых рынков сбыта для “своих” лейблов. Нескончаемый поток ликвидности при дешёвом фондировании, кэш и относительная стабилизация внешних рынков открыли для компаний “старую дверь” M&A (Слияния и поглощения,

( Читать дальше )

Фитнес центры и сравнительная характеристика LTM и CLUB

- 13 февраля 2013, 18:09

- |

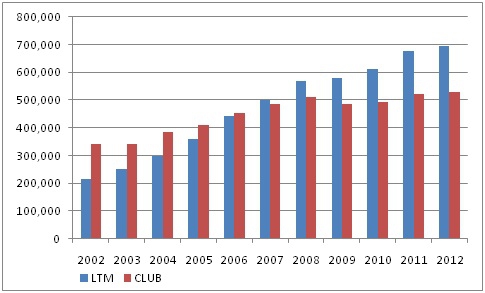

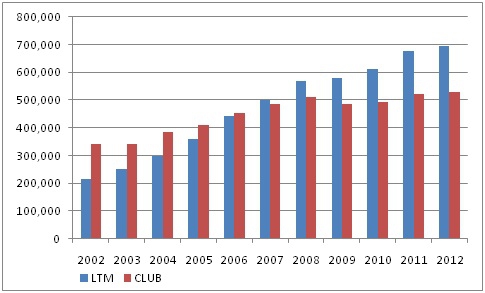

В былые времена было модно ходить с сигаретой во рту, выпивать алкоголя столько, сколько влезет до рвотного рефлекса, питаться в фаст-фудах, в общем, делать всё то, что гробило здоровье. Последние 10 лет в штатах тенденция по здоровому образу жизни только набирает обороты. Сейчас в штатах порядка 29,960 спортклубов, которые посещают каждый пятый американец, с доходом данной индустрии 21.4 млрд. долларов в 2011 году и 22.8 млрд. долларов в 2012. Решил немного покопаться в отчётностях 2-ух компаний и сделать небольшой обзор по фитнес клубам в Нью-Йорке.

И так, вот эти компании, которые публично представлены и активно торгуются — Life Time Fitness ($LTM) и Town Sports International ($CLUB).

По сравнительной макро статистике мне больше импонирует LTM. В её наличии на конец сентября 2012 года было 105 клубов по сравнению со 160 у CLUB, но кол-во активных членов у первого значительно выше 695 тыс. против 530 тыс. у второго

( Читать дальше )

И так, вот эти компании, которые публично представлены и активно торгуются — Life Time Fitness ($LTM) и Town Sports International ($CLUB).

По сравнительной макро статистике мне больше импонирует LTM. В её наличии на конец сентября 2012 года было 105 клубов по сравнению со 160 у CLUB, но кол-во активных членов у первого значительно выше 695 тыс. против 530 тыс. у второго

( Читать дальше )

Соображения по американскому рынку

- 03 февраля 2013, 16:16

- |

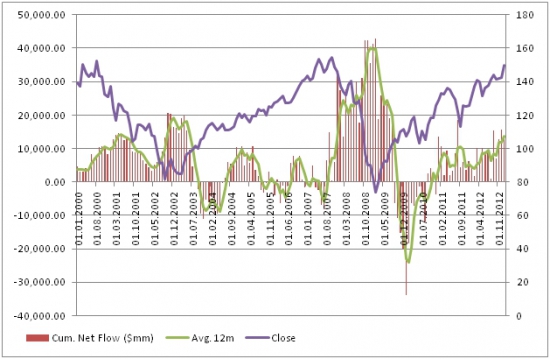

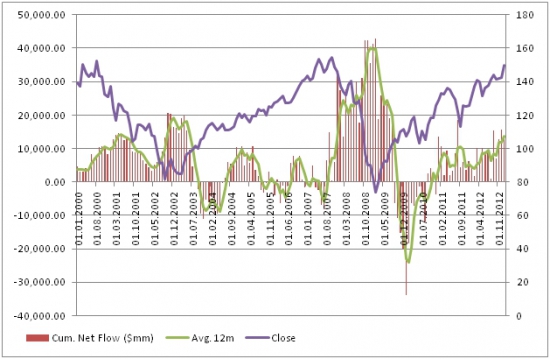

Решил некоторую лепту внести по американскому рынку в smart-lab. Сейчас много разговоров ведётся про обвал. Не думаю, что будет обвал, а скорее всего коррекция с новым заносом наверх. Во-первых, предпосылок для обвала, как в 2007-2008 годах нет, так как основная предпосылка – максимальное присутствие “планктона” на худших предпосылках экономики (второе присутствует). Для анализа выбрал ETF на S&P 500 — $SPY, как индикатор присутствия ретейла на рынке. Ниже график показывает приток/отток денег из данного ETF на конец месяца, а так же цену закрытия и 12 месячную скользящую по суммарному притоку ликвидности.

Если обратить внимание на пики снизу и сверху, то становится понятным об кого кроется крупняк – в 81% пики по притоку/оттоку приходятся на разворот. Но что интересно, что в 2012 году дали заработать всем и при чём не плохо. Почему дали заработать? Думаю, что ответ прост: если казино будет всё время выигрывать, то оно лишится всех своих игроков и кормильцев. Сейчас для коррекции самое время. Хотя полагаю, что февраль всё же могут ещё закрыть в плюсе. Смотрим, что творится с объёмами — они упали и значительно:

( Читать дальше )

Если обратить внимание на пики снизу и сверху, то становится понятным об кого кроется крупняк – в 81% пики по притоку/оттоку приходятся на разворот. Но что интересно, что в 2012 году дали заработать всем и при чём не плохо. Почему дали заработать? Думаю, что ответ прост: если казино будет всё время выигрывать, то оно лишится всех своих игроков и кормильцев. Сейчас для коррекции самое время. Хотя полагаю, что февраль всё же могут ещё закрыть в плюсе. Смотрим, что творится с объёмами — они упали и значительно:

( Читать дальше )

теги блога Osypovich

- Abbott Laboratories

- Alcoa

- balance sheet

- bitcoin

- BOJ

- bond

- BP Plc

- bubble

- budget

- cash

- CDS

- China

- Citi

- coal

- cov-lite loans

- CPI

- Credit Suisse

- debt

- Default

- draghi

- ecb

- EPS

- EUR USD

- EUR-USD

- EURUSD

- FOMC meeting

- forex

- FRN

- Gold

- Government Shutdown

- high yield bond bubble

- high-yield bond

- HYG

- inflation

- interest rate

- LTM

- LTRO

- margin debt

- Mario Draghi

- monetary policy

- MRO

- Oil

- omt

- portfolio managment

- qe

- QEIII

- robotization

- Russia

- S&P500

- Santander

- smp

- Spain

- spread

- SPY

- stock

- stock market bubble

- t-bill

- treasuries

- US

- VIX

- Wall Street

- Yield Curve

- Абэ

- азия

- Азия и еже с ними

- акции

- банки

- безработица

- бернанке

- будущее

- бюджет

- вопрос

- Все

- дефолты

- заметка

- золото

- идиотизм

- инвестиции в основной капитал

- индексы

- история

- Китай

- кривая доходности

- кризис

- мысли в воскресный день

- мысли вслух

- мысли делитанта

- мысли дилетанта

- ожидания

- отток капитала

- отчетности

- отчетность

- Пузыри на рынке

- российский рынок акций

- сделки

- Сирия

- Украина

- фондовый рынок

- фракталы

- ФРС

- этанол