Ray Badman

Как защитить стоп от случайных колебаний

- 16 февраля 2020, 15:32

- |

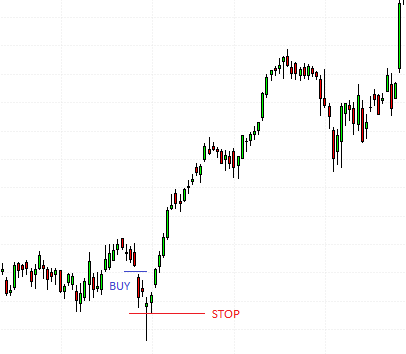

У вас часто случался что угадывали направление правильно, купили актив, ставили стоп, а цена как будто намеренно сначала доходило до стопа выводя вас за бортом с убытком, а потом летал вверх без остановок.

Да, меня тоже такие ситуации бесили очень, а потом я узнал про опционов...

Проблема стоп-ордера в том что он линейно зависим от актива и его ставим на цену актива. А если купить опцион то получим стоп по размеру убытка, независимо от цен базового актива.

Например, купим Call опцион на какой-нибудь акции на страйк $50, с экспирацией на месяц, по цене $100. Это значит купили 100 акции по цене $51 на месяц со стопом на $100 независимо куда пойдет цена акции (страйк $50 + затраты $100 = breakeven $51).

Расчеты P/L на некоторые варианты после покупки такого опциона

1. Цена поднялась до $60. Прибыл = ($60 — $51) * 100 = $900.

2. Цена упала до $10, потом поднялся до $60. Прибыл = ($60 — $51) * 100 = $900.

3. Цена поднялась до $80 с широкимы колебаниямы. Прибыл = ($80 — $51) * 100 = $2900.

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 50 )

Как уменьшить цену опциона поставив take profit

- 16 февраля 2020, 07:44

- |

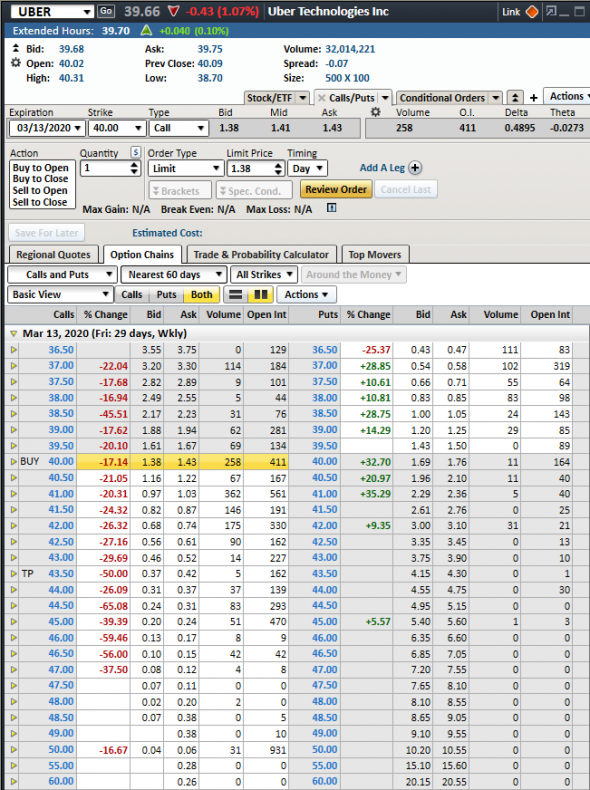

А вот и цепочка опционов UBER на 13 марта, со сроком около месяца.

( Читать дальше )

Как получить прибыть если цена не движется, идет по вашему направлению или даже если идет против вас

- 12 февраля 2020, 20:25

- |

Представьте что вы купили Сбер по текущей цене 254 и вы в выигрыше до тех пор пока цена выше 200.

То есть если цена никуда не пойдет то вы в выигрыше.

Если цена поднимется, то вы в выигрыше.

Даже если цена падает, до 200, то вы все равно в выигрыше.

Думаете это фантазия и в реальности такое невозможно?

А зря, я покажу вам как это делать с помощью опционов.

По традиции давайте на примере, но только на америке.

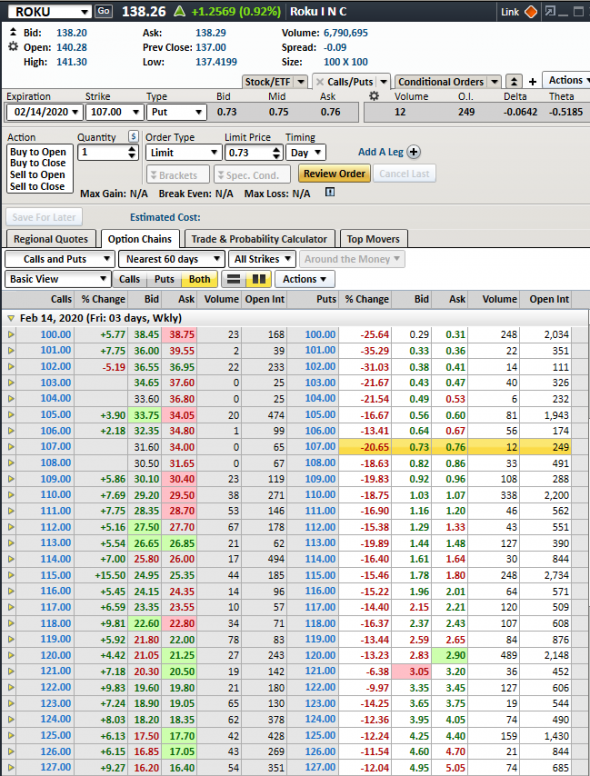

Давайте в этот раз на ROKU, вот его дневной график.

А вот и цепочка опционов на эту пятницу, то есть на 3 дня.

Смотрите акция торгуется по $138.

В опционах видим что можем продать PUT $107 по цене $0.73,

а еще видим что можем купить PUT $106 по цене $0.67.

И это все с учетом спредов.

Так давайте же продадим PUT $107 и купим PUT $106, прикарманив $6 = 100 * (0.73 — 0.67)

Продажей $107 мы берем обязанности купит акции по цене $107,

а покупкой $106 купим праву на продажу акции по $106.

Возможные исходи

1. В пятницу если закроемся выше 107 мы в выигрыше на $6

2. В пятницу если закроемся ниже 106 мы в проигрыше на $94

3. В пятницу если закроемся между 106 и 107 мы в проигрыше от $0 до $94

То есть рискуя $94 мы в выигрыше на $6 пока цена больше $107.

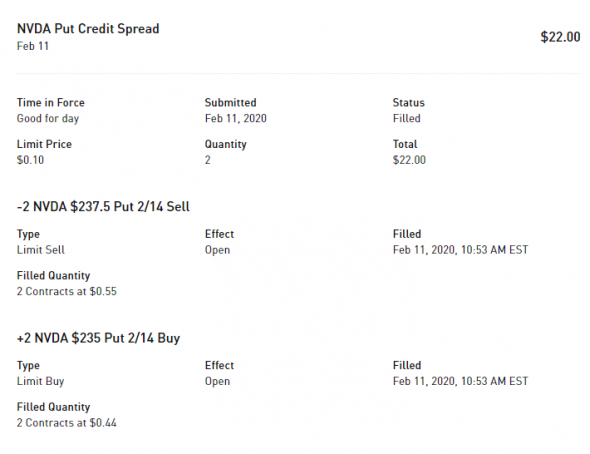

Специально для Биотехнолог-а, вот мои вчерашние аналогичные сделки

NVDA — продал 2 PUT спреда, риск $500, премия $22. Уйду в минус если цена падет ниже $237.5, сейчас торгуется по $271

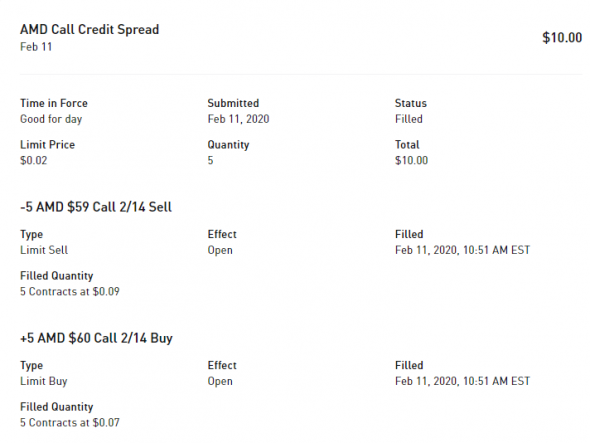

AMD — продал 5 CALL спреда, риск $500, премия $10. Уйду в минус если цена поднимется выше $59, сейчас торгуется по $54

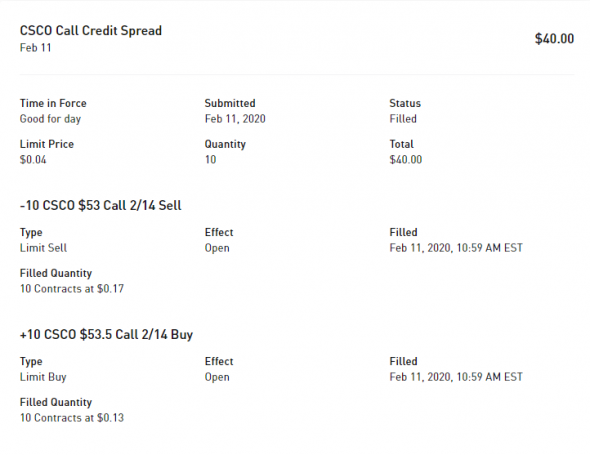

CSCO - продал 10 CALL спреда, риск $500, премия $40. Уйду в минус если цена поднимется выше $53, сейчас торгуется по $50

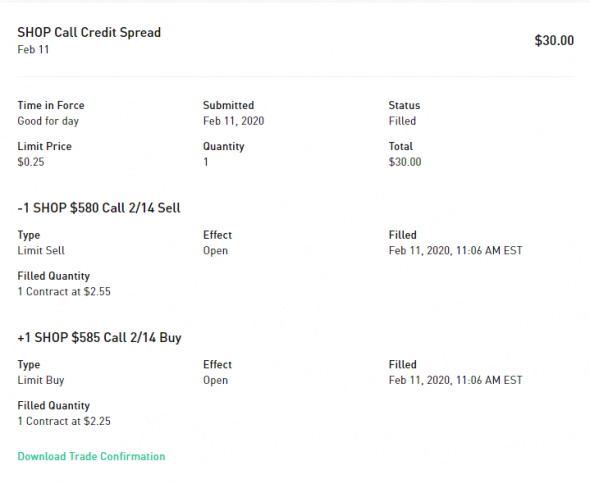

SHOP - продал 1 CALL спред, риск $500, премия $30. Уйду в минус если цена поднимется выше $580, сейчас торгуется по $554

Обратите внимание как SHOP открылся против меня, но я все равно пока в выигрыше.

И так, общий вчерашний риск $2000, прикарманил $22 + $10 + $40 + $30 = $102, сделки закроются в пятницу (3 дня).

"Денежное колесо", звучит как печатный станок

- 11 февраля 2020, 20:47

- |

Мы знаем как купить акции по низкой цене (Naked Put), а еще знаем как обладая акции получать дополнительный доход (Covered Call).

А что если скрестить их? Алгоритм прост

1. Продаем Put пока не получим поручение на покупку

2. Продаем Call пока не получим поручение на продажу

3. Повторяем

То есть мы всегда получаем доход продавая опционы.

А риск у нас не больше чем при удержании акции.

Это называется Wheel, которая хорошо обсуждается тут

Как купить акции по цене ниже рынка и за это даже получать деньги

- 11 февраля 2020, 08:07

- |

Как? Купит акции ниже рынка? Да еще и получит деньги за это?

Да да, именно так. В опционах и еще многое возможно.

По привычке, давайте на примере.

Вот допустим решили купить акция KO (кока кола), не важно почему, важно что хотим. Он торгуется около $59.75, можем просто по-старому купить 100 акции по рыночной цене $59.75 заплатив $5975.

Скучно. А вот если бы купили по цене $56 было бы здорово.

Опционы дают такую возможность. Это продажа PUT-ов.

Например PUT $56 26-Фев стоит $0.1, если его продать то берем на себя обязательства купить 100 акции KO по цене $56 в период до 26 февраля.

И так получим, что сразу прикарманим $10 за взятия обязательства, и

1. Если в 26 февраля цена будет больше $56, то обязательства потеряет силу, мы упустили возможность покупки акции, но остались с $10 в кармане.

2. Если в 26 февраля цена будет меньше $56, то мы покупаем их по нашей желанной цене по $56, да еще и имеем дополнительно $10 в кармане.

Идея продажи PUT-ов: за дополнительную получаемую плату обмен возможности купить акции сейчас по рыночной цене на обязательство купит эти акции по определенной цене в период времени.

Как получить дивиденды с акции не платящий дивиденды

- 10 февраля 2020, 19:53

- |

Ну пошла серия про опционов.

Например, посмотрим компанию AMD. Это отличная компания роста, но сука не платить дивиденды. Но мы же опционшики, нам всякое дозволено ))

Цена у него сейчас около $51. Берем и купим 100 акции этого самого AMD заплатив $5100. А теперь каждый месяц продадим месячный Call опцион на него со страйком в $10 выше цены. Сейчас Call @60 Mar 13 стоит $0.50, это примерно 1% от вложений в акции. За год будет около 10% дивидендов ))

А если вдруг за месяц акция вырастет больше $60 то мы продаем 100 акции по цене нашего страйка, выйдем из сделки получив 20% за месяц. Что ж, тоже отличный результат, деньго освободились, можно искать новые возможности.

Как купить акции за пол цены без маржи

- 09 февраля 2020, 19:09

- |

Раз уж пошла тема то выкладываю свои 5 копеек.

Если вы хотите купить акции со сроком на год или два, то при помощи опционов вы можете это сделать за пол цены и без маржи. Например

Допустим вы хотите купить MSFT на два года. Цена у него $183.89. И так для лота (100 акции) вам понадобиться $18389.

А если вместо этого купит Call @95 Jan 21, 2022, то заплатите всего $9000.

У опциона дельта 0.92, то есть его цена изменится почти как купленные 100 акций.

И так получим что за $9000 купили почти 100 акции MSFT на два года по цене $185.

Разница цен фьючерсных контрактов

- 12 января 2020, 18:21

- |

Как сделать примерно 50% в годовых в долларах с низком риском.

- 08 января 2020, 23:05

- |

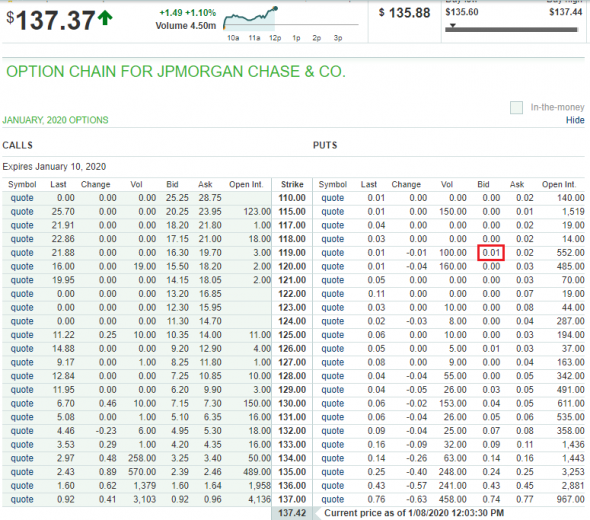

Посмотрим сегодняшнюю цепочку опционов на JPM на ближайшую дату экспирации.

Тут видим что человек ставит $1 на то что JPM будет падать ниже $119.00 за два дня.

Смотрим на дневной график JPM-а.

( Читать дальше )

теги блога Ray Badman

- Amazon

- AMD

- Carnival

- coca-cola

- edge

- ETF

- Interactive Brokers

- JPMorgan Chase

- KO

- MSFT

- S&P500

- S&P500 фьючерс

- Schwab

- TD Ameritrade

- VIX

- акции

- американская биржа

- американский рынок

- Аргентина

- аукцион

- без комиссий

- брокер

- будущее

- Возможности

- Возможность

- Газпром

- гуру

- данные

- дивиденды

- журнал сделок

- инвесиции

- инвестидея

- инвестиции

- исследования

- комиссии

- конкурс

- конференция

- конференция смартлаба

- околорынок

- опрос

- опцион

- опционы

- оффтоп

- паника

- Пари

- польза

- пост

- прыбиль

- психолгоия

- публика

- результаты

- решение

- рост

- секрет

- скринер

- смартлаб

- СМИ

- смысл

- спор

- стратегия

- технический анализ

- тимофейчики

- топ

- торгвая система

- трейдинг

- удален

- улучшение ресурса

- умные деньги

- фильм

- фильмы

- фьюерсы

- хедж-фонд

- ЧС

- эксперемент

- юмор