Индекс МосБиржи сегодня вернулся к уровням полугодовой давности (рис 1). С Доходностью ОФЗ в 13%-14% Акциям расти тяжело.

Ещё и Президент разрешил продажи ПИФ, если в их активах есть пакеты в стратегических компаниях. Такие сделки запрещены с 5 августа 2022. На этом рынок тоже потянуло вниз. В список стратегических компаний входят: Роснефть $ROSN, Татнефть $TATN, Газпромнефть $SIBN, Сургутнефтегаз $SNGS, $SNGSP, ИнтерРАО $IRAO, Полюс $PLZL и другие компании. Все в минусе. Думаю что докупить

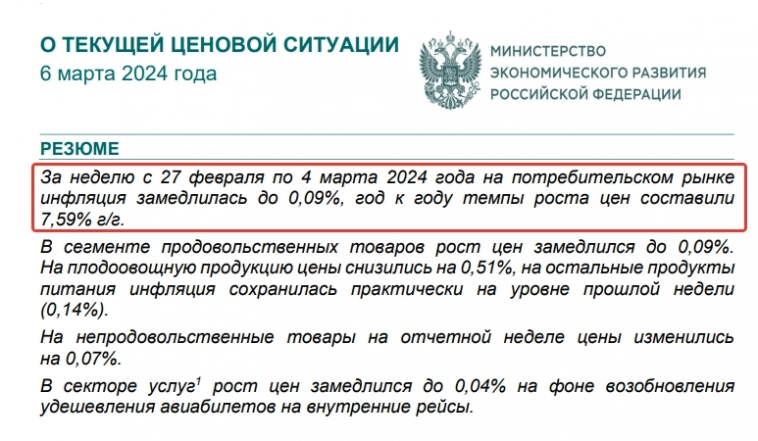

Плюс ещё и заседание ЦБ в Пятницу. Свежие данные показывают хорошую картинку, инфляционные ожидания замедляются (рис 2) три месяца подряд.

Авто-репост. Читать в блоге >>>