Блог им. Rustem___ |Золото падает, поскольку трейдеры рассматривают вероятность дальнейшего снижения ставок ФРС

- 17 апреля 2024, 21:31

- |

Золото упало, поскольку трейдеры оценили заявления Федеральной резервной системы о том, что она, вероятно, будет удерживать ставки дольше, чем первоначально планировалось.

Слитки оставались стабильными в начале среды, а затем упали на 0,9% во второй половине дня. Внутридневной разворот не является чем-то необычным для драгоценного металла, поскольку ежедневная торговая активность стала волатильной, а цены в последние недели достигли серии новых пиков.

Цена драгоценного металла в этом году выросла примерно на 15%, при этом рост частично обусловлен спросом на убежище, поскольку геополитическая напряженность на Ближнем Востоке и в Украине продолжает обостряться. Давняя поддержка, включая активные покупки центральными банками и возросший спрос со стороны китайских потребителей, также поддерживает цены.

Deutsche Bank повысил прогноз цен на золото в среднем до $2400 за унцию в четвертом квартале 2024 года и до $2600 в четвертом квартале 2025 года, сославшись на долгосрочное влияние недавнего притока инвестиций. Ее стратег Майкл Сюэ рассматривает напряженность в Южно-Китайском море как потенциальную горячую точку, которая может привлечь больше внимания к золоту.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Блог им. Rustem___ |Аналитик, правильно предсказавший рост золота, обнародовал новую целевую цену

- 28 марта 2024, 20:17

- |

В 2023 году цены на золото заставили инвесторов кататься на американских горках, взлетая и падая в течение первых девяти месяцев года. Затем золото взлетело, пройдя прямой путь от октябрьских минимумов до исторических максимумов.

Ралли, начиная с прошлой осени, застало многих инвесторов врасплох, учитывая опасения, что более сильный доллар из-за устойчивой инфляции ограничит спрос на драгоценный металл, в результате чего биржевой фонд SPDR Gold Shares (GLD) — крупнейший ETF, обеспеченный физическим золотом — застопориться.

Одним из аналитиков, которого не застали врасплох, был Брюс Камич из TheStreet Pro. 10 октября он сообщил инвесторам, что «8-летний цикл золота достигает дна».

Его благоприятный для прибыли прогноз предполагает, что золотым жукам следует обратить внимание на то, что, по его мнению, может случиться с ценами на золото в дальнейшем.

ФРС нажимает кнопку паузы в процентных ставках

Федеральная резервная система стремится разработать денежно-кредитную политику, которая удерживает инфляцию и безработицу на низком уровне.

( Читать дальше )

Блог им. Rustem___ |Шекель получил поддержку Банка Израиля в размере 45 миллиардов долларов после нападения

- 09 октября 2023, 10:16

- |

Банк Израиля планирует предоставлять долларовую ликвидность местным кредиторам и продавать иностранную валюту впервые с тех пор, как он разрешил свободную торговлю шекелем в рамках беспрецедентной программы поддержки рынков после внезапного нападения боевиков ХАМАС.

Согласно заявлению, опубликованному в понедельник, центральный банк продаст до 30 миллиардов долларов и продлит до 15 миллиардов долларов через механизмы свопов. Целью работы на рынке в предстоящий период является сглаживание волатильности обменного курса шекеля и обеспечение необходимой ликвидности, говорится в сообщении.

Валюта Израиля ненадолго компенсировала потери после падения на целых 2% на открытии. По состоянию на 9:34 утра по местному времени он торговался на 1,6% ниже, до 3,9099 за доллар.

Базовый фондовый индекс страны TA-35 в воскресенье понес самое большое падение за более чем три года, снизившись на 6,4%.

«В подобных обстоятельствах поддержание стабильности важнее уровня», — сказал Джеффри Ю, валютный и макроэкономический стратег BNY Mellon в Лондоне. «В краткосрочной перспективе на рынках будет наблюдаться некоторая волатильность, но мы ожидаем, что с этим можно справиться. Ожидается поддержка ликвидности, и Банк Израиля имеет большой опыт в таких вопросах».

( Читать дальше )

Блог им. Rustem___ |Carry Trade Mints получила 42% прибыли и стимулировала выход на новый рынок

- 18 сентября 2023, 09:02

- |

Для валютных спекулянтов во всем мире эта торговля уже давно стала легкой задачей: просто одолжить иену, которая ничего не стоит из-за отрицательных процентных ставок в Японии, а затем оставить деньги там, где доходность выше, получая кругленькую прибыль от валютных спекулянтов во всем мире.

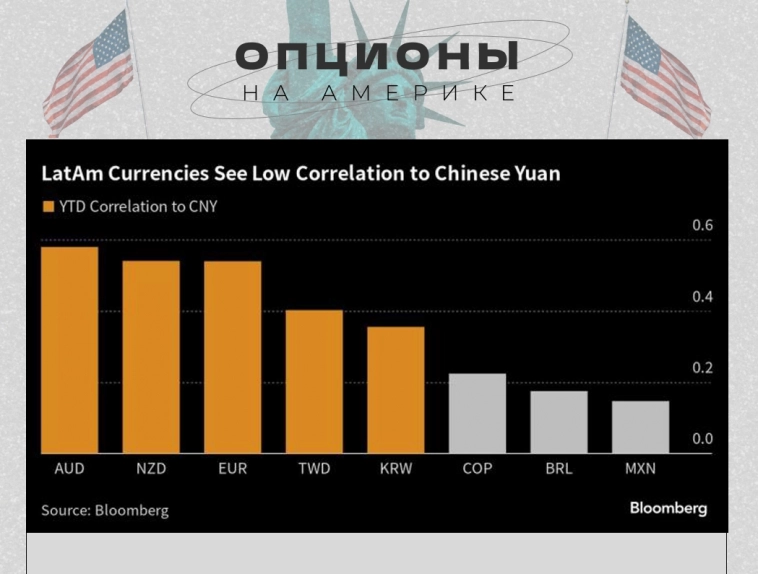

Но теперь начала появляться удивительная недорогая альтернатива японской валюте — на этот раз из Китая. В прошлом месяце Invesco, Goldman Sachs, Citigroup и TD Securities рекомендовали юань как привлекательный вариант для финансирования так называемых кэрри-трейдов, поскольку он ослабевает до исторического минимума.

Хотя стоимость заимствования китайской валюты на зарубежных рынках в последние дни подскочила, поскольку политики в Пекине усердно работают над защитой валюты и отпором спекулянтам, сторонников торговли юанем это не пугает. Они говорят, что их позиция в равной степени связана с разницей в судьбе двух крупнейших экономик Азии, а также с холодными, жесткими прибылями или диверсификацией рисков.

( Читать дальше )

Блог им. Rustem___ |Открыл новую позицию

- 08 августа 2023, 10:43

- |

Собираем «Железный кондор».

Страйки:

Коллы

4665 (куплен 1 контракт) премия 0.25

4615 (продан 1 контракт) премия 1.35

Путы

4340 (куплен 1 контракт) премия 1.25

4490 (продан 1 контракт) премия 2.45

Срок жизни конструкции до 11 августа 2023 года.

Тикер EW2Q23

Добрый день.

Профиль позиции

Прибыль (+ 115) Убыток (- 2 385)

Если есть вопросы по открытию позиции пишите мне напрямую

Мой телеграм канал ОПЦИОНЫ НА АМЕРИКЕ #железныйкондор

Всем осмысленного профита.

Блог им. Rustem___ |Золото падает на 1% по отношению к доллару США, доходность казначейских облигаций растет

- 02 августа 2023, 20:12

- |

(Рейтер) — Цены на золото упали на 1% во вторник из-за укрепления доллара и роста доходности облигаций, в то время как инвесторы с нетерпением ожидают новых экономических данных США на этой неделе, которые могут повлиять на политику Федеральной резервной системы.

Спотовое золото подешевело на 1% до $1944,29 за унцию к 14:51. ET (18:51 по Гринвичу). Фьючерсы на золото в США упали на 1,5% до $1978,80.

«Цены на золото снижаются, так как мы видим рост доллара США. Кроме того, в преддверии отчета о занятости в несельскохозяйственном секторе на этой неделе наблюдается некоторая фиксация прибыли», — сказал Эдвард Мойя, старший рыночный аналитик OANDA.

Индекс доллара вырос на 0,5% до трехнедельного максимума по отношению к своим конкурентам, что сделало золото более дорогим для держателей другой валюты.

Доходность казначейских облигаций США выросла, поскольку инвесторы готовились к объявлению казначейства о рефинансировании в среду и ожидали большей экономической устойчивости в будущем, несмотря на данные во вторник, свидетельствующие о замедлении активности. [НАС/]

( Читать дальше )

Блог им. Rustem___ |Открыл новую позицию

- 01 августа 2023, 15:09

- |

Собираем «Железный кондор».

Страйки:

Коллы

4725 (куплен 1 контракт) премия 0.20

4675 (продан 1 контракт) премия 1.80

Путы

4440 (куплен 1 контракт) премия 0.90

4490 (продан 1 контракт) премия 2.00

Срок жизни конструкции до 04 августа 2023 года.

Тикер EW1Q23

Добрый день.

Профиль позиции

Прибыль (+ 135) Убыток (- 2 365)

Если есть вопросы по открытию позиции пишите мне напрямую

Мой телеграм канал ОПЦИОНЫ НА АМЕРИКЕ #железныйкондор

Всем осмысленного профита.

Блог им. Rustem___ |Результат июля

- 29 июля 2023, 09:35

- |

Вчера в 23:00 прошла экспирация позиций.

Считаем результат: 2.45 — 0.35 + 1.85 — 0.85 = + 3.10 ( + 1.5%)

С добрыми выходными.

Статистика сделок:

1. + 3%

( Читать дальше )

Блог им. Rustem___ |Профессор Wharton Джереми Сигел говорит, что Пауэлл только что сообщил лучшие новости для фондового рынка за более чем год.

- 28 июля 2023, 09:36

- |

По словам Джереми Сигела, председатель ФРС Джером Пауэлл провел лучшую пресс-конференцию за последний год.

Гуру рынка указал на комментарии Пауэлла, которые предполагают, что ФРС осознает риски слишком высокого повышения процентных ставок.

«Он практически был близок к тому, чтобы сказать, что существуют сбалансированные риски», — сказал Сигел CNBC.

По словам главного экономиста Джереми Сигела, председатель ФРС Джером Пауэлл только что сообщил лучшие новости для фондового рынка за более чем год.

Профессор финансов Wharton указал на комментарии Пауэлла после того, как центральный банк повысил процентные ставки еще на 25 базисных пунктов. Его замечания предполагают, что ФРС осознает риски слишком высокого повышения процентных ставок, сказал Сигел.

«Это была лучшая пресс-конференция, которую я слышал от Джея Пауэлла более чем за год», — сказал он CNBC в четверг. «Он практически был близок к тому, чтобы сказать, что существуют сбалансированные риски. Не совсем, еще немного об инфляции, но он действительно признал, что существуют потенциальные риски снижения».

( Читать дальше )

Блог им. Rustem___ |Решение ФРС: экономисты реагируют на повышение ставок, которое не «раскачивает лодку»

- 27 июля 2023, 10:26

- |

Федеральная резервная система повысила целевой диапазон базовой процентной ставки на 0,25% в среду и не собиралась прекращать ее повышение в этом году.

Действия, сделанные в среду, подтолкнули процентные ставки к новому диапазону 5,25%-5,50%, самому высокому уровню с марта 2001 года. Поскольку повышение в значительной степени было учтено в цене, внимание инвесторов переключилось на то, что председатель Джером Пауэлл сказал о состоянии экономики и будущем пути роста. повышение ставок.

«Процессу снижения инфляции до 2% предстоит пройти долгий путь», — сказал Пауэлл на пресс-конференции в среду. Пауэлл добавил, что для снижения инфляции «вероятно, потребуется период роста ниже тренда и некоторое смягчение условий на рынке труда».

В связи с событием, в значительной степени оцененным в цене, и несколькими неожиданными комментариями Пауэлла, экономисты расценили решение ФРС в среду как «нейтральное заседание».

Эллен Зентнер, главный экономист США, Morgan Stanley

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс