Обзор Газпрома. Не бомбите сильно :))Доброго времени суток, коллеги!

Сегодня решил разобрать очередную бумагу своего портфеля. Знаю, что от нее бомбит всех… но я верю… верю в нее..

Встречайте…

Неэффективная компания — Газпром! :)

Давайте немного посмотрим список последних новостей:

1) Минстрой России дал согласие на строительство сухопутного участка газопровода «Северный поток-2» на территории России. Маршрут трубопровода пройдет через Кургальский заказник, который является особо охраняемой природной территорией в Ленобласти.

2) Газопровод «Сила Сибири» построен на 84,4% (более 1820 км). Завершена проходка второго тоннеля подводного перехода трансграничного участка «Силы Сибири» через р. Амур. Реализация проекта осуществляется в полном соответствии с установленным графиком. Об этом говорится в сообщении «Газпрома» на официальном сайте.

3) Компания «Газпром» возобновила переговоры с Южной Кореей о строительстве газопровода через КНДР, в связи с изменением политических условий на полуострове, — об этом заявил заместитель председателя правления «Газпром» Виталий Маркелов.

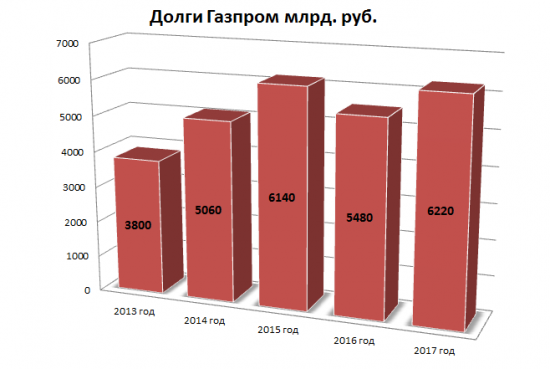

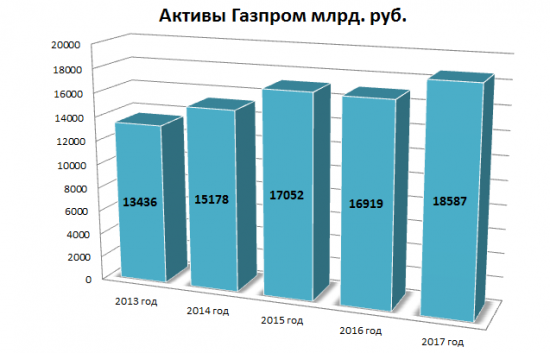

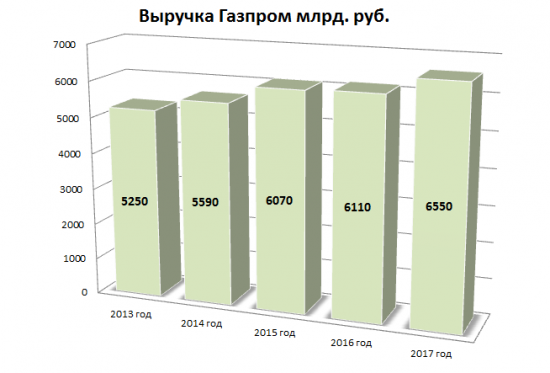

Как мы видим, компания не останавливается и инвестирует инвестирует инвестирует… возможно эти инвестиции дадут нам плоды через 5-10 лет… кто знает :)

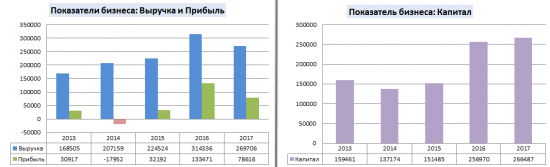

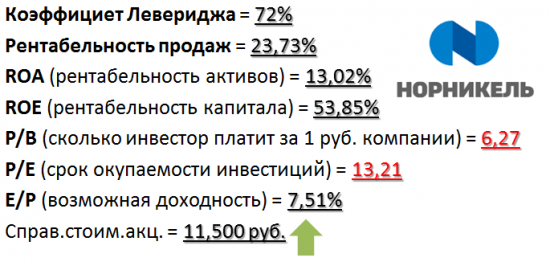

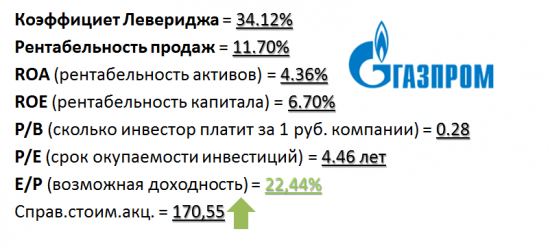

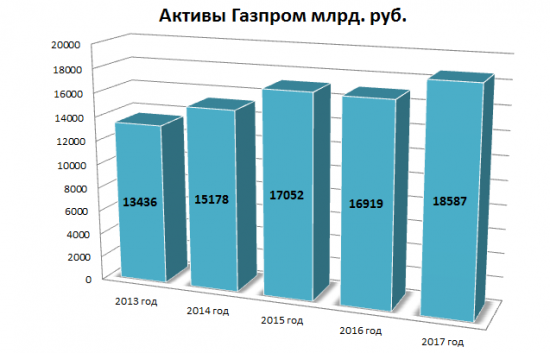

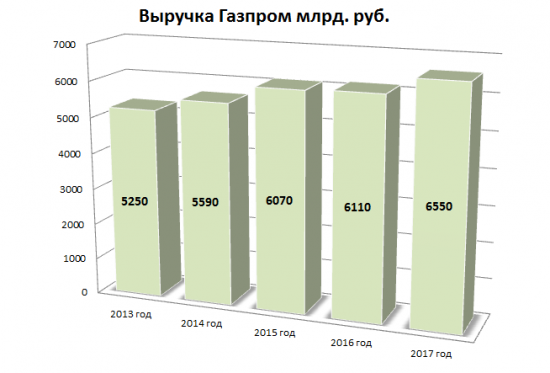

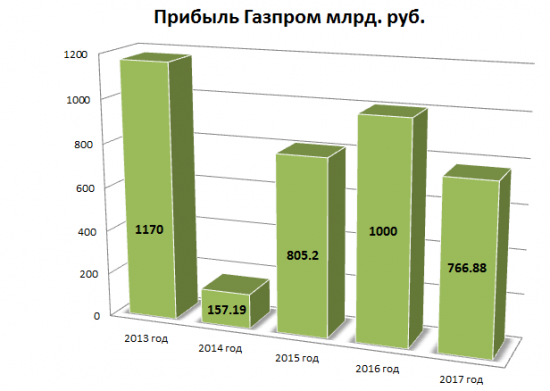

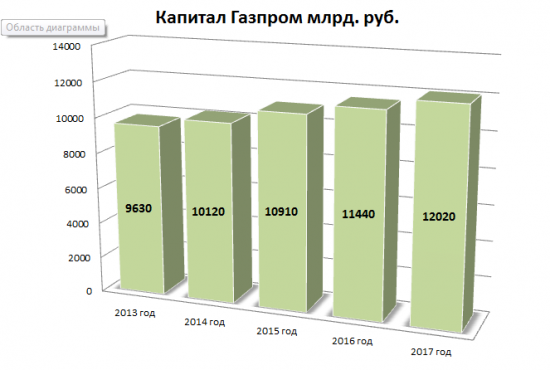

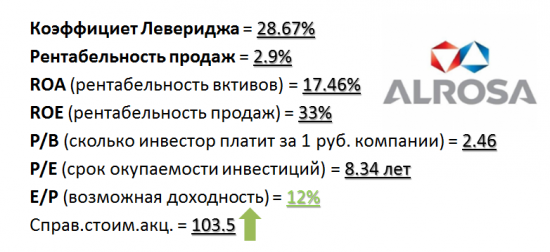

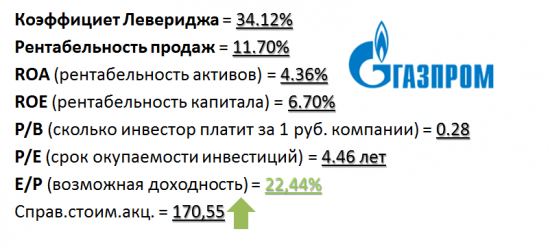

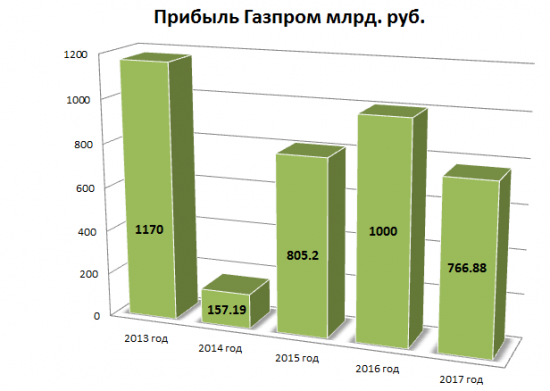

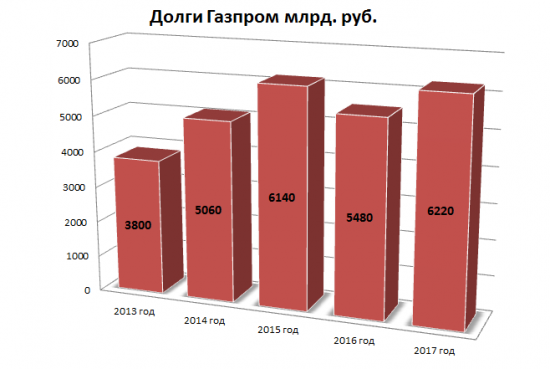

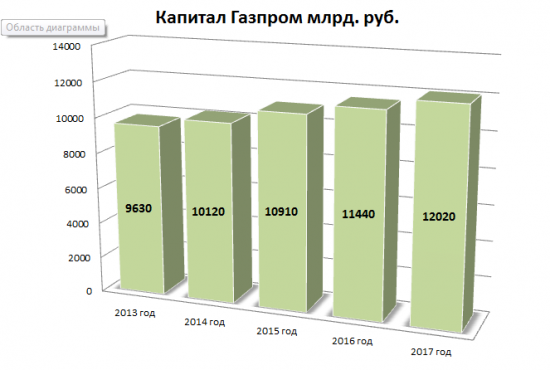

Итак, пробежимся по основным мультипликаторам:

Лично меня смущает ROE… почти 7 копеек на 1 рубль капитала… Хм. Ну не знаю..

По остальным показателям все замечательно… уже много лет :)

Что сказать, крупная ГОС компания, которую практически не сломить… которая платит дивиденды. Посмотрим, что нас будет ждать в ближайшее время. Ее у меня в портфеле целых 16%.

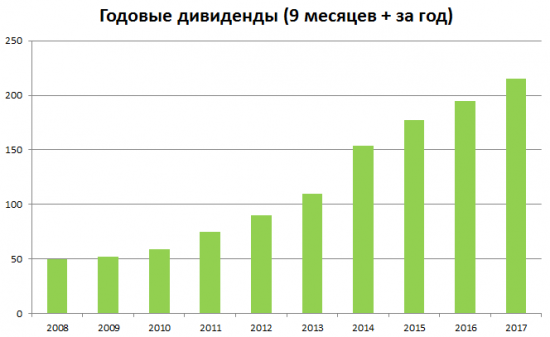

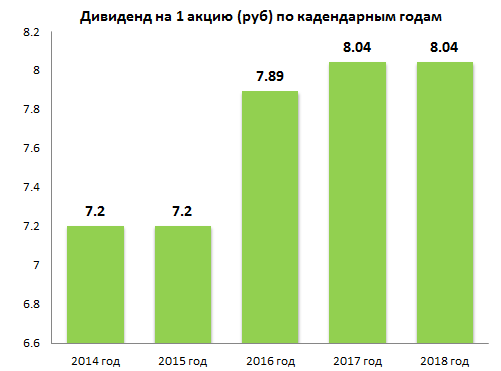

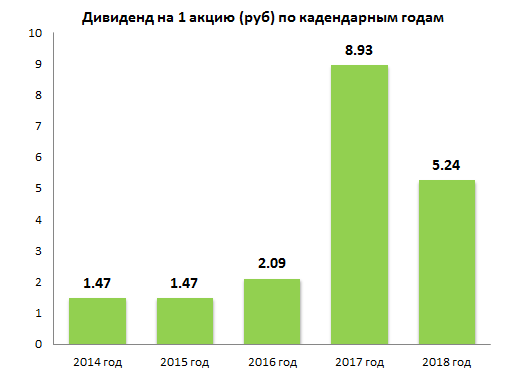

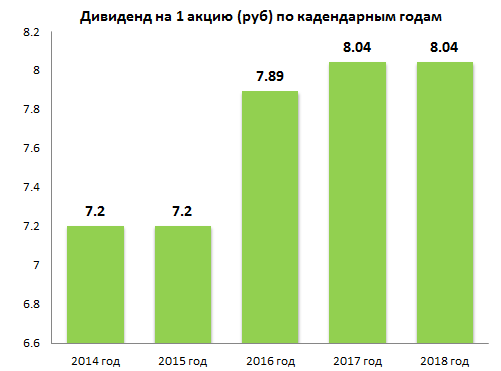

Что у нас по дивидендам?

Старая новость, но все же: Совет директоров «Газпрома» не будет менять дивидендную политику в 2018-2020 годах. Предыдущая политика действует с 2010 года: компания стремится платить минимум от 17% до 35% от чистой прибыли по российским стандартам. За последние 5 лет «Газпром» направлял на дивиденды от 25% до 90% от чистой прибыли по российским стандартам

Остается только надеяться, что когда нибудь Газпром реализует все проекты и изменит наконец-таки дивидендную политику… J

17.07.2018 Последний день для покупки акций для получения дивидендов 8,04 рублей на акцию за 2017 год.

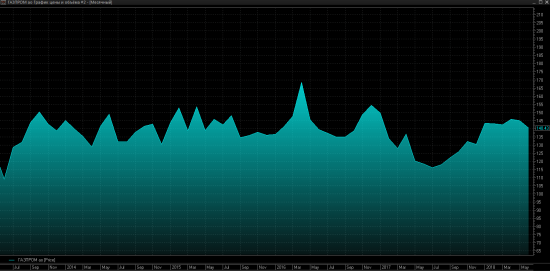

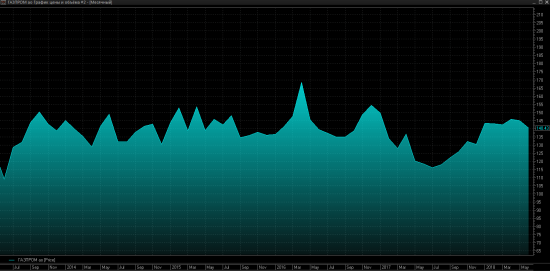

И напоследок… за 5 лет с такими показателями компания подорожала..

на 25%. Обидно.

Хотел выразить огромную благодарность своим читателям и подписчикам! Спасибо Вам!

Я стараюсь, чтобы материал был интересным и наглядным, а также понимаю, что обзоры компаний не глубокие и возможно где то слишком объективные.

Также хотел отметить то, что многие пишут в комментариях о том, что все это устарело, неприменимо к России, что это сухие цифры и т. д. Я с вами отчасти соглашусь, но я еще не нашел более оптимального анализа для компаний.

Многие будут правы, что по цифрам Газпром недооценен и т. д., а на деле это неэффективная компания и вообще инвестиции не окупятся. Да. Возможно, я слишком наивен и верю в нее, да возможно фундаментальный анализ неэффективен к ней… Покажет только время.

Но фундаментальный анализ работает. Те, кто думает, что он неэффективен – это не совсем так. Эти мысли уберегут вас от покупки Газпрома или, например, РусГидро (хотя лично я считаю и ту и другую компании для инвестирования приемлемыми на долгий срок)… но при этом вы упустите возможность приобрести иные компании, которые достойны внимания.