Блог компании Юнисервис Капитал |Итоги торгов ноября: сбавляем обороты

- 02 декабря 2020, 11:13

- |

В прошлом месяце было 20 торговых дней, на протяжении которых облигационные выпуски наших эмитентов набрали объем порядка 263,5 млн рублей. Неплохой показатель, но все же, почти на 70 млн меньше, чем в октябре.

Из 20 выпусков в обращении, 8 — подешевели, а 12 продемонстрировали рост или сохранение котировок. Лидером роста стал 4-й выпуск «Грузовичкоф-центра» — его бумаги подорожали сразу на 3,31 шага, заодно побив рекорд и по средневзвешенной цене — 113,86% от номинала.

Первенство по самому большому объему сделок снова держит ООО «Юниметрикс». Как и в прошлом месяце, обороты с участием этих бумаг шагнули далеко за отметку в 100 млн руб. Подробно обо всех выпусках «ЮСК» расскажем далее.

Бумаги первой серии ООО «ПЮДМ» (RU000A0ZZ8A2) торговались 15 дней с итогом в 4,1 млн руб., что почти на 0,9 млн меньше октябрьских данных. Средневзвешенная цена выросла на 0,75 пункта и была зафиксирована на уровне 102,74% от номинальной.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Юнисервис Капитал |30 купон по 1 выпуску выплачивает «ПЮДМ»

- 16 ноября 2020, 12:05

- |

Общая сумма выплаты инвесторам составляет 1 435 072,32 руб. — по 616,44 руб. за одну облигацию номинальной стоимостью 50 тысяч. Доход начисляется по ставке 15% годовых.

Плановая выплата купонного дохода пришлась на воскресенье, 15-е ноября, в связи с чем была перенесена на следующий календарный рабочий день.

Кампания эмитировала облигации серии БО-П01 (RU000A0ZZ8A2) в мае 2018г. В данный момент на бирже обращаются бумаги на сумму 116,4 млн руб. Срок обращения займа — 5 лет, поделенные на 60 купонных периодов, так что нынешний, 30-й купон отмечает ровно половину запланированного периода использования частных инвестиций по этому выпуску.

В октябре бумаги данной серии торговались на протяжении 21 дня, сформировав при этом оборот около 5 млн руб., что на 0,5 млн больше, чем месяцем ранее. Средневзвешенная цена поднялась на 0,08 пункта и составила 101,62% от номинальной стоимости бумаг.

Напомним, что помимо данного выпуска в обращении находится также 2-я серия бондов эмитента объемом 120 млн руб., выпущенная в облигациях номиналом 10 тысяч.

Блог компании Юнисервис Капитал |«ПЮДМ» перечислил средства на выплату 3 купона по 2 выпуску

- 09 ноября 2020, 13:31

- |

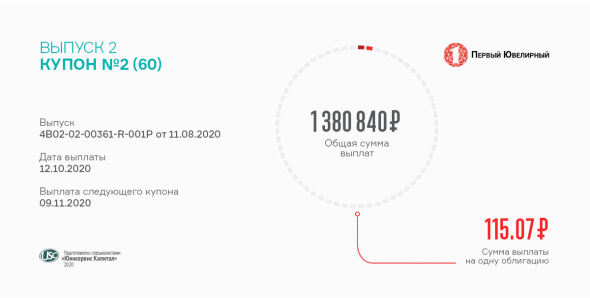

Доход инвесторов рассчитывается и выплачивается ежемесячно по ставке 14% годовых, установленной до августа 2022г. Общая сумма выплат в октябре — 1 380 840 руб. (по 115,07 руб. на одну бумагу).

Второй выпуск биржевых облигаций ООО «ПЮДМ» серии БО-П02 (RU000A1020K7) был размещен на бирже 11 августа 2020г. Общий объем привлеченных инвестиций составляет 120 млн руб. бумагами номиналом 10 тысяч, срок обращения — 5 лет. Возможность досрочного погашения условиями эмиссии не предусмотрена. Ближайшая оферта назначена на август 2022г.

Октябрьский оборот облигаций 2-го выпуска эмитента составил 11,7 млн руб. (-6,6 к итогам сентября). Средневзвешенная цена выросла на 0,08 пункта, до 101,62% от номинальной стоимости.

ООО «Первый Ювелирный — Драгоценные Металлы» разработал специализированную площадку для торговли золотом Graam.ru. Пока ресурс работает в тестовом режиме, более подробно об этом и других новостях рынка золота — в нашем недавнем материале.

Блог компании Юнисервис Капитал |«ПЮДМ» делится новостями «золотого рынка»

- 03 ноября 2020, 09:52

- |

В августе-сентябре «Первый Ювелирный — Драгоценные Металлы» начал подготовку к получению кредитного рейтинга и презентовал новую специализированную площадку Graam.ru, которая позволит участникам рынка удобно, а главное, легально осуществлять операции по покупке и продаже золота.

Будучи эмитентом и имея на счету уже два биржевых выпуска компания приняла решение пройти аккредитацию для получения кредитного рейтинга. Сейчас рассматриваются два рейтинговых агентства — «Эксперт» и «АКРА». В рамках предварительной подготовки ООО «ПЮДМ» сначала проведет внутренний аудит, используя методологию рейтинговых агентств, и уже в новом году, после подведения итогов 2020 года обратится в специализированную компанию.

Запуск электронной площадки Graam.ru — масштабный проект, который возьмет на себя функции брокера в операциях, связанных с покупкой и продажей золота. Основная цель — сделать коммерчески выгодный, удобный и понятный потребителю продукт, который делает услугу прозрачной. Площадка позволит в режиме онлайн осуществлять покупку и продажу лома и гранул металла, а также удобно оборачивать товар.

( Читать дальше )

Блог компании Юнисервис Капитал |Состоялась выплата 29 купона по 1 выпуску ООО «ПЮДМ»

- 16 октября 2020, 10:59

- |

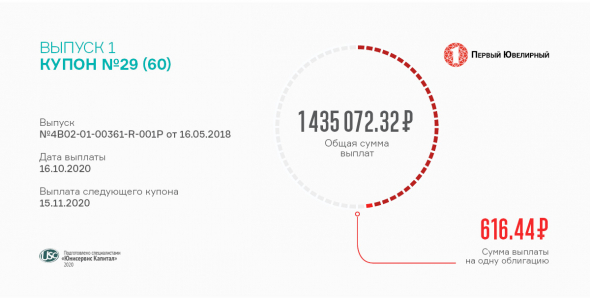

Общая сумма средств, направленных в НРД для выплат инвесторам, составила 1 435 072,32 рубля. На одну облигацию номиналом 50 тыс. руб. приходится по 616,44 руб.

Для начисления купонного дохода применяется ставка в размере 15% годовых. Она будет действительна до мая 2021 года, тогда же состоится плановая оферта по выпуску. Напомним, что первоначальный размер купона составлял 18% годовых.

Облигации серии БО-П01 (RU000A0ZZ8A2) поступили в обращение в мае 2018г. сроком на 5 лет. Общий объем эмиссии — 190 млн руб., из них на бирже размещено бумаг на сумму 116,4 млн., купонный доход по ним выплачивается каждые 30 дней.

В сентябре за 22 активных дня бумаги данной серии сформировали оборот около 4,5 млн руб., что почти сопоставимо с итогами августа (+186 тыс.). Средневзвешенная цена снизилась на 0,54 пункта и составила 102,23% от номинальной стоимости облигаций.

( Читать дальше )

Блог компании Юнисервис Капитал |«Первый Ювелирный» выплатил 2 купон по 2 выпуску

- 12 октября 2020, 12:41

- |

Размещение второго по счету займа состоялось в минувшем августе. Купонная ставка на первые два года обращения установлена на уровне 14% годовых. Ежемесячно по выпуску компания перечисляет инвесторам сумму в размере 1 380 840 руб.

Общий объем выпуска серии БО-П02 (RU000A1020K7) — 120 миллионов, срок погашения установлен на июль 2025г. Период обращения разделен на 60 купонных периодов продолжительностью 30 дней. Ближайшая оферта по выпуску состоится в августе 2022г.

На биржевых торгах в сентябре облигации 2-го выпуска ООО «ПЮДМ» сформировали внушительный оборот порядка 18,3 миллиона, что, впрочем, на 13,2 млн меньше, чем в августе. Средневзвешенная цена по итогам месяца показала отрицательную динамику, опустившись на 0,34 пункта и составила 101,54% от номинальной стоимости бондов.

Второй облигационный заем компания направила на пополнения оборотного капитала с целью увеличения общего объема закупок лома драгоценных металлов у федеральных ломбардных сетей. Ввиду короткого оборотного цикла экономический эффект от новых инвестиционных поступлений может быть заметен уже в 3-м квартале этого года.

Блог компании Юнисервис Капитал |Итоги торгов в сентябре: сдержанные обороты и волатильность котировок

- 06 октября 2020, 08:35

- |

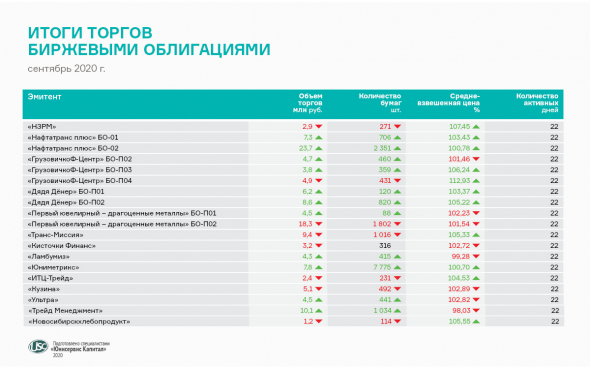

В сентябре общий оборот, сформированный 19-ю выпусками эмитентов ООО «Юнисервис Капитал» практически идентичен августу — 132,97 млн, что всего лишь на 0,37 млн больше, чем месяцем ранее.

Средневзвешенная цена облигаций после кризисного падения и последующего многомесячного роста начала показывать и отрицательные колебания. Это свидетельствует о том, что рынок постепенно стабилизируется.

Из 19 выпусков 9 опустились в цене, однако, выше номинала по-прежнему торгуются 17. Значительный рост котировок зафиксирован по облигациям АО «НХП», второму выпуску «Дяди Дёнера» и четвертому выпуску «ГрузовичкоФ». Наиболее заметное падение в цене продемонстрировали бумаги ЗАО «Ламбумиз».

А теперь по порядку.

Дебютный выпуск ООО «ПЮДМ» (RU000A0ZZ8A2) за 22 торговых дня показал оборот 4,5 млн руб., прибавив к августовским итогам лишь 186 тысяч. Средневзвешенная цена утратила 0,54 пункта и остановилась на отметке 102,23% от номинала.

( Читать дальше )

Блог компании Юнисервис Капитал |Выплачен 28 купон по первому выпуску «ПЮДМ»

- 16 сентября 2020, 13:21

- |

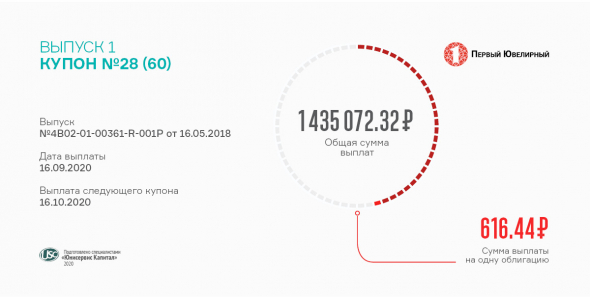

Выплаты инвесторам начисляются по ставке 15% годовых. Общая сумма, перечисленная в НРД в пользу инвесторов, составила 1 435 072,32 руб. из расчета 616,44 руб. за одну бумагу номиналом 50 тысяч рублей.

Дебютная серия биржевых облигаций компании БО-П01 (ISIN код: RU000A0ZZ8A2) поступила в обращение в мае 2018 г. сроком на 5 лет. Из выпуска общим объемом 190 млн руб. в обращении находится 116,4 млн. По выпуску предусмотрено досрочное погашение бумаг, которое может быть осуществлено как по требованию инвесторов, так и решением самого эмитента.

Облигации данной эмиссии торговались в августе на протяжении 18-ти дней общим объемом 4,3 млн рублей (+1 млн к итогам июльских торгов). На фоне поступившего в обращение нового выпуска эмитента средневзвешенная цена этой серии снизилась на 0,49 п.п., но по-прежнему держится значительно выше номинала — на уровне 102,77%.

( Читать дальше )

Блог компании Юнисервис Капитал |Состоялась выплата 1 купона по 2 выпуску «Первого Ювелирного»

- 10 сентября 2020, 14:40

- |

Состоялась выплата 1 купона по 2 выпуску «Первого Ювелирного»

На этот раз компания вышла на фондовый рынок с облигационным выпуском в бумагах номиналом 10 тысяч рублей. Общая сумма привлеченных инвестиций — 120 миллионов. Ставка купонного дохода на первые два года обращения составляет 14% годовых.

Общая сумма купона, перечисленная компанией в НРД — 1 380 840 рублей (115,07 за одну бумагу). По условиям эмиссии серии БО-П02 (ISIN код: RU000A1020K7), срок обращения облигаций составляет 5 лет или 60 купонных периодов продолжительностью 30 дней. Однако инвесторы имеют право предъявить бонды к досрочному выкупу во время плановых оферт, ближайшая из которых назначена на август 2022 г.

Облигации второй серии компании торговались на Московской бирже 15 дней, за которые был сформирован внушительный оборот на сумму 31,5 млн руб. Средневзвешенная цена зафиксирована на уровне 101,88% от номинальной стоимости бондов.

( Читать дальше )

Блог компании Юнисервис Капитал |Выплата 27 купона ООО «ПЮДМ» состоялась 17 августа

- 17 августа 2020, 13:53

- |

Начисление купонного дохода проводилась по ставке 15% годовых. Выплата на одну облигацию номиналом 50 тыс. рублей составила 616,44 рубля. Ставка зафиксирована до мая 2021 года, далее состоится очередная безотзывная оферта по бумагам компании. Срок обращения выпуска — 5 лет. Погашение назначено на май 2023 г. ISIN код: RU000A0ZZ8A2.

Важно, что благодаря дополнительному финансированию, компания за 2 года нарастила ежемесячный торговый оборот в 3 раза (с 200 до 600 млн рублей), увеличила объем выручки до 1,14 млрд рублей в первом полугодии 2020 г., чистую прибыль — до 30 млн рублей.

Напомним, что 11 августа 2020 г. состоялось размещение второго выпуска биржевых облигаций ООО «ПЮДМ».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс