Влад | Про деньги

Недельные данные по инфляции испугали рынок, почему?

- 23 октября 2024, 20:46

- |

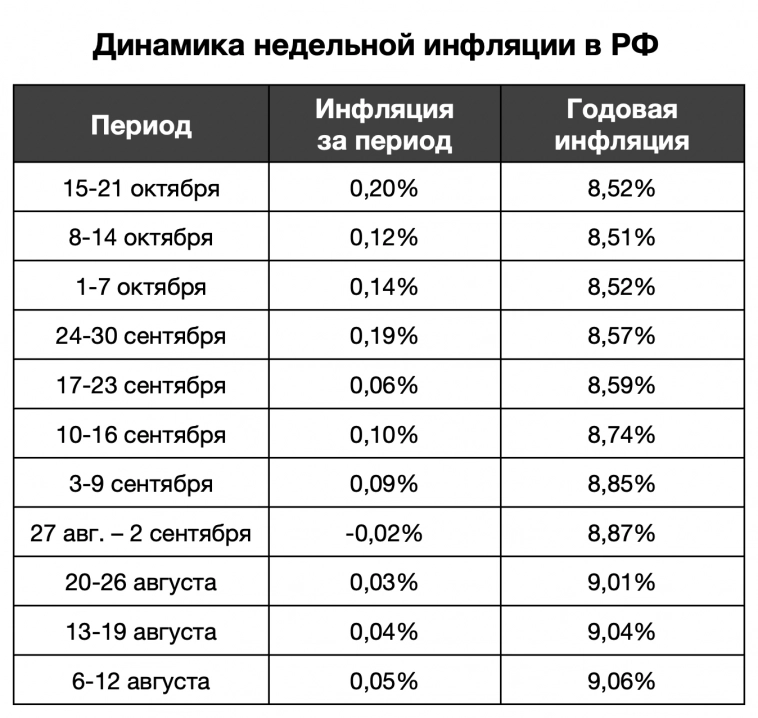

Последние данные по недельной инфляции перед ставкой ЦБ не самые лучшие, инфляция за неделю с 15 по 21 октября составила 0,2%. Это на уровне прошлого года, при этом многовато в пересчете на год.

Посмотрим на решение ЦБ в пятницу (20% или 21%), и как на него отреагирует рынок.

Для меня важна потенциальная долгосрочная ставка (думаю, средняя ставка будет меньше 10% в ближайшие 5-7 лет), а не моментум. Наш рынок никак нельзя назвать дорогим. Если будут распродажи акций — буду активно покупать еще.

P.S. Левый столбец оптимизма не внушает, в правом же можно увидеть немного позитива.

Поставьте лайк, если полезно! И подпишитесь на канал, чтобы экономить время на анализ фондового рынка.

- комментировать

- ★4

- Комментарии ( 7 )

Акции снова падают из-за ожидания роста процентных ставок. И это возможности ❗️

- 23 октября 2024, 14:50

- |

Удивительно работает наша психология. Когда рынок растет, покупать акции хочется, мозг экстраполирует недавнее прошлое и кажется, что рост будет вечным. Когда цены на акции становятся ниже, мозг считает, что вечным будет падение, покупать не хочется ничего. Наоборот, рядовой инвестор хочет избавиться от этих неприятных ощущений и продать акции.

С ценами на обычные товары работает, наоборот. Выше цены, ниже спрос, ниже цены – спрос выше. Вряд ли, если бы цена квартир / машин / одежды от брендов снижалась, мы бы бежали их продавать, наоборот, спрос бы на них рос.

При этом, на фондовом рынке даже за собой замечаю, что начинаю больше придираться к компаниям, занижать их возможности в моделях, смотреть более пессимистично (это не по отношению к Северстали, там я реалист, но в целом такое есть).

При этом, сейчас мои модели громко мне говорят, наш рынок дешевый, есть достаточно качественных компаний по хорошей цене, время покупать акции. Порой преодолевая себя и свои сомнения, я покупаю наши акции на падающем рынке. И в последние 2 месяца активно завожу новые деньги на фондовый рынок.

( Читать дальше )

Высокие дивиденды Северстали могут стать ПОСЛЕДНИМИ в ближайшие 2 года! Почему?

- 23 октября 2024, 14:03

- |

Коротко напомню мои отношения с Северсталью.

Я покупал Северсталь в начале года по 1 300 – 1 400 под идею возобновления дивидендов и выплаты пропущенных дивидендов за 2021-2022 годы: t.me/Vlad_pro_dengi/651

На объявлении дивидендов в феврале оставил акции и продал их в апреле, когда объявили дополнительную выплату за 1 квартал. Продал акции по 1 860 рублей, потому что они оценивались уже дороже справедливой цены: t.me/Vlad_pro_dengi/901

По итогам отчета за 1 полугодие в июле, когда акции стоили 1 450 руб., написал, что «ситуация для инвесторов среднесрочно стала хуже»: t.me/Vlad_pro_dengi/1085

Вот акции Северстали стоят 1 180, и я считаю, что мы увидели последний неплохой отчет в части свободного денежного потока и дивидендов на ближайшие 2 года, если компания будет следовать своим планам капитальных затрат. Обо всем по порядку.

➡️ Финансовые результаты за 3 кв. 2024

✔️Выручка за 3 кв. = 219,1 млрд руб. (за 1 кв. 2024 = 188,7, за 2 кв. 2024 = 220,4)

( Читать дальше )

Акции Хедхантера снизились с 4 500 до 3 960 рублей. Рынок дает возможность?

- 22 октября 2024, 18:16

- |

Рекомендую прочитать мой обзор компании после возвращения в Россию: t.me/Vlad_pro_dengi/1234

Подсвечу самое важное:

✔️ P/E Хедхантера = 9,43

👀 Дивиденды в декабре-январе будут до 700 руб. на акцию (доходность = 17,7%)

✔️P/E Хедхантера после выплаты дивидендов = 7,77

Средние темпы роста выручки Хедхантера за последние 8 лет = 37,53%, прибыль росла еще быстрее.

Темпы роста сохраняются — за 2 кв. 2024 года темпы роста = 39,55%.

Долгосрочно компания заявляет, что намерена расти темпами 25% +.

❓Цена акций Хедхантера несмотря на дешевизну и дивиденды падает. Почему?

Хедхантер – самая дешевая компания роста в России, фундаментал очень сильный, при этом, как не открою стакан заявок, стоят лимитные заявки на продажу по 10, 20, 30, 50 млн рублей. Видимо, это и есть навес продавцов, которые покупали бумаги дешево в зарубежной инфраструктуре.

И тут интересная ситуация. Можно ждать пока кончится навес (но мы не знаем, когда, и не знаем, как быстро цену могут переставить наверх без него), можно брать сейчас с риском уйти в минус из-за навеса.

( Читать дальше )

Какие дивиденды заплатит Лукойл?

- 22 октября 2024, 16:53

- |

Дивидендная база (скорректированный свободный денежный поток Лукойла), даёт выплату 575 руб. за полугодие. Я в такую выплату не верю, потому что она не подкреплена прибылью РСБУ, которая является основой для дивидендных выплат.

По РСБУ могут выплатить 499 руб., а могут и чуть меньше, чтобы создать себе запас на второе полугодие.

По моим расчетам доходность будет от 7% до 8,2%. Ближе к нижней границе, что тоже вполне неплохо.

Сколько дивидендов заплатят другие нефтяники, рассказал в обзорах компаний (переходите и читайте):

Обзор Роснефти: t.me/Vlad_pro_dengi/1177

Обзор Газпромнефти: t.me/Vlad_pro_dengi/1168

Обзор Татнефти: t.me/Vlad_pro_dengi/1156

Обзор Башнефти: t.me/Vlad_pro_dengi/1199

А как думаете вы? Делитесь мнением в комментариях. Подпишитесь на канал и экономьте время на аналитику фондового рынка России!

Итоги недели 13-20 октября. Провал ММК, топ-результаты X5, IPO Озон Фармы, допэмиссия Сегежи

- 21 октября 2024, 12:16

- |

💥 Друзья, этот день настал!

Теперь «Влад про деньги» не только на Смартлаб, но и на Youtube!

Еженедельно буду подводить для вас итоги недели на российском рынке акций и разбирать ключевые события прошедшего периода, а также делиться ожиданиями от недели новой.

Первый выпуск с итогами за 13-20 октября уже на канале:

📣 Рассказал о:

— провале производства ММК

— топ-результатах X5

— дополнительной эмиссии Сегежи

— хорош или нет отчет Транснефти по РСБУ

— IPO и оценке Озон Фармацевтики

Поделился ожиданиями по главным событиям этой недели — какие дивиденды заплатят Лукойл и Северсталь, какая будет ключевая ставка. Переходитеи смотрите 👀

Будущее канала, особенно на старте — сильно зависит от вас. Чтобы ютуб заметил видео и его рекомендовал, очень важны ваши реакции. Поэтому, пожалуйcта, поставьте лайк, подпишитесь на канал, напишите комментарий! Помогайте!

И спасибо вам, что читаете (и, надеюсь, уже смотрите)! 👍

( Читать дальше )

Прибыль Транснефти по РСБУ снизилась в 2 раза, но отчет в норме. Вот почему!

- 18 октября 2024, 12:54

- |

Кто читает меня давно, знает мое отношение и цели по Транснефти.

Сегодня Транснефть выпустила отчет по РСБУ за 9 мес. 2024 года и рынок испугался падения прибыли в 2 раза.

Сам держу и знаю, что многие держат, поэтому прокомментирую — отчет Транснефти по РСБУ непоказательный (в нем куча переоценок и других разовых статей).

Для примера, прибыль Транснефти по РСБУ по итогам 1-го полугодия 2024 была в 2,5 раза ниже, а скорректированная прибыль по МСФО (база для дивидендов) на 12% выше.

В отчете можно обратить внимание на 2 статьи:

1️⃣ прибыль от продаж чуть выше, чем в прошлом году

2️⃣ чистая прибыль без разовых переоценок НМТП выше на 11,9%, чем годом ранее (что в целом сходится с МСФО за 1 полугодие)

Держу дальше, впереди:

— предложение ФАС о тарифах Транснефти на следующий год

— отчет по МСФО за 9 месяцев 2024 года

— и, дай бог, промежуточные дивиденды

Если не читали большой обзор Транснефти — велком, он тут: t.me/Vlad_pro_dengi/1063

( Читать дальше )

ММК снизил производство и продажи стали в 3-м квартале. Почему?

- 17 октября 2024, 15:13

- |

ММК снизил производство и продажи стали в 3-м квартале

Разбираемся, в чем причины

⚙️ Операционные результаты ММК за 3 кв. 2024 года

❌ Производство стали в 3 кв. 2024 = 2,48 млн тонн

— 1 кв. 2024 = 2,98 млн тонн

— 2 кв. 2024 = 3,37 млн тонн

❌ Продажи стальной продукции в 3 кв. 2024 = 2,48 млн тонн

— 1 кв. 2024 = 2,73 млн тонн (тогда были ремонты в доменном и прокатном переделе)

— 2 кв. 2024 = 3,05 млн тонн

💬 Компания объясняет слабые производственные результаты так:

«Основные причины: ремонтная программа в доменном переделе, снижение покупательской активности в России в связи с ростом процентных ставок и завершения программы льготной ипотеки, а также неблагоприятная конъюнктура рынка стали в Турецкой Республике».

Следствием слабых операционных результатов будет ухудшение финансовых результатов ММК за 3 кв. 2024 года.

❗️Я снижаю прогноз по годовой прибыли ММК до 94,3 млрд руб.

💸 Дивиденды

ММК платит дивиденды из свободного денежного потока, он сократится из-за снижения прибыли + не забываем, что у ММК большие капитальные затраты в этом году (по моим расчетам 105-110 млрд руб., из которых за 1 пол. 2024 года потратили только 46 млрд руб.).

( Читать дальше )

Что происходит с акциями Сегежи?

- 16 октября 2024, 16:11

- |

Американские горки на том, что рынок ждет решения о дополнительной эмиссии компании (для инвестора важны размер, цена и кто будет выкупать).

Тема горячая, поэтому прокомментирую.

Вот мой последний обзор Сегежи по итогам 1-го полугодия, повторю то, что там написал по оценке компании: https://t.me/Vlad_pro_dengi/1171

«В июне, пока брокеры давали прогнозы в 4 руб., я обозначил вам цену в 1,5 руб. как справедливую, но это если бы Сегежа сделала дополнительную эмиссию по 2,5 руб., и конъюнктура резко восстановилась. Допки не было, цена ушла ниже, конъюнктура лучше не стала.

5-кратная дополнительная эмиссия по цене 1,5 рубля и резкое восстановление конъюнктуры, дает справедливую цену около 1,14 руб. Если конъюнктура будет чуть лучше текущей — 0,7 руб. Вот такая сейчас справедливая цена».

Конъюнктура пока сильно лучше не стала (даже несмотря на ослабление рубля).

( Читать дальше )

Обзор операционных результатов X5 — в 3-м квартале все хорошо!

- 16 октября 2024, 15:05

- |

X5 первой из ритейлеров представляет отчетность.

Разбираю для вас операционный отчет компании за 1 полугодие 2024 года. Менее, чем через 3 месяца старт торгов, так что переходите читать.

⚙️ Операционные показатели за 3 кв. 2024 года

✔️Кол-во магазинов в сети X5 = 26 047

1 кв. = + 412 магазина

2 кв. = + 582 магазина

3 кв. = + 581 магазин (из них 359 пятерочек и 217 чижиков)

✔️ LFL-продажи за 3 кв. (то есть в тех же магазинах, что и в прошлом году) = прирост на 13,8%; трафик +2,2%, средний чек +11,4%), сильные данные.

Главное, продолжает расти траффик.

✔️ Выручка X5 за 9 мес. = 2 821 млрд руб. (темпы роста выручки = 24,8%);

✔️ Выручка X5 за 3 кв. = 975 млрд руб. (+ 22,7% год к году), темпы роста выручки чуть замедлились (во 2-м кв. были = + 25,1%), но пока остаются высокими.

Ритейл хорошо впитывает инфляцию — поэтому такие темпы роста выручки.

В начале октября гендиректор компании Игорь Шехтерман заявлял, что компания намерена расти темпами в 17-18% в ближайшие 3 года.

( Читать дальше )

теги блога Влад | Про деньги

- Headhunter

- IMOEX

- IPO

- IPO 2024

- Ozon

- Positive Technologies

- SBER

- X5

- X5 Retail Group

- акции

- Акции РФ

- Алроса

- анализ акции

- аналитика

- банк

- Банк Санкт-Петербург

- банки

- башнефть

- БСП

- ВК

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- дивиденды

- Европлан

- золото

- инарктика

- инвестиции

- Индекс МБ

- Интер РАО

- интеррао

- инфляция в России

- итоги месяца

- Ключевая ставка ЦБ РФ

- коррекция

- лента

- Лукойл

- Магнит

- МКБ

- ММК

- МосБиржа

- Московская Биржа

- мтс

- Нефть

- НЛМК

- Новатэк

- Норникель

- обзор акций

- обзор рынка

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- позитив

- полюс

- полюс золото

- портфель

- портфель инвестора

- прибыль

- прогноз по акциям

- Ренессанс Страхование

- рецензия на книгу

- Ритейл

- Роснефть

- Россия

- Ростелеком

- Русская аквакультура

- рынки

- рынок

- санкции

- сбер

- Сбербанк

- Северсталь

- Сегежа

- совкомбанк

- ставка

- сталь

- стратегия

- сургут

- сургутнефтегаз

- татнефть

- Тинькофф

- тинькофф банк

- Транснефть

- Транснефть преф

- трейдинг

- фундаментал

- фундаментальный анализ

- фьючерс mix

- Хедхантер

- ЦБ

- ЦБ РФ

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс