Владимир Безукладов

Алгоритмическая торговля опционными конструкциями

- 27 октября 2017, 11:50

- |

Исходя из своего видения рынка, выбираем в настройке робота опционную конструкцию (ОК), кот. робот должен будет построить. При этом робот должен будет активно торговать на её составных частях и при этом должен поддерживать объёмы и пропорцию инструментов на страйках, используемых в ОК. В итоге, к экспирации мы должны подойти с выигрышной ОК и плюс с заработанным ТП от алгоритмической торговли. Итак, задача робота соблюдать направление торговли для каждого страйка, а также определять допустимый диапазон объемов для каждого торгуемого страйка и поддерживать эти объемы в определенном соотношении. Предлагаю совместно реализовать эту и др. идеи, подробнее здесь roboforts.ru/forum/%D1%81%D0%BE%D0%B2%D0%BC%D0%B5%D1%81%D1%82%D0%BD%D1%8B%D0%B5-%D1%80%D0%B0%D0%B7%D1%80%D0%B0%D0%B1%D0%BE%D1%82%D0%BA%D0%B8-%D1%82%D0%BE%D1%80%D0%B3%D0%BE%D0%B2%D1%8B%D1%85-%D1%80%D0%BE%D0%B1%D0%BE%D1%82%D0%BE%D0%B2-%D0%B4%D0%BB%D1%8F-quik.html

- комментировать

- Комментарии ( 0 )

Универсальная торговая система (алготрейдинг)

- 09 октября 2017, 10:26

- |

Описание работы подсистем ТС, рассказанной здесь https://smart-lab.ru/blog/409565.php.

Приняв, что на малых периодах- хаотическое движение цены, то рассмотрим ценовой график нелинейной структурой и зададим роботам для их работы дискретную структуру. Это придаст роботам, наряду с другими техническими решениями, более универсальный характер:

— для «флэтового» с разбивкой на заданные промежутки по времени (ось Х);

— для «трендового» с разбивкой на заданные промежутки по цене (ось У).

Таким образом роботы будут вести свою работу отдельно на каждом своём участке и вести свой отдельный бух. учёт на каждом промежутке. И если на каком-то участке в результате торговли получится убыток, то робот включает хеджер для отработки этого убытка, а сам забывает про этот участок.

Этим самым мы решаем и ещё одну задачу- максимальное использование ГО (снимаем фьючерсную нагрузку, переложив её на льготную опционную).

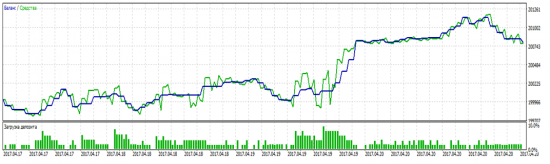

Пример теста трендового робота на 5 дневном флэтовым участке

( Читать дальше )

Простой, эффективный алгоритм (алготрейдинг)

- 03 августа 2017, 10:15

- |

Если посмотреть на свечные ценовые графики, то можно увидеть около 70% свечей с тенями. Этим положением можно воспользоваться для получения прибыли, если при открытии каждой свечи прокотировать инструмент с заданными параметрами лимитных ордеров. Остаётся лишь решить вопрос с остальными 30% свечами без теней.

Ловля календарных спредов с последующим котированием опционов (алготрейдинг)

- 01 августа 2017, 10:34

- |

С введением на рынок недельных опционов на RI и в будущем на Si, становится интересным кодирование календарных опционных стратегий, кот. являются мало рискованными стратегиями. Построение и дальнейшее сопровождение множество таких конструкций может дать хороший прирост прибыли к общему портфелю.

Сведение торговли к бух.учёту (алготрейдинг)

- 26 июля 2017, 11:24

- |

Если принять для рассмотрения, что рынком правит хаос, тем самым с одной стороны упростив своё понимание его (не нужно никакой аналитики), а с другой стороны усложнив решение по эффективным действиям на нём. Для упрощения этой задачи можно всю ценовую шкалу изменения инструмента разбить на множество мелких ценовых участков и на каждом из них в отдельности сосредоточить свои усилия по извлечению прибыли. Т. е. цена каждый раз пересекая каждый ценовой участок в свой промежуток времени, при различных вариантах, либо будет приносить прибыль (в большинстве случаев), либо убыток. Робот же должен вести бух. учёт отдельно на каждом участке и принимать решение по заданному алгоритму.

Денежный ручеёк с финансового рынка (алготрейдинг)

- 21 июля 2017, 10:24

- |

Одним из инструментов для достижения этой цели могут быть опционы. Преимуществ множество, это и нелинейность, и возможность работы на нескольких страйках одновременно одного базового инструмента (БИ), и льготное ГО (на многих опционных конструкциях (ОК)), и др.

Можно, используя какую-либо ОК (выбрав её по рынку), сопровождать её до экспирации и зарабатывать на колебаниях цены на используемых в этой ОК страйках. А можно использовать в торговле заданное кол-во страйков с лева и с права от центрального страйка(ЦС), поддерживая в заданном промежутке вегу и дельту, чтобы экспозиция выглядела как-то так.

Доведя данную экспозицию до экспирации, получим по ней либо небольшой плюс, либо небольшой минус (как повезёт), что не должно помешать основной прибыли.

Грааль есть… ( алготрейдинг)

- 14 июля 2017, 11:03

- |

Грааль есть… ( алготрейдинг)

То, что грааль есть в высокочастотном алготрейдинге доказывают арбитражные, маркетмейкерские и др. стратегии. А можно ли придумать алгоритм, при кот. нет необходимости использования доп. ПО для достижения высоких скоростей (бюджетный вариант) и при этом получать гарантированно больше прибыльности на обычном ПО.

Рассмотрим начальные условия системы, с кот. мы имеем дело (бесспорные):

- Наличие трендовых и флетовых участков с неизвестными и разными промежутками по времени.

- Не прогнозируемость направления движения цены.

- Возможность использования в торговле нескольких инструментов (спот, фьючерсы, опционы).

- Цель – гарантированная прибыльность 100% годовых и выше при мин. просадках.

Напрашивается одновременная, синхронная работа 3 подсистем (3 роботов)- трендовой, флетовой, хеджевой.

Трендовая и флетовая работают скальпирскими сделками на фьючерсах, а хеджевая- скальпирскими и среднесрочными сделками и опционами, и фьючерсами.

( Читать дальше )