Блог им. VladimirKiselev |💸 Как американский СПГ выигрывает от ухода Газпрома из Европы

- 02 декабря 2022, 12:48

- |

За последние 10 лет мы могли наблюдали фантастическую трансформацию топливного рынка США. Из чистого импортера страна превратилась в экспортера нефти и газа. В этом году особенно усилились позиции газовиков.

США вышли на первое место в мире по продажам СПГ, опередив Катар и Австралию. За 10 месяцев 2022 года экспорт американского СПГ вырос на 11%. Страна экспортирует в среднем 11,7 млн кубических метров газа в сутки ( ~120 млрд кубометров в годовом выражении).

Еще 7 лет назад экспорт газа из США был на нулевом уровне (📊график). За это время были запущены 7 СПГ-проектов: Sabine Pass, Cove Point, Elba Island, Corpus Christi, Cameron, Freeport, Сalcasieu Pass.

Уход Газпрома с европейского газового рынка создает великолепные возможности для США. Почти 70% американского СПГ сейчас отправляется в Европу, в предыдущие 2 года доля региона составляла лишь 30-35%.

Выручка от экспорта газа США за 10 месяцев 2022 года почти удвоилась и составила $25 млрд, за аналогичный период прошлого года — $13 млрд.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 37 )

Блог им. VladimirKiselev |🚢 Как Германия бьет рекорды в скорости строительства СПГ-терминалов

- 23 ноября 2022, 13:21

- |

Власти Германии много лет медлили со строительством СПГ-инфраструктуры. Газпромовский трубопроводный газ был более дешевым, поэтому страна предпочитала экономию диверсификации. В этом году геополитический промах приходится срочно исправлять.

На прошлой неделе стало известно, что Германия достроила свой первый плавучий терминал для регазификации СПГ. Работы по проекту начались лишь в феврале. Всего для строительства немцам понадобилось 194 дня.

Никто и никогда не строил подобные объекты нефтегазовой инфраструктуры с такой скоростью. В марте аналитики давали оценку, что первый СПГ пойдет через немецкие терминалы лишь в 2026 году.

Плавучий СПГ-терминал в городе Вильгельмсхафен имеет длину в 280 метров и ширину в 46 метров. Максимальная мощность регазификации составляет в 7,5 млрд куб газа ежегодно.

( Читать дальше )

Блог им. VladimirKiselev |🚢 Почему в Европе так быстро дешевеет газ? Никаких чудес.

- 24 октября 2022, 10:57

- |

Цены на газ в Европе стремительно снижаются. В конце августа стоимость 1 тыс куб газа на нидерландском хабе TTF превышала $3000. Сейчас фьючерс с поставкой в ноябре снизился до $1000. Спотовая цена на газ в Европе упала до $400, минимума с лета 2021 года. Что происходит?

В конце лета Европа испугалась полной остановки поставок Газпромом, поэтому страны начали экстренно скупать весь доступный СПГ. В результате европейские газохранилища оказались заполнены до рекордного уровня в 95%. Во Франции и Великобритании резервы заполнены почти на 100%.

Свободных мощностей для хранения почти не осталось, при этом потребление сильно ниже нормы. Обычно Европа начинает использовать газ из хранилищ уже в середине октября. Однако сейчас температура на 4-5 градусов теплее исторических средних, поэтому сезонное увеличение потребления задерживается.

( Читать дальше )

Блог им. VladimirKiselev |💵Почему Газпром продолжает экспортировать газ через Украину?

- 06 сентября 2022, 11:39

- |

Песков заявил об остановке работы «Северного потока» до снятия санкций. Очевидно, что технические проблемы служат предлогом. Причиной снижения поставок газа в Европу является попытка добиться экономического хаоса в регионе, который приведет к падению рейтингов текущих политиков и их смене на более лояльных правых.

Трубопроводный газ из России в Европу сейчас идет в объеме ~87 млн кубометров в сутки — на уровне в ~20% от сентября прошлого года.

Прокачка идет по двум направлениям: по территории Украины через станцию Суджа в объеме 42 млн куб в сутки и через Турцию в объеме 45 млн куб в сутки.

У многих может возникнуть вопрос, почему, несмотря на военные действия, газ идет через Украину? Ответ, скорее всего, заключается в том, что транзитом через Украину, Словакию и Австрию свой газ получает политически лояльная Венгрия.

( Читать дальше )

Блог им. VladimirKiselev |☕️ Газпром продолжает сокращать экспорт газа в Европу, нефть все еще хорошо продается, криптозима в Coinbase

- 15 июня 2022, 10:07

- |

Инвестразведка от 15 июня 2022, среда. Заметки и наблюдения по самому интересному

📉Газпром и Европа

Газпром остановит прокачку газа по трубопроводу «Северный поток» из России в Германию на 40%. Причина в задержке с возвратом газоперекачивающего агрегата (ГПА) Siemens из ремонта. Аппарат застрял в Канаде, которая не дает перенаправить его в Россию из-за санкций. Интересно, что из 8 аппаратов для перекачки газа по Северному потоку в рабочем состоянии сейчас только 3 и все они также потребуют ремонта от Siemens в течение года.

💸Газ

А сколько газа теперь будет поставлено? В 2021 году Газпром поставил в Европу около 145 млрд кубометров газа:

— Северный поток — 55 млрд

— Ямал—Европа транзитом через Польшу — 33 млрд

— через Украину — 42 млрд

— Турецкий поток — 15 млрд

Теперь:

— Северный поток — прокачка снижена на 40% до 30-33 млрд кубометров в год

— Ямал—Европа — прокачка остановлена из-за санкций

— Украина — прокачка снижена в 2 раза до 20 млрд куб в год

— Турецкий поток без изменений — 16 млрд млрд куб в год

( Читать дальше )

Блог им. VladimirKiselev |Дивидендная ловушка в Газпроме?

- 28 апреля 2022, 15:07

- |

Газпром на этой неделе прекратил поставки газа в Польшу и Болгарию, что увеличивает вероятность тотального сокращения экспорта газа в Европу в перспективе ближайших лет.

Потеря европейского рынка для Газпрома в долгосрочной перспективе будет финансовой катастрофой. Почти всю прибыль газовый бизнес компании получает именно от этого региона.

Продажа газа в России в лучшем случае позволяет выходить в ноль. Рынок регулируется государством — цена ежегодно индексируется на несколько процентов, составляя сейчас около $60 за тысячу кубометров. При такой стоимости газа компания выходит на нулевую EBITDA.

Для сравнения средняя экспортная цена Газпрома в декабре 2021 года достигла $518 за 1000 куб. м (данные ФТС). Италии газ продавали по $782, Германии — по $385, Турции — по $537.

Для «дружественных» стран действуют свои формулы, поэтому например Белоруссии газ продают по $131 за 1000 куб, Китаю — по $196.

( Читать дальше )

Блог им. VladimirKiselev |Германия готовится к газовому кризису

- 08 апреля 2022, 11:14

- |

Мы наблюдаем как Германия очень неохотно присоединяется к санкциям против России и тормозит поставки оружия Украине. Почему так происходит? Несколько тезисов о грядущем газовом кризисе в стране.

🔹Германия имеет критическую зависимость от российского газа. В 2020 году его доля в общем потреблении страны составила рекордные в истории 55,2%. За последнее время зависимость только увеличилась. В 2010 году Россия имела лишь 37% газового рынка страны.

🔹Германия настолько верила в стабильность поставок газа из России, что мало беспокоилась о подготовке альтернатив. Так, например, в стране нет СПГ-терминалов, способных принимать газ из Катара и США. Лишь 27 февраля этого года канцлер Олаф Шольц объявил о строительстве двух предприятий.

🔹Сейчас в стране 3 экспертные группы разрабатывают стратегию действия при остановке импорта российского газа. То, что раньше казалось невозможным, теперь превращается в базовый сценарий.

( Читать дальше )

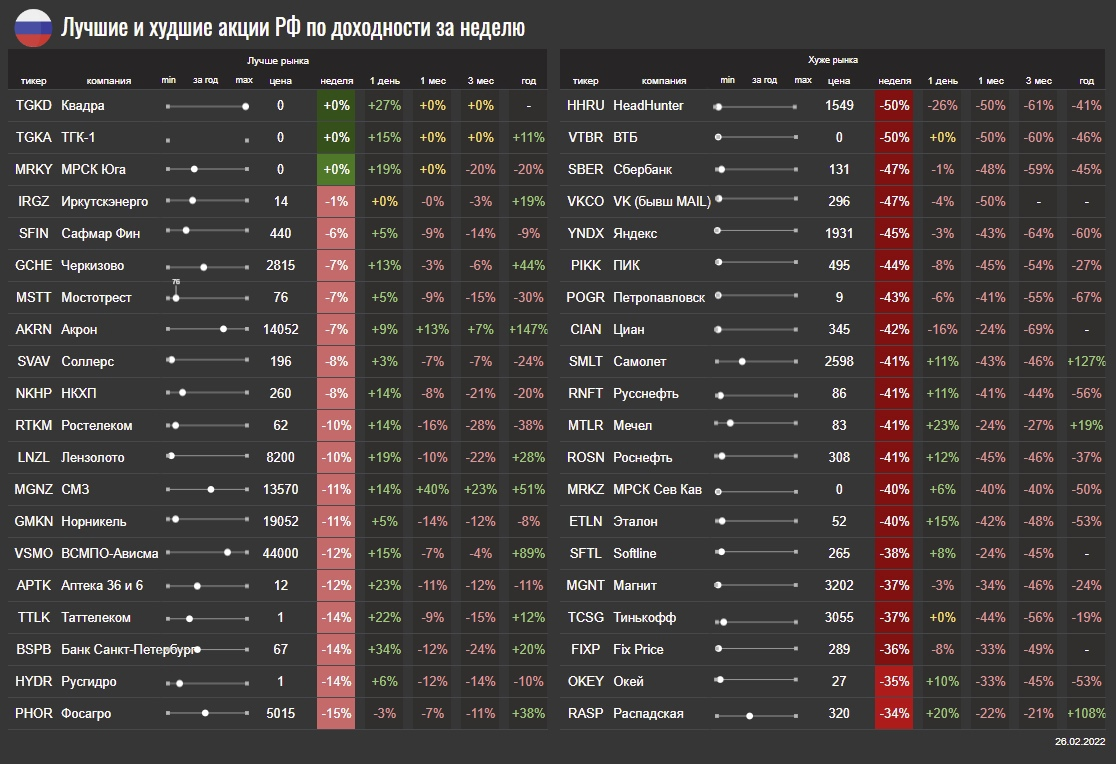

Блог им. VladimirKiselev |📊11 трендов недели на рынках акций: худший из худших сценариев по РФ

- 26 февраля 2022, 11:06

- |

Блог им. VladimirKiselev |Попросили обновить табличку с дивидендами российских компаний

- 24 февраля 2022, 18:08

- |

Естественно, что сейчас момент огромной неопределенности, когда за часы оценка будущих денежных потоков компаний может значительно поменяться. Поэтому прогнозы по дивидендам пока не меняются и остаются почти такими же, как и до наступления последних событий.

По Сбербанку, ВТБ — прочерки. Попадание в черные списки США и Европы, вероятно, приведет к отказу от дивидендов в 2022 году. Большинство российских компаний, скорее всего, перенесут выплаты на второе полугодие.

Коллега-аналитик задается вопросом «а что может такого произойти с прибылью крупных экспортеров, чтобы в течение ближайших лет они перестали платить/снизили дивиденды?» Отказ развитых стран от российской нефти и газа теперь выглядит неминуемым, но этот процесс растянется на годы. Норникель, Полюс, Фосагро, Русагро, сталевары — вроде бы частные компании, которые важны для своих отраслевых рынков. Магнит, X5, Fix Price, МТС пострадают больше других от инфляции, но спрос на внутреннем рынке на их товары и услуги все равно останется.

( Читать дальше )

Блог им. VladimirKiselev |Какие дивиденды заплатят компании РФ?

- 07 февраля 2022, 10:08

- |

Некоторые наблюдения:

Газпром. Российский газ продолжит продаваться в Европе по высоким ценам и геополитика вряд ли этому помешает. Во время последних распродаж на рынке акций Газпром потерял в стоимости меньше, чем другие компании крупной капитализации. Дивидендная доходность в 2022 году должна составить под 15%.

Сбер. За последние 3 месяца акции потеряли почти треть стоимости, что значительно увеличило ожидаемую дивидендную доходность. 1,2 трлн рублей прибыли в 2021 году должны принести дивиденд около 26,5 рублей на акцию (коэффициент — 50% от прибыли). Форвардная дивидендная доходность 10,5%.

Лукойл. При выплате всего свободного денежного потока на дивиденды, инвестор может рассчитывать на выплаты на уровне в 1000 рублей в ближайший год. Это формирует форвардную дивидендную доходность в 15%. Вероятно, что при сохранении текущих цен на нефть, выплаты будут еще больше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс