Андрей Хохрин

Александра Болилая, ГК "ЛЕГЕНДА", отвечает на вопросы "Иволги Капитал"

- 19 апреля 2020, 08:59

- |

О состоянии бизнеса, о его готовности к перипетиям новой экономической реальности.

О состоянии бизнеса, о его готовности к перипетиям новой экономической реальности.Александра Болилая, директор по инвестициям Legenda intelligent development

1) Как ведут себя основные кредиторы

У Компании длительные партнерские отношения с банками. Мы работаем с такими банками как Сбербанк, Альфа-Банк, МСП Банк, ВТБ, Банк Санкт-Петербург. Изменений в работе нет, банки предоставляют финансирование по заключенным договорам в штатном режиме и на установленных условиях, а Компания добросовестно исполняет обязательства по выплате процентов.

2) Сколько погашений приходится на ближайший месяц, 3 месяца?

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Реплика о дефолтах. Отталкиваясь от Utair

- 19 апреля 2020, 08:17

- |

Всех держателей облигаций, держателей высокодоходного сегмента в особенности тема дефолтов и их природы терзает едва ли не ежедневно. Еще раз, с подачи Дмитрия Адамидова (https://t.me/angrybonds/3084), оцените эту природу. Классический дефолтник, в данном случае Utair — это с одной стороны отрицательный капитал после долгой череды убытков, с другой — еще и история масштабных и творческих попыток спасения! Впрочем, легче ли от этой истории держателям ютэйровских долгов? Но «жираф большой», и спасение Utair — дело если не выгоды, то чести. Рейдов помощи для эмитентов высокодоходных облигаций не ожидается. Да, и при всех опасениях владельцев этого типа облигаций, мало кому из эмитентов помощь, по-настоящему, требуется. Дефолт — это шаг в пропасть. И почти всегда — после длинной цепи шагов вниз по наклонной.

Ссылка на материал "Банк «Россия» скупил часть долгов авиакомпании Utair": https://www.rbc.ru/business/17/04/2020/5e99a0859a7947755b7b54d5

( Читать дальше )

Кризисные соображения. Банки, МФО и лизинг

- 17 апреля 2020, 07:55

- |

«Тогда мне жаль тебя, Буратино. Тогда я не дам за твою жизнь и дохлой мухи»

«Тогда мне жаль тебя, Буратино. Тогда я не дам за твою жизнь и дохлой мухи»Вчерашнее предложение Владимира Путина снизить ставки по ипотеке до 6,5% — с одной стороны позволило чуть выдохнуть на тему строительной отрасли. С другой, усилило опасения о состоятельности отечественной банковской системы. С 2017 года на госбанки приходится 4/5 банковских активов. Казалось бы, оплот стабильности. Но это до первой чрезвычайной ситуации. И так не гибкая структура стала еще и основным рычагом спасения экономики. Какой уж тут бизнес! Предложение президента – это, фактически, поручение к исполнению. И ипотека – полбеды. Беда в кредитных каникулах. Все логично. У заемщиков проблемы, заемщики имеют кредитные линии в госбанках. Госбанкам поручено спасать. Заемщики рапортуют о сдвигах кредитных платежей, чему я как организатор облигационного рынка не могу не радоваться. Но банки в свою очередь прожигают прибыль и ресурсы.

( Читать дальше )

Доходности корпоративных облигаций, включая высокодоходный сегмент

- 16 апреля 2020, 08:16

- |

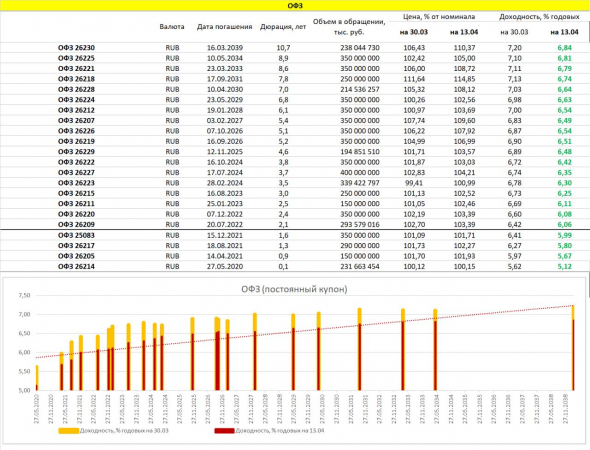

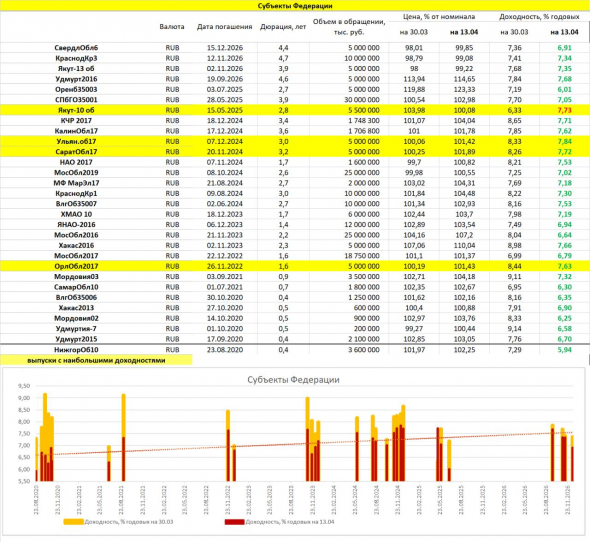

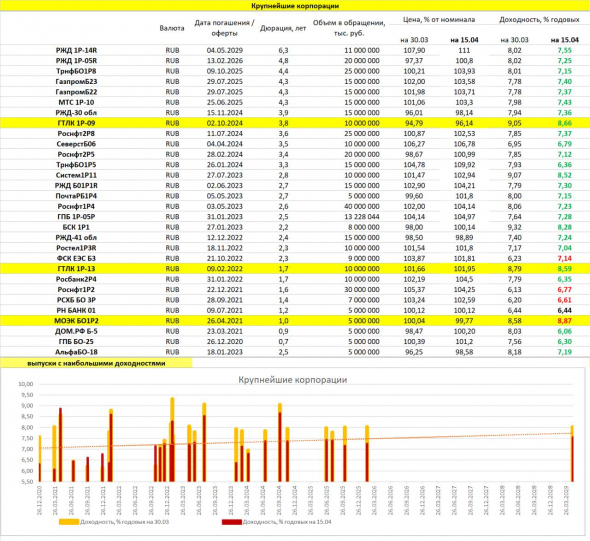

В России есть пара параллельных экономик. Первая – крупнейший бизнес. Вторая – бизнес поменьше. По крайней мере, это справедливо для облигационного рынка. Облигации крупнейших корпораций отыграли падение марта. И предлагают сдержанные доходности, в лучшем случае – до 8-9% годовых. Высокодоходный сегмент облигаций, т.е. сегмент малого, среднего, крупного бизнеса – это сразу +10% годовых к доходностям широкого рынка. Премия особенно заметна в выпусках с близкими офертами или погашениями. Высокодоходный сегмент воспринимается инвесторами как однородный и однородно высокорискованный. С чем можно поспорить. Компании здесь очень разные. Да, дефолтные риски в ходе серьезных кризисов сосредоточены в третьем уровне листинга. Тем, кто способен их оценить и избежать, рынок все еще предлагает высокую отдачу на вложенный капитал. Указывать пальцем на «плохие» и «хорошие» компании не буду. Высокодоходных сегмент – для тех, кто умеет разобраться сам.

( Читать дальше )

Соображения о кризисе. Эффективность кризисной модели

- 16 апреля 2020, 07:43

- |

Поделюсь несколькими соображениями о том кризисе, который мы опускаемся. Сначала о его модели. Глобальная и российская, в частности, кризисная модель описывается в трех пунктах.

Поделюсь несколькими соображениями о том кризисе, который мы опускаемся. Сначала о его модели. Глобальная и российская, в частности, кризисная модель описывается в трех пунктах.1. Есть угроза, в борьбе с которой все средства хороши.

2. Для борьбы с угрозой вводятся жесткие государственные экономические ограничения.

3. Для господдержки экономики применяются в первую очередь финансовые стимулы.

Эффективность модели под вопросом. Экономисты прочат падение экономики России на 15-20% во втором квартале и снижение ВВП в 2020-м году, совокупно, на 3-5%. Про 15-20%-ную глубину соглашусь. Про восстановление, которое нивелирует бОльшую часть просадки до конца года – вряд ли. Причины спокойствия, если не оптимизма экспертов кроются в ожидании действенных монетарных мер экономической поддержки.

( Читать дальше )

Глобальная пандемия продолжает замедляться

- 15 апреля 2020, 07:29

- |

Силами ли медицины и жестких ограничений, по естественным ли причинам, но глобальная пандемия продолжает замедляться. Особенно это заметно по числу активных случаев, т.е. тех, кто официально болеет коронавирусом на данный момент. За истекшие сутки прирост активных случаев стал минимальным с 22 марта. Основное затухание в Европе и уже в США. Россия пока продолжает набирать обороты по числу заболевших.

И все же. Цифры вижу не только я. Общество, теряющее работу и средства к существованию, будет оказывать давление на власти, требовать снятия карантинных запретов. Пока в Европе, позднее – у нас. Общественное мнение – сильный рычаг давления, даже если это мнение не верно.

Источник данных: www.worldometers.info/coronavirus/

@AndreyHohrin

TELEGRAM t.me/probonds

( Читать дальше )

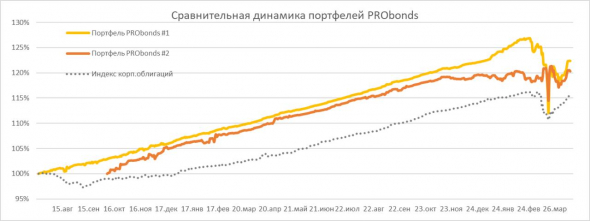

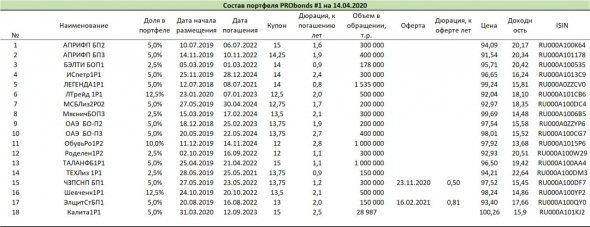

Состояние портфелей высокодоходных облигаций PRObonds #1 и #2

- 14 апреля 2020, 08:17

- |

( Читать дальше )

Внешний долг РФ упал до уровня докризисного 2007 года. Радуемся - сдержанно

- 14 апреля 2020, 07:23

- |

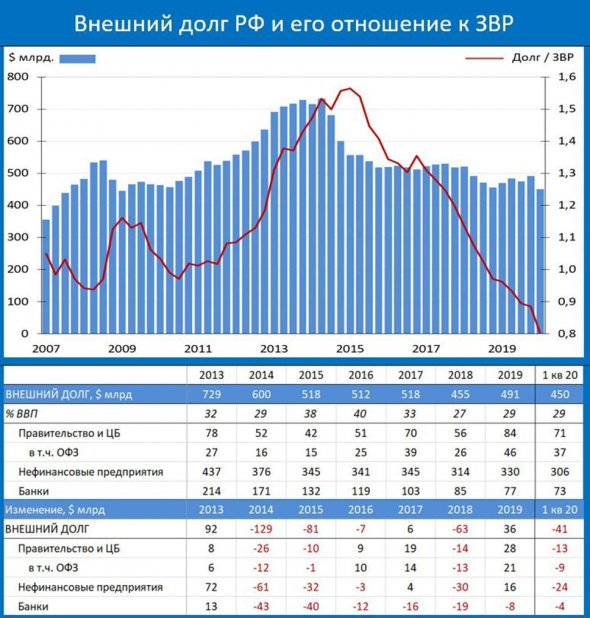

Внешний долг России (государственный и корпоративный) по состоянию на 1 апреля снизился до 450 млрд.долл. (-40,8 млрд., или -8,3% с начала года), следует из релиза ЦБ РФ (https://www.cbr.ru/statistics/macro_itm/svs/ext-debt/). Отличную инфографику на эту тему предлагает канал MMI (https://t.me/russianmacro/7276). И отражает она три вполне противоречивых вывода.

Первый. Низкий российский долг на фоне, в целом, растущего глобального – следствие инвестиционной непривлекательности страны. Закономерное и резкое сокращение отечественного, в первую очередь, корпоративного долга произошло в 2014 году, после Крыма и санкций. С тех пор санкционное давление, фактически, не увеличивалось, а снабжение России иностранными деньгами, как видим, продолжало сокращаться. Гордость на тему того, что Россия – супер-заемщик, оправданна лишь отчасти. Да, долгов мало, и да, просто, не дают в долг.

Второй вывод положителен. Какой бы неэффективной ни была наша экономика, низкое долговое обременение в период глобального экономического кризиса (который, видимо, еще только начинается), это, как минимум, плюс к стабильности национальной валюты. Низкий долг – это автоматическая стабильность финансовой системы. Даже если стабильность вызвана затуханием самих финансовых функций. В 2008 году ослабление рубля было намного меньшим, чем в 2014-м, когда принудительное отключение России от мирового рынка долга и инвестиций вызвало беспрецедентное предложение российских активов и спрос на базовые валюты фондирования.

( Читать дальше )

ЛК Роделен. Отчетность за 2019 год

- 13 апреля 2020, 08:36

- |

Роделен показал органический рост по итогам 2019 года. Компания стала 63 по объему портфеля в рэнкинге Эксперт РА (около 2 млрд). Важный показатель — отношение портфеля к долгу — более 2, это очень высокий показатель для лизинга. Роделен имеет высокую прибыльность (62,5 млн руб. по итогам 2019, выше сегмента в среднем).

Роделен имеет достаточный опыт прохождения кризисов и вполне диверсифицированный портфель, с дополнительными залогами и поручительствами.

Отчетность компании можно найти по ссылке: http://www.e-disclosure.ru/portal/company.aspx?id=37615

В портфелях PRObonds облигации ЛК Роделен занимают 2,5% от активов.@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал