Андрей Хохрин

ОФЗ на исторических вершинах. Подумайте о рисках

- 16 июля 2019, 08:41

- |

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 15 )

Вероятные сценарии для основных торговых инструментов. На неделю

- 15 июля 2019, 10:47

- |

- S&P500 (американские акции). Отношение к американскому рынку как рынку растущему сохраняется. Равно как и отношение к происходящему росту как вынужденному и нездоровому. Причем ожидаемое 31 июля снижение ставки ФРС способно вытолкнуть рынок еще выше.

- Российский рынок акций. Предполагаем, что российские индексы на прошедшей неделе исчерпали потенциал своего роста. Тогда как, в частности, санкционные риски могут вернуться в повестку дня в ближайшее время. Российский рынок акций остается существенно дешевле западных. Но он слишком зависит от глобального притока денежных средств, который, предположительно, уже реализован.

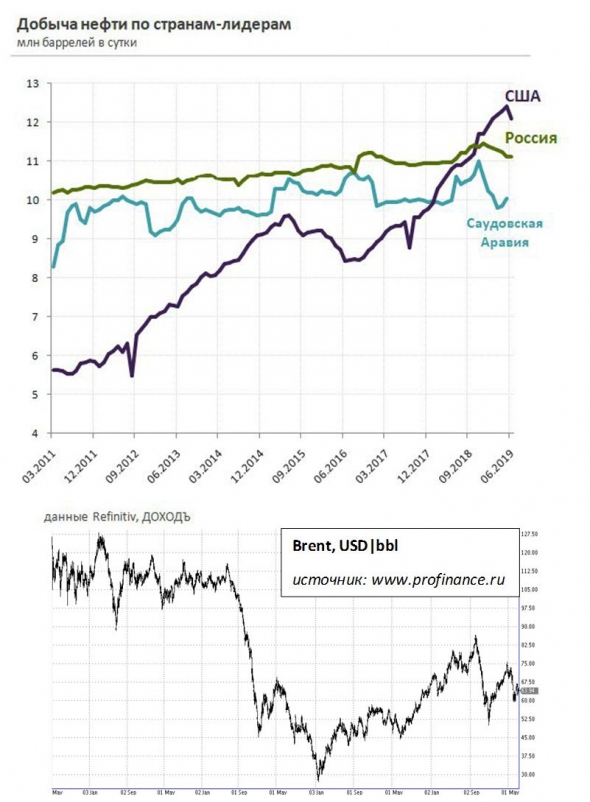

- Нефть. Скорее всего, нефть достигла верхнего предела своих колебаний, который, как видится, находится в районе 67-68 долл./барр. Если предположение верно, нефть будет тяготеть к возврату в долгосрочный понижательный тренд.

- USD|RUB. Рубль продолжил на прошедшей неделе свое усиление. Скорее всего, оно не окончено. Потенциал укрепления, вероятно, ограничен. 62 рубля за доллар США – достаточная цель снижения пары. Ниже – вряд ли.

( Читать дальше )

6 спекулятивных позиций не делею

- 15 июля 2019, 09:12

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Продолжая играть на повышение американского рынка

- 12 июля 2019, 07:36

- |

( Читать дальше )

Рынок высокодоходных облигаций показывает рост

- 11 июля 2019, 07:47

- |

Сектор скромен, и до конца года достигнет в лучшем случае 0,2% от всего облигационного рынка. Но перспектива есть. Она сложнее, чем просто прирост числа выпусков. Она требует осмысления, работы с риском, увы – ужесточение регулирования и доступа частных инвесторов. Что до нас, то Андрей Хохрин и Дмитрий Александров, сперва через «ЦЕРИХ», позже через «ССтБ» и «Акцепт», и в конце концов через «Иволгу» вывели на рынок 15 выпусков облигаций совокупным объемом 2,65 млрд.р. Много это или мало, правильно или нет — покажет время.

@AndreyHohrin

TELEGRAM t.me/probonds

( Читать дальше )

Зарабатывайте вместе с нами)

- 10 июля 2019, 19:23

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Инвесторы любят 100-летние облигации. Абсурд момента

- 10 июля 2019, 08:06

- |

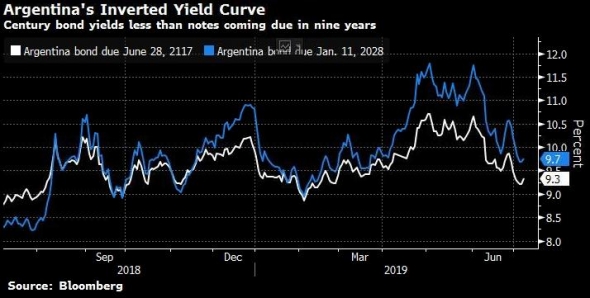

На уважаемом ресурсе profinance.ru размещена статья о выгодах вложений в 100-летние облигации (http://www.profinance.ru/news/2019/07/09/bth5-fondam-nravyatsya-100-letnie-obligatsii.html). Если смотреть не только на аргументацию, но и на иллюстрации из Bloomberg, выгоды убедительны. 100-летние облигации ниже по доходности, нежели 10-летние. В общем, инвестсообщество голосует за, а инвестбанки, всегда продающие хорошо читаемый и популярный тренд, поддерживают уверенность.

Оптимизм, уверенность в своих действия и их обоснованность – естественное предкризисное состояние рынка.

Повторю тезис: мир на грани глобального кризиса госдолга. А сам госдолг Европы, США и Японии – обыкновенный фондовый пузырь. Возникновение фондового пузыря – проявление жадности спекулянтов в последнюю очередь, в первую – следствие экономических обстоятельств. Положите евро в банк и попробуйте на этом хотя бы не потерять. Вот и возникают весьма странные альтернативы. В частности, в виде вековых облигаций.

( Читать дальше )

США - лидеры по производству дешевеющей нефти

- 09 июля 2019, 08:35

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

В тему бумажных пузырей. О золоте.

- 09 июля 2019, 08:10

- |

«Ведомости» (https://www.vedomosti.ru/business/articles/2019/07/08/806017-zoloto-i-palladii?utm_campaign=vedomosti_public&utm_content=806017-zoloto-i-palladii&utm_medium=social&utm_source=telegram_ved) дают не очень читабельную, но собравшую факты в одно иллюстрацию про рост производства золота.

В статье – немного и о себестоимости. Она сейчас 600-850 долл./унц. для ведущих отечественных производителей, при рыночной цене в 1 400 долл. И себестоимость за последнее десятилетние снизилась примерно на 10%. Среди прочих драгметаллов, по стоимости произведенного продукта золото впереди и с огромным отрывом. Кто главный покупатель? Мировые центральные банки, включая российский, резервы которого уже на 1/5 – золотые. У лидеров, ЦБ Китая и ЦБ РФ, золота одинаково много – по 90 млрд.долл. на каждого. Опережающий спрос сопровождается ростом рыночной цены. Рынок консервативен и цикличен: снижение или стабилизация спроса приводит к коррекции цены. Попытка продать золото, чтобы рассчитаться – к давлению предложения и еще большей ценовой коррекции. Причем к коррекции даже по отношению к перспективно более дешевым доллару и евро.

( Читать дальше )

Потолок госдолга США придется поднимать? И при чем тут рубль

- 09 июля 2019, 07:47

- |

Потенциальное снижение ставки ФРС в логику обслуживания госдолга хорошо вписывается: дешевые деньги дешевле оплачивать. Но, так или иначе, проблема потолка американского госдолга, которая уже полгода не выходила в публичную плоскость, похоже, вернется в информационное поле уже летом. Окэй, деньги подешевеют, потолок, с боем, будет повышен. Что дальше? Варианты решения проблемы растущего глобального госдолга остаются прежними: или его списания, или девальвация резервных валют. А получим, в итоге, в какой-то пропорции и то, и то.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал