Андрей Хохрин

Хорошие новости. Беспечность. Цикличность рынков

- 28 января 2019, 16:18

- |

• Хорошая новость №2, из США – приостановка shutdown, как минимум, до 15 февраля. Американские индексы не отреагировали на эту новость повышением котировок. Что, в общем, понятно: приостановка не гарантирует нового shutdown, уже через 3 недели.

• Хорошая новость №3 – по данным EPFR Global, на прошлой неделе приток капитала на российский фондовый рынок составил 300 млн.долл., против 230 млн.долл. неделей ранее. Основная масса денег отправилась в облигации, чем, наверно, можно объяснить ажиотажный спрос на размещения корпоративных облигаций, который хорошо просматривался в последние дни.

• А дальше – новости и события для осмысления. Что касается начала отложенных покупок валюты со стороны Банка России, то трактовать как-либо это решение или сложно, или бессмысленно. ЦБ – крупный игрок, но игрок с тем же восприятием страхов, что и рядовой трейдер. Сегодня, пока доллар кажется относительно дешевым, объявлена покупка дополнительных 2,8 млрд.долл. в год, завтра изменится цена – и адаптивно изменится поведение Банка.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Shutdown, ЕЦБ и Венесуэла

- 25 января 2019, 12:20

- |

( Читать дальше )

Краткий обзор доходностей облигационного рынка России

- 24 января 2019, 15:46

- |

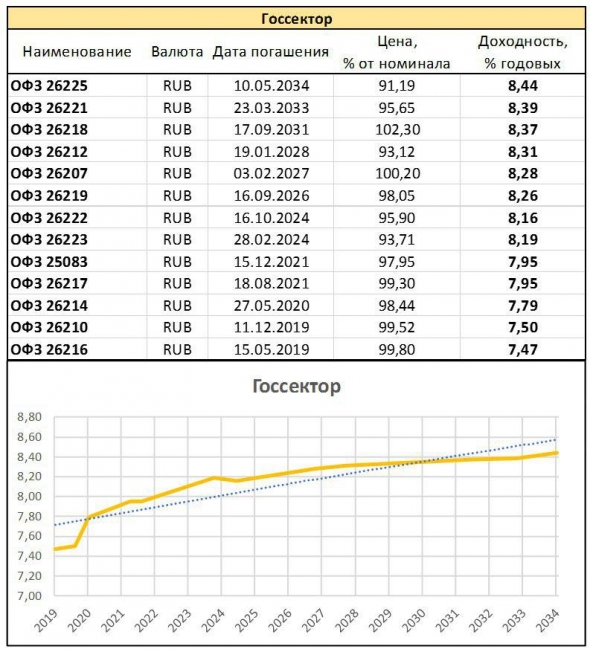

Первая неделя за полтора месяца, когда доходности ОФЗ чуть выросли. Обычные рыночные колебания. Но и постоянного падения ставок, как это было долгое время, не наблюдаем. Наш настрой – на сохранение доходностей коротких выпусков, на уровне, близком к 7,5%. И н некоторый рост доходностей длинного конца. Хотя про длинный конец – это тактическое суждение, на февраль, может – март. Рано или не очень поздно Банк России буде едва ли не вынужден понижать ключевую ставку, что даст поддержку ценам, или даже приведет к их повышению.

( Читать дальше )

Готовлюсь продать Сбербанк

- 17 января 2019, 17:35

- |

Я спекулирую, осознанно, нечасто и, как правило, продаю.

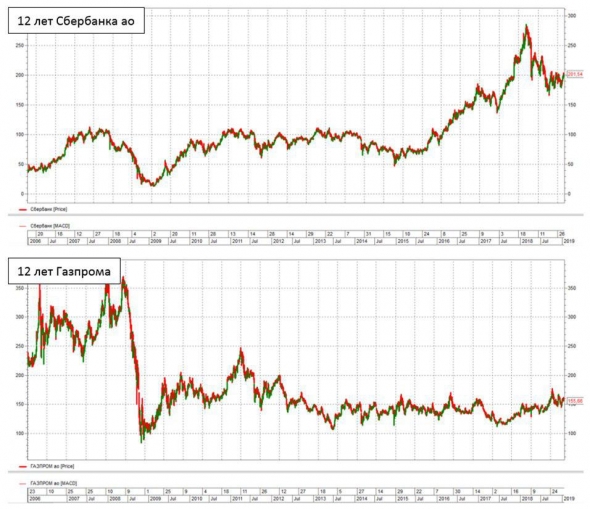

В нашем портфеле PRObonds #2 бывает спекулятивная позиция. В начале октября продавали нефть, рухнула. Взяли половину падения. В ноябре продали фьючерс на Сбербанк. Получилось не так круто. Но получилось.

Смотрю на Сбербанк снова. И линия тренда сверху, и дорогой, по-прежнему… И главное. Сбербанк – это для российского рынка как Газпром образца 2006-08 годов. «Национальное достояние» на пике популярности стоило 12 долларов. Сейчас — 2 доллара. Газпром и сегодня, и 10 лет назад – одна и та же компания, с проблемами и достоинствами. Сбербанк не хуже и не лучше. И не был хуже или лучше 10 лет назад. Рынок так устроен. Одна и та же компания, то популярна и переоценена, то непопулярна. Сбербанк популярен, переоценен, неплох, но имеет немного возможностей к росту. Позитивные ожидания – в цене.

«Нельзя заработать, покупая то, что популярно», вспоминаю любимую фразу У.Баффета. И настраиваюсь на продажу.

Долги и денежная политика

- 16 января 2019, 13:45

- |

Ниже — 2 иллюстрации, предполагающие два варианта развития событий.

1. Или мир катится к очередной волне глобальных дефолтов, начиная с дефолтов государств.

2. Или ужесточение монетарных политик ведущих государств приведет к жесткой посадке рынков акций и облигаций.

Третий, пожарный вариант – компиляция первых двух. Второй вариант, ужесточение мировой монетарной политики, уже начал воплощаться в жизнь. И очень надеемся, что терпения и здравого смысла хватит именно на его реализацию.

Выводы:

• Не покупайте длинных (с отдаленными на 5 и более лет сроками погашения) иностранных облигаций, и длинных облигаций в долларах, евро, иенах и юанях, вообще.

• Не покупайте европейских и американских акций. Или продавайте, если есть.

• Не бойтесь рубля, рублевых облигаций и акций. С 2014 года и до сих пор Россия живет в собственной системе финансовых координат. Развод с Западом был нервным и болезненным. Зато сейчас, в предполагаемой череде фондовых и/или долговых провалов ни Европа, ни Америка, ни даже Китай не задушат нас в дружеских объятьях.

( Читать дальше )

Сегодня Минфин возвращается к закупкам валюты

- 15 января 2019, 16:20

- |

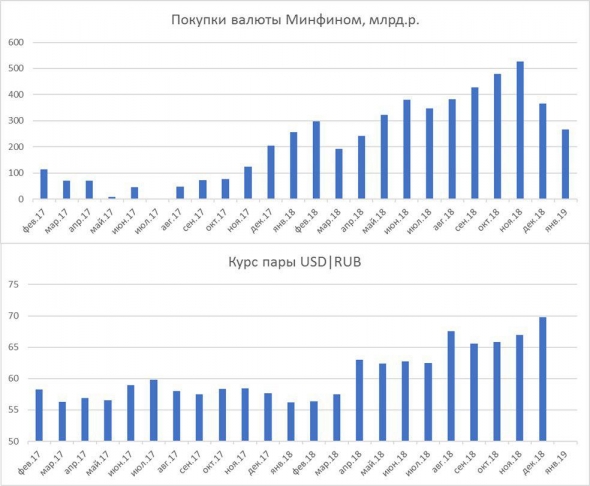

Много слов сказано о предстоящих покупках валюты со стороны Минфина. В основном, в контексте рисков для рубля. В логике, что, если сейчас доллар – 67 рублей, то после интервенций Минфина, наверно, преодолеет 70.

Статистика же говорит едва ли не об обратном. Минфин сокращает или наращивает покупку иностранной валюты, полагаясь на обстановку и стараясь не раскачать рублевые курсы. Так, государство увеличивало интервенции всю вторую половину 2017 года и первый квартал 2018 без очевидных подвижек курса. Рубль стоял на месте. Масштабный рост покупок, начиная с апреля-мая 2018 – скорее, реакция на санкционные риски и ожидания стремительного ослабления рубля.

Надо сказать, особенно сильной девальвации национальной валюты не произошло. Хотя -20% за год для рубля и много. Но проследим логику далее. Минфин набрал долларов, евро и юаней. Курс рубля стабилизировался в паре с долларом на 65-70 рублях. И уже в декабре те же страхи, что двигали чиновниками с весны прошлого года и заставляли продавать рубль, стали толкать их на сокращение интервенций. Чтобы рядовые граждане не стали попрекать Минфин и ЦБ в слаженной работе по нагнетанию инфляции.

В итоге, получаем классическую ситуацию. Государство как не искушенный спекулянт совершило массовые покупки иностранных валют в период их наибольшей дороговизны. Опасаясь собственных действий, второй месяц сокращает эти покупки (думается, продолжит сокращение и в феврале). Люди напуганы и видят в дальнейших действиях монетарных властей только угрозу. В общем, желающие от государства и граждан уже купили. Курсы доллара и евро вблизи среднесрочных максимумов. И теперь, когда и Минфин, и сами граждане уже, что называется, в позиции, даже просто удерживать 67-70 рублей за доллар и 77-80 рублей за евро – непростая задача. Более вероятный путь – откат обеих пар на 5 и более рублей вниз.

Рынки выпустили пар

- 14 января 2019, 15:22

- |

Вслед за ростом котировок ОФЗ тянулись вверх и цены корпоративных облигаций. Индекс корпоративных облигаций Московской биржи за те же 3-4 недели подорожал на 1%. Доходности большинства крупных корпоративных выпусков находятся около 9%, облигации банков первой десятки, в основном, по доходностям даже ниже 8%.

Если у ОФЗ есть некоторый, пускай и отложенный, потенциал к снижениям доходностей, то у корпоративного сектора, пожалуй, этот потенциал на время исчерпан. Мы долгое время обращали внимание на рациональность покупки «длинных» выпусков, особенно это касалось ОФЗ. Теперь, думаем, пришло время перекладок в близкие по срокам погашения облигации. Все-таки облигации – консервативный инструмент инвестирования. Спекулятивная составляющая «длинных» выпусков, на которой можно было получить доход еще даже месяц назад, полагаем, реализовалась.

( Читать дальше )

Ожидаем доллар/рубль на 63, доходности облигаций на 9%+

- 09 января 2019, 19:05

- |

Самый неприятный для рубля период, похоже, миновал на стыке 2018 и 2019 годов. Мы предполагали, что пик пары USD/RUB будет поставлен именно в эти дни, на уровнях вплоть до 72 рублей. В общем, так и произошло. 3 января пара взлетела выше 71 рубля, после чего не менее стремительно направилась вниз, и уже опустилась ниже 67.

По нашему прогнозу, за витком ослабления рубля должна наступить фаза его укрепления. В частности, цена доллара, по данному прогнозу, имеет хорошие шансы опуститься до 63 рублей в достаточно близкой перспективе. Притом, что рамки ценовых колебаний пары мы оцениваем как 57-72 рубля. Т.е. снижение пары на уровне 63 рубля может и не остановиться.

Сигналом к скорой реализации прогноза будет уход котировок USD/RUB ниже 66,5 рублей. Но если этого и не произойдет в ближайшие сессии, само направление на укрепление российской валюты, кажется, задано.

В целом, популярность рубля растет, как минимум, среди сограждан. Доля валютных вкладов российских юридических и физических лиц сокращается 3 года подряд. Сокращалась она и в тяжелом для рубля 2018 году. Если же брать за основу предположение о предстоящей фазе укрепления национальной валюты, то спрос на нее со стороны держателей депозитов, видимо, только усилится.

( Читать дальше )

Банк России аннулировал лицензии крупнейших форекс-дилеров, в том числе «Альпари», «Телетрейд» и «Форекс-клуб»

- 28 декабря 2018, 11:36

- |

Рейд ЦБ носит ритуальный характер. Форексные компании хорошо подготовлены к подобным действиям, юрисдикции их базового бизнеса географически далеки от России. Чтобы парализовать работу форекс-индустрии в нашей стране, единственно возможное действие регулятора – запрет на движение денег за пределы РФ. Чего, по счастью, не ждем. В общем, напоминает противодействие telegram.

Но. В отличие от творения Павла Дурова, услуги розничного форекса (как они сегодня представлены) – по нашему мнению, откровенное финансовое зло. Любая нормальная компания в этом бизнесе существует в концепции «потеря клиента – прибыль дилера». И как бы не вуалировалась эта корыстная истина, как бы не стремились быть искренни и честны с нами клиентские менеджеры, финансовый результат – наши с Вами проигрыши. Условия игры задает и произвольно меняет сам дилер.

( Читать дальше )

Еженедельный мониторинг облигационного рынка. Конкуренция спроса

- 26 декабря 2018, 12:28

- |

«А нам все равно!» Вспомнить слова известной песни и задуматься заставляет отечественный рынок облигаций. Положительно задуматься. Кругом паника и хаос. Американские акции прожили худший декабрь, как минимум, за 85 лет. Обвал нефти – один из крупнейших с момента создания ОПЕК. Индексы РТС и МосБиржи активно минусуют. Рубль ослабевает. К тому же менее недели назад, пускай ожидаемо, поднята ставка ФРС.

А облигации – за неделю, и долларовые, и рублевые, почти повсеместно, выиграли в цене. Как бы ни пугала глобальная и российская финансовая действительность, то ли избыток денег, то ли дешевизна актива заставляют облигационные котировки, в массе, ползти вверх.

Долларовые бумаги твердо стоят на уровнях 4-6% годовых. Мировая общественность ругает нас, рейтинги на грани инвестиционных, ВВП растет медленно. Но малое обременение долгами делает свое дело. В результате, короткие бумаги с 4-й ставкой – норма. Как и длинные с 6-й. Какая там Турция!

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал