Андрей Хохрин

Шорт сбербанка делает нам хорошо

- 14 февраля 2019, 14:00

- |

- комментировать

- Комментарии ( 5 )

Санкционная тавтология. Продажа Сбербанка. Стабильность облигаций и рубля

- 14 февраля 2019, 08:02

- |

Заранее вооружившись

Еще 21-25 января я открыл короткую позицию в акциях сбербанка (через фьючерс SRH9, в портфеле PRObonds #2), вчера, на фоне падения рынка акций, позиция вышла из локального убытка и настраивает на получение прибыли в ближайшие дни.

По порядку. Вчера в лентах новостей появилась информация о законопроекте группы американских сенаторов на тему новых антироссийских санкций (https://www.reuters.com/article/us-usa-russia-sanctions-exclusive/exclusive-u-s-senators-to-again-try-to-pass-russia-sanctions-bill-idUSKCN1Q22J9?il=0), в ответ на вмешательство в выборы и дестабилизацию ситуации на Украине. Объявление текста законопроекта в конгрессе ожидается сегодня.

Новость в этом если и есть, то не яркая. Россия ведет независимую, вызывающую внешнюю политику, США и ЕС готовят новые санкции. Привычный уже порядок вещей. Однако отечественный фондовый рынок, а вместе с ним и рубль вчера заметно тряхнуло.

Не вижу разрастания проблемы вокруг санкций. Венесуэльский кризис пока не дал обострения, а он мог вызвать нестандартные меры давления со стороны США. Самой сложной конфронтацией последних лет стала сирийская кампания. И она тоже не создала повода к эскалации конфликта между США/ЕС и Россией. Если убрать эмоции, антироссийская риторика не меняется последние 3-4 года. А потому продолжаю считать санкционную повестку частью политического новостного фона и слабо влияющей на экономику и финансы нашей страны.

Что до рынков, выводы прямолинейны.

1️⃣ Игра на понижение в Сбербанка отчасти отражает общее отношение к российским акциям. Акции перегреты, в начале года рынок получил много спекулятивных денег, и российских, и иностранных, и естественная коррекция назрела. Скорее всего, коррекция болезненная, вчерашнее 2%-ное падение индекса МосБиржи – это, кажется, начало. И впереди еще -5-7-10% вполне себе есть. В какой-то, отнюдь не отдаленный момент падать российским акциям помогут американские и европейские индексы. Так что запасаемся терпением.

2️⃣ Рублевые облигации. В этом макросекторе инструментов потрясений не ожидаю. Держатели ОФЗ за последние 12 месяцев заработали, в среднем, 2%. Держатели корпоративных бондов (сектор высокодоходных облигаций не берем, там все в аномальном порядке, с двузначными доходностями) – около 4%. Прошедший год был настолько сложен для облигационного рынка, что процесс его восстановления пока не развернуть даже предельно жесткой санкционной политикой или глобальными фондовыми падениями. Наверно, коррекция здесь не до конца себя исчерпала, но ее потенциалом можно пренебречь.

3️⃣ Рубль. Ничего нового. Рубль дешев и дешеветь дальше может с большим сопротивлением. 67 по паре USD|RUB – допустимое значение, 68 –возможное, 69 – маловероятное.

( Читать дальше )

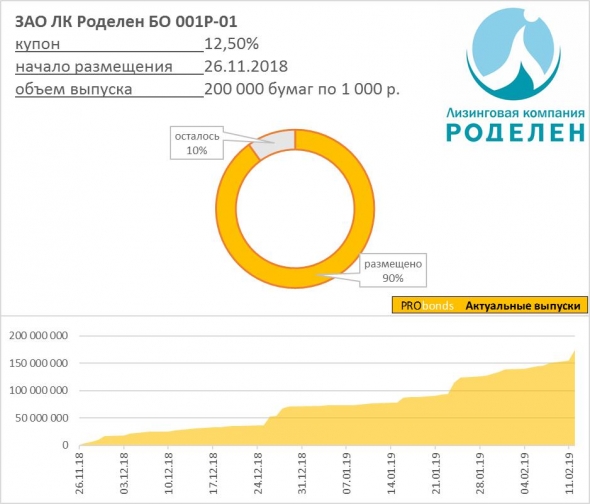

Роделен близок к завершению размещения облигаций

- 13 февраля 2019, 08:34

- |

Не без нашей поддержки, облигации ЛК Роделен пользуются на этой неделе если не ажиотажным, то весьма высоким спросом. При нынешнем темпе размещения, продлится оно еще дней 5, вряд ли более. Мы рады. Компания, по нашей оценке, привлекательна как по динамики бизнеса, так и по финпоказателям. Невысокий купон соответствует качеству эмитента.

UTair и облигации ФинАвиа. To be or not

- 13 февраля 2019, 07:56

- |

Судьба UTair (облигационная «дочка» — ООО «Финанс-Авиа»). Главная новость облигационного рынка – дефолта не будет. Хотя бы пока. Увы, до сих пор картина с долгами перевозчика и его способностью их обслуживать не ясна. Ясно другое: кредиторы не пошли по сценарию «Трансаэро», когда быстрое банкротство не компенсировалось достаточностью конкурсной массы, тогда проиграли все, и канувшая в лету «Трансаэро», и банки-кредиторы, и держатели облигаций.

Держатели 75% кредитного долга UTair после наступления в начале февраля кредитного дефолта приняли решение не взыскивать досрочно кредитные средства и залоги. Это первый плюс. Второй плюс – «Финаанс-Авиа» выплатила 187 млн.р. купона по собственным облигациям.

Дальше – спорная ситуация. Да, компания «не упала». И да, основа ее долга – несколько крупных кредитов, включая огромный синдицированный. Из 73 млрд. р. совокупного долга на облигации приходится 13 млрд.р. При такой пропорции права держателей облигаций защищены, мягко говоря, недостаточно. Небольшой список не облигационных кредиторов усиливает риски владельцев облигаций.

Будем откровенны, как пойдет дело и будет решаться ситуация, мы не знаем. Решаться она будет молчаливо и по правилам олигополистической игры. Будем надеяться, что решится миром и выгодой для всех сторон. Но помним и о главной проблеме: долг UTair – это не стечение обстоятельств, а следствие работы в минус. И научить компанию работать с прибылью, думается, банки и представители владельцев облигаций не смогут. Банки профессионально оценивают и затем неплохо взыскивают залоги, но они не управляют бизнесом в сложной ситуации.

( Читать дальше )

Керченские санкции и ожидаемое безразличие

- 13 февраля 2019, 07:49

- |

Опять санкции. Если кратко, то, по информации ряда западных источников (https://news.sky.com/story/eu-and-us-work-on-new-russia-sanctions-in-response-to-capture-of-ukrainian-sailors-11635538), США и ЕС согласовывают и готовы в течение двух месяцев ввести против России новый пакет санкций. Санкции приурочены к задержанию украинских военных кораблей в Керченском проливе в ноябре прошлого года. Санкции должны быть направлены против лиц и компаний, участвовавших в задержании украинских судов и моряков. Пакет мог бы не обсуждаться, но украинские моряки сидят в сизо «Лефортово», на обращения европейских и американских представителей об их освобождении и снятии ареста с судов российская сторона предсказуемо не реагирует. Добавим, в декабре Евросоюз продлил экономические санкции против РФ, обосновав это, дословно, «нулевым прогрессом» в реализации минских соглашений.

Выводы.

• Санкции предметны и будут направлены против ограниченного числа лиц. Правда, их субъектами могут стать оборонные ведомства и компании, производящие вооружение. Но и те, и другие уже под достаточными санкционными ограничениями, и расширение списка этих ограничений вряд ли будет хоть как-то заметно.

( Читать дальше )

У каждого свой shutdown (а для нас, все одно, продажа)

- 12 февраля 2019, 07:26

- |

Мы вновь оценили комфорт работы со стоп-приказами (у нас выставлена отложенная заявка на продажу фьючерса на американские акции USH9, если цена уйдет ниже 2 059 п.). Невзирая на положительные ожидания и новости, считаем рынок США дорогим, делаем ставку на его снижение и думаем извлечь из этого доход.

Но действуем аккуратно.

Больше о наших портфелях — в телеграм-канале t.me/probonds

Рынок облигаций Мосбиржи. Итоги 2018. Знакомо, но неутешительно

- 12 февраля 2019, 07:21

- |

Итоги от Мосбиржи отрисованы красиво и емко.

Однако прогресс облигационного рынка прослеживается с трудом. Засилье федерального Минфина, так и не взлетевший сектор региональных облигаций, снижение торгов корпоративными облигациями, низкая доля реальных вторичных торгов в общей структуре (торги, в основном, в режиме адресных заявок, т.е. нерыночные, между «своими»). Это очевидные минусы.

Из плюсов – появление физлиц как класса, в общей массе торгующих. Но опять же – при такой-то доле разнообразных ОФЗ, этот класс просто покупает госбумаги. Не умнеет, не диверсифицирует портфели и не рассчитывает даже на 9%-ные доходности.

А рынок – он шире и интереснее.

Moody`s. Реакция рынка и мировоззренческий вывод

- 11 февраля 2019, 08:04

- |

• В пятницу вечером международное рейтинговое агентство Moody`s, последним из «большой тройки» возвратило суверенный рейтинг России на инвестиционный уровень – Baa3 (https://www.moodys.com/research/Moodys-upgrades-Russias-rating-to-Baa3-from-Ba1-changes-outlook--PR_394165).

• Уровень рейтинга – стандартный параметр для иностранных инвесторов при включении/исключении бумаг той или иной страны в свои портфели. Нужно сказать, решение Moody`s имеет ограниченное влияние на российские активы. Поскольку иностранным фондам, как правило, достаточно рейтинга от 2 из 3 агентств.

• Повышение рейтинга произошло после завершения вечерней сессии на российских площадках и в ценах не отразилось. Оно могло бы уже сегодняшним утром. Но на форексе мы этого не видим, котировки рубля стабильны около 65,5 рублей за доллар.

• Россия получает новый рейтинг от Moody`s после полуторамесячного роста индексов акций и облигаций и после 7%-ного восстановления рубля. Предполагаем, новость во многом в ценах и не может, сама по себе, вытягивать отечественный фондовый и валютный рынки на новые уровни. Между тем, готовые к продолжению снижения американские акции, возможно, нефть – факторы внешней угрозы.

• Но главное замечание — не сиюминутное. Мы видим, как, невзирая на санкционные риски, уважаемые агентства продолжают поступательное повышение российских рейтингов. Возможно, и продолжат. Санкции страшны в своем начале. В развитии, они теряют актуальность и силу. И когда речь зайдет о новых санкционных проектах, вспомните поведение крупнейших рейтинговых агентств, и будьте спокойны.

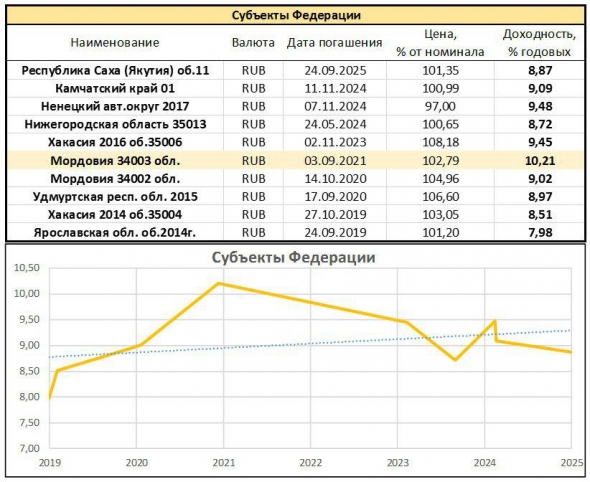

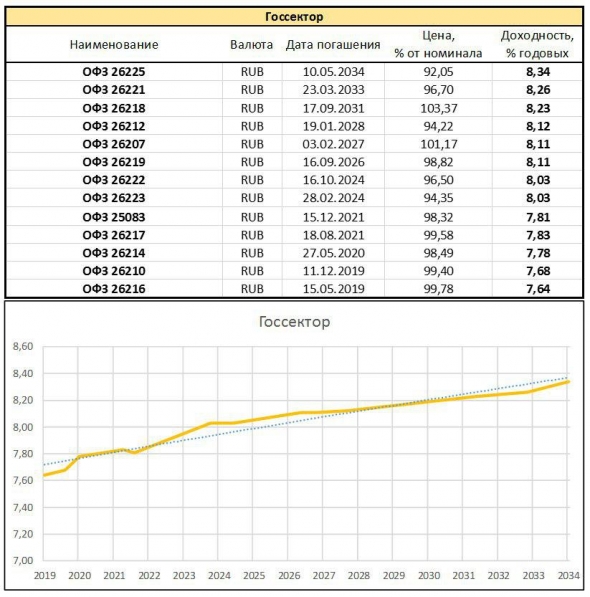

Обзор доходностей облигационного рынка России

- 08 февраля 2019, 13:03

- |

ОФЗ. Еще ровнее, еще идеальнее. Мысли и эмоции, в которые погружает нас кривая доходности на рынке биржевого госдолга. Год назад эта же кривая имела обратный уклон (дальние долги имели меньшую в сравнении с близкими доходность), затем произошел великий исход нерезидентов и кривая, по осени, была, действительно, именно кривой. А сейчас спред доходностей годовых пятнадцатилетних бумаг – всего 0,7%. Но рынок, даже рынок госдолга – это хаотичное явление. И вслед за любым равновесием и математическим изяществом наступает новая фаза разрушения и беспорядка. Готовимся. Может, после пятничного заседания ЦБ. Как и прежде, и тем более в свете сказанного, интересны короткие бумаги, до 1-1,5 лет, как инструмент удобного тактического хранения денег.

( Читать дальше )

Ключевая ставка Банка России. Прогноз ее сохранения/изменения 8 февраля

- 07 февраля 2019, 14:48

- |

Думаю, речи о повышении не идет. 2 последних повышения, совокупно на 0,5%, до 7,75% – это даже не упреждающие действия ЦБ, это, скорее, реакция на глобальный фондовый психоз. Как бы ни была разобщена Россия и с ЕС и особенно США, коммуникация центробанков плотнее, чем нам кажется, конструктивнее, согласованнее, «чувства плеча» там, очевидно, присутствует.

А обстановка такова. ФРС заявил о готовности к смягчению своей политики вплоть до возврата к выкупу активов и соблюдения длительной паузы в повышении ставки, ЕЦБ продолжает программы стимулирования денежной ликвидности. Да, Банк Японии на неделей назад незначительно повышал ставки, но в принципе, глобальная линия – временное смягчение, в целях восстановления рынков, инвестиционной и потребительской уверенности.

Внешняя обстановка настраивает российский ЦБ на сохранение или снижение ключевой ставки. Внутренние факторы – рост фондового и облигационного рынков, локальное, но сильное укрепление рубля, при параллельной депрессии потребительского спроса и бизнес-настроений – тоже, скорее, за снижение ставки.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал