Блог им. andreihohrin |Прогнозы на неделю (американские, российские акции, ОФЗ, нефть, золото, рубль, доллар)

- 17 июня 2019, 08:12

- |

Прогнозы по основным рынкам на неделю

• Американский рынок акций. Развитие начатого две недели назад повышения видится как основной сценарий на ближайшие дни. Итоги заседания ФРС, которое состоится 19 июня, могут придать движению дополнительный импульс. При этом потенциал повышения оценивается как незначительный. Вероятность перехода рынка к глубокой коррекции или к развороту многолетнего бычьего тренда увеличивается. Коррекция может стартовать уже спустя несколько дней после положительных для рынка решений со стороны ФРС. Глава ФРС 19 июня может выступить и с нейтральными или даже жесткими комментариями, что маловероятно, но какова будет реакция рынка в этом случае, пока сказать нельзя. Прогнозы повышения ранка акций США, которые мы делали последние 2 недели, оправдали себя, но сейчас теряют уверенность и ценность.

• Российский рынок акций. Взгляд аналогичен взгляду на американские акции. Вероятность роста котировок в ближайшие дни оценивается выше, чем вероятность их падения. Но уверенность в прогнозировании мала. Тактической поддержкой выступает готовый продолжить повышение рынок нефти. Сопротивлением – перегретость и продолжительность растущей тенденции.

( Читать дальше )

- комментировать

- Комментарии ( 10 )

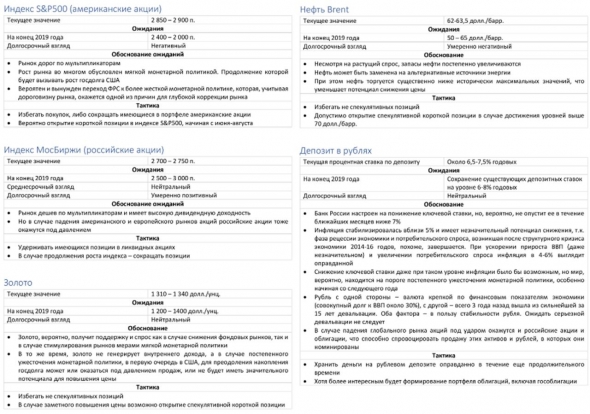

Блог им. andreihohrin |Как я отношусь к тем или иным активам (стратегически). Здесь про золото, нефть, акции, облигации, депозиты

- 11 июня 2019, 07:48

- |

Я строю свое отношение к рынкам на основании общих суждений. Помогает быть более объективным или хотя бы более спокойным здесь и сейчас. Использую подобные стратегические замечания для оценки своих и чужих портфелей.

Возможно, интересно будет и Вам!

( Читать дальше )

Блог им. andreihohrin |Прогнозы на неделю. S&P500, IMOEX, Brent, USD|RUB, EUR|USD, золото

- 10 июня 2019, 08:12

- |

• Американский рынок акций. Разворот рынка вверх, как и прогнозировалось, состоялся. Сейчас наиболее вероятных два сценария. В первом базовый индекс S&P500 продолжит восхождение с целью выше максимума апреля, в район 3 000 п. Возможно, кульминацией повышения станет объявление конкретных шагов по смягчению монетарной политики со стороны ФРС. Итоги заседания регулятора ожидаются 19 июня. Второй сценарий предполагает переход к колебанию котировок вблизи нынешних уровней. И первый, и второй сценарий, в нашем понимании, предваряют переход рынка акций США к масштабному снижению через короткий промежуток времени, от полутора недель до месяца. Фундаментальные причины этого снижения сохраняют актуальность: дороговизна рынка и неразрешенность проблемы нарастающего госдолга (мягкая монетарная политика только усугубит эту проблему). Мы продолжаем настраиваться на открытие короткой позиции в индексе на американские акции, учитывая приведенные сценарии. И вряд ли упустим эту спекулятивную возможность.

( Читать дальше )

Блог им. andreihohrin |Золото: забытые 1500 долл./унц. могут быть ближе, чем кажется. Что Вы думаете?

- 09 июня 2019, 07:04

- |

На прошлой неделе выставлял стоп-приказ на открытие короткой позиции в контракте на золото, приказ ниже локального минимума, и приказ не сработал. Видимо, хорошо, что не сработал.

В пользу продажи – стремительный рост металла, который в последние дни сопровождался параллельным ростом фондовых рынков и евро. Последнее обстоятельство подтачивает фундамент золотого роста, все же золото – антипод рисковых активов. В пользу продажи и действия центральных банков мира, которые с прошлого года наращивали долю металла в резервах. По моей логике, если покупки, тем более крупные, уже состоялись – созрели основания для коррекции. Руководствуясь этими соображениями, и настраивался на продажу.

Но есть аргументы против. В минувший четверг Марио Драги сообщил о готовности ЕЦБ наращивать стимулирование экономики и рынков ЕС. 19 июня мы ждем программных заявлений Джерома Пауэлла и ждем объявления мер смягчения монетарной политики ФРС.

( Читать дальше )

Блог им. andreihohrin |Продавать ли золото?

- 06 июня 2019, 09:01

- |

Да, пожалуй, продавать. Это тактическое решение. И в тактике минус. Но решение, которое вряд ли способно повлечь серьезные неприятности в случае ошибки. Инвесторы в течение месяца нервничали, глобальные рынки скорректировались. Золото заметно выросло. Нынешняя неделя настраивает на улучшение настроений и на возврат спекулятивного спроса на рисковые активы. Для золота, которое воспринимается как тихая гавань на любые случаи жизни, это плохой знак. Выставляем стоп-приказ на 10% от активов портфеля PRObonds #2 на продажу фьючерсного контракта Мосбиржи на золото GDM9 по цене 1319 доллара за контракт. Или на 50% от чистой спекулятивной позиции.

( Читать дальше )

Блог им. andreihohrin |EUR|USD намекает на разворот настроений. А мы готовимся шортить золото

- 04 июня 2019, 08:55

- |

Индикатор разворота глобальных инвестиционных настроений.

Состоявшийся вчера рост пары EUR|USD, скорее всего, предвосхищает хотя бы тактически разворот настроений игроков. В последние дни эти настроения становились все более тревожными. Что отражалось и подчеркивалось продолжением сползания вниз западных фондовых рынков, стремительным падением нефти и импульсивным ростом золота. Конечно, вчерашнее повышение котировок центральной валютной пары – не такое уж важное событие. Но оно сигнализирует, что энергия продаж рисковых активов исчерпывается.

Чего в этой связи ждать? Видимо, амплитудного отскока нефти, возможно – возврата в тренд роста американского рынка акций, скорее всего, стабильности или даже укрепления рубля. И снижения золота. На последнее мы можем сделать ставку, начиная с завтрашнего дня.

( Читать дальше )

Блог им. andreihohrin |Портфели PRObonds. Когда не понимаешь, что делать на рынках

- 03 июня 2019, 08:23

- |

• Прогнозы динамики финансовых рынков, которые строились неделей ранее, оправдались слабо. Оправдались они для российского рынка акций и пары EUR|USD, первый вырос вторая снизилась. Суждение о том, что длинные выпуски облигаций желательно менять на короткие, тоже стало и, скорее всего, останется справедливым. Остальное шло против прогнозов: рынок акций США просел, золото поднялось в цене, нефть рухнула.

• Надо сказать, до прошлой недели прогнозы сбывались в основной части случаев. Но делать вывод о разовой тактической ошибке было бы смело. Все же нефть вопреки ожиданиям не просто упала, она упала на 9 долл./барр., на 12%.

• Поэтому сделаем предположения о только возможных спекулятивных сделках. Поводов для спекуляций может быть несколько:

o Золото. Вероятно, заметный рост котировок золота – рост на опережающих страхах. Инвестиционное сообщество в напряжении и ожидании эскалации торговых войн. Золото – очевидный бенефициар этого напряжения. Если страхи не оправдаются, и рынки стабилизируются, золоту будет сложно удерживать позиции. Актив не перестал торговаться с премией к себестоимости. Короткая позиция в нем весьма вероятна в течение июня или июля.

( Читать дальше )

Блог им. andreihohrin |Спекулятивные ставки вышли в плюс

- 30 мая 2019, 08:24

- |

Продолжаю практические мысленные эксперименты. Тема – биржевые спекуляции.

Одна экспериментальная модель уже действует и действует в плюс. Это совершение относительно редких спекулятивных сделок. С начала октября результат этой модели в расчете на вложенный капитал – чуть более 20%, или около 32% годовых (брокерские комиссии учтены). Эта модель является частью портфеля PRObonds #2 и удерживает его доходность выше 18% годовых, причем портфель живет почти без просадок капитала. Все картинки Вы можете видеть в этом блоге.

Вернемся к новому эксперименту. Идею подсказал Дмитрий Полянский @polyanskii, создавший портал https://2stocks.ru/2.0/. Задумка такая: берем постоянный набор спекулятивных инструментов (их 6 и они приведены в таблице), делим между ними капитал поровну, и по каждому инструменту делаем ставку на неделю вперед. Прошу не судить строго, я эти ставки опубликовал с задержкой, только во вторник. Еще, не очень понятно, все-таки брать как отражение российского рынка акций индекс МосБиржи (рублевый) или индекс РТС (долларовый). Но все отладится. Ставки на эту неделю тоже в таблице.

( Читать дальше )

Блог им. andreihohrin |Ставки на неделю

- 28 мая 2019, 09:18

- |

В преддверии игры. Сайт 2stocks.ru/2.0/ предложил занятную идею.

Я и ряд участников делаем каждую неделю ставки, что из активов упадет, что вырастет. Игра не начата и о ней мы будем сообщать заранее.

Но в качестве мыслительного эксперимента мои ставки на текущую неделю таковы:

• S&P500 – вверх,

• индексы РТС/МосБиржи – вверх,

• Brent – вверх,

• USD|RUB – вниз,

• EUR|USD – вниз,

• золото – вниз.

Попадания сверим в субботу!)

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Блог им. andreihohrin |Прогноз на неделю. Американские, российские акции, нефть, рубль, золото, облигации

- 27 мая 2019, 07:47

- |

• Американские акции. Наиболее вероятным видится сокращение волатильности, при этом вероятно и постепенное повышение индекса S&P500 к исторически максимальным значениям (+3-5% к нынешним котировкам). На рынке формируются условия для перелома долгосрочного растущего тренда. Но эти условия не сформированы.

• Российские акции. Повышение также более вероятно. Российские акции существенно дешевле европейских и американских и имеют дивидендную доходность примерно в 3 раза выше последних. Потенциальное повышение отечественного рынка представляется ограниченным, как и в случае с рынком акций США, и, по нашей оценке, в течение месяца сменится болезненной коррекцией, как следствием падения нефтяных цен и коррекции глобального рынка акций. И все же, на сегодня российские акции еще не отыграли всей инерции своего роста.

• Нефть. Глубокое падение последних дней, скорее всего, не будет иметь продолжения. Нефть поддерживается мировым спекулятивным спросом. Пока спекулятивные рынки будут находиться под его восходящим давлением, а сейчас это так, нефть тоже будет иметь опору и настрой на ростовой тренд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал