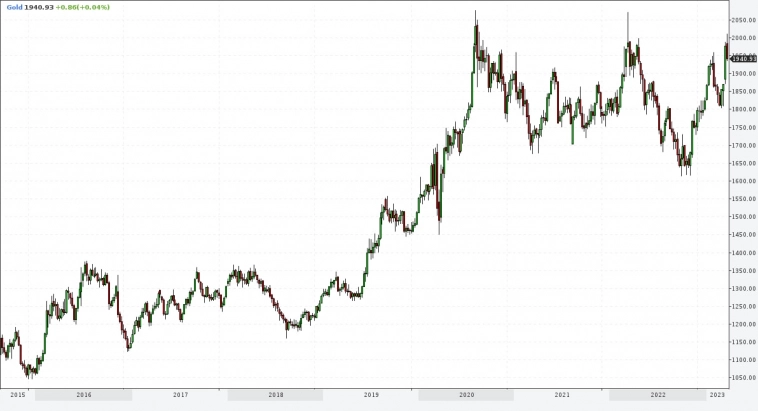

Блог компании Иволга Капитал |Золоту и серебру открыт путь вниз

- 22 марта 2023, 06:48

- |

- комментировать

- ★1

- Комментарии ( 33 )

Блог компании Иволга Капитал |Нефть вниз, золото вниз

- 11 января 2023, 07:14

- |

Жду нефть ниже. Нынешние почти 80 долл. за баррель Brent и примерно 50 за баррель Urals всё ещё неустойчивы. Участники рынка лелеют надежды, что нефть стабилизируется и даже вырастет. А на графике каждая новая вершина уступает предыдущий. Покуда это так, законы биржевого жанра должны отправлять нефть вниз. Не знаю, насколько вниз. Но, полагаю, на заметное расстояние от приведенных 80 и 50 долларов.

( Читать дальше )

Блог компании Иволга Капитал |Как спекулировать валютой и минимизировать инфраструктурные риски?

- 08 июля 2022, 12:09

- |

Наиболее обсуждаемая котировка последних месяцев, несомненно, курс рубля по отношению к доллару США. Потенциальная доходность операций в десятки процентов манит многих спекулянтов, но потенциальные инфраструктурные риски останавливают от работы с долларом напрямую. В случае санкций против НКЦ, доллары на счетах рискуют быть замороженными, а это уже непозволительный риск для операций.

Я решил посмотреть, насколько GLDRUB_TOM (физическое золото с хранением в НКЦ, рассчитывается в рублях) подходит как прокси для операций с американской валютой. Золото достаточно ликвидно, дневной оборот последнего времени 400 — 500 млн рублей. И если корреляция между курсом доллара и «рублевым» золотом исторически была на уровне 0,65, то после старта СВО это уже 0,94. Иными словами, GLDRUB_TOM почти полностью повторяет динамику рубля, в силу того, что волатильность золота существенно ниже курсовой волатильности. А так как инструмент подразумевает наличие физических слитков в НКЦ (которые в теории даже можно забрать оттуда), санкции едва ли смогут нарушить инфраструктуру.

( Читать дальше )

Блог компании Иволга Капитал |Происходящее заставляет пересматривать давние инвестиционные ценности и стереотипы.

- 10 марта 2022, 16:25

- |

Спрос на физическое золото в России должен со временем увеличиться.

Именно в данный момент золото вряд ли пользуется спросом. По меньшей мере, я этого спроса не наблюдаю. Причина мне понятна. Люди сейчас напуганы и поэтому склонны совершать привычные действия. Это попытка купить доллары, это сначала массовый съем наличных денег, а затем не менее массовое внесение денег на банковские депозиты.

Однако острое эмоциональное состояние будет постепенно сменяться рациональными шагами. Населению станет понятно, что, во-первых, рубль — это, увы, слабая и рискованная валюта, во-вторых, что рецепт, аналогичный «долларам под подушкой» слабо осуществим.

Поэтому спрос на физическое золото, пусть в первую очередь безналичное, с централизованным хранением в НРД должен со временем увеличиваться. Наличие НДС при сделках с драгметаллом, равно как и индустрия обезличенных металлических счетов в банках с их огромными спредами и всё-таки не нулевым риском самих банков годами тормозили любое развитие золотого рынка в России. Наступает время для появления данного рынка.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Рубль, отечественные акции, облигации формируют дно

- 21 февраля 2022, 08:08

- |

Для финансового рынка России, наверно, не так важно, произойдет ли открытый военный конфликт с нашим участием, важнее – будут ли последующие или превентивные экономические санкции. Предположим, они будут. Наверняка, ни рубль, ни фондовый рынок не уйдут при этом заметно ниже январских минимумов.

Однако шансы на новое падение оцениваются участниками рынка как значимые и подтверждаются фактическим ухудшением ситуации вокруг Украины (Госдума направила президенту предложение о признании ЛНР/ДНР, из самих непризнанных республик началась эвакуация населения на территорию России). И это диктует понятные поведенческие шаги. Так, по данным Бизнес ФМ, в обменных пунктах московских банков на прошедших выходных почти не оставалось наличной иностранной валюты. Применительно к курсу рубля это признак нахождения его вблизи своих минимумов. Так что ±80 рублей за доллар в случае дальнейшего ухудшения геополитической ситуации – очень реалистично, а вот даже ±85 – уже сомнительно.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Всплеск и снижение напряженности

- 15 февраля 2022, 08:06

- |

Последние дни, по-моему, прояснили дальнейшую логику развития конфликта России и Запада вокруг Украины и расширения НАТО на восток. Это возврат к обсуждениям т.н. минских соглашений, т.е. к статусу и автономии непризнанных ДНР и ЛНР. Не считаю, что стороны готовы и дальше взвинчивать ставки. Ставки, видимо, уже на максимумах, а конфликтный процесс переходит из жестко полемической в переговорную стадию.

Из важных новостей нужно отметить и очередное повышение ключевой ставки 11 февраля, с 8,5% до 9,5% и определение Банком России ее диапазона до конца года на уровне 9-11%.

Обострение в первую очередь американской антироссийской риторики в конце прошедшей недели наряду с ростом ключевой ставки отправило в ОФЗ в глубокую просадку. С одной стороны, я считал, что к повышению ставки облигации, в основном готовы, с другой – указывал на значимый риск длинных ОФЗ, связанный с инверсией кривой доходности госбумаг. Падение рынка облигаций оказалось существенным, однако максимально сдвинуто именно в сторону средних и длинных ОФЗ. За пределами этой части долговых бумаг всё же наблюдается утаптывание ценового дна, а не продолжение падающего тренда. И на будущее, состояние рынка облигаций, в среднем, в т.ч. сегмента ВДО, видится тяжелым, но стабильным. Кстати,

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Положительно смотрю на рынки акций, рубль и отечественные облигации

- 31 января 2022, 08:09

- |

Рубль. Резкий подъем пар доллар/рубль и евро/рубль с последующим откатом от достигнутых вершин, произошедшие на истекшей неделе, воспринимаю как формирование максимумов этих пар на недели или месяцы вперед. Обновление максимумов (а это чуть выше 80 рублей за доллар и около 91 рубля за евро) возможно. Однако оно не должно усиливать тренда на ослабление рубля, а будет остаточной реакцией разочарования на рынке. Не жду и значительного укрепления рубля. Точка притяжения – 75 рублей за доллар, и о бОльших достижениях пока говорить рано.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Без уверенности и направления

- 20 декабря 2021, 08:01

- |

Рубль. В прошлом прогнозе сообщал, что наиболее велики шансы рубля на новый откат. И подтверждаю прогноза уже на новую неделю. Не знаю, насколько серьезным откат будет. На перспективу, продолжаю считать рубль устойчивой валютой для хранения денег. Диапазон его колебаний к доллару – 71-78 единиц, как мне видится.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Америка и дальше вверх. Отечественные акции и облигации рискуют

- 13 декабря 2021, 08:07

- |

Вновь начинаю с американского рынка акций. Индекс S&P500 вернулся на максимумы столь же быстро, как быстро он уходил в коррекцию месяцем ранее. Растущий тренд не только сохранился, но новое падение и его преодоление стали еще менее амплитудными и затяжными, чем предыдущие, и так недолгие и не очень-то размашистые. Напрашивается два вывода. Во-первых, рынок, сохранив бычью тенденцию, скорее всего, ее продолжит и далее. Даже с возможным ускорением. Во-вторых, смягчение коррекций на этом пути вверх – признак истощения растущего тренда. Меньшие по глубине падения приучают и к меньшей осмотрительности. А рынок, на котором «всё хорошо», подвержен большим неприятностям. Так что ставлю на рост, но как наблюдатель.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Привлекательность ОФЗ сомнительна

- 06 декабря 2021, 07:57

- |

Cерию коротких прогнозов начинаю с рынка акций США. В прошлый понедельник высказывал по отношению к нему осторожный оптимизм, правда, с поправкой, что сам рост американских акций рискован и однажды должен смениться глубоким снижением. Сегодня останусь с тем же предположением. После 2 недель падения рынок имеет больше шансов на отскок, и именно на отскок и делал бы ставки. Другое дело, что возможное повышение не делает рынок менее рискованным на перспективу. Линию восходящего тренда, которая проходит примерно на 4 400 п. по индексу S&P500, можно считать водоразделом между нынешним, растущим состоянием рынка и рискованным, падающим. Пока индекс выше линии на 100-150 пунктов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал