Блог им. boomin |Российский должник: портрет, причины, шанс возврата

- 03 августа 2020, 10:59

- |

На конец 2019 года около 14 млн кредитов были просрочены со сроком больше 90 дней, при этом за год этот показатель вырос на 1 млн штук. Еще три года назад дефолтными были менее 10 млн кредитов.

По итогам 2019 года россияне задолжали банкам более 17,6 трлн рублей. По данным Райффайзенбанка, объем сомнительных, проблемных и безнадежных кредитов в банковской системе России превысил в 2019 году 8,5 трлн рублей. Из общего массива проблемных активов сформированными резервами на возможные потери банки покрыли лишь чуть больше половины — 4,9 трлн рублей. Таким образом, без покрытия остаются потенциально дефолтные кредиты на 3,6 трлн рублей, при запасе капитала не более 4,5 трлн руб.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. boomin |Обзор облигационного рынка за второй квартал 2020 года

- 28 июля 2020, 11:25

- |

На конец II квартала 2020 г. объем биржевых корпоративных облигаций в обращении составил 14 054 млрд рублей, из которых 79% принадлежит эмитентам первого эшелона, а 4% — эмитентам третьего. Всего 342 эмитента разместили 1 580 выпусков биржевых облигаций, при этом ликвидным из них являются 762 выпуска 210 эмитентов общим объемом 5 976 млрд рублей.

Больше половины неликвидных выпусков принадлежат эмитентам нефтегазовой (3 962 млрд руб.; 49%) и банковской (1 240 млрд руб.; 15%) отрасли. В нефтегазовой отрасли большую часть занимают выпуски «Роснефти» (3 722 млрд руб.), в банках большую часть занимают это неликвидные выпуски «Сбербанка» (171 млрд руб.), ВЭБ.РФ (372 млрд руб.), «Газпромбанка» (131 млрд руб.).

( Читать дальше )

Блог им. boomin |Паевые фонды недвижимости: так ли выгодно инвесторам, как об этом говорят?

- 24 июля 2020, 13:50

- |

Привлечение финансирования через закрытые ПИФы недвижимости становится все более популярным. Недавно PNK GROUPпредложила свой новый продукт — инвестиции в складскую недвижимость PNKRENTAL. Предлагаемая инвесторам доходность – от 11,5% годовых. Аналитики boomin.ruпроанализировали реальную доходность подобных ЗПИФов.

В начале июля в СМИ появилась информации о новом инвестиционном фонде недвижимости – PNK Rental, проекте компании PNK Group. В фонд войдут объекты индустриальной недвижимости, складские комплексы PNK Group. Управляющей компанией фонда выступит «А Класс Капитал». Ожидаемая доходность инвесторов декларируется на уровне от 11,5% годовых. Пока ПИФы еще не были запущены и оценить их реальную эффективность невозможно.

Вместе с тем, у другого подобного проекта — AKTIVO — в обращении уже несколько ЗПИФов под управлением УК КСП Капитал Управление Активами и УК Альфа Капитал и по ним доступна вся отчетность. Какие результаты для инвесторов показывает проект — в разборе ниже.

( Читать дальше )

Блог им. boomin |«Брусника»: новый урбанизм выстраивает финансирование

- 17 июля 2020, 14:33

- |

В марте девелоперская компания «Брусника» выпустила трехлетний облигационный заём на сумму 4 млрд рублей со ставкой 11%, встроенной 25% амортизацией и ковенантным пакетом, включающим требования по соотношению чистого долга к EBITDA (не выше 3) и EBITDA к % (не ниже 3). «АКРА» присвоило выпуску рейтинг BBB+(RU) со стабильным прогнозом.

Изменения в законодательстве привели к пересмотру структуры финансирования строительных компаний

С 1 июля 2019 года вступили в полную силу поправки в 214-ФЗ, призванные решить проблему «обманутых дольщиков»: запрещена прямая продажа строящегося жилья (долевое участие), финансирование со стороны покупателей возможно только через эскроу-счета (средства на которых депонируются до сдачи объекта строительства), введено обязательное банковское сопровождение и контроль сделок, для каждого разрешения на строительство открывается отдельный расчетный счет (список операций по которому ограничен), а под каждый жилой комплекс создается отдельный специализированный застройщик. Введены дополнительные требования к финансовой устойчивости застройщиков: уже на старте строительства не менее 10% проектной стоимости объекта должно быть обеспечено собственным капиталом, либо не менее 40% стоимости — кредитными средствами. Административные расходы по счету ограничены 10% (для компаний, ведущих отчетность по МСФО — 20%). Облегчающая мера: отменены взносы в компенсационный фонд долевого строительства, составлявшие 1,2% от цены продажи квартиры по договору долевого участия.

( Читать дальше )

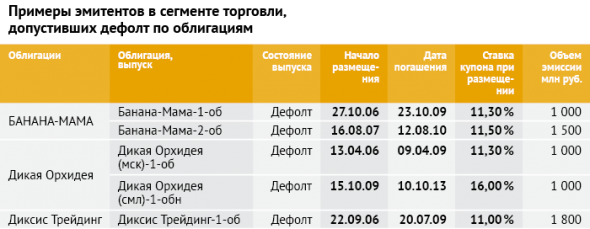

Блог им. boomin |Три кейса: дефолты в сегменте торговли

- 03 февраля 2020, 11:22

- |

В длинные новогодние выходные мы уже публиковали два выпуска с историями успеха — о том, какие торговые компании смогли успешно погасить облигационный займы и вырасти с момента первого размещения в несколько раз. Сейчас же посмотрим на печальную статистику — истории компаний, которые не смогли справиться с долговой нагрузкой.

«Банана-мама»

Начало этой истории было положено 17 апреля 2004 года, когда открылся первый магазин «Банана-Мама» в Москве. Ее основателями стали Олег Яковлев (87%) и его брат, основатель сети «Эльдорадо», Игорь Яковлев (13%). Компания занималась реализацией детских товаров через сеть гипермаркетов.

Уже к концу 2005 года магазины сети были предоставлены в 19 городах, контролируя по итогам до 11% рынка детского сетевого ритейла (по данным независимого маркетингового исследования «Nielsen»). Торговый оборот за 2005 год составил 2,9 млрд рублей.

( Читать дальше )

Блог им. boomin |Твоя моя марка: обзор рынка франчайзинга

- 21 ноября 2019, 11:29

- |

МИРОВОЙ И РОССИЙСКИЙ РЫНОК

Сегодня в России больше двух тысяч брендов, распространяемых по франшизе, и более 50 тыс. франчайзи. Агентство EMTG оценивает объем российского рынка на сумму около $5 млрд (с учетом «серого» сегмента). Цифры впечатляющие, но по сравнению с США — родиной франчайзинга — мы все ещё маленькие дети: там на 2018 год действовало более 759 тысяч франчайзинговых заведений (объем рынка — около 674,3 млрд долларов).

( Читать дальше )

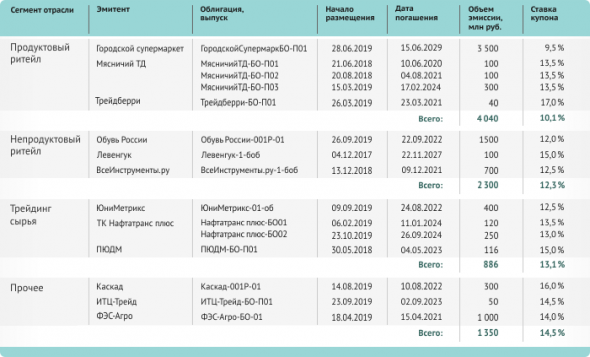

Блог им. boomin |Торговля — двигатель прогресса

- 01 ноября 2019, 14:20

- |

Вообще торговая отрасль на рынке ВДО одна из самых больших как по объемам, так и по количеству, инвесторы могут выбрать бумаги самых разных направлений — от продуктового ритейла до различных оптовых поставщиков. Аналитики boomin.ru — об эмитентах облигаций из отрасли.

В настоящее время отрасль представлена 14 рыночными выпусками биржевых облигаций от 11 эмитентов суммарным объемом 8,550 млрд рублей.

Самый большой по объему и количеству сегмент — это продуктовый ритейл. В основном за счет большого займа «Азбуки Вкуса» (хотя формально это и не ВДО по ставке и объему, но в целом по компании риски высокие). Из-за этого же и средневзвешенная ставка в отрасли 10,1%, без учета «Азбуки вкуса» — ставка 13,8%. Также якорной компанией отрасли является ТД «Мясничий» (структура «Голдман Групп», который представлен на долговом рынке также агрокомплексом «ОАЭ») с тремя выпусками на сумму 500 млн рублей. Третий эмитент сегмента — «Трейдберри», разместил один выпуск облигаций на 40 млн рублей. Компания представляет на рынке «Вкусы мира» — первый российский бренд в сегменте экзотических, полезных для здоровья снэков и поставляет продукцию в крупнейшие ритейл-сети («Пятерочка», «Перекресток», «Ашан», «О’кей», «Магнит»).

( Читать дальше )

Блог им. boomin |Нужно больше золота

- 28 октября 2019, 11:35

- |

Золото — старейший и самый понятный инструмент инвестирования. Но выбор способа инвестирования зависит от целей.

Способ 1. Золотые слитки

Кажется самым очевидным инструментом вложения в драгоценные металлы, но есть свои сложности. Во-первых, слитки нужно где-то хранить, очевидно, не дома, а в банке. Во-вторых, стоимость золотого слитка сильно снизится, если его хранить не в банке. В-третьих, при покупке придется заплатить 20% НДС, причем при продаже слитка налог не будет возвращен. Сам факт инвестирования в слитки уже связан с убытком.

Для инвестора слитки — инструмент хранения средств, защищенный от таких факторов, как мировой финансовый кризис, инфляций и даже пожар. Подождем отмены НДС на операции со слитками и, возможно, изменим свое мнение.

( Читать дальше )

Блог им. boomin |Вспоминаем географию: эмитенты ВДО по городам России

- 18 октября 2019, 15:08

- |

Топ 5 регионов с наибольшим количество эмитентов: Москва, Санкт-Петербург, Новосибирск, Екатеринбург, Челябинск.

Мы рассчитали количество компаний, подходящих для эмиссии облигаций:, в России таких компаний 5 678. В Москве – 2 492, Санкт-Петербурге – 498, в Новосибирске – 103, в Екатеринбурге – 118, в Челябинске – 54. В отчете представлены социально-экономические характеристики городов-лидеров.

Оценивая количество потенциальных эмитентов в других регионах, можно ожидать в ближайшее время эмитентов из Казани, Самары, Уфы, Ростова-на-Дону, Краснодара.

Опубликовали подборку, чтобы вы знали, откуда появляются новые игроки рынка — уже на boomin.ru

Блог им. boomin |Рынок такси: кому повезёт?

- 19 августа 2019, 13:19

- |

За последние пять лет рынок такси существенно изменился, став очень массовым как по числу активных пользователей, так и по числу водителей. Аналитики boomin провели анализ московского рынка такси, как одного из наиболее развитых и информационно открытых в России.

За счет чего возможен рост?

Агрегаторы добились того, что срок подачи машины существенно сократился, а цена на поездку стала фиксированной, ее можно узнать в приложении буквально за несколько кликов в момент вызова автомобиля. По данным участников рынка, 6 лет назад подача такси занимала 30 минут, сейчас же — в среднем около 7 минут. В результате машины больше загружены на линии, а простои снижены. Такие улучшения в работе агрегаторов сказались и на доходах водителей.

Мы сделали оценочные расчеты того, сколько может зарабатывать водитель такси в Москве, подключившись к агрегатору.

Наша оценка базируется на следующих вводных данных:

• В 2014 г. средняя скорость движения по Москве в летние месяцы могла составлять порядка 30 км/час. При средней дальности поездки в 15 км и времени подачи на уровне 15-20 минут водитель за один час может выполнить не более одной поездки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс