Блог им. boomin |«Ламбумиз» демонстрирует существенный рост выручки, чистой и операционной прибылей

- 14 сентября 2023, 12:34

- |

Эмитент из одного отчетного периода в другой демонстрирует рост ключевых показателей деятельности. Первое полугодие 2023 года не стало исключением, выручка относительно АППГ увеличилась на 17%, а операционная и чистая прибыли, а также EBITDA LTM более, чем на 100%.

В течение первого полугодия 2023 года АО «Ламбумиз» увеличивало клиентский портфель. Сегодня эмитент сотрудничает с 586 заказчиками в России и странах СНГ. При этом, завод работал и над повышением эффективности: увеличивал мощности с помощью приобретения новых производственных линий и диверсифицировал ассортимент. Так, сегодня компания изготавливает все разновидности пакетов Gable Top, был налажен выпуск многослойных пленочных материалов, включая этикетку на ПЭТ-бутылку.

В результате, в 2023 году по сравнению с данными за 2022 год существенно повысились обороты бизнеса за счет сокращения операционного цикла компании.

Данная ситуация положительно отразилась на всех основных показателях деятельности эмитента. Выручка за 6 месяцев 2023 г. зафиксирована на уровне 1 233,8 млн руб., увеличившись на 17,4% к итогам 1-го полугодия 2022 г. Операционная прибыль составила 106,5 млн руб. (+108% к АПГГ), чистая прибыль — 74,1 млн руб. (+189% к АППГ), EBITDA LTM — 279,3 млн руб. (+184% к АППГ).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Главное на рынке облигаций на 14.09.2023

- 14 сентября 2023, 11:01

- |

- «Солид-Лизинг» 15 сентября начнет размещение по закрытой подписке среди квалифицированных инвесторов облигаций серии БО-01 объемом 700 млн рублей и сроком обращения 3,5 года. Ставка 1-го купона установлена на уровне 16% годовых. В дальнейшем ставка купонов будет определяться по формуле: ключевая ставка ЦБ РФ, действующая в предпоследний рабочий день, предшествующий началу купона, плюс 4%. Купоны полугодовые. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Кредитный рейтинг эмитента — B+|ru| со стабильным прогнозом от НРА.

- АПРИ «Флай Плэнинг» планирует 21 сентября начать размещение четырехлетних облигаций серии БО-002P-03 объемом 500 млн рублей. Ориентир ставки купона — 20-21% годовых. Купоны ежеквартальные. По выпуску будет предусмотрена амортизация равными частями в последний год обращения. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — BB.ru со стабильным прогнозом от НКР.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 13.09.2023

- 13 сентября 2023, 14:29

- |

- Московская биржа зарегистрировала выпуск трехлетних облигаций «Селлер» (интернет-дискаунтер бытовой техники, бренд «Техпорт») серии БО-02 объемом 150 млн рублей. Регистрационный номер — 4B02-02-00104-L. Бумаги включены в Третий уровень котировального списка и предназначены для квалифицированных инвесторов. Размещение выпуска по закрытой подписке начнется 19 сентября. Ставка купона установлена на уровне 18% годовых на весь период обращения. Купоны ежемесячные. Кредитный рейтинг эмитента — ruВ со стабильным прогнозом от «Эксперт РА».

- Московская биржа зарегистрировала выпуск облигаций «Солид-Лизинг» серии БО-01 объемом 700 млн рублей и сроком обращения 3,5 года. Регистрационный номер — 4B02-01-00330-R. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Выпуск предназначен для квалифицированных инвесторов. По займу предусмотрена возможность досрочного (в том числе частичного досрочного) погашения по усмотрению эмитента. Кредитный рейтинг эмитента — B+|ru| со стабильным прогнозом от НРА.

( Читать дальше )

Блог им. boomin |Итоги торгов за 12.09.2023

- 13 сентября 2023, 14:10

- |

Коротко о торгах на первичном рынке

12 сентября состоялось размещение трехлетних облигаций серии БО-01 компании «Трейдберри». Выпуск объемом 100 млн рублей был выкуплен в один день за 562 сделки. Ставка купона установлена на уровне 18% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента.

Коротко о торгах на вторичном рынке

Выпуски компании «Феррони» попали в рейтинги по объему продаж, доходности и снижению цены.

По итогу торгов за 12 сентября цена облигаций выпуска серии БО-01 составила 80,52% при дневном объеме 24 млн рублей. Выпуск БО-02 закончил торги с ценой 83,99% от номинала при объеме 24 млн рублей. Дебютный выпуск Феррони БО-П01 снизился в цене до 64,62% на объеме торгов 13 млн рублей.

Снижение котировок — реакция инвесторов на информацию о намерении обратиться в арбитражный суд сразу двух банков — «АБ «Россия» и Сбербанка — с заявлениями о признании эмитента несостоятельным.

( Читать дальше )

Блог им. boomin |Результаты работы ФПК «Гарант-Инвест» в первом полугодии 2023 г.: анализ ключевых показателей

- 13 сентября 2023, 13:12

- |

АО «Коммерческая недвижимость ФПК «Гарант Инвест» — российский девелопер, управляющий портфелем коммерческой недвижимости в Москве. Активы компании представлены шестнадцатью собственными объектами, в основном районными торговыми центрами площадью от 5 до 50 тыс. кв. м. В прошлом году отрасль торговой недвижимости оказалась в непростом положении. Средний размер объектов, комфортная локация и позиционирование в сегменте товаров и услуг повседневного спроса позволили компании продемонстрировать завидную устойчивость в 2022 г. Ключевые вопросы, которые интересуют в свежем отчете за первое полугодие 2023 г.: насколько устойчивыми оказались конкурентные преимущества компании и как быстро идет восстановление?

Помимо финансового отчета компания опубликовала дополнительные материалы, где раскрыла операционные показатели и ближайшие планы по вводу новых объектов. Эти данные также будут частично освещены в настоящем обзоре.

Структура активов

Активы компании представлены инвестициями в недвижимость (71% от валюты баланса), а также финансовыми вложениями (21% валюты баланса) — займами сторонним предприятиям разной срочности.

( Читать дальше )

Блог им. boomin |«Нафтатранс плюс» совместно с партнерами пополнила автопарк на 10 единиц техники

- 13 сентября 2023, 13:09

- |

Эмитент совместно с партнерами расширяет автопарк, заключает крупные контракты, развивает сеть АЗС и уже отмечает приток клиентов благодаря запуску мобильного приложения. О том, какие пути дальнейшего развития направлений предполагают компании-партнеры, рассказал представитель ООО ТК «Нафтатранс плюс».

Представитель эмитента более подробно поделился успехами по развитию сети АЗС и транспортного направления.

Транспортное направление

В рамках развития транспортного направления автопарк пополнился новой техникой: для перевозки нефтепродуктов куплено 6 ед. техники, для молочного направления 4 ед. (2 в Москве, 2 в Новосибирске).

Напомним, что эмитент совместно с партнерами осуществляет поставки более чем 700 клиентам из различных отраслей. На стадии согласования и подписания договор с одним из ведущих производителей сыра в Европе.

«Нафтатранс плюс» совместно с партнерами с июня 2023 г. расширяет сотрудничество с лидером по производству технических газов: три дополнительных единицы техники запущены в Сибирском регионе под перевозку аргона и кислорода.

( Читать дальше )

Блог им. boomin |ФПК «Гарант-Инвест»: итоги торгов в период с 4 по 8 сентября 2023 года

- 13 сентября 2023, 11:40

- |

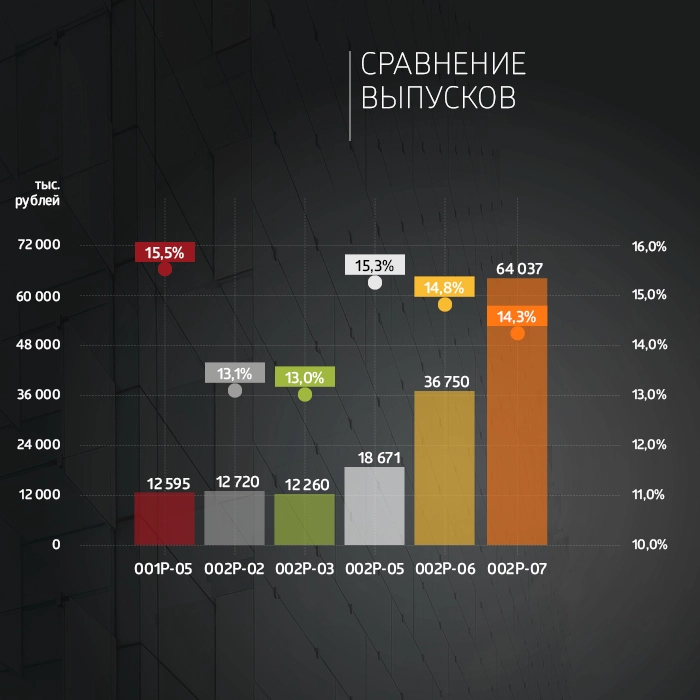

Суммарный объем торгов по шести биржевым выпускам эмитента составил 157 млн рублей.

Сравнение выпусков за неделю

( Читать дальше )

Блог им. boomin |Франшиза «Грузовичкоф» — единственная в своем роде

- 13 сентября 2023, 07:35

- |

На сегодняшний день на российском рынке ООО «Круиз» — это единственная логистическая компания, имеющая собственный франчайзинговый проект. Франчайзи-партнеры эмитента работают в 36 крупных городах России и 10 городах за рубежом.

Проект стартовал в 2016 году. Сегодня он успешно развивается на территории России, Беларуси, Казахстана, Узбекистана и Таджикистана.

Привлекательность проекта очевидна — новые партнеры сервиса получают готовый бизнес с полностью автоматизированными операционными процессами, доступ к обучающим программам сервиса и уникальному программному обеспечению (ПО), адаптированному под потребности бизнеса грузовых перевозок.

К услугам франчайзи собственный колл-центр и телефония. Большинство рисков ООО «Круиз» берет на себя, оказывая партнерам комплексную поддержку на каждом из этапов развития.

Также, приобретая франшизу, потенциальный партнер получает возможность работать с крупными партнерами «Грузовичкоф», среди которых «Метро», «Детский Мир», «М. Видео», «Леруа Мерлен», «Газпром», «Лукойл», «Сбербанк» и другие.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 12.09.2023

- 12 сентября 2023, 15:40

- |

- «Трейдберри» сегодня начинает размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии БО-01 объемом 100 млн рублей. Регистрационный номер — 4B02-01-00434-R. Ставка купонов установлена на уровне 18% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента. Организатор — ИК «Диалот».

- Московская биржа зарегистрировала выпуск трехлетних облигаций «АйДи Коллект» серии 04 объемом 600 млн рублей. Регистрационный номер — 4B02-02-00597-R. Бумаги включены в Третий уровень котировального списка. Выпуск предназначен для квалифицированных инвесторов. Предусмотрены ежемесячные купоны, а также возможность досрочного погашения облигаций по усмотрению эмитента. Кредитный рейтинг эмитента — ruBB со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск облигаций АПРИ «Флай Плэнинг» серии БО-002Р-03. Регистрационный номер — 4B02-03-12464-K-002P. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — BB.ru со стабильным прогнозом от НКР.

( Читать дальше )

Блог им. boomin |Итоги торгов за 11.09.2023

- 12 сентября 2023, 15:36

- |

11 сентября новых размещений не было.

Коротко о торгах на вторичном рынке

В лидеры по объему торгов попал недавно размещенный выпуск Каршеринг Руссия 001P-03.

Дневной объем торгов составил 91 млн рублей (объем эмиссии — 4,5 млрд рублей). Четырехлетние облигации с ежемесячным купоном со ставкой 13,7% годовых были размещены в полном объеме 8 сентября. С учетом снижения цены до 98,58% от номинала доходность выпуска составляет чуть более 15% годовых.

Вторую строчку в рейтинге объемов торгов занял выпуск ЕвроТранс БО-001Р-03. Дневной объем торгов за понедельник составил 39 млн рублей (объем эмиссии — 5 млрд рублей). Выпуск, размещенный апреле 2023 г. сроком на пять лет, имеет ежемесячные выплаты купона по ставке 13,6% годовых. По итогу торгов в понедельник цена незначительно выросла — со 100,48% до 100,88% от номинала.

В топ-5 по росту цены первую строчку занимает выпуск Глобал Факторинг БО-01-001P с дневным приростом цены 3,31 п.п. — до 112,38% от номинала при объеме торгов 1,2 млн рублей. Напомним, что трехлетний выпуск с объемом 100 млн рублей имеет ежемесячный купон с постоянной ставкой 20% годовых. Первый платеж по амортизации (4%) состоится в декабре.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс