Антисписок акций от Бороды

Из за одновременного негативного влияния карантина и низких цен на нефть экономическая ситуация в России очень и очень сложная. Сделка ОПЕК++ принесла некоторое временное облегчение, но создала предпосылки к дальнейшему усугублению дисбалансов в экономике России. Но сегодня я хотел бы поговорить о других дисбалансах.

Эти и другие полезные материалы у нас в Telegram

А именно о некоторых, очевидных на мой взгляд, рыночных аномалиях. Пока экономика страны, торговля и малый бизнес испытывают шок, некоторые отдельные эмитенты держатся лучше рынка и в целом падение Мосбиржи весьма умеренное. (относительно других рынков без учета эффекта девальвации) Отдельные же акции, почему-то считаемые рынком защитными, вообще почти не упали и находятся вблизи максимумов.Это абсолютно удивительно и кажется мне просто выпирающей не эффективностью. Я попробую составить «антисписок» компаний, которые явно переоценены в текущих макроэкономических условиях:

1) Мосэнерго — компания с падающей выручкой и прибылью на пороге большого обновления мощностей. В последний год торговалась в диапазоне 2.2 — 2.4 рубля, сейчас стоит 2р.

Очевидно рынок считает генераторов защитным активом. весьма наивное убеждение, достаточно посмотреть поведение индекса энергетики в прошлые кризисы. Это уж я не говорю про спад потребления энергии на 5-10% из за карантинов, кэшпулинг и инвестиции в РЭП холдинг.

Компании вроде Мосэнерго это идеальная инвестиция для потери денег. Приличный даунсайд и почти никакого апсайда.

2) En+ — странный оптимизм в котировках (с обновлением исторического пика) на фоне провальных результатов алюминиевого и энергетического сегментов. Да, дивидендов, 100% опять не будет. Что делать, тяжелые времена.

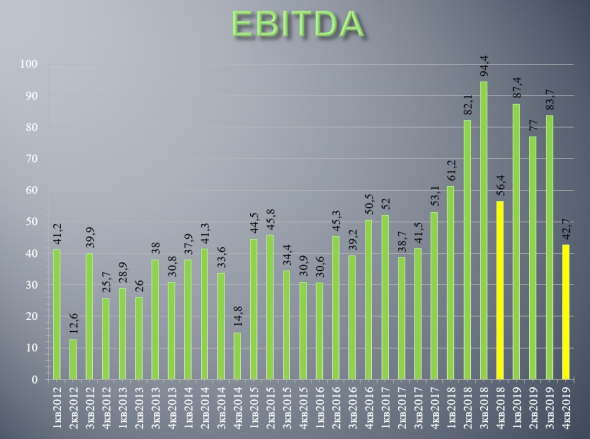

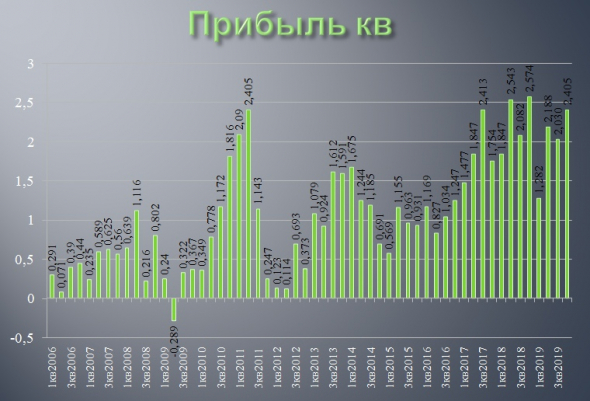

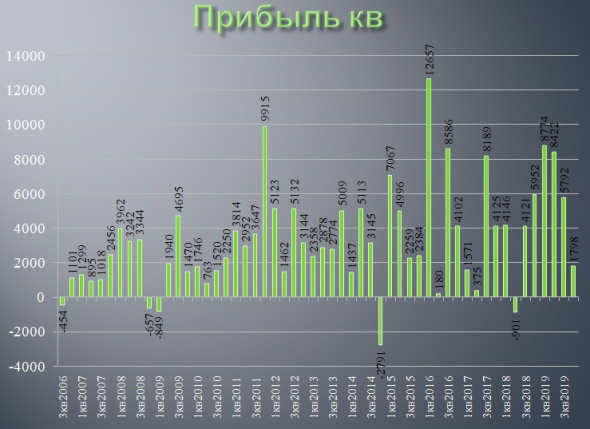

3) FIVE ГДР — она же Х5. Я понимаю, что народ ломанулся за гречкой и туалетной бумагой. Но вы правда думаете, что беднеющее население сможет поддерживать покупательскую активность? Уже во 2 квартале ждем снижение среднего чека и трафика. EBITDA и прибыль падают еще с 3 квартала прошлого года не смотря на рост выручки. ПРи этом акции всего на 10% ниже исторического максимума.

4) В Магните примерно все тоже самое, только они еще и дивиденды в долг платят и в целом хуже конкурента приспособлены к жизни. Жду котировки ниже 3000.

5) ВТБ — в принципе и так в жопе, но думаю вскоре она усугубится отказом от дивидендов или их сокращением.

6) Детский Мир — большинство магазинов находятся в ТРЦ, которые закрыты на карантин. А оборотный капитал у компании сильно отрицательный. Придется платить за агрессивную экспансию. Возможно замедление темпов роста и сокращение дивидендов. 100 рублей за акцию явно дорого.

7) ИРАО — все тоже самое, что и в Мосэнерго, правда какие-то инсайдеры все время скупают акции и разгоняют их до 6 рублей. Менеджмент упорно отказывается повышать дивиденды, казначейский пакет и кубышка пылятся на балансе. Быть может кто-то что-то знает?

8) Куйбышевазот — котировки вообще не заметили карантина и стабильно стоят возле 150 рублей. Наверное менеджмент продолжает скупать с рынка. При этом 1 и 2 кварталы будут очень слабые, а компания набрала приличный долг на новые стройки.

9) ЛСР — сократил дивиденды, как я и говорил, но на отскоке акции уже по 600+ рублей. При этом проблемы девелоперов только начинаются.

10) ПИК — всего на 10% ниже локального максимума начала года. Кто-то крепко держит котировки?

11) ЧТПЗ — акции сильно упали от исторического максимума, но в целом стабильно держат уровень 200+ рублей. При этом сокращение добычи + сильное сокращение бурения. Показатели явно будут под давлением.

12) Яндекс — котировки сейчас выше, чем были до дела Горелкина или слухов о покупке Сбербанком! Я понимаю, что многие думают, что раз компания IT и цифровая, то она только выигрывает от карантина. Увы, но экономические связи работают немного по другому. Спад доходов населения и в принципе спад доходов в экономике это прямое уменьшение экономической активности. Это значит, у компании значительно замедлится, а то и совсем приостановится рост рекламных доходов. Плюс значительное снижение перевозок в сегменте такси опять вернет маржу в отрицательную область и автоматически отложит IPO на пару лет.

Итого: рост выручки значительно замедлится (а то и уйдет в минус), общая маржа компании значительно снизится из за сегмента такси. При этом акции всего на 20% ниже недавнего эйфорического исторического максимума и по мультипликаторам компания дороже чем Гугл. Очевидная аномалия.

Общий смысл всех этих историй один — рынок очевидно слишком оптимистичен относительно многих компаний, котировки которых очень быстро восстановились после мартовских распродаж. В моем понимании инвесторы недооценивают одновременное негативное влияние низких цен на нефть и карантинных мер принятых правительством. Два этих фактора значительно ухудшают экономическую конъюнктуру и перспективы экономики в среднесрочной перспективе, что отразится на финансовых результатах описанных компаний. Но торгуются они так, как будто кризис закончится через пару недель и все быстро вернется назад. Я считаю, что так не будет и в данный момент риски значительно перевешивают будущую доходность. Соответственно я сам воздерживаюсь от покупки описанных компаний и не рекомендую их подписчикам.

*Не является индивидуальной инвестиционной рекомендацией.Авто-репост. Читать в блоге

>>>