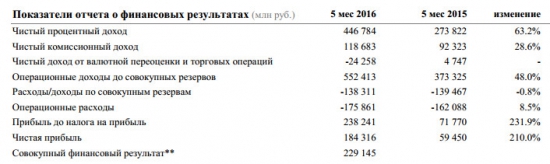

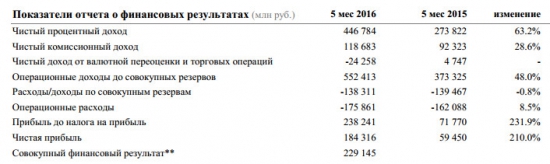

Чистый процентный доход: +63,2% г/г до 446,8 млрд руб

Чистый комиссионный доход: + 28,6% до 118,7 млрд руб

Операционные расходы: + 8,5%

Чистая прибыль: 184,3 млрд руб., что в 3,1 раза больше аналогичного периода годом ранее

(Пресс-релиз)

Замминистра энергетики России Вячеслав Кравченко может покинуть совет директоров ПАО «ФСК ЕЭС». На данный момент он является председателем совета. На его должность может быть избран директор департамента развития электроэнергетики Минэнерго России Павел Сниккарс, передает ТАСС со ссылкой на материалы к годовому собранию акционеров компании.

«Минэнерго приняло решение изменить кандидатуру представителя, так как Вячеслав Кравченко выдвинут в совет директоров «Россетей», — пояснил представитель министерства.

www.vedomosti.ru/newsline/top/business/news/2016/06/06/643823-zamministra-energetiki-rossii

НЛМК переходит к практике поощрения акционеров. За 2015 год они могут в совокупности получить 6,95 рубля на акцию, что дает годовую дивидендную доходность 8,6%.

После публикации сильных результатов за первый квартал 2016 года мы пересмотрели свою модель Московской биржи и повышаем прогнозы по прибыли на 2016–2017 года на 25–32%. Оценку по процентным доходам на 2016–2018 года мы повысили на 29–46%. В результате наша целевая цена акций Московской биржи выросла на 6,3%, со 122 руб. до 130 руб. Мы подтверждаем рекомендацию «покупать» на фоне увеличения коэффициента дивидендных выплат биржи. При дивидендах на уровне 7,7 руб. на акцию за 2017 год доходность составит 7,3%.

При этом источники агентства разошлись в оценке стоимости «Квадры». Один из них сообщил, что вся компания оценивается в 9,5 миллиарда рублей. Другой источник Рейтера назвал цену в 12 миллиардов рублей, но не уточнил, речь идет о стоимости всей компании, или только доли группы «Онэксим», которая составляет около 75%.

Исходя из текущих котировок на Московской бирже рыночная капитализация «Квадры» составляет около 5 миллиардов рублей. На фоне сообщений о сделке цена акций подскакивала почти на 15%.

http://www.1prime.ru/energy/20160606/825826746.html

«Русснефть» готовит к размещению привилегированные и обыкновенные акции, сообщил сайт ЦБ. По базовому сценарию, состоится размещение 25%, при хорошем спросе — до 49%, IPO пройдет в четвертом квартале, рассказал РБК совладелец группы БИН Михаил Шишханов.

По его словам, якорный инвестор из СНГ, планирующий инвестицию до 1 млрд долларов, уже найден. Источник агентства сообщил, что компания хотела бы привлечь до 2 млрд долларов.

Мажоритарным акционером останется Михаил Гуцериев с семьей, Glencore останется совладельцем, сказал Шишханов. Другие активы Гуцериева могут выйти на IPO примерно через год.

Мы наблюдаем существенное снижение добычи там (в Зап. Сибири — ред.), в основном на зрелых месторождениях… Ранее мы приняли решение перенаправить capex со зрелых месторождений на новые проекты. Сейчас, когда ситуация несколько стабилизировалась, мы активно работаем над дополнительным бурением в Западной Сибири, чтобы сократить падающую добычу. Эффект этого можно будет увидеть ближе к концу второго полугодия или в 2017 году

НК «Роснефть» (MOEX: ROSN) 8 июня отчитается о результатах за первый квартал 2016 года, опубликовав отчет по МСФО, сообщает компания.

Как сообщалось, аналитики разошлись в оценках относительно размера чистой прибыли «Роснефти» за первый квартал 2016 года по МСФО, свидетельствуют данные опроса, проведенного Агентством нефтяной информации (АНИ) среди 12 инвесткомпаний и банков.

EBITDA «Роснефти» за отчетный период, согласно консенсус-прогнозу, снизится на 2,4% — до 259 млрд руб.