Блог им. dv_ovechkin |Торговля фьючерсом на ОФЗ (ofz2): считаем bid-ask спред

- 25 октября 2021, 09:42

- |

Стратегия торговли ofz2, без учета таких издержек, как bid-ask спред, оказалась прибыльной. Настало время посчитать, как спред изменит доходность стратегии.

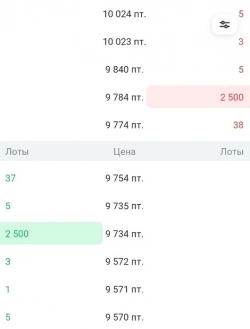

Спред — разность между лучшими ценами заявок на продажу (ask) и покупку (bid) в один и тот же момент времени на какой-либо актив. Обратимся к стакану фьючерса на корзину ОФЗ (ofz2, скриншот сделан 22.10.2021 в 13:50 по МСК)

Лучшая цена на продажу (ask) составляет 9774 пункта, на покупку (bid) — 9754 пункта. Ask превышает bid на 20 пунктов или на 0,2%. Результативность стратегии без учета спреда в 0,2% и с учетом такового представлена в таблице ниже

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 7 )

Блог им. dv_ovechkin |Облигации продолжают падение. Открываю короткие позиции по фьючерсам на ОФЗ.

- 21 октября 2021, 15:35

- |

С большой долей вероятности, из-за эффекта импульса, российские облигации продолжат свое снижение. Чтобы заработать на этом, в моем портфеле появились новые позиции. Шорт фьючерсов на ОФЗ: ofz2 (37 штук) и ofz4 (7 штук)

( Читать дальше )

Блог им. dv_ovechkin |ОЭСР обновил значение опережающего индикатора за сентябрь: что ждет мировую экономику, товарный и российский фондовый рынки

- 19 октября 2021, 09:01

- |

Темп роста мировой экономики — один из основных факторов спроса на биржевые товары (в особенности на нефть — главный товар для нашей страны и фондового рынка). Так, на основе данных по CLI можно построить прибыльную стратегию торговли нефтяным фьючерсом, если покупать нефть только в том случае, если, по последним опубликованным данным, CLI увеличивается.

Источник: smart-lab.ru/blog/715270.php

В другом моем посте влияние CLI на темпы роста цены на нефть было эконометрически подтверждено: так, если CLI вырос, то цена нефти растет в среднем на 2,08% и падает на ту же величину, если CLI снижается. Если CLI не меняется, то цена на нефть в среднем остается стабильной. Следовательно, пока CLI не растет, значительного роста нефтяных котировок ждать не стоит.

( Читать дальше )

Блог им. dv_ovechkin |Стратегия торговли фьючерсом на ОФЗ (OFZ2)

- 14 октября 2021, 07:55

- |

Как театр начинается с вешалки, так и данный пост начинается с банальностей: ОФЗ (Облигации федерального займа) — это долговые ценные бумаги, которые выпускает Министерство финансов РФ. Когда инвестор покупает ОФЗ, он фактически даёт государству деньги в долг под проценты. ОФЗ считаются одним из самых надёжных финансовых инструментов для вложений, поэтому они часто привлекают внимание инвесторов.

На данный замечательный инструмент фондового рынка существуют не менее замечательные фьючерсы. Зоопарк состоит из фьючерсов на разные корзины ОФЗ, в зависимости от дюрации последних: фьючерсы на корзину двухлетних (OFZ2), четырехлетних (OFZ4), шестилетних (OFZ6), десятилетних (OFZ10) и пятнадцатилетних (OFZ15) облигаций.

С помощью фьючерсов на ОФЗ можно реализовать ряд стратегий, направленных как на хеджирование облигаций, присутствующих в портфеле инвестора, так и на желание заработать на снижении или росте процентных ставок. При снижении ставки тело облигаций начинает оцениваться рынком дороже, что позволяет извлекать прибыль при покупке фьючерса. При повышении процентной ставки облигации становятся дешевле: если в этот момент совершить короткую продажу фьючерсов на ОФЗ, то можно получить доход от снижения процентной ставки и захеджировать ОФЗ, если они имеются в портфеле.

( Читать дальше )

Блог им. dv_ovechkin |Портфель на самом хае: сентябрь 2021

- 01 октября 2021, 07:02

- |

Скрин финансового результата с личного кабинета. Счет был пополнен 30.09.2021 на 20 т.р. Общий размер счета на данный момент составляет 401 т.р., увеличившись с первоначальных 209 т.р. Прирост составил 192 т.р., из них 125 составляют пополнения и 67 — доходы от инвестиций.

По итогам месяца портфель вырос на 5,87% (пополнение, коненчно, за доходность не считается). Индекс МосБиржи (полная доходность минус налог по ставкам для российских организаций) вырос на 4,98%

( Читать дальше )

Блог им. dv_ovechkin |Генераторы альфы. Выпуск 3: Евгений Ворончихин

- 23 сентября 2021, 15:10

- |

Каждый инвестор мечтает вкладывать денежные средства так, чтобы получить столь желанную альфу (доходность, которая не объясняется премиями за риск). Чувствуя на себе подбадривающий взгляд внутреннего Баффетта, альфаискатели «надрывают свое пузо» в попытке создать ту самую стратегию.

Биржевая алхимия привлекает многих, ведь интересно ответить себе на вопрос «тварь я дрожащая или альфу имею?». Те, кто, по их мнению, добился успеха на поприще инвестиций, делают свою стратегию публичной, выставляя ее на сервисах автоследования или создавая биржевой фонд.

В серии постов под названием «Генераторы альфы» мы подвергнем регрессионному анализу публичные стратегии и проверим, насколько они чувствительны к риск-премиям. Низкая чувствительность к премиям означает, что стратегия достойна носить звание «генератора альфы». Высокая чувствительность к премиям говорит о том, что в такой стратегии нет ничего особенного и рядовой инвестор сможет ее повторить.

( Читать дальше )

Блог им. dv_ovechkin |Финансовая отчетность: на что обращать внимание инвестору

- 13 сентября 2021, 12:34

- |

Стремление инвесторов получить как можно большую доходность побуждает их внимательно анализировать финансовую отчетность. Комбинируя показатели из разных разделов отчетности, мы можем получить разные группы показателей:

Группа 1 – Показатели нормы прибыли:

Валовая рентабельность (валовая прибыль / активы)

Операционная рентабельность (операционная прибыль / активы)

Рентабельность активов (чистая прибыль / активы)

Рентабельность собственного капитала (чистая прибыль / собственный капитал).

Группа 2 – Показатели структуры капитала:

Коэффициент финансового рычага (долг / собственный капитал).

Группа 3 – Показатели стабильности прибыли:

Волатильность (стандартное отклонение) темпа прироста прибыли за предыдущие периоды времени.

Группа 4 – Показатели роста прибыли:

Темп прироста прибыли на одну акцию за предыдущий год;

( Читать дальше )

Блог им. dv_ovechkin |Почему Максим Орловский полюбил моментум

- 09 сентября 2021, 11:01

- |

На последней конференции смарт-лаба широко известный в не таких уж и узких кругах Максим Орловский часто упоминал, что та или иная акция ему нравится по этой самой причине. При этом упоминаний моментума от Максима на других конференциях не обнаружено. Видимо, моментум Максиму приглянулся совсем недавно.

Действительно, отчего же его не любить? Это очень прибыльная стратегия на многих финансовых рынках, и российский не является исключением. И это легко доказать! Возьмем акции, входящие в индекс широкого рынка и на периоде с 01.03.2011 по 01.08.2021 будем в конце каждого месяца делить на 4 равные группы (квартили) по темпу роста их курсовой стоимости за предыдущие 12 месяцев (не считая последнего месяца). Получим следующую картину

( Читать дальше )

Блог им. dv_ovechkin |Генераторы альфы. Выпуск 2: Сигналы Atlant'a

- 07 сентября 2021, 09:55

- |

Каждый инвестор мечтает вкладывать денежные средства так, чтобы получить столь желанную альфу (доходность, которая не объясняется премиями за риск). Чувствуя на себе подбадривающий взгляд внутреннего Баффетта, альфаискатели «надрывают свое пузо» в попытке создать ту самую стратегию.

Биржевая алхимия привлекает многих, ведь интересно ответить себе на вопрос «тварь я дрожащая или альфу имею?». Те, кто, по их мнению, добился успеха на поприще инвестиций, делают свою стратегию публичной, выставляя ее на сервисах автоследования или создавая биржевой фонд.

В серии постов под названием «Генераторы альфы» мы подвергнем регрессионному анализу публичные стратегии и проверим, насколько они чувствительны к риск-премиям. Низкая чувствительность к премиям означает, что стратегия достойна носить звание «генератора альфы». Высокая чувствительность к премиям говорит о том, что в такой стратегии нет ничего особенного и рядовой инвестор сможет ее повторить.

( Читать дальше )

Блог им. dv_ovechkin |Генераторы альфы. Выпуск 1: Усиленные инвестиции

- 03 сентября 2021, 16:10

- |

Преамбула

Каждый инвестор мечтает вкладывать денежные средства так, чтобы получить столь желанную альфу (доходность, которая не объясняется премиями за риск). Чувствуя на себе подбадривающий взгляд внутреннего Баффетта, альфаискатели «надрывают свое пузо» в попытке создать ту самую стратегию.

Биржевая алхимия привлекает многих, ведь интересно ответить себе на вопрос «тварь я дрожащая или альфу имею?». Те, кто, по их мнению, добился успеха на поприще инвестиций, делают свою стратегию публичной, выставляя ее на сервисах автоследования или создавая биржевой фонд.

В серии постов под названием «Генераторы альфы» мы подвергнем регрессионному анализу публичные стратегии и проверим, насколько они чувствительны к риск-премиям. Низкая чувствительность к премиям означает, что стратегия достойна носить звание «генератора альфы». Высокая чувствительность к премиям говорит о том, что в такой стратегии нет ничего особенного и рядовой инвестор сможет ее повторить.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс