Редактор Боб

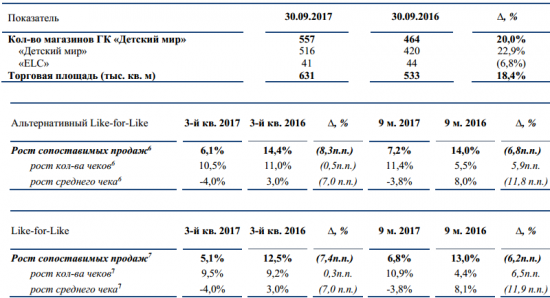

Детский мир - в 3 квартале увеличил выручку на 19,8%, г/г до 24,6 млрд рублей, За 9 мес +22,9% г/г

- 23 октября 2017, 10:38

- |

В т.ч. объем выручки интернет-магазина вырос на 50,3% до 0,9 млрд руб. по сравнению с аналогичным периодом прошлого года.

Объем консолидированной неаудированной выручки Группы за 9 месяцев 2017 года увеличился на 22,9% до 66,6 млрд руб. по сравнению с 54,2 млрд руб. за 9 месяцев 2016 года.

В т.ч. объем выручки интернет-магазина вырос на 58,6% до 2,6 млрд руб. по сравнению с аналогичным периодом прошлого года.

пресс-релиз

- комментировать

- Комментарии ( 0 )

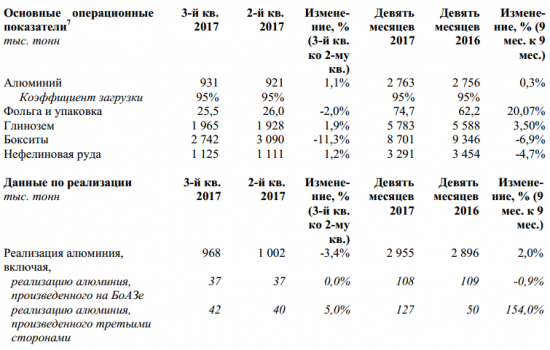

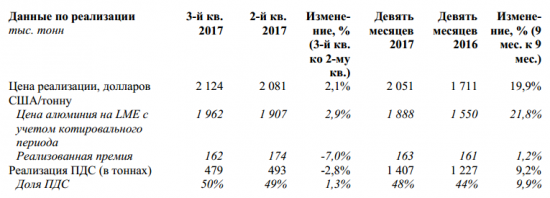

Русал - увеличил объем производства алюминия в 3 квартале 2017 года на 1,1% к/к - до 931 тыс. тонн,

- 23 октября 2017, 10:28

- |

Реализация алюминия в третьем квартале 2017 года снизилась на 3,4% по сравнению с предыдущим кварталом, составив 968 тыс. тонн. Снижение динамики продаж объясняется в основном увеличением объема продукции на стадии транзита, что связано с ограниченной доступностью портовых мощностей/морских судов (поставка ожидается в следующем отчетном периоде).

( Читать дальше )

Доля акций Globaltruck в свободном обращении после IPO составит до 49,89%

- 23 октября 2017, 10:17

- |

«Размещение акций будет включать продажу до 21,21 миллиона акций дополнительного выпуска и продажу до 7,95 миллиона размещенных акций (с учетом опциона дополнительного размещения) компанией GT Globaltruck Limited (»Продающий акционер"). Ожидается, что после размещения доля акций в свободном обращении составит до 49,89% (при максимальном объеме размещения и при условии реализации опциона дополнительного размещения в полном объеме)"

Cовокупный объем размещения может составить от 3,85 миллиарда рублей до 4,23 миллиарда рублей.

Компания планирует привлечь от 2,8 миллиарда до 3,08 миллиарда рублей от продажи акций дополнительного выпуска.

( Читать дальше )

En+ объявила ценовой диапазон в рамках IPO в $14-17 за ГДР

- 23 октября 2017, 09:39

- |

Компания в ходе IPO предложит от 15,8% до 18,8% акций.

Ожидается, что от этого размещения бумаг будет выручено около $1,5 миллиарда.

Компания оценена при этом в $7-8,5 миллиарда.

Прайм

Ценовой диапазон акций Globaltruck в рамках IPO составляет 132-145 руб

- 23 октября 2017, 09:37

- |

Компания планирует собрать заявки с 23 октября по 2 ноября.«Ценовой диапазон для предварительных оферт при размещении обыкновенных именных бездокументарных акций в количестве 37,25 миллиона штук номинальной стоимостью 100 рублей каждая, размещаемых посредством открытой подписки… во внебиржевом порядке и для заявок участников торгов при размещении указанных акций на торгах ПАО „Московская биржа“ составляет от 132 рублей до 145 рублей за одну акцию»

Размещение ценных бумаг назначено на 3 ноября.

Компания сообщает, что акционеры не воспользовались преимущественным правом приобретения акций.

Прайм

Новости компаний — обзоры прессы перед открытием рынка

- 23 октября 2017, 09:33

- |

«Транснефть» не нашла мотивации в суде. Компания обжаловала решение апелляции в споре со Сбербанком

“Ъ” стали известны аргументы «Транснефти» в кассационной жалобе по спору со Сбербанком на 66,5 млрд руб. По мнению трубопроводной компании, отказавший ей апелляционный суд вынес немотивированное решение. В частности, он проигнорировал, что банк сам настаивал на сделке с валютными опционами и исказил информацию о ее рисках. В «Транснефти» подчеркивают, что апелляция отклонила принятое в пользу компании решение суда первой инстанции, не пояснив причин. В Сбербанке парируют аргументы «Транснефти» и уверены в своей правоте. Юристы склонны разделить мнение банкиров, но не сомневаются, что точку в споре поставит только Верховный суд. (

( Читать дальше )

НПФ «Сафмар» и НПФ «Доверие» вышли из капитала МКБ

- 20 октября 2017, 18:48

- |

НПФ «Сафмар» и НПФ «Доверие» продали принадлежавшие им акции Московского кредитного банка (МКБ).

Одной из причин продажи стало требование ЦБ к фондам снижать долю банковских активов в своих портфелях.

Представитель группы «Сафмар»:

Уточняется, что пакеты были реализованы этой осенью.«Что касается акций МКБ, то на настоящий момент НПФ “Сафмар” и НПФ “Доверие” продали акции банка. Акции МКБ входят в индекс Московской биржи и имеют необходимый рейтинг. Пакеты обоих фондов были реализованы на бирже, вложения в эти ценные бумаги принесли хороший доход. Решение о выходе из акций МКБ было принято, в том числе, в связи с тем, что по требованию регулятора фонды должны снижать долю активов в банковском секторе в своих портфелях»

РНС

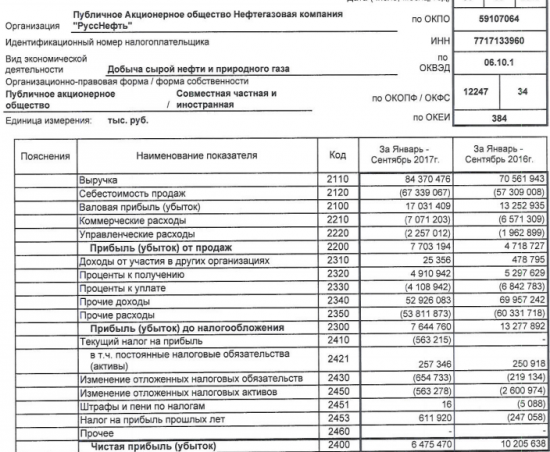

Русснефть - снизила чистую прибыль за 9 месяцев по РСБУ на 37%

- 20 октября 2017, 18:44

- |

Выручка компании при этом выросла на 20% — до 84,4 млрд рублей, а себестоимость — на 17%, до 67,3 млрд рублей. Таким образом, валовая прибыль увеличилась на 28% и составила 17 млрд рублей.

Прибыль от продаж выросла в 1,6 раза — до 7,7 млрд рублей, прибыль до налогообложения снизилась на 42% и составила 7,6 млрд рублей.«Курсовые разницы в первом полугодии 2016 года увеличили чистую прибыль компании на 11,3 млрд рублей. Без учета этого фактора, прибыль за 9 мес. 2016г. составила бы около 1,18 млрд рублей. По сравнению с 9 мес. 2016 года без учета курсовых разниц, рост чистой прибыли за 9 мес. 2017 года составил более 400%»,

интерфакс

отчет

En+ манит инвесторов дивидендами. После IPO акционеры получат $125 млн

- 20 октября 2017, 16:33

- |

Дивиденды будут выплачены в декабре, реестр акционеров закроется 30 ноября. Размер выплат на одну акцию компания не раскрывает, но дивиденды получат нынешние владельцы и участники IPO.

Коммерсант

Магнит - снизил прогноз по росту выручки на 2017 год

- 20 октября 2017, 16:30

- |

«Рост выручки в рублевом выражении: 8-10%»

Компания планирует открыть в 2017 году более 2 тысяч магазинов «у дома», 21 магазин форматов гипермаркеты и «Магнит Семейный», а также 670 магазинов косметики.

РНС

теги блога Редактор Боб

- En+

- EPFR

- IPO

- Mail.ru Group

- Ozon

- X5 Retail Group

- АвтоВАЗ

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- банки

- Башнефть

- брокеры

- ВТБ

- ГАЗ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- ДВМП

- Детский мир

- дивиденды

- Доллар рубль

- Евраз

- ИнтерРАО

- ИнтерРАО ЕЭС

- инфляция в России

- ипотека

- КАМАЗ

- ключевая ставка ЦБ РФ

- криптовалюта

- Лента

- Лукойл

- М.видео

- Магнит

- Мегафон

- Мечел

- ММК

- Московская биржа

- МСФО

- МТС

- нефть

- НЛМК

- НМТП

- Новатэк

- НорНикель

- ОАК

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- РСБУ

- рубль

- Русагро

- Русал

- РусГидро

- Русснефть

- самолет

- санкции

- Сафмар

- Сбербанк

- Северный поток-2

- Северсталь

- Совкомфлот

- Соллерс

- СПБ биржа

- Сургутнефтегаз

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Трансконтейнер

- Транснефть

- уголь

- Уралкалий

- утренний обзор

- ФК Открытие

- форекс

- ФосАгро

- ФСК Россети

- ЦБ

- Черкизово

- Энел Россия

- Эталон

- Юнипро

- ЮТэйр

- Яндекс