комментарии Редактор Боб на форуме

-

АЛРОСА - Трутнев заявил об отсутствии планов слияния с «Кристаллом»

АЛРОСА - Трутнев заявил об отсутствии планов слияния с «Кристаллом»

Полномочный представитель президента на Дальнем Востоке, вице-премьер Юрий Трутнев заявил, что планы дополнительного размещения акций компании в этом году не обсуждаются.

Объединение АЛРОСА с крупнейшим российским производителем бриллиантов «Кристалл», по его словам, также не ожидается.

Согласно правительственному прогнозному плану приватизации на 2017–2019 годы, планировалось сократить госпакет в компании с 33% до 29% плюс одна акция, а также продать 100% в «Кристалле». Гендиректор «Кристалла» Максим Шкадов заявлял, что покупателем «Кристалла» может стать только АЛРОСА.

РБК Промсвязьбанк — капитал по итогам декабря стал отрицательным — 121,6 млрд руб

Промсвязьбанк — капитал по итогам декабря стал отрицательным — 121,6 млрд руб

Капитал Промсвязьбанка по итогам декабря снизился на 282,9 миллиарда рублей, составив отрицательную величину — минус 121,569 миллиарда рублей на 1 января, свидетельствует отчетность банка по РСБУ, опубликованная на сайте ЦБ.На 1 декабря собственные средства Промсвязьбанка составляли 161,4 миллиарда рублей.

Чистая прибыль Промсвязьбанка по РСБУ за 2017 год без учета событий после отчетной даты снизилась до 10,5 млрд рублей против 12,12 млрд рублей годом ранее.

Кредитный портфель банка на начало января составил 675,6 млрд рублей, снизившись за аналогичный период 2017 года на 7,1%.

Вклады физических лиц также снизились — на 9,4% за год, их объем на начало января составил 348,5 млрд рублей. За декабрь 2017 года отток вкладов населения из банка составил 21,9 млрд рублей или 6% от портфеля.

Активы банка за 2017 год уменьшились на 3,7%, до 1,27 трлн рублей.

Прайм Россети - оценивают инвестиции в цифровизацию сетей в 1,3 трлн руб.

Россети - оценивают инвестиции в цифровизацию сетей в 1,3 трлн руб.

Россети оценивают цифровизацию электросетевого комплекса России в 1,3 трлн руб. Об этом сообщает пресс-служба компании.

«Программа „цифровизации“ электросетевого комплекса группы „Россети“ оценена нами в 1,3 трлн руб. Для ее финансирования планируем использовать собственные и заемные средства в объеме 1 трлн руб. С предложениями по механизмам поддержки для ликвидации дефицита в размере еще 300 млрд руб. „Россети“ обратились в Минэнерго РФ»

Компания предлагает три источника покрытия дефицита в 300 млн руб.: повышение платы за техприсоединение до экономически обоснованной (до 235 млрд руб.), перераспределение перекрестного субсидирования (до 362 млрд руб.; возможно, речь идет о завышенных тарифах для потребителей на высоком напряжении) и налоговых льгот (до 61 млрд руб.).

ТАСС Газпром - в январе снизил добычу газа на 3,2%

Газпром - в январе снизил добычу газа на 3,2%

Газпром в январе снизил добычу газа на 3,2% г/г — до 45,6 миллиарда кубометров, но это на 3,1 миллиарда кубометров (на 7,4%) больше, чем в январе 2016 года.

В 2017 году Газпром увеличил добычу газа на 12,4% — до 471 миллиарда кубометров.

Прайм ОАК - Чемезов сообщил об отсутствии решения о вхождении компании в «Ростех»

ОАК - Чемезов сообщил об отсутствии решения о вхождении компании в «Ростех»

Решение о вхождении в «Ростех» Объединенной авиастроительной корпорации (ОАК) пока не принято. Об этом сообщил глава «Ростех» Сергей Чемезов.«Давайте не будем пока это обсуждать, потому что решения пока нет. Когда будет указ президента, тогда и будем говорить»

Ранее «Коммерсант» сообщил, что президент России Владимир Путин поддержал идею главы Минпромторга Дениса Мантурова о подключении «Ростеха» к финансированию программы МС-21. Речь идет о вложении собственных средств «Ростеха» — около 30 млрд рублей — в капитал ОАК. По данным газеты, это является первым шагом на пути передачи ОАК в состав «Ростеха».

РНС X5 Retail Group - рассматривает варианты полной или частичной продажи магазинов «Перекресток-Экспресс»

X5 Retail Group - рассматривает варианты полной или частичной продажи магазинов «Перекресток-Экспресс»X5 Retail Group рассматривает форматы как полной, так и частичной продажи магазинов «Перекресток-Экспресс». Об этом сообщила финансовый директор компании Светлана Демяшкевич.

«Рассматриваем разные варианты — целиком или частично, смотрим на разные предложения»

Ведутся переговоры с потенциальными покупателями, в том числе не из продуктового ритейла.

«Перекресток-Экспресс» выставлен на продажу, считаем, что должны сфокусироваться на других форматах. Сейчас идет процесс, есть инвестиционный банк, который этим занимается — «Ренессанс Капитал»

Также компания планирует в 2018 году реконструировать 18 гипермаркетов «Карусель»

По словам Демяшкевич, на данный момент завершена реконструкция 73% магазинов «Перекресток».

Финанз

Финанз ВТБ - создает гиганта инвестиций с активами на триллион рублей

ВТБ - создает гиганта инвестиций с активами на триллион рублей

ВТБ создает новое подразделение для управления активами на сумму более триллиона рублей, делая ставку на розничных инвесторов.Группа ВТБ объединяет бизнес по управлению активами, инвестиционному консультированию и брокерскому обслуживанию ВТБ Капитала и брокерский бизнес Банка ВТБ 24.

Согласно прогнозам Владимира Потапова, руководителя нового подразделения, темпы роста рынка инвестиционных услуг в РФ в ближайшие годы могут составить до 35% в год.«Мы ждем притока в брокерское обслуживание, доверительное управление, финконсультирование на фоне снижения ставок, — сообщил в интервью в Москве Потапов, который с 2013 года руководил управляющей компанией ВТБ Капитал и возглавил новое подразделение ВТБ Капитал Инвестиции с начала этого года. — Низкие ставки побуждают инвесторов искать альтернативу банковским депозитам».

По его словам, основную часть активов подразделения составили средства прежней управляющей компании на 594 млрд рублей. Еще 250 млрд рублей из портфелей брокерских клиентов принесло присоединение Банк ВТБ 24 к Банку ВТБ в начале года.

Финанз ВТБ - чистая прибыль по РСБУ в 2017 году выросла на 49%, до 104 млрд руб

ВТБ - чистая прибыль по РСБУ в 2017 году выросла на 49%, до 104 млрд рубЧистая прибыль ВТБ по РСБУ по итогам 2017 года составила 104,11 миллиарда рублей, увеличившись на 48,7% по сравнению с прошлым годом, следует из материалов ЦБ.

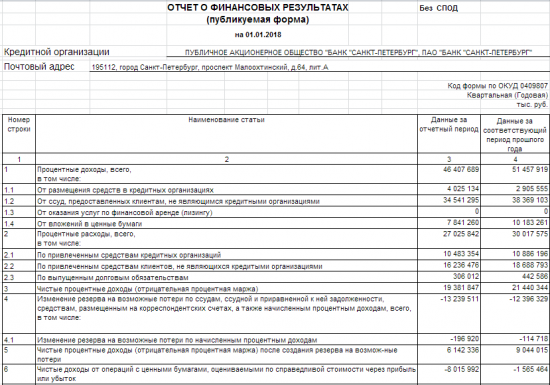

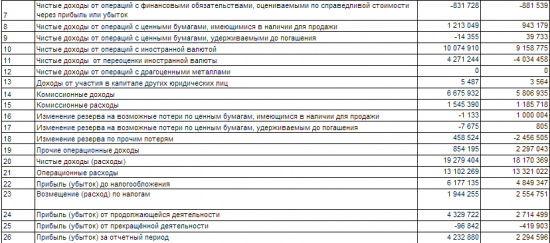

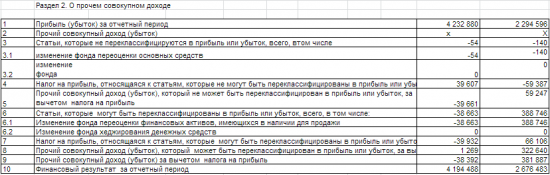

Прайм Банк Санкт-Петербург - чистая прибыль за 2017 год без СПОД составила 4,233 млрд руб. против 2,325 млрд руб. годом ранее.

Банк Санкт-Петербург - чистая прибыль за 2017 год без СПОД составила 4,233 млрд руб. против 2,325 млрд руб. годом ранее.

Чистая прибыль банка «Санкт-Петербург» за 2017 год без учета событий после отчетной даты (СПОД) составила 4,233 млрд руб. против 2,325 млрд руб. годом ранее.

отчет

Роснефть - Merrill Lynch повысил прогноз по акциям компании на фоне ожиданий больших дивидендов

Роснефть - Merrill Lynch повысил прогноз по акциям компании на фоне ожиданий больших дивидендов

Инвестиционный банк Merrill Lynch повысил прогноз по акциям Роснефти на 6,3% до $6,94 за глобальную депозитарную расписку (GDR равна одной акции)Сильный свободный денежный поток в совокупности с ожидаемой в 2018 году дивидендной доходностью на уровне 7% позволяют нам выделить акции «Роснефти» в качестве фаворитов среди нефтяных компаний региона EEMEA (Восточная Европа, Ближний Восток, Африка — RNS). В наши расчеты мы теперь включаем платеж от АФК «Система» и недавние приобретения «Роснефти». В результате мы скорректировали наши ожидания по чистой прибыли и повысили целевую цену по акциям «Роснефти» на 6,3% до $6,94 за глобальную депозитарную расписку, сохранив рекомендацию покупать

Аналитики Merrill Lynch отмечают, что дивидендная доходность акций Роснефти одна из самых высоких в мире — 7%, а доходность с точки зрения свободных денежных потоков — самая высокая, 20%. При этом компания недооценена: акции торгуются с дисконтом в размере 35-50% по сравнению с конкурентами.

«В 2018 году мы ожидаем, что Роснефть будет лидером с точки зрения доходности по свободному денежному потоку — 20%… Для сравнения: средний показатель для конкурентов на развивающихся рынках —7%, на развитых —6%»

Газпром - сократил экспорт газа в дальнее зарубежье в январе на 10% - до 17,2 млрд кубометров

Газпром - сократил экспорт газа в дальнее зарубежье в январе на 10% - до 17,2 млрд кубометровГазпром сократил экспорт газа в дальнее зарубежье в январе 2018 года на 10% г/г — до 17,2 млрд кубометров (предварительные данные).

Снижение экспорта во многом связано с теплой погодой в европейских странах.

При этом показатель января 2018 года на 2,1 млрд кубометров (+13,8%) превосходит результат января 2016 года и на 13,9% — средний объем поставок в январе 2015-2017 годов.

РНС X5 Retail Group - дивиденды за 2017 год могут быть выше 25% чистой прибыли по МСФО

X5 Retail Group - дивиденды за 2017 год могут быть выше 25% чистой прибыли по МСФО

Дивиденды X5 Retail Group за 2017 год могут быть выше 25% чистой прибыли по МСФО. Об этом сообщила финансовый директор группы Светлана Демяшкевич.«С достаточно большой вероятностью она (выплата — ред.) будет больше, чем просто 25% от чистой прибыли»

«Естественно, это не наше решение, это (будет) решение общего собрания акционеров, но мы думаем, что существует определенная вероятность, что выплата будет больше минимального уровня, обозначенного в дивидендной политике»

Див. политика предусматривает выплаты на уровне не менее 25% консолидированной чистой прибыли компании по МСФО при условии, что финансовое положение компании позволяет их осуществить.

Прайм ГЭХ ожидает рост чистой прибыли (Мосэнерго, ТГК-1, ОГК-2) по РСБУ в 2017 г в 2,4 раза, до 45,5 млрд руб

ГЭХ ожидает рост чистой прибыли (Мосэнерго, ТГК-1, ОГК-2) по РСБУ в 2017 г в 2,4 раза, до 45,5 млрд руб

Газпромэнергохолдинг (ГЭХ) по итогам 2017 года ожидает рост суммарной чистой прибыли своих производственных компаний по РСБУ в 2,4 раза, до 45,5 миллиарда рублей.Чистая прибыль Мосэнерго может составить 25,3 миллиарда рублей, ТГК-1 — 7,4 миллиарда рублей, ОГК-2 — 6,7 миллиарда рублей и МОЭК — 6,1 миллиарда рублей.

Суммарная EBITDA оценивается в 105,7 миллиарда рублей (+30,8%). Показатель EBITDA Мосэнерго ожидается на уровне 44,1 миллиарда рублей, ОГК-2 — 22,8 миллиарда рублей, ТГК-1 — 18,6 миллиарда рублей и МОЭК — 19,8 миллиарда рублей.

ГЭХ по итогам 2017 года ожидает суммарную выручку по РСБУ своих основных производственных компаний в размере 559,9 миллиарда рублей, +4,9% г/г.

Прайм ГЭХ ожидает рост чистой прибыли (Мосэнерго, ТГК-1, ОГК-2) по РСБУ в 2017 г в 2,4 раза, до 45,5 млрд руб

ГЭХ ожидает рост чистой прибыли (Мосэнерго, ТГК-1, ОГК-2) по РСБУ в 2017 г в 2,4 раза, до 45,5 млрд руб

Газпромэнергохолдинг (ГЭХ) по итогам 2017 года ожидает рост суммарной чистой прибыли своих производственных компаний по РСБУ в 2,4 раза, до 45,5 миллиарда рублей.Чистая прибыль Мосэнерго может составить 25,3 миллиарда рублей, ТГК-1 — 7,4 миллиарда рублей, ОГК-2 — 6,7 миллиарда рублей и МОЭК — 6,1 миллиарда рублей.

Суммарная EBITDA оценивается в 105,7 миллиарда рублей (+30,8%). Показатель EBITDA Мосэнерго ожидается на уровне 44,1 миллиарда рублей, ОГК-2 — 22,8 миллиарда рублей, ТГК-1 — 18,6 миллиарда рублей и МОЭК — 19,8 миллиарда рублей.

ГЭХ по итогам 2017 года ожидает суммарную выручку по РСБУ своих основных производственных компаний в размере 559,9 миллиарда рублей, +4,9% г/г.

Прайм ГЭХ ожидает рост чистой прибыли (Мосэнерго, ТГК-1, ОГК-2) по РСБУ в 2017 г в 2,4 раза, до 45,5 млрд руб

ГЭХ ожидает рост чистой прибыли (Мосэнерго, ТГК-1, ОГК-2) по РСБУ в 2017 г в 2,4 раза, до 45,5 млрд руб

Газпромэнергохолдинг (ГЭХ) по итогам 2017 года ожидает рост суммарной чистой прибыли своих производственных компаний по РСБУ в 2,4 раза, до 45,5 миллиарда рублей.Чистая прибыль Мосэнерго может составить 25,3 миллиарда рублей, ТГК-1 — 7,4 миллиарда рублей, ОГК-2 — 6,7 миллиарда рублей и МОЭК — 6,1 миллиарда рублей.

Суммарная EBITDA оценивается в 105,7 миллиарда рублей (+30,8%). Показатель EBITDA Мосэнерго ожидается на уровне 44,1 миллиарда рублей, ОГК-2 — 22,8 миллиарда рублей, ТГК-1 — 18,6 миллиарда рублей и МОЭК — 19,8 миллиарда рублей.

ГЭХ по итогам 2017 года ожидает суммарную выручку по РСБУ своих основных производственных компаний в размере 559,9 миллиарда рублей, +4,9% г/г.

Прайм Суд арестовал акции банка Возрождение по иску Промсвязьбанка к 10 иностранным компаниям

Суд арестовал акции банка Возрождение по иску Промсвязьбанка к 10 иностранным компаниям

Арбитражный суд Москвы принял к производству исковое заявление Промсвязьбанка в адрес 10 иностранных компаний, ряд из которых связан с Промсвязьбанком. В качестве обеспечительной меры суд арестовал свыше трети — 38,1% — обыкновенных акций банка Возрождение.

Суд удовлетворил заявление истца об обеспечительных мерах по указанному иску, в рамках которых предполагается арест 9 058 431 обыкновенных акций банка Возрождение и свыше 60 млрд рублей на счетах, открытых в филиале «Промсвязьбанк-Кипр».

В частности, обеспечительные меры наложены на акции банка Возрождение, принадлежащие четырем офшорным компаниям Wipasena Holding, Nordan Limited, Skiberti Limited и Bimersano Services Ltd.

Также суд постановил наложить арест на денежные средства десяти организаций Promsvyaz Capital B.V. (компания бывших собственников Промсвязьбанка Алексея и Дмитрия Ананьевых), Bimersano Services Ltd, Wipasena Holding, Nordan Limited, Skiberti Limited, Atna Capital Management Investment, Polarima Investments, Fintailor investments, Peters International Investment, а также Carrison Corporate.

ТАСС Суд арестовал акции банка Возрождение по иску Промсвязьбанка к 10 иностранным компаниям

Суд арестовал акции банка Возрождение по иску Промсвязьбанка к 10 иностранным компаниям

Арбитражный суд Москвы принял к производству исковое заявление Промсвязьбанка в адрес 10 иностранных компаний, ряд из которых связан с Промсвязьбанком. В качестве обеспечительной меры суд арестовал свыше трети — 38,1% — обыкновенных акций банка Возрождение.

Суд удовлетворил заявление истца об обеспечительных мерах по указанному иску, в рамках которых предполагается арест 9 058 431 обыкновенных акций банка Возрождение и свыше 60 млрд рублей на счетах, открытых в филиале «Промсвязьбанк-Кипр».

В частности, обеспечительные меры наложены на акции банка Возрождение, принадлежащие четырем офшорным компаниям Wipasena Holding, Nordan Limited, Skiberti Limited и Bimersano Services Ltd.

Также суд постановил наложить арест на денежные средства десяти организаций Promsvyaz Capital B.V. (компания бывших собственников Промсвязьбанка Алексея и Дмитрия Ананьевых), Bimersano Services Ltd, Wipasena Holding, Nordan Limited, Skiberti Limited, Atna Capital Management Investment, Polarima Investments, Fintailor investments, Peters International Investment, а также Carrison Corporate.

ТАСС Група ГАЗ - договорилась с "Техноимпортом" (Куба) о сборке 620 машин на Кубе в 2018 г

Група ГАЗ - договорилась с "Техноимпортом" (Куба) о сборке 620 машин на Кубе в 2018 г

Группа ГАЗ договорилась с кубинским «Техноимпортом» о сборке на Кубе в 2018 году 620 автомобилей из модельного ряда российского производителя.«Предприятия „Группы ГАЗ“ заключили договоры с кубинским государственным предприятием „Техноимпорт“ на организацию производства на Кубе автомобилей „ГАЗ“ и „Урал“. В планах на 2018 год сборка на одном из предприятий Республики Куба 120 автомобилей „ГАЗ“ и 500 грузовиков „Урал“

В среду глава Минпромторга Денис Мантуров встретился с министром транспорта республики Куба Аделем Искьердо Родригесом. Речь шла о железнодорожном машиностроении и автомобильной промышленности.

МФД Русгидро - в 2017 г увеличило выработку электроэнергии на 1,7%, до 126,961 млрд кВт.ч

Русгидро - в 2017 г увеличило выработку электроэнергии на 1,7%, до 126,961 млрд кВт.чПАО «РусГидро» публикует результаты операционной деятельности за 4 квартал и 2017 год филиалов ПАО «РусГидро» и компаний Группы, отражаемых в консолидированной финансовой отчетности.

Ключевые результаты:

- рекордные операционные результаты за счет рационального использования повышенного притока воды в водохранилища ГЭС Волжско-Камского каскада, пуска новых и модернизации действующих станций;

- выработка Группы РусГидро и Богучанской ГЭС по итогам 2017 года достигла исторического рекорда – 140 249 млн кВт.ч;

- общая выработка электроэнергии Группы РусГидро в 4 квартале 2017 года – 32 384 млн кВт.ч (+5,5%), за 2017 год – 126 961 млн кВт.ч (+1,7%);

- выработка ГЭС и ГАЭС по Группе РусГидро в 4 квартале – 23 118 млн кВт.ч (+4,5%), за 2017 год – 95 971 млн кВт.ч (+1,0%);

- станции Субгруппы РАО ЭС Востока в 4 квартале 2017 года выработали 9 942 млн кВт.ч (+7,7%), за 2017 год – 32 824 млн кВт.ч (+3,6%);

- выработка Богучанской ГЭС в 4 квартале – 2 824 млн кВт.ч (-18,2%), за 2017 год – 13 287 млн кВт.ч (-4,9%) [1];

- суммарная выработка электроэнергии ГЭС РусГидро на Волжско-Камском каскаде достигла второго по величине значения с момента создания каскада ГЭС;

- Общий полезный отпуск энергосбытовых компаний Группы РусГидро (без учета ООО «ЭСКБ» [2]) в 4 квартале 2017 года составил 5 781 млн кВт.ч (-7,7%), за 2017 год – 20 717 млн кВт.ч (-5,5%);

- отпуск тепла электростанциями и котельными энергокомпаний Субгруппы РАО ЭС Востока за 2017 год составил 29 924 тыс. Гкал, что на 5% ниже аналогичного показателя 2016 года;

- приток воды в 1-м квартале 2018 года ожидается выше нормы по водохранилищам Волжско-Камского каскада, по водохранилищам других регионов – в целом близким к ней.

Прогноз притоков воды в водохранилища

По данным Гидрометцентра России, в 1 квартале 2018 года ожидается следующая динамика притока воды к основным водохранилищам:

- приток воды в водохранилища на Волге и Каме ожидается больше нормы в 1,2-2,3 раза: суммарный приток воды в водохранилища Волжско-Камского каскада ожидается в 30,3-36,3 км3 (при норме 21,3 км3);

- приток воды к Чиркейской ГЭС ожидается близким к средним многолетним значениям;

- приток воды в водохранилища на реках Сибири ожидается близким к норме или на 10-20% больше нее;

- приток воды к ГЭС на реках Дальнего Востока прогнозируется близким к норме.

пресс-релиз РусАл — локальные акции могут быть включены в индекс MSCI Russia уже в мае — БКС

РусАл — локальные акции могут быть включены в индекс MSCI Russia уже в мае — БКС

Локальные акции РусАла могут быть включены в расчетную базу индекса MSCI Russia в рамках майской полугодовой ребалансировки. В крайнем случае это произойдет в ноябре текущего года. Об этом говорится в обзоре главного стратега компании "БКС Глобал Маркетс" Вячеслава Смольянинова.

«Исторически включению локальных акций „РусАла“ в индекс мешали два фактора: низкая ликвидность и free float. Второй вопрос был решен посредством размещения 0,7%/2,3% акций „Онэксимом“/Виктором Вексельбергом в рамках процедуры ABB в Гонконге 10 октября 2017 года. В итоге free float повысился c 13% до более 16%. В результате коэффициент иностранного участия (FIF) по методологии MSCI составляет для „РусАла“ 0,2»

Если вышеуказанное размещение будет считаться индексным провайдером MSCI событием ликвидности, медианная дневная ликвидность в феврале и марте должна быть выше $1,3 млн, чтобы локальные акции «РусАла» были включены в расчетную базу индекса MSCI Russia в ходе майского пересмотра.

«При этом среднее значение за 6 месяцев составило $1,3 млн. Вероятность реализации этого сценария, на наш взгляд, 70%»

«Если же MSCI по какой-то причине не посчитает размещение событием, повышающим ликвидность, и применит фильтр ликвидности за последние 12 месяцев, необходимый уровень ликвидности в будущем должен быть в целом тем же, однако включение в индексы MSCI, скорее всего, произойдет лишь в ноябре. В период до размещения ликвидность акций „РусАла“ была невысокой. Мы считаем вероятность реализации этого сценария 15%, и вероятность недостаточной ликвидности для включения — еще 15%».

Вес акций РусАла в индексе MSCI Russia в случае включения составит 2,2%, что обеспечит $120 млн пассивного притока.

Финмаркет