Блог им. elliotwaveorg |В Европе раздается дефляционная тревога, поскольку рынки теряют веру в “беспомощный” ЕЦБ

- 19 июня 2019, 17:11

- |

Фьючерсные рынки в еврозоне передают самый серьезный предупредительный дефляционный сигнал с момента создания единой валюты, игнорируя стимулирующие меры и голубиную риторику Европейского Центрального Банка на фоне растущих рисков рецессии.

Внимательно отслеживаемый индикатор инфляционных ожиданий – 5-летний форвард на 5-летний своп – в четверг рухнул до рекордно низкого уровня на отметке 1,23%, несмотря на обещания ЕЦБ о том, что он сохранит процентные ставки на глубоко отрицательных уровнях в 2020 году и несмотря на намеки на запуск количественного смягчения, чтобы избежать японской ловушки.

Президент ЕЦБ Марио Драги заявил, что банк “намерен действовать в случае неблагоприятных и непредвиденных обстоятельств” и будет использовать все инструменты из своего набора – то есть дал понять, что готов прибегнуть к запуску чрезвычайных стимулов в случае углубления спада в мировой торговле и ускорения глобального экономического спада.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. elliotwaveorg |Доллар-рубль. Среднесрочный прогноз

- 29 апреля 2019, 17:10

- |

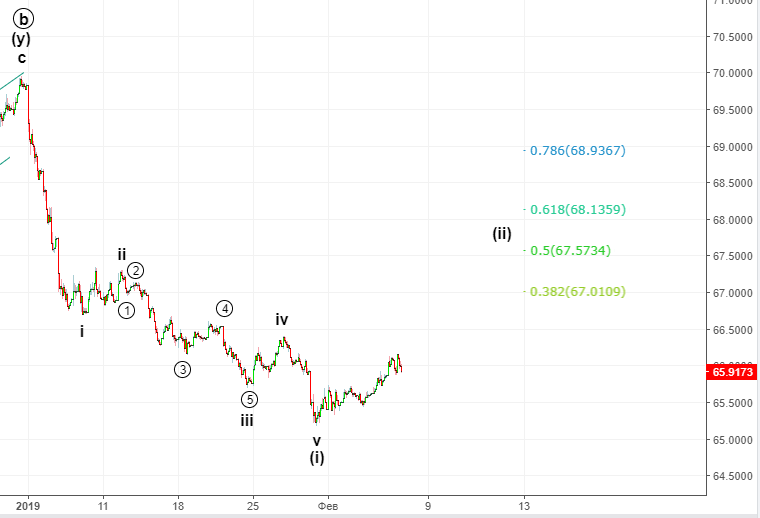

Последний обзор в середине марта имел заголовок :Доллар-рубль. Стабильность продолжится , что само собой говорило о продолжении укрепления рубля. 08.02 в закрытом разделе вышло такое обновление:

Развитие движения заставляет принять к рассмотрению сценарий более глубокой коррекции к указанным на графике уровням. Основной диапазон: 67.67- 68.14. После отката укрепление рубля продолжится. (ссылка)

В целом, движение развивалось в направлении, о котором говорилось ещё в конце августа прошлого года.

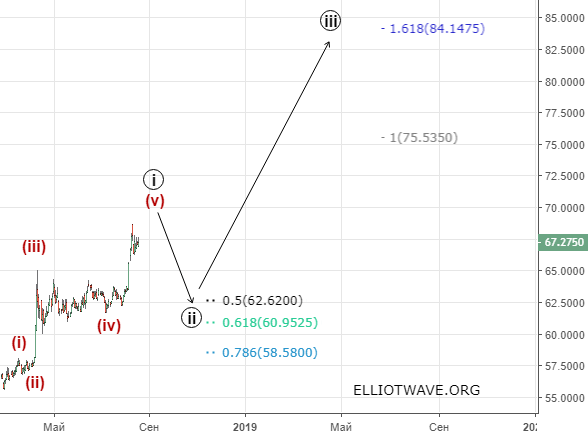

Что ожидать в среднесрочной перспективе. На графике показаны два сценария. (стрелки и буквы расположены схематично и не являются целями движения.).

( Читать дальше )

Блог им. elliotwaveorg |Доллар-рубль. Стабильность продолжится

- 13 марта 2019, 17:35

- |

В прошлом обзоре мы говорили о продолжении укрепления рубля в контексте прогноза данного еще в конце августа. Рост доллара в конце декабря не превысил годового максимума, что оставило в силе основную разметку.

Внимательно ситуация рассматривалась в закрытом разделе. 22.12 говорилось: В прошлом обновлениях мы указывали, что преодоление отметок 67.2 и 67.5 будет говорить о продолжении ослабления рубля. В последние дни это и наблюдалось. Основной сценарий указан на графике. Рекомендация: коррекция либо закончилась, либо ещё немного продолжится, после чего ожидаем движение к ранее указанным целям. Можно либо сейчас продать со стопом 70.6 или дождаться импульса вниз и сделать это на коррекции. (ссылка)

( Читать дальше )

Блог им. elliotwaveorg |Доллар-рубль и РТС в новом году

- 19 декабря 2018, 17:07

- |

Продолжаем публикации с прогнозами на будущий 2019-ый год. В этот раз рассмотрим перспективы наиболее интересной для абсолютного большинства пары доллар-рубль , а также затронем индекс РТС, динамика движения которого мало чем отличается от указанной выше пары.

Как и в конце прошлого года , мы начинаем обзор вот с этого графика.

Опубликован он был впервые в конце 2016-го, однако начало его реализации (движения вверх) подзатянулась по времени, об этом более подробно говорится в ссылке указанной выше.

В первые месяцы этого года, когда сентимент был жутко медвежьим и рублю ничего ” не угрожало”, прогноз на данном графике казался невероятным: как такое может может быть, нет никаких предпосылок. Как мы уже не раз показывали на других инструментах, именно с таких настроений начинаются серьёзные развороты. В нашем случае он не заставил себя долго ждать. Уже в середине апреля , мы указали на первый импульс, а также выделили основные уровни для подтверждения дальнейшего роста. В целом ситуация так и развивалась, а в конце августа после пробития 70 говорилось об начале локального укрепления рубля “последней остановкой”, что и происходило в последующие месяцы.

( Читать дальше )

Блог им. elliotwaveorg |Доллар-рубль. Коррекция продолжается

- 12 декабря 2018, 17:21

- |

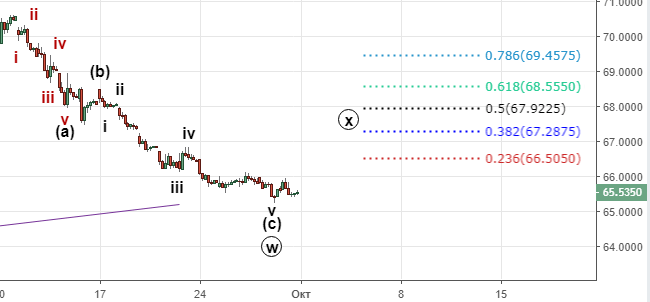

Несмотря на то, что данный график был опубликован в конце августа, он точно выполняется и актуален на сегодняшний день.

Более подробно это движение рассматривалось в закрытом разделе, где 29.09 говорилось:

Продолжаем ожидать коррекцию, уровни указаны на графике, основной диапазон 67.3-68, при подходе к этим целям определим дальнейшую перспективу. (ссылка).

( Читать дальше )

Блог им. elliotwaveorg |Глобальный долларовый дефицит уже здесь — и это становится большой проблемой

- 01 ноября 2018, 17:25

- |

Еще одна неделя и еще один сигнал горит красным…

По моему мнению, кредитный рынок указывает на приближение неизбежного “кранча”. Хуже того — мы наблюдаем усиление глобального долларового дефицита.Многие читатели знают, что я неоднократно писал на эту тему в течение всего года.Лично я думаю, что этот дефицит может стать триггером, который запустит масштабный глобальный финансовый кризис.Взгляните на то, что случилось с развивающимися рынками из-за ужесточения политики Федерального Резерва, укрепившегося доллара и дренирования ликвидности.Не забывайте, что долларовый дефицит является синонимом исчезающей ликвидности. Это означает, что мы можем ожидать более неистовых внезапных рыночных крахов – подобных тому, какой мы наблюдали в последние две недели.Фондовые рынки (и рынки облигаций) во всем мире понесли большие потери. Единственным активом, который показал положительную динамику, оказалось золото.Рост реальных процентных ставок в США и замедление экономического роста (особенно в Китае) испугали инвесторов и заставили их переосмыслить свои позиции.Кроме того, завязанная на LIBOR (Лондонская межбанковская ставка предложения) стоимость краткосрочных долларовых займов указывает на агрессивное ужесточение финансовых условий.

( Читать дальше )

Блог им. elliotwaveorg |(Зловещая) проблема глобальной ликвидности

- 23 октября 2018, 17:43

- |

Рыночная ликвидность имеет решающее значение для нормально функционирующих рынков капитала. В последнее время было много разговоров об уменьшении объема ликвидности на рынках и о роли машин в этом процессе. Такое развитие ситуации тревожит не на шутку.

Однако, хотя рыночная ликвидность имеет решающее значение для рынков капитала, глобальные финансовые потоки, то есть ликвидность, также необходимы для реальной экономики и для глобального экономического роста. Доступность кредита в глобальной экономике стимулирует инвестиции и экономический рост во всем мире. В 2008 году эти финансовые потоки усохли на 90%, в результате чего тут же стартовала глобальная рецессия. Инвестиции и потребление рухнули почти повсеместно, за исключением Китая, где был реализован масштабный кредитный стимул.

С тех пор произошло неравномерное восстановление. Трансграничное банковское кредитование так толком и не восстановилось, но произошла масштабная эмиссия правительственных и корпоративных долгов. И теперь глобальная реальная экономика подвергается серьезному риску в случае, если крайне переоцененные рынки капитала обвалятся.

( Читать дальше )

Блог им. elliotwaveorg |Доллар-рубль. Последняя остановка перед крахом

- 15 октября 2018, 16:49

- |

Окончание восходящего движения также рассматривалось в закрытом разделе :

31.08 : Коррекция завершилась немного выше чем ожидалось. На данный момент основным является вопрос: сейчас формируется вся 5 или только 1 в 5. В первом случае цель будет в районе 69.2, во втором 70.5. Считаем, что после преодоления 69 можно постепенно фиксировать прибыль. 67 – уровень стоп. (ссылка).

( Читать дальше )

Блог им. elliotwaveorg |Следующий экономический спад может посоперничать с Великой Депрессией и уничтожить $10 трлн. активов американских домохозяйств

- 24 сентября 2018, 18:18

- |

( Читать дальше )

Блог им. elliotwaveorg |Мы все — лабораторные крысы, участвующие в крупнейшем монетарном эксперименте за всю историю человечества

- 04 сентября 2018, 17:51

- |

Множество предупредительных сигналов оповещают нас о том, что приближается еще один серьезный финансовый кризис.Тем не менее эти предупредительные сигналы игнорируются большинством. И понятно, почему.С учетом постоянных интервенций центральных банков на протяжении последних десяти лет, направленных на поддержку рынков и возвышающих цены акций, облигаций и недвижимости – одновременно оказывающих понижательное давление на товарные рынки, чтобы замаскировать инфляционный характер их деятельности в сфере печатания денег, — трудно себе представить, что “они” когда-либо вновь позволят рынкам падать.Эта ситуация известна как “центробанковский пут”: когда рынки начинают пошатываться, центральные приступают к делу, подталкивая их в “правильном” направлении, то есть всегда вверх! В ретроспективе легко увидеть, как центральные банки попали в ловушку, которую они сами и соорудили, поскольку теперь они ответственны за поддержку всех рынков навсегда.+

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс