Блог им. elliotwaveorg |Рынок долга и рубль

- 19 марта 2018, 17:09

- |

Индекс ОФЗ продолжает нисходящее движение и хорошо показывает, что на самом деле влияет на пару. В «экспертной среде » можно услышать: выборы прошли, теперь отпустили. Однако о подобной ситуации говорилось еще в предыдущем прогнозе. На данный момент уровень 62 не пройдем, поэтому рано говорить о долгосрочном развороте, однако рынок в очередной раз напоминает: «откуда растут ноги» .

Более подробно: ELLIOTWAVE.ORG

- комментировать

- Комментарии ( 5 )

Блог им. elliotwaveorg |Перспективы пары доллар-рубль

- 05 марта 2018, 17:57

- |

С точки зрения волнового анализа ничего необычного не произошло, данный сценарий (только в большем масштабе) давался еще 23.12 . На данный момент об окончательном долгосрочном развороте говорить рано , для его подтверждения нужно проходить отметку 62.

( Читать дальше )

Блог им. elliotwaveorg |Ситуация на рынке долга развивающихся стран

- 20 февраля 2018, 18:02

- |

Долгосрочная разметка по-нашему мнению выглядит таким образом. Дальнейшее снижение, которое будет продолжаться минимум год ( очень вероятно, что и больше) и перебьёт уровень 2008-2009 годов. Откладывание достижение низов не должно особо радовать, ведь “основные события” будут происходить по мере движения к цели, а ” на дне”, абсолютному большинству уже будет без разницы сколько рубль 300 или 400 (сюда можно поставить любую страну из списка развивающихся). Многие также могут сказать на это: ну возможно это и будет лет через 20, или минимум 10, ведь кризис пройден, дальше только рост, новый кредитный цикл и т.д. Однако график посылает другой сигнал.

( Читать дальше )

Блог им. elliotwaveorg |Прогноз РТС. Надувание кредитного пузыря

- 31 января 2018, 18:09

- |

Данный график предполагает развитие КДТ в большой волне С (кружок). Очень вероятно, что индекс уже развернулся ( в закрытом разделе мы уже подробно рассматриваем этот сценарий), на дневных и недельных графиках стоят дивергенции. Осталось только дождаться окончательного подтверждения. С волновой точки зрения картина остаётся прежний, та и не меняется уже который год.

Зато, чуть-ли не с каждым днём добавляется всё больше фундаментальных причин. В последнее время, в прессе всё больше обращают внимание на довольно сильный рост закредитованности граждан, в первую очередь это потребительские кредиты. Из этого можно сделать вывод: россияне компенсируют падение доходов новыми заёмами. В первом полугодии (2017) новые кредиты достигли 21% от расходов домохозяйств на конечное потребление. Это заметно выше кризисного уровня последних двух лет (15–18%), но, пока ниже максимумов 25–27% в 2013–2014 гг. (данные: Национальное бюро кредитных историй). Говоря о 2013 -2014 годах отметим, что это был период еще высоких цен на нефть ( в среднем выше 105 по brent), имелся финансовый запас.

( Читать дальше )

Блог им. elliotwaveorg |Как долго укрепляться рублю

- 25 января 2018, 18:23

- |

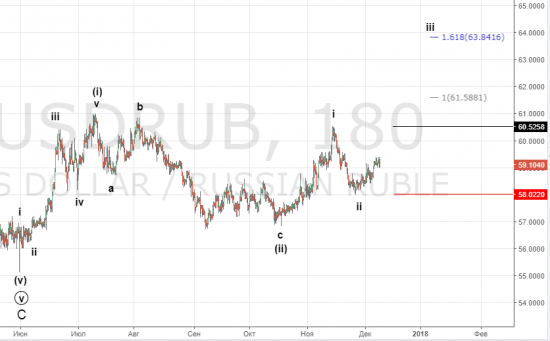

В прошлом среднесрочном обзоре , когда пара “отскочила” немного выше 60.5 (вместе со снижением индекса ОФЗ), мы начали рассматривать сценарий разворота. Однако он не подтвердился, после чего стало очевидно, что это только коррекция и нас ждёт новое укрепление рубля и новые максимумы по ОФЗ. Тем не менее, на среднесрочную картину данные колебания не оказывают влияния: на данном временном промежутке мы продолжает ожидать разворот .

Если говорить о краткосрочных движениях, то в закрытом разделе мы продолжали подробно следить за “каждым чихом”.

09.12 мы писали: На этой неделе пара показала небольшой рост. Преодоление красной отметки укажет на сценарий дальнейшего снижения (следующая цель 57), черной – продолжение роста к 63.8. Первый сценарий на данный момент основной. (ссылка).

( Читать дальше )

Блог им. elliotwaveorg |РТС и российская экономика в новом году

- 11 января 2018, 18:27

- |

Во время коррекции с 1200 на 956 мы начали рассматривать сценарий разворота как основной , но он не подтвердился . После двухмесячного (середина октября -середина декабря) “болтания” стало очевидно, что мы еще сделаем новые верхи, о чем мы писали в закрытом разделе ( 31.12 и 04.01 ) .

Текущий график развития движения видим следующим образом.

( Читать дальше )

Блог им. elliotwaveorg |Будущее рубля в новом году.

- 28 декабря 2017, 18:07

- |

Последнюю статью уходящего года посвятим самой популярной теме: паре доллар-рубль. Прежде чем рассматривать её перспективы в следующем году, вспомним прогноз, который мы давали в конце 2017 -го. Ожидалось укрепление к 56-57 , но оно продолжилось намного дольше, чем мы думали. Однако это уже вопрос сроков. Во второй половине года, когда движение уходило выше 60, мы начинали рассматривать сценарий разворота пары и индекса ОФЗ, но он не подтвердился , это означало продолжение его роста и укрепление рубля, что мы на данный момент и наблюдаем.

Перейдем к прогнозу. На графике представлен индекс ОФЗ, считаем, что он близок к развороту.

Если взглянуть на рынок долга более глобально, то данный график подтверждает индекс высокорискованных облигаций (проще говоря мусорных)

( Читать дальше )

Блог им. elliotwaveorg |Обзор событий на рынке 04.12 -08.12

- 08 декабря 2017, 18:28

- |

1.Goldman Sachs повысил свой прогноз относительно нефтяных цен на следующий год. По его ожиданиям, средняя стоимость сырья в 2018 г. составит 62 доллара за баррель. Предыдущий ориентир был на уровне в 58 долларов. Однако в последующие годы стоимость бочки снизится: в 2019 г. до 59,5 долларов, а в 2020 г. до 53 долларов.

С ростом цен и положительными новостями, все уверены не только в краткосрочном росте черного золота, но и стабильных долгосрочных перспективах. Это напоминает ситуацию, когда все всё знают и во всем уверены. Что происходит потом, уже описывалось не раз.

2. Минфин и ЦБ готовы к бегству инвесторов. “Минфин и Центробанк РФ имеют достаточно богатый опыт для противодействия шокам на финансовых рынках, – сказал заместитель главы долгового департамента Минфина Петр Казакевич… – Мы рассчитываем, что совокупностью этих инструментов и спроса со стороны российских инвесторов возможный выход нерезидентов будет компенсирован”.

( Читать дальше )

Блог им. elliotwaveorg |РТС и перспективы экономики РФ

- 04 декабря 2017, 18:38

- |

“Глава правительства РФ Дмитрий Медведев в интервью российским телеканалам рассказал о текущей ситуации в экономике и перспективах развития: ВВП страны возобновил рост, и правительство готово к реформам для ускорения экономики.Экономика вышла из рецессии и вошла в стадию роста. В прошлом году было падение ВВП на 0,2%. По итогам текущего года рост ВВП РФ составит около 2% и соответствует среднемировым темпам роста в развитых странах, отметил премьер”.

Такими словами была провозглашена очередная победа над “загнивающим западом”. Как показывает недавняя история: подобные заявления делаются перед началом нового погружения, вспомнить хотя бы небезызвестного Улюкаева и его очередное дно. Если же разобраться детальнее, то достаточно посмотреть вот на этот график и что способствовало “среднемировым темпам роста, как в развитых странах” .

( Читать дальше )

Блог им. elliotwaveorg |Обзор событий за 27.11 -01.12

- 01 декабря 2017, 18:18

- |

1.”Организация стран-экспортеров нефти по итогам заседания 30 ноября опубликовала официальное заявление о продлении сокращения объемов добычи нефти на 1,8 млн баррелей в сутки до декабря 2018 г.”

Уже которую неделю возле этого события связан повышенный ажиотаж экспертов и аналитиков. Однако рассмотрим подробнее: суточная добыча составляет около 96 млн. бар. сут., это значит, что добыча сокращена на 1,9 %. И это не учитывается рост сланцевой добычи в США, которая вполне может нивелировать данное достижение. В предыдущих материалах, мы не раз рассматривали отсутствие влияния баланса спроса-предложения на цену . В статье от 26.09 мы перешли к сценарию движения к 65, после : 09.11 подтвердили его и указали на его один небольшой максимум, который продолжаем ожидать в ближайшее время. Могут ли оставаться вопросы, кто управляет рынком: фундаментальные сказки или настроения толпы ?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс