Роман Романович

Делимобиль: прожарка. Стоит ли участвовать в IPO лидера рынка каршеринга России?

- 23 января 2024, 18:07

- |

В ходе размещения компания может привлечь до 10 млрд рублей, а деньги будут использованы для реализации инвестиционной программы группы, включающей покупку 7 тысяч новых автомобилей.

Стоит ли участвовать в IPO «Делимобиля»? Какие перспективы у рынка каршеринга в России? Как получить высокую аллокацию на IPO? На эти и другие вопросы я ответил в этом выпуске. Приятного просмотра!

Фундаментальный разбор выложу в Telegram канале — https://t.me/+hWkyIQkSPqhmNjVi

Исследование «Б1» рынка каршеринга в России — https://b1.ru/analytics/b1-car-sharin...

Презентация «Делимобиля» — https://img1.delitime.ru/tilda/Proekt...

Тайм-коды:

00:00 Введение

00:33 Как устроен бизнес «Делимобиля»

03:05 Аргументы в пользу участия в IPO «Делимобиля»

10:21 Аргументы против и риски

13:05 Чего ждать от IPO инвесторам и как получить высокую аллокацию

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Стоит ли сейчас покупать юани и инвестировать в китайской валюте

- 22 января 2024, 10:35

- |

Разберемся, какой объем китайская валюта занимает в торговле России и всего мира, насколько она устойчива к инфляции и куда российский инвестор может вложить юани.

Подборка замещающих и юаневых облигаций в Telegram — https://t.me/+hWkyIQkSPqhmNjVi

6 способов вложиться в золото в России

- 22 января 2024, 10:03

- |

Сегодня автор Тома Сойера бы нам позавидовал — в этом выпуске я рассказал о шести способах инвестиций в золото для инвесторов из России.

Канал в Telegram — https://t.me/+hWkyIQkSPqhmNjVi

Тайм-коды:

00:00 Введение

00:22 Польза золота для инвестиционного портфеля

04:03 Способы инвестиций в золото

04:14 Способ 1

06:01 Способ 2

07:38 Способ 3

09:24 Способ 4

11:08 Способ 5

12:37 Способ 6

15:12 Что еще важно знать о золоте инвестору

Ждет ли инвесторов очередное «потерянное десятилетие» и как пережить его без потерь?

- 20 мая 2022, 07:42

- |

В прошлом посте я писал, что у текущего положения на рынке наблюдаются параллели с периодом 70-х годов в США. В этом — хочу подробнее раскрыть этот тезис и разобрать возможные варианты развития событий.

Текущая ситуация на глобальных фондовых рынках напоминает период 70-х годов в США. Тогда инфляция выросла с 2,78% в 1972 до 12% к 1974, а фондовый рынок в течение этих двух лет упал на 50%.

Что происходило тогда?

15 августа 1971 года президент США Ричард Никсон объявил о временном запрете конвертации доллара в золото по фиксированному курсу для центральных банков. Это стало закатом Бреттон-Вудской валютной системы, а США получили право печатать ничем не обеспеченные доллары благодаря их прочному вхождению в мировую торговлю после окончания Второй Мировой войны. Отвязка доллара от золота и переход на свободные обменные курсы вызвали всплеск инфляции в мире и рост цен на сырье. С 1972 по 1980 цены на нефть выросли в 11 раз с $3,5 до $40, а цены на золото — в 20 раз с $41 до $840. Это спровоцировало рост инфляции и падение на фондовом рынке США, как это показано на изображении ниже, где синяя линия — динамика индекса S&P 500, а оранжевая — уровень инфляции в США.

( Читать дальше )

Худший год со времен глобального финансового кризиса

- 20 мая 2022, 05:47

- |

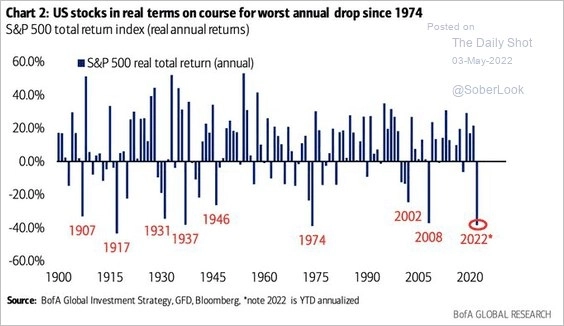

За первые 4 месяца 2022 год уже успел стать худшим годом для инвесторов в акции со времен кризиса 2008 года. Инфляция в США — рекордная за 40 лет. Рынок акций упал с начала года на 13% по S&P 500 и на 20% по индексу NASDAQ. В результате реальная доходность американских акций, которая считается как разница между инфляцией и доходностью рынка, опустилась до минус 40% в годовом исчислении.

Текущая ситуация напоминает период начала 70-х годов в США. Тогда инфляция выросла с 2,78% в 1972 до 12% к 1974, а фондовый рынок в течение этих двух лет упал на 50%. К уровням 1972 года индекс S&P500 вернулся только к 1980 году. Таким образом, на восстановление рынка ушло 8 лет. При этом инфляция оставалась запредельной и после небольшого отката к 5% в 1976 году выросла до 14,7% к 1980.

В результате на протяжении десятилетия инвесторы в американские акции по факту получали отрицательную доходность за счет инфляции. В подобный период мы начали входить с осени 2021 года и, судя по ценам на сырье и скорости роста инфляции в развитых странах, это только начало.

( Читать дальше )

Подборка подкастов для инвестора

- 11 июня 2020, 07:59

- |

1. Поговорим об инвестициях

Это мой подкаст, который выходит каждую неделю по воскресеньям. В нем я говорю на главные темы их мира инвестиций и делюсь практическими советами для начинающих инвесторов. Например, рассказываю о диверсификации и управлении портфелем (7 эпизод), о налогах инвестора (14 эпизод), о выборе дивидендных акций в кризис (12 эпизод) и даже о том, как научить финансовой грамотности детей (10 эпизод). Подкаст занимает 1 место в топе российских подкастов об инвестициях.

Слушать новые выпуски можно на любой удобной платформе: Apple Podcast, Google Podcasts и Яндекс.Музыке.

( Читать дальше )

Рынок vs Реальность

- 18 мая 2020, 08:40

- |

В последних выпусках подкаста и постах я говорил о том, что рынок разошелся с реальным положением дел в экономике. С 23 марта индекс S&P500 вырос на 25% и восстановил половину потерь, понесенных в коррекции с 19 февраля. За этот же период безработица достигла рекордных значений, а промышленность и доверие потребителей упали.

Американский потребитель за прошедшее столетие стал главной движущей силой американской экономики. К примеру, 70% ВВП США формируется за счет внутреннего спроса в США. Корреляция между настроениями потребителя и индексом S&P500 достигает 76%. Это значит, что при падении доверия потребителей индекс S&P500 упадет следом с вероятностью 76%.

И вот в апреле динамика разошлась. Как видно на графике ниже, доверие потребителей упало значительно сильнее рынка акций — примерно в 5 раз сильнее. Как сообщали сами компании во время отчетности, они прогнозируют снижение прибыли во втором квартале на 40,6%, в третьем квартале на 23,0% и четвертом квартале на 11,4% в сравнении с аналогичными периодами прошлого года. Рост прибыли прогнозируется только в первом квартале 2021 года. Это привело к росту прогнозного значения P/E в ближайшие 12 месяцев до 20,4 — самого высокого уровня с 2001 года.

( Читать дальше )

Америка готовится к волне банкротств

- 18 мая 2020, 08:36

- |

Эдвард Альтман из Школы бизнеса Стерна Нью-йоркского университета считает, что 8% фирм, чей долг оценивается как спекулятивный или «мусорный», не выполнят обязательств в течение следующих 12 месяцев. Эта цифра может достичь 20% за два года. В апреле этого года на облигации с мусорным рейтингом BB и ниже, а также облигации с низшей ступенью инвестиционного рейтинга BBB приходилось 66% корпоративного долга США. При этом Goldman Sachs прогнозирует, что из-за понижения рейтингов компаний с текущим рейтингом BBB, рынок «мусорных» облигаций вырастет на 40% или $550 миллиардов к октябрю этого года.

Доля проблемных долгов, чьи доходности превышают доходность казначейских облигаций на 10 процентных пунктов и более растет. Согласно S&P Global Ratings доля проблемных кредитов выросла до 30% в апреле. При этом в нефтяном секторе доля плохих кредитов составляет 70%. В секторах розничная торговля и рестораны, транспорт и автомобили, а также в секторе добычи полезных ископаемых количество проблемных долгов достигло 35% и выше, что показано на изображении слева.

( Читать дальше )

Рецессия в США: как подготовиться к новому кризису

- 15 октября 2019, 10:54

- |

Финансовый советник Романович Роман о том, как определить начало рецессии в США, за какими показателями следить и что делать, когда она начнётся.

Bloomberg Economics создала модель для определения вероятности рецессии в Америке. Прямо сейчас индикатор оценивает вероятность рецессии в США в следующем году в 27%. Это выше чем в октябре прошлого года, но ниже чем в разгар торговой войны в начале 2019 года, когда вероятность достигала 49,5%. Есть причины пристально следить за экономикой, но причин для паники пока нет.

( Читать дальше )

Самый точный индикатор рецессии - не точный!

- 21 августа 2019, 19:00

- |

Доходность 10-летних американских облигаций впервые со времен кризиса 2008 года опустилась ниже доходности 2-летних гособлигаций.

Самый точный опережающий индикатор рецессии дал сигнал!

Рецессия, кризис, обвал и подобные апокалиптические мысли стали появляться в статьях одна за другой после того, как 15 августа доходность 10-летних облигаций опустилась ниже доходности 2-летних… Так ли все ужасно или это очередная попытка разжечь панику и нестабильность на рынках — разберемся ниже.

( Читать дальше )

теги блога Роман Романович

- BYD

- cloud

- CNYRUB

- Diasoft

- dividend

- ETF

- finance

- fintech

- forex

- forex . кухня

- GLDRUB_TOM

- India

- IPO

- IPO 2024

- IPO Twitter

- Nvidia

- QQQ

- robot

- S&P500

- technology

- tesla

- USDRUB

- vix

- vxx

- XLK

- yandex

- yndx

- автомобили

- акции

- Астра

- АФК Система

- Банки в России

- вопрос

- госдолг США

- Группа Позитив

- Девальвация

- Делимобиль

- дефолт

- Дефолт США

- Диасофт

- доверительное управление активами

- доллар

- доллар рубль

- Европлан

- замещающие облигации

- золото

- Израиль

- инвестиции

- индия

- Китай

- китайские авто

- китайский рынок

- кризис

- кризис 2020

- куда инвестировать

- лизинг

- личные финансы

- Монеты

- обзор рынка

- Облигации

- опрос

- подкаст

- подкасты

- почта Росии

- пульс

- Пульсята

- размещение

- рецессия

- Рецессия в США

- рынок

- рыночно-нейтральные стратегии

- Селигдар

- сервисы для инвесторов

- системная торговля

- соцсети

- статистика

- стратегии

- США

- технологические компании

- трейдинг

- Финансовая грамотность

- финтех

- форекс

- экономика

- Элемент

- юань

- юань рубль

- Яндекс